Навигация

Источники формирования внебюджетных фондов

1.2. Источники формирования внебюджетных фондов

Внебюджетные фонды создаются двумя путями. Один путь - это выделение из бюджета и финансирование определенных расходов, имеющих особо важное значение, другой - формирование внебюджетного фонда с собственными источниками доходов для использования в определенных целях.

Внебюджетные фонды предназначены для целевого использования. Обычно в названии фонда указана цель расходования средств.

Материальным источником внебюджетных фондов является национальный доход. Преобладающая часть фондов создается в процессе перераспределения национального дохода. Основные методы мобилизации национального дохода в процессе его перераспределения при формировании фондов - специальные налоги и сборы, средства из бюджета и займы.

Специальные налоги и сборы устанавливаются законодательной властью. Значительное количество фондов формируется за счет средств центрального и региональных (местных) бюджетов. Средства бюджетов поступают в форме безвозмездных субсидий или определенных отчислений от налоговых доходов бюджета. Доходами внебюджетных фондов могут выступать и заемные средства, полученные фондом у ЦБ РФ или коммерческих банков. Кроме того, к доходам внебюджетных фондов относятся отчисления от прибыли предприятий, учреждений, организаций и прибыль от коммерческой деятельности, осуществляемой фондом как юридическим лицом (имеющиеся у внебюджетных фондов положительное сальдо может быть использовано для приобретения ценных бумаг и получения прибыли в форме дивидендов или процентов).

2. Единый социальный налог.

Единый социальный налог является серьезным новаторством, включенным во вторую часть Налогового кодекса. Введенный в действие с 1 января 2001 г., этот налог заменил собой действовавшие ранее отчисления в три государственных внебюджетных социальных фонда - Пенсионный, Фонд социального страхования и федеральный и региональные фонды обязательного медицинского страхования. Но замена отчислений на единый социальный налог не отменила целевого назначения налога. Средства от его сбора будут поступать не в бюджеты всех уровней, а в указанные выше фонды. Основное предназначение этого налога именно в том и состоит, чтобы обеспечить мобилизацию средств для реализации права граждан России на государственное пенсионное и социальное обеспечение и медицинскую помощь.

В связи с этим возникает неизбежный вопрос о необходимости и экономической целесообразности преобразования производимых предприятиями, учреждениями и организациями отчислений в социальные фонды в единый налог.

2.1. Причины, вызвавшие необходимость введения единого социального налога.

До введения единого социального налога был не совсем ясен статус отчислений в государственные социальные внебюджетные фонды. Формально не являясь налогами, поскольку не входили в установленную Законом "Об основах налоговой системы Российской Федерации" налоговую систему России, они по своему экономическому содержанию для налогоплательщиков были все-таки одной их форм налогов. При этом, учитывая высокие ставки этих взносов, они были одним из определяющих моментов сокрытия работодателями истинных размеров выплачиваемой работникам заработной платы и существования тем самым скрытых форм оплаты труда. Введение единого социального налога, взимаемого по регрессивной шкале, призвано стать серьезным стимулом для легализации реальных расходов организаций на оплату труда работников, и в конечном счете - расширить базу обложения налогом на доходы физических лиц.

Контроль за своевременностью и полнотой уплаты организациями и индивидуальными предпринимателями отчислений во внебюджетные фонды являлся функцией не налоговых органов, а созданных специально для этого органов государственных внебюджетных фондов. Это, с одной стороны, создавало определенные трудности для организаций и индивидуальных предпринимателей, поскольку они подвергались проверкам со стороны сразу пяти контролирующих органов. Вместе с тем, эффективность контроля за поступлением этих отчислений была достаточно низка. Это связано с тем, что органы государственных внебюджетных фондов, не имея в достаточной степени предоставленных налоговым органам прав, не сумели в полном объеме обеспечить постановку на учет юридических и физических лиц, являющихся по закону налогоплательщиками отчислений в фонды. Достаточно сказать, что количество стоящих на учете плательщиков взносов было примерно на четверть ниже, чем зарегистрированных в налоговых органах налогоплательщиков. С введением единого социального налога контроль за его исчислением и уплатой полностью переходит к налоговым органам.

Принципиальное значение имеет также и то обстоятельство, что с введением единого социального налога для всех налогоплательщиков — работодателей установлен единый порядок исчисления налоговой базы по платежам в социальные фонды, что, несомненно облегчит исчисление налога не только чисто технически, но и с позиций предотвращения ошибок в расчетах.

Единый социальный налог является одним из наиболее значимых как в формировании доходов государства, так и для финансового положения налогоплательщиков. Платежи по нему хоть и незначительно, но превысят поступления в бюджеты всех уровней самого крупного налогового источника доходов консолидированного бюджета страны — налога на добавленную стоимость.

Похожие работы

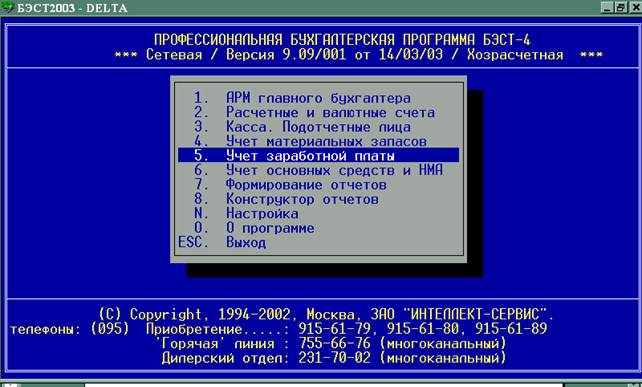

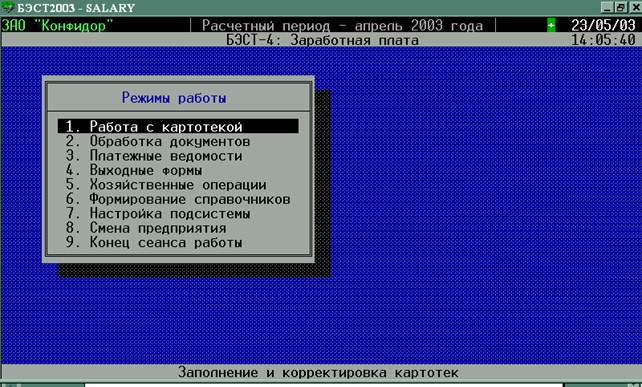

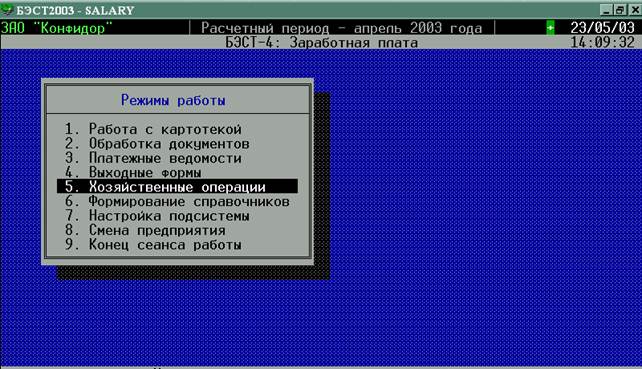

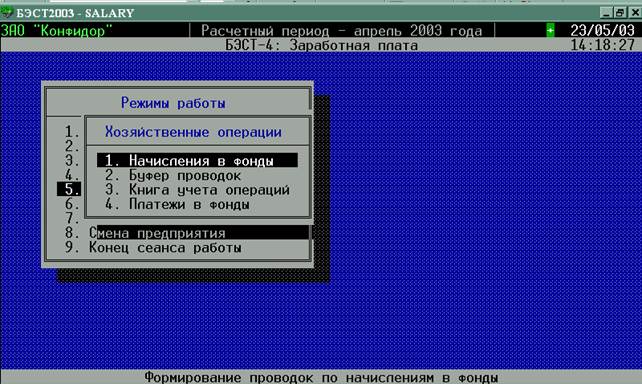

... – хозяйственной деятельности ЗАО «Конфидор» отражает и порядок ведения учета расчетов по ЕСН (см. Приложение 17). Исходя из аудиторского заключения видно, что главным недостатком в организации учета и налогообложения расчетов по ЕСН является не своевременность перечисления платежей по ЕСН. Это можно объяснить недостатком оборотных денежных средств у предприятия. 3. Проблемы и ...

... социальными фондами. Эта функция принадлежит государству и полностью им контролируется. Налогоплательщики поэтому не могут нести ответственности за правильность исчисления, полноту и своевременность распределения единого социального налога между фондами, а только лишь за правильность исчисления, полноту и своевременность уплаты самого налога. Указанная проблема возникла по той причине, что глава ...

... страховых взносов на обязательное пенсионное страхование (авансовых платежей по страховым взносам) представляются налогоплательщиком в налоговый орган одновременно с представлением расчетов и (или) налоговой декларации по налогу. 10.Социальная защита населения. 10.1.Взносы в Пенсионный фонд РФ. Одним из компонентов социальной защиты населения выступают взносы в Пенсионный фонд ...

... предпринимателям. Однако, по нашему мнению, выплаты физических лиц по договорам гражданско-правового характера, предметом которых является выполнение работ, оказание услуг, осуществляемые в пользу индивидуальных предпринимателей не должны облагаться единым социальным налогом. Иначе, возникнет двойное налогообложение, поскольку индивидуальные предприниматели самостоятельно уплачивают единый ...

0 комментариев