Навигация

Способ списания стоимости по сумме чисел лет срока полезного использования

2. Способ списания стоимости по сумме чисел лет срока полезного использования

При способе списания по сумме чисел лет срока полезного использования годовая сумма амортизационных отчислений определяется по формуле:

Агод =С*(t/Т),

где Агод – годовая сумма амортизации; С – первоначальная стоимость объекта основных средств; t – число лет, остающихся до конца срока службы объекта; Т – сумма чисел лет срока службы объекта.

При использовании этого способа, как и при линейном способе, за основу берется первоначальная стоимость объекта. Норма амортизационных отчислений меняется с каждым годом полезного использования основного средства. В наибольшем размере амортизация начисляется в первые годы использования объекта основных средств с постепенным уменьшением к концу срока.

Предположим, что для исчисления амортизационных отчислений по грузовой цистерне ЗИЛ-433360 предприятие использует способ списания стоимости по сумме чисел лет срока полезного использования.

Сумма чисел лет срока полезного использования составляет: !3+12+11+10+9+8+7+6+5+4+3+2+1=91.

Начисление амортизации в первый год эксплуатации основного средства бухгалтерия предприятия будет осуществлять в размере: 75686*13/91=10812,2, так как число полных лет до конца срока полезного использования грузовой цистерны равна 13 лет. Следовательно, с марта 1993 года по февраль 1994 года в бухгалтерском учете предприятия будут сделаны следующие проводки:

Д20 К02 – 901 руб. (10812:12) – начислена амортизация за месяц.

Аналогично рассчитывается годовая норма амортизации и ежемесячные начисления амортизации в течение 13 лет срока полезного использования. Данные расчета приведены в таблице:

| Количество лет, год | Годовая норма амортизации, руб. | Ежемесячные начисления амортизации, руб. |

| 1 | 10812,2 | 901 |

| 2 | 9980,5 | 831,7 |

| 3 | 9148,8 | 762,4 |

| 4 | 8317,1 | 693 |

| 5 | 7485,4 | 623,7 |

| 6 | 6653,7 | 554,4 |

| 7 | 5822 | 485,1 |

| 8 | 4990,2 | 415,8 |

| 9 | 4158,5 | 346,5 |

| 10 | 3326,8 | 277,2 |

| 11 | 2495,1 | 207,9 |

| 12 | 1663,4 | 138,6 |

| 13 | 831,7 | 69 |

Общая сумма амортизационных отчислений по способу списания стоимости по сумме чисел лет срока полезного использования составит 75686 рублей.

3. Влияние способов начисления амортизации на налог на имущества

Данный налог относится к региональным налогам, т.е. величина ставки налога порядок и сроки уплаты налога, форму отчетности устанавливается законодательством республики (области, края). При установлении налога законами субъектов Российской Федерации могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиками. Налоговые изъятия поступают в бюджеты региона и местного самоуправления. В учете предприятия налог фиксируется на дебете Счета 99 "Прибыль и убытки".

Плательщиками данного налога являются российские организации и иностранные организации, осуществляющие деятельность в Российской Федерации через постоянные представительства и (или) имеющие в собственности недвижимое имущество на территории Российской Федерации, на континентальном шельфе Российской Федерации и в исключительной экономической зоне Российской Федерации.

Объектом налогообложения являются основные средства, находящиеся на балансе плательщика, учитывающиеся по остаточной стоимости.

Имущество, являющееся собственностью организации, учитывается обособленно от имущества других юридических лиц, находящихся у данной организации.

Для целей налогообложения рассматривают среднегодовую стоимость имущества за отдельный период (налоговый или отчетный период).

Среднегодовая (средняя) стоимость имущества, признаваемого объектом налогообложения, за налоговый (отчетный) период определяется как частное от деления суммы, полученной в результате сложения величин остаточной стоимости имущества на 1-е число каждого месяца налогового (отчетного) периода и 1-е число следующего за налоговым (отчетным) периодом месяца, на количество месяцев в налоговом (отчетном) периоде, увеличенное на единицу:

![]()

где Un– остаточная стоимость имущества на 1-ое число каждого месяца налогового (отчетного) периода; Un+1 – остаточная стоимость имущества на 1-ое число следующего за налоговым (отчетным) периодом месяца; n – количество месяцев в налоговом (отчетном) периоде.

Предельный размер налоговой ставки на имущество предприятия, применяемой к налогооблагаемой базе с учетом льгот, не может превышать 2,2% процента. Налог уплачивается авансовыми платежами за каждый отчетный период. Авансовый платеж равен ¼ от величины произведения среднегодовой стоимости имущества за отчетный период и ставки налога.

Налог и авансовые платежи по налогу подлежат уплате налогоплательщиками в порядке и сроки, которые установлены законами субъектов Российской Федерации.

Сумма авансовых платежей по налогу в Тульской области исчисляется налогоплательщиком самостоятельно и уплачивается не позднее срока, установленного для представления налоговых расчетов по авансовым платежам, то есть не позднее 30 дней с даты окончания соответствующего отчетного периода. Налоговые декларации по итогам налогового периода представляются налогоплательщиками не позднее 30 марта года, следующего за истекшим налоговым периодом.

При линейном способе начисления амортизации годовая норма амортизационных отчислений 100:13=7,6%, а за месяц следует начислять 1/12 этого размера, т.е. 0,64% от стоимости оборудования. ![]() =447,6 руб. Остаточная стоимость основного средства на следующий месяц отчетного периода (возьмем для примера квартал) составит: 69938-447,6=69490 руб.

=447,6 руб. Остаточная стоимость основного средства на следующий месяц отчетного периода (возьмем для примера квартал) составит: 69938-447,6=69490 руб.

Аналогично считается остаточная стоимость на каждый месяц квартала. Данные расчетов приведены в таблице:

| № счета | 1 месяц | 2 месяц | 3 месяц | 4 месяц |

| 01 | 69938 | 69938 | 69938 | 69938 |

| 02 | - | 447,6 | 895,2 | 1342,8 |

| 01-02 | 69938 | 69490,3 | 69042,7 | 68595,1 |

Среднегодовая стоимость имущества для целей налогообложения за 1 квартал (отчетный период 3 мес.) рассчитывается следующим образом:

![]()

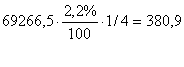

Сумма авансового платежа за отчетный период (I квартал) определяется как:  руб. При расчете амортизационных отчислений линейным способом сумма авансового платежа за 1-й квартал по налогу на имущество организаций составила 380,9 руб.

руб. При расчете амортизационных отчислений линейным способом сумма авансового платежа за 1-й квартал по налогу на имущество организаций составила 380,9 руб.

При способе уменьшаемого остатка годовая норма амортизационных отчислений равна 11,4, а в месяц – 11,4:12=0,95%. Остаточная стоимость на второй год равна 67057,8 руб. Данные расчета остаточной стоимости на каждый месяц отчетного периода приведены в таблице:

| № счета | 1 месяц | 2 месяц | 3 месяц | 4 месяц |

| 01 | 67057,8 | 67057,8 | 67057,8 | 67057,8 |

| 02 | - | 637,1 | 1274,1 | 1911,1 |

| 01-02 | 67057,8 | 66420,7 | 65783,7 | 65146,6 |

Среднегодовая стоимость имущества для целей налогообложения за 1 квартал (отчетный период 3 мес.) рассчитывается следующим образом:

![]() 66102,2 руб.

66102,2 руб.

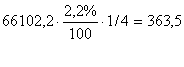

Сумма авансового платежа за отчетный период (I квартал) определяется как:  руб. При расчете амортизационных отчислений способом уменьшаемого остатка сумма авансового платежа за 1-й квартал по налогу на имущество организаций составила 363,5 руб.

руб. При расчете амортизационных отчислений способом уменьшаемого остатка сумма авансового платежа за 1-й квартал по налогу на имущество организаций составила 363,5 руб.

При способе списания стоимости по сумме чисел лет срока полезного использования годовая норма амортизационных отчислений равна 100:13=7,6%, а ежемесячная - 0,64%. Остаточная стоимость равна 64873,8 руб. Данные расчетов остаточной стоимости на каждый следующий месяц в отчетном периоде приведена в таблице:

| № счета | 1 месяц | 2 месяц | 3 месяц | 4 месяц |

| 01 | 64873,8 | 64873,8 | 64873,8 | 64873,8 |

| 02 | - | 415,1 | 830,3 | 1245,5 |

| 01-02 | 64873,8 | 64458,6 | 64043,4 | 63628,2 |

Среднегодовая стоимость имущества для целей налогообложения за 1 квартал (отчетный период 3 мес.) рассчитывается следующим образом:

![]() 64251 руб.

64251 руб.

Сумма авансового платежа за отчетный период (I квартал) определяется как:  руб. При расчете амортизационных отчислений способом списания стоимости по сумме чисел лет срока полезного использования сумма авансового платежа за 1-й квартал по налогу на имущество организаций составила 363,5 руб.

руб. При расчете амортизационных отчислений способом списания стоимости по сумме чисел лет срока полезного использования сумма авансового платежа за 1-й квартал по налогу на имущество организаций составила 363,5 руб.

Таким образом, можно сделать вывод о влиянии способов начисления амортизации на налог на имущество. При линейном способе величина налога равна 380,9 руб., что больше, чем при расчетах другими способами. Наименьшая величина налога буде при начислении амортизации способом списания стоимости по сумме чисел лет срока полезного использования.

Заключение

В данной курсовой работе были рассмотрены вопросы, касающиеся учета и начисления амортизации. В ходе курсовой работы, в первом разделе, было дано определение амортизации, раскрыта ее экономическая сущность, описаны ее разнообразные разновидности. В частности, было дано определение амортизации, как экономического механизма постепенного переноса стоимости основных фондов на готовый продукт и накопление денежного фонда для замены изношенных экземпляров.

Износ ОС погашается амортизационными отчислениями. Для этого любое предприятие должно ежемесячно отчислять часть денежных средств, полученных от реализации готовой продукции в амортизационный фонд. Для этого имеется специальный регулирующий пассивный счет 02. Начисленные суммы по амортизации ОС предприятие включает в издержки производства.

В третьем разделе были рассмотрены методы начисления амортизационных отчислений. В бухгалтерской практике наиболее часто используемыми методами расчета амортизационных сумм являются: линейный способ; способ уменьшаемого остатка; способ списания стоимости по сумме чисел лет срока полезного использования; способ списания стоимости пропорционально объему продукции (работ). По моему мнению, наиболее оптимальными методами начисления амортизации в условиях рынка являются ускоренные методы начисления амортизации. Данные методы позволяют в первые годы работы списывать большие суммы, как в рамках амортизационных отчислений, что уменьшает налогооблагаемую сумму и позволяет предприятию сэкономить определенную часть денежных средств. Последнее особенно немаловажно для только что начавших свою деятельность предприятий. Кроме того, ускоренная амортизация позволяет наибыстрейшем путем восстанавливать средства, потраченные на приобретение ОС и приобретать новые, более современные и высокопроизводительные ОС. Этот факт особенно важен в последнее время, когда научно-технический прогресс все быстрее внедряется в нашу жизнь, принося новое оборудование и высокоэффективные технологии.

В конце работы хочется отметить предложения, связанные с законодательной базой, регулирующей учет амортизации ОС. В связи с трудным экономическим положением в нашей стране, мне видится благоразумным разрешить всем хозяйствующим субъектам самостоятельно выбирать метод начисления амортизации. Это ускорит процесс внедрения новых, высокоэффективных производственных ОС, что благоприятно повлияет на производительность и экономический рост.

Список использованной литературы

· устав предприятия;

· учетная политика предприятия;

· первичные учетные документы предприятия;

· учетные регистры, используемые на предприятии;

· результаты опроса и интервьюирования работников предприятия;

· статистические данные предприятия

· Закон о бухгалтерском учете, Положения по бухгалтерскому учету, нормативные документы, разрабатываемые министерством финансов РФ и налоговыми органами.

· Кударь Г.В. Амортизация: бухгалтерский и налоговый учет, - М. 2003.

Похожие работы

... 510:50000 × 600000= 6120 руб. И так далее - амортизация будет начисляться аналогично. 2.4 Синтетический и аналитический учет амортизации основных средств Организацию синтетического и аналитического учета основных средств в ЗАО «Красный пограничник» строят в соответствии с требованиями Положения по бухгалтерскому учету «Учет Амортизации основных средств» (ПБУ 6/01). Синтетический учет ...

... - основные средства введены в эксплуатацию, - на приобретенные основные средства имеется надлежащим образом оформленный счет-фактура. ГЛАВА 3. БУХГАЛТЕРСКИЙ УЧЕТ И АУДИТ АМОРТИЗАЦИИ ОСНОВНЫХ СРЕДСТВ 3.1 Учет амортизации основных средств Для учета начисленной амортизации используется пассивный, контрарный счет 02 - "Амортизация основных средств", который всегда имеет кредитовое сальдо, ...

... вложений в основные средства. 2.2. Методы начисления амортизации Утвержденное Министерством финансов РФ Положение по бухгалтерскому учету “Учет основных средств” ПБУ 6/97 предоставляет бухгалтерам ряд новых возможностей в учете амортизации основных средств(ОС). Положение предусматривает четыре способа определения сумм амортизационных отчислений по отдельным объектам основных средств: 1) ...

... К основным средствам предприятия МП ПЖРЭТ Заводского района относятся: машины (УАЗ, Газ, ИЖ, ЗИЛ, Волга и т. д.), транспортные средства (трактор, прицепы и т.д.) и оборудование. 3. Учет амортизации основных средств на МП ПЖРЭТ Заводского района г. Кемерово 3.1. Начисление амортизации для целей бухгалтерского учета Существует четыре способа начисления амортизации основных средств: • линейный; • ...

0 комментариев