Навигация

Учет налога на прибыль

1.2 Учет налога на прибыль

В соответствии с п. 6 ст. 3 НК РФ при установлении налогов должны быть определены все элементы налогообложения, при этом акты законодательства о налогах и сборах должны быть сформулированы таким образом, чтобы каждый точно знал, какие налоги (сборы), когда и в каком порядке он должен платить. Таким образом, законодатель требует, чтобы при исчислении налогов для налогоплательщика были определены все элементы налогообложения, включая объекты, которые следует облагать налогом, порядок определения налоговой базы по таким объектам, ставки налогов по каждому объекту налогообложения, алгоритм расчета налога, подлежащего износу в бюджет, и т.п.

В п. 1 ст. 17 НК РФ подчеркивается, что налог считается установленным лишь в том случае, когда определены налогоплательщики и элементы налогообложения, а именно:

• объект налогообложения;

• налоговая база;

• налоговый период;

• налоговая ставка;

• порядок исчисления налога;

• порядок и сроки уплаты налога.

Плательщики налога на прибыль (ст. 246 НК РФ):

• российские организации;

• иностранные организации, осуществляющие свою деятельность в РФ через постоянные представительства и (или) получающие доходы от источников в РФ.

В перечень плательщиков не включаются филиалы и другие обособленные подразделения организации, имеющие отдельный баланс и расчетный (текущий, корреспондентский) счет.

С 1 января 2002 г. перестал действовать особый порядок уплаты налога на прибыль для следующих налогоплательщиков:

•предприятий, относящихся к основной деятельности железнодорожного транспорта и связи;

• объединений и предприятий по газификации и эксплуатации газового хозяйства.

Объект налогообложения:

1. российские организации – полученные доходы уменьшенные на величину произведенных расходов;

2. иностранные организации, осуществляющих деятельность в РФ через постоянные представительства, - полученные через представительства доходы, уменьшенные на величину произведенных представительствами расходов;

1. иные иностранные организации - доходы, полученные от источников в РФ.

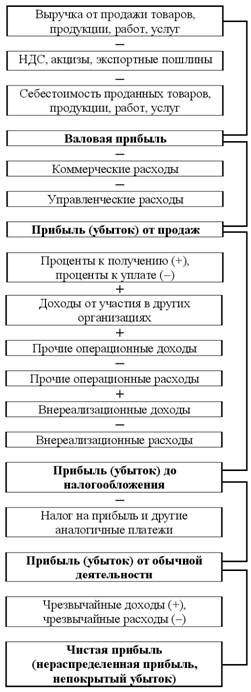

Налоговой базой признается денежное выражение прибыли, подлежащей налогообложению. Прибыль, подлежащая налогообложению, определяется нарастающим итогом с начала года. Если в отчетном (налоговом) периоде получен убыток в данном периоде налоговая база признается равной нулю. Убытки принимаются в целях налогообложения в особом порядке. [47,c. 6]

Особенности определения налоговой базы:

1. по доходам, полученным от долевого участия в других организациях

2. налогоплательщиками, осуществляющими деятельность, связанную с использованием объектов обслуживающих производств и хозяйств

3. участников договора доверительного управления имуществом

4. по доходам, получаемым при передаче имущества в уставный (складочный) капитал (фонд, имущество фонда)

5. по доходам, полученным участниками договора простого товарищества

6. при уступке (переуступке) права требования

7. по операциям с ценными бумагами

Налогоплательщики исчисляют налоговую базу на основе данных налогового учета.

Налоговый учет - система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным Налоговым Кодексом. [34, c. 303]

Система налогового учета организуется налогоплательщиком самостоятельно, порядок ведения налогового учета устанавливается в учетной политике для целей налогообложения.

Подтверждением данных налогового учета являются:

· первичные учетные документы (включая справку бухгалтера);

· аналитические регистры налогового учета;

· расчет налоговой базы.

Налоговая ставка устанавливается в размере 24%, за исключением некоторых случаев, когда применяются иные ставки налога на прибыль. [46, c.13]

На сумму налога на прибыль, причитающегося бюджету, делаются бухгалтерские записи на счетах:

Д 99 «Прибыли и убытки» субсчет «Условный налоговый расход по налогу на прибыль»

К 68 «Расчеты по налогам и сборам» субсчет «Расчеты по налогу на прибыль».

Предприятия (за исключением малых) могут выбрать одну из двух форм уплаты налога на прибыль: [44, c.12]

1) ежеквартально с уплатой в течение квартала авансовых взносов;

2) ежемесячно от фактически полученной прибыли.

На сумму авансовых платежей делаются бухгалтерские записи на счетах:

Д 68 «Расчеты по налогам и сборам» субсчет «Расчеты по налогу на прибыль»

К 51 «Расчетные счета».

1.3 Учет использования чистой прибыли

Использование прибыли предприятий регламентируется учредительными документами и нормативными актами, действующими на территории Российской Федерации.

Решение о распределении чистой прибыли принимается собственниками предприятия. На основании решения общего собрания участников (акционеров) чистая прибыль может быть использована на выплату дивидендов, создание и пополнение резервного капитала и другие цели. [31, c. 112]

Сумма начисленных дивидендов отражается следующими бухгалтерскими записями:

Д 84 К 75-2 - начислены дивиденды юридическим и физическим лицам, не являющимся сотрудниками организации;

Д 84 К 70 - начислены дивиденды учредителям - сотрудникам организации.

Начисленные дивиденды облагаются налогом на доходы физических лиц и налогом на прибыль для юридических лиц, которые организация должна исчислить и уплатить как налоговый агент.

Д 70 (75-2) К68 - удержан НДФЛ;

Д 75-2 К68 Удержан налог на прибыль с дивидендов.

Выплата дивидендов не производится, если стоимость чистых активов меньше суммы уставного и резервного капитала.

Резервный капитал обязаны формировать акционерные общества в размере не менее 15% от величины уставного капитала, для этого в резерв ежегодно отчисляется не менее 5% чистой прибыли. Резервный капитал расходуется на покрытие убытка отчетного года, на выкуп собственных акций и погашение облигаций. [26, c. 401]

На сумму чистой прибыли, направленной на формирование резервного капитала, делаются следующие записи на счетах бухгалтерского учета:

Д 84 «Нераспределенная прибыль (непокрытый убыток)» субсчет «Нераспределенная прибыль»

К 82 «Резервный капитал».

Если чистая прибыль направлена на погашение убытков прошлых лет, это отражается следующим образом:

Д 84 «Нераспределенная прибыль (непокрытый убыток)» субсчет «Нераспределенная прибыль»

К 84 «Нераспределенная прибыль (непокрытый убыток)» субсчет «Непокрытый убыток».

После распределения прибыли, остаток на счете 84 показывает величину нераспределенной прибыли. [29, c. 208]

Похожие работы

... касается внереализационных расходов, то больших изменений нет, так как перечень их не закрыт, согласно ПБУ 10/99 “Расходы организаций” [ лит. 5, 6] 1.3. Значение и задачи учета финансовых результатов Основными задачами бухгалтерского учета являются: 1. Формирование полной и достоверной информации о финансовой деятельности организации. [лит. 2]. Эту задачу ...

... с требованием временной определенности фактов хозяйственной деятельности. Для этого предусмотрены счета 99 "Прибыли и убытки" и 84 "Нераспределенная прибыль (непокрытый убыток)". Счет 99 "Прибыли и убытки" используется для учета финансового результата в отчетном периоде и обеспечения формирования данных для составления отчета о прибылях и убытках (форма № 2), а счет 84 "Нераспределенная прибыль ...

... . В задачу аналитиков входит расширение и совершенствование методов поиска резервов, особенно резервов роста прибыли за счет интенсификации производства [28, с. 250]. Глава II. Организация бухгалтерского учета, аудита и анализа финансовых результатов на примере ООО «Хлеб» 2.1 Краткая производственно - экономическая характеристика ООО «Хлеб» Общество с ограниченной ответственностью « ...

... . Финансовым результатом деятельности предприятия является прибыль или убыток. Порядок определения финансового результата установлен в нормативных документах по бухгалтерскому учету. Конечный финансовый результат организации общественного питания слагается из следующих составляющих: 1) финансового результата от реализации покупных товаров и собственной продукции; 2) финансового ...

0 комментариев