Навигация

Исследование нормативной базы расчетов по ЕСН

1.2 Исследование нормативной базы расчетов по ЕСН

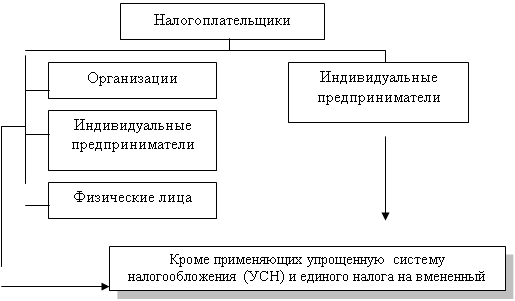

Определение налогоплательщиков Единого социального налога имеет особо важное значение, поскольку в отличие от большинства других видов налогов, входящих в российскую налоговую систему, ставки уплаты этого налога в значительной мере зависят от их категорий. Представим круг налогоплательщиков ЕСН в виде следующей схемы.[2] Согласно ст. 235 НК РФ все налогоплательщики ЕСН делятся на две категории:

1. Лица, производящие выплаты физическим лицам (в старой редакции они именовались как «работодатели»). К ним относятся:[3] организации; индивидуальные предприниматели; физические лица, не признаваемые индивидуальными предпринимателями, но осуществляющие выплаты другим физическим лицам по трудовым или гражданско-правовым договорам, предметом которых является выполнение работ или услуг.

2. Лица, не производящие выплат физическим лицам. Это, как правило, индивидуальные предприниматели и адвокаты.

На практике нередки случаи, когда один и тот же налогоплательщик одновременно может относиться к нескольким категориям налогоплательщиков. В этом случае он является отдельным налогоплательщиком по каждому отдельно взятому основанию. [4]

Рисунок 1.1 – Налогоплательщики ЕСН

Одновременно с этим организации и индивидуальные предприниматели, переведенные в соответствии с действующим законодательством на уплату налога на вмененный доход для определенных видов деятельности, не являются налогоплательщиками единого социального налога в части доходов, которые они получают от осуществления этих видов деятельности.[5] Для правильного понимания норм ст. 235 НК РФ необходимо учитывать содержание терминов и понятий, используемых в главе 24 НК РФ «Единый социальный налог». Так, по «организациями» в ст. 11 НК РФ понимаются не только юридические лица, образованные в соответствии с законодательством РФ, но и иностранные юридические лица, компании и другие корпоративные образования, обладающие гражданской правоспособностью

Организация является налогоплательщиком ЕСН независимо от того, является ли она коммерческой или некоммерческой, а также независимо от своей организационно-правовой формы. С момента государственной регистрации родовые, семейные общины приобретают статус юридического лица и, таким образом, также становятся налогоплательщиками единого социального налога.

К организациям, обязанным уплачивать ЕСН, относят также крестьянские (фермерские) хозяйства, созданные до вступления в силу части первой Гражданского кодекса РФ (1 февраля 1995 г.) в качестве «самостоятельного хозяйствующего субъекта с правами юридического лица».[6]

В то же время фермерские хозяйства и другие организации, перешедшие на уплату единого сельскохозяйственного налога, на основании п. 4 ст. 346 НК РФ не являются налогоплательщиками ЕСН.

К субъектам, освобожденным от уплаты ЕСН, относятся и организации, применяющие такие специальные налоговые режимы, как упрощенная система налогообложения (п.2 ст. 346 НК РФ) и уплата единого вмененного дохода (ЕНДВ). В случае, когда последние наряду со своей предпринимательской деятельностью, подлежащей налогообложению ЕНДВ, осуществляют иную предпринимательскую деятельность, они обязаны уплачивать ЕСН с выплат, производимых физическим лицам на общих основаниях.

Наряду с организациями, освобожденными от уплаты ЕСН ввиду применения ими специальных налоговых режимов, данный налог не уплачивают и индивидуальные предприниматели, применяющие те же режимы. При этом обязательным как для организаций, так и для индивидуальных предпринимателей является уплата страховых взносов на обязательное пенсионное страхование.

Адвокатская деятельность, как и нотариальная, не является предпринимательской, но в отличии от нотариусов, адвокаты не приравнены в целях налогообложения к индивидуальным предпринимателям и составляют самостоятельную категорию налогоплательщиков.[7]

В соответствии со ст. 236 НК РФ, принятой федеральным законом от 29 декабря 2000 г. № 166-ФЗ О внесении изменений и дополнений в часть вторую Налогового кодекса рф, объектом налогообложения ЕСН признаются для:

1. Работодателей, кроме работодателей – физических лиц, – выплаты и иные вознаграждения, начисляемые работодателями в пользу работников по всем основаниям, в том числе:

– вознаграждения, за исключением вознаграждений, выплачиваемых индивидуальным предпринимателям, по договорам гражданско-правового характера, предметом которых является выполнение работ (оказание услуг), а также по авторским и лицензионным договорам;

– выплаты в виде материальной помощи и иные безвозмездные выплаты в пользу физических лиц, не связанных с налогоплательщиком трудовым договором, либо договором гражданско-правового характера, предметом которого является выполнение работ (оказание услуг), либо авторским или лицензионным договором.

Полный перечень видов выплат и вознаграждений, включаемых в фонд заработной платы, дан в Инструкции о составе фонда заработной платы и выплат специального характера при заполнении форм Федерального государственного статистического наблюдения, утвержденной приказом Госкомстата РФ от 24 ноября 2000 г. No 116.

При этом выплаты в натуральной форме, производимые сельскохозяйственной продукцией и (или) товарами для детей, признаются объектом налогообложения в части сумм, превышающих 1000 рублей в расчете на одного работника за календарный месяц;

2. Физических лиц – работодателей – выплаты и иные вознаграждения, включая вознаграждения по договорам гражданско-правового характера, выплачиваемые в пользу работников по всем Основаниям.

Выплаты, осуществляемые налогоплательщиками-работодателями, не признаются объектом налогообложения, если они производятся за счет средств, остающихся в распоряжении организации после Уплаты налога на прибыль организаций, или средств, оставшихся в распоряжении индивидуального предпринимателя либо физического лица после уплаты налога на доходы физических лиц:

3. Налогоплательщиков, осуществляющих самостоятельную частную деятельность, – доходы от предпринимательской либо, иной профессиональной деятельности за вычетом расходов, связанных с их извлечением. Если указанные налогоплательщики применяют упрошенную систему налогообложения, объектом налогообложения является доход, определяемый исходя из стоимости патента. При этом доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить.

В каждом конкретном случае доход или экономическая выгода определяется согласно нормам соответствующих глав Налогового кодекса РФ о конкретном виде налога. Объектом налогообложения для данной группы плательщиков являются доходы от предпринимательской либо иной профессиональной деятельности за вычетом расходов, связанных с их извлечением.[8]

Перечень расходов, связанных с извлечением доходов от предпринимательской или иной профессиональной деятельности устанавливается главой 23 НК РФ «Налог на доходы физических лиц». Так, в ст. 221 Налогового Кодекса РФ установлен порядок исчисления и применения профессиональных налоговых вычетов. Отдельную категорию налогоплательщиков в данной группе представляют индивидуальные предприниматели, применяющие упрощенную систему налогообложения. Для этой категории индивидуальных предпринимателей объектом налогообложения является доход, определяемый исходя из стоимости патента.

В соответствии со ст. 237 НК РФ налоговая база налогоплательщиков–работодателей, кроме физических лиц — работодателей, определяется как сумма выплат и иных вознаграждений, предусмотренных п. 1 ст. 236 НК РФ, начисленных работодателями за налоговый период в пользу работников.

При определении налоговой базы указанными налогоплательщиками учитываются любые выплаты и вознаграждения, за исключением сумм, не подлежащих налогообложению, начисленные работодателями работникам в денежной или натуральной форме или полученные работником от работодателя в виде иной материальной выгоды.

При осуществлении выплат в виде материальной помощи или иных безвозмездных выплат в пользу физических лиц, не связанным с ними трудовым договором либо договором гражданско-правового характера, предметом которого является выполнение работ (оказание услуг), авторским или лицензионным договором, налоговая база определяется как сумма указанных выплат в течение налогового периода. При этом выплаты и натуральной форме, производимые сельскохозяйственной продукцией и (или) товарами для детей, включаются в налоговую базу в части сумм, превышающих 1000 рублей в расчете на одного работника за календарный месяц.

Налоговая база налогоплательщиков – физических лиц–работодателей определяется как сумма выплат и вознаграждений, предусмотренных п. 2 ст. 236 НК РФ, выплаченных за налоговый период в пользу работников.

Налоговая база налогоплательщиков, осуществляющих самостоятельную частную деятельность, определяется как сумма доходов, полученных ими за налоговый период, как в денежной, так и в натуральной форме от предпринимательской либо иной профессиональной деятельности в Российской Федерации за вычетом расходов, связанных с их извлечением.

При расчете налоговой базы выплаты и иные вознаграждения, полученные в натуральной форме в виде товаров (работ, услуг), учитываются как стоимость этих товаров (работ, услуг) на день их получении, исчисленная исходя из их рыночных цен (тарифов), определенных с учетом положений ст. 40 НК РФ, а при государственном регулировании цен (тарифов) на эти товары (работы, услуги) – исходя из государственных регулируемых розничных цен. При этом в стоимость товаров (работ, услуг) включается соответствующая сумма налога на добавленную стоимость, налога с продаж, а для подакцизных товаров — соответствующая сумма акцизов.

Согласно статье 238 НК РФ не облагаются единым социальным налогом:

1) государственные пособия, в том числе пособия по временной нетрудоспособности, пособия по уходу за больным ребенком, пособия по безработице, беременности и родам;

2) все виды законодательно установленных компенсационных выплат (в пределах норм, установленных в соответствии с законодательством Российской Федерации), связанных с:

• возмещением вреда, причиненного увечьем или иным повреждением здоровья;

• бесплатным предоставлением жилых помещений и коммунальных услуг, топлива или соответствующего денежного возмещения;

• оплатой стоимости и (или) выдачей полагающегося натурального довольствия, а также с выплатой денежных средств взамен этого довольствия;

• оплатой стоимости питания, спортивного снаряжения, оборудования, спортивной и парадной формы, получаемых спортсменами и работниками физкультурно-спортивных организаций для учебно-тренировочного процесса и участия в спортивных соревнованиях;

• увольнением работников, включая компенсации за неиспользованный отпуск;

• возмещением иных расходов, включая расходы на повышение профессионального уровня работников;

• трудоустройством работников, уволенных в связи с осуществлением мероприятий по сокращению численности или штата, реорганизацией или ликвидацией организации;

• выполнением работником трудовых обязанностей (в том числе переезд на работу в другую местность и возмещение командировочных расходов).

Методические рекомендации по порядку исчисления и уплаты единого социального налога (взноса) дополнительно подчеркивают законодательно установленный характер компенсационных выплат и указывают перечни нормативных актов, в соответствии с которыми такие выплаты должны производиться. В противном случае они подлежат налогообложению в общем порядке.

При освещении вопроса о ставках по единому социальному налогу и страховым взносам на обязательное пенсионное страхование необходимо учесть последние изменения в НК РФ, касающиеся их размера, вступившие в силу с 1 января 2005 года.[9] А именно с начала 2005 года исчисление единого социального налога и страховых взносов на обязательное пенсионное страхование для всех категорий налогоплательщиков следует производить с учетом дополнений и изменений, предусмотренных Федеральным законом от 20.07.2004 г. N 70-ФЗ "О внесении изменений и дополнений в главу 24 части второй Налогового кодекса Российской Федерации, Федеральным законом "Об обязательном пенсионном страховании в Российской Федерации" и признании утратившими силу некоторых положений законодательных актов Российской Федерации".[10]

Данным документом внесены изменения в ст.241 Налогового кодекса РФ в части применения ставок налога по ЕСН. Также в новой редакции изложены ст.22 и ст.33 Федерального закона "Об обязательном пенсионном страховании в Российской Федерации".

Динамика изменения общей суммы ЕСН на сегодняшний день такова.

Во-первых, для всех категорий налогоплательщиков снижен размер базовых налоговых ставок:[11]

· для «обычных» организаций, осуществляющих выплаты физическим лицам, - с 35,5 % до 26 %;

· для выступающих в качестве работодателей сельскохозяйственных товаропроизводителей, организаций народных художественных промыслов, семейных общин коренных малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования, - с 26,1 % до 20 %;

· для индивидуальных предпринимателей - с 13,2 % до 10 %;

· для адвокатов - с 10,6 % до 8 %.

Во-вторых, изменена шкала регрессии. В частности, для «обычных» организаций, осуществляющих выплаты физическим лицам, устанавливается следующая шкала налоговых ставок:

· при величине выплат до 280 тыс. руб. в год – 26 %;

· при величине выплат от 280 001 до 600 тыс. руб. в год – 72 800 руб. + 10 % с суммы, превышающей 280 тыс. руб.;

· при величине выплат свыше 600 000 руб. в год – 104800 + 2 % с суммы, превышающей 600 тыс. руб.

В-третьих, налогоплательщикам теперь не требуется, как это предусмотрено действующим порядком, подтверждать расчетом право на применение регрессивной шкалы.

Пониженные ставки налогоплательщики смогут применять в безусловном порядке, независимо от размера налоговой базы в среднем на одного работника и численности работников. При этом уменьшается и количество интервалов доходов для применения регрессивных ставок.[12] Рассмотрим новые ставки по ЕСН для налогоплательщиков, производящих выплаты физическим лицам, приведенные в таблице 2.1.

Таблица 1.1 – Установленные законодательством ставки по ЕСН

| Налоговая база (руб) | Федеральный бюджет | ФСС РФ | ФФОМС | ТФОМС | Итого |

| До 280 000 | 20% | 3,2% | 0,8% | 2% | 26% |

| От 280 001 до 600 000 | 56 000 руб. + 7,9% от суммы, превышающей 280 000 руб. | 8 960 руб. + 1,1% от сумм, превышающей 280 000 руб. | 2 240 руб. + 0,5% от суммы, превышающей 280 000 руб. | 5 600 руб. + 0,5% от суммы, превышающей 280 000 руб. | 72 800 руб. + 10% от суммы, превышающей 280 000 руб. |

| Свыше 600 001 | 81 280 руб. + 2% от суммы, превышающей 600 000 руб. | 12 480 руб. | 3 840 руб. | 7 200 руб. | 104 800 руб. + 2% от суммы, превышающей 600 000 руб. |

Существенно изменяется порядок исчисления взносов на обязательное пенсионное страхование.[13] Во-первых, в отличие от действующего порядка, с 1 января 2005 года все застрахованные лица подразделяются не на три, как было ранее, а на две возрастные категории независимо от пола: лица 1966 года рождения и старше; лица 1967 года рождения и моложе. Во-вторых, для лиц 1966 года рождения и старше не предусмотрено начисление взносов на финансирование накопительной части трудовой пенсии. Для этой категории застрахованных лиц взносы начисляются только на финансирование страховой части трудовой пенсии.

Для лиц 1967 года рождения и моложе сохранен действующий порядок: взносы начисляются на финансирование как страховой, так и накопительной части трудовой пенсии. При этом следует учитывать, что на период 2005-2007 годы действуют переходные положения: взносы в «обычных» организациях начисляются исходя из базового тарифа 10 % и 4 % на финансирование страховой и накопительной части трудовой пенсии соответственно. Таким образом, действие переходных положений продлено (в действующей редакции переходные положения действовали по 2005 год включительно).

В-третьих, по аналогии с ЕСН изменены интервалы базы шкалы регрессии: до 280000 руб., от 280001 руб. до 600000 руб. и свыше 600000 руб., а также установлены новые тарифы для базы, превышающей 280000 руб. Заметим, что в отличие от существующего порядка, в общем случае сумма взносов на обязательное пенсионное страхование теперь будет превышать сумму налога (авансового платежа по налогу), начисленную в федеральный бюджет.

Действующим порядком (п. 3 ст. 22 Федерального закона от 15.12.2001 № 167-ФЗ) предусмотрено, что при исчислении взносов на обязательное пенсионное страхование регрессивная шкала применяется на тех же условиях, что и при исчислении ЕСН. Таким образом, с 1 января 2005 года страхователям не требуется, как ранее подтверждать расчетом право на применение пониженных тарифов, если база для исчисления страховых взносов на каждое физическое лицо нарастающим итогом с начала года превысит 280 000 руб., независимо от размера базы в среднем на одного работника и численности работников.

В четвертых, законодатель уточнил, что к лицам, на которые распространяется обязательное пенсионное страхование, относятся также иностранные граждане и лица без гражданства, которые проживают в Российской Федерации как постоянно, так и временно.

Таким образом, с 1 января 2005 года на выплаты указанным лицам по трудовым договорам или гражданско-правовым договорам, предусматривающим выполнение работ и оказание услуг, а также по авторскому и лицензионному договору, организациям необходимо начислять взносы на обязательное пенсионное страхование. При этом не имеет значения, сколько дней указанные лица проживали в Российской Федерации на момент выплаты.

Продлены на два года и переходные положения статьи 33 Федерального закона от 15.12.01 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации». Этой статьёй устанавливаются тарифы страховых взносов на 2005 год. Их величины приведены в таблице 2.2.

Таблица 2.2 – Величина страховых взносов на обязательное пенсионное страхования, применяемые в 2005 году [14]

| Налоговая база | Для лиц 1966 года рождения и старше | Для лиц 1966 года рождения и моложе | |

| на финансирование страховой части | на финансирование | ||

| страховой части | накопительной части | ||

| До 280 000 руб. | 14% | 10% | 4% |

| От 280 001 руб. до 600 000 руб. | 39 200 руб. + 5,5% от суммы превышающей 280 000 руб. | 28 000 руб. + 3,9% от суммы превышающей 280 000 руб. | 11 200 руб. + 1,6% от суммы превышающей 280 000 руб. |

| Свыше 600 001 руб. | 56 800 руб. | 40 480 руб. | 16 320 руб. |

Рассмотрим размеры ставок страховых пенсионных взносов в зависимости от категорий налогоплательщиков для лиц 1966 года рождения и старше. В 2005 году в соответствии со ст.22 данного Закона плательщики – работодатели (кроме работодателей, занятых в производстве сельскохозяйственной продукции, и крестьянских (фермерских) хозяйств) уплачивают страховые взносы по ставкам, представленным в таблице 2.3.

Таблица 2.3 – Величина страховых взносов на обязательное пенсионное страхования

| База для начисления страховых взносов на каждое физическое лицо нарастающим итогом с начала года | Для лиц 1966 года рождения и старше |

| на финансирование страховой части трудовой пенсии | |

| До 280 000 руб. | 14,0 % |

| От 280 001 руб. До 600 000 руб. | 39 200 руб. + 5,5 % с суммы, превышающей 280 000 руб. |

Для выступающих в качестве работодателей организаций, занятых в производстве сельскохозяйственной продукции, родовых, семейных общин коренных малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования, и крестьянских (фермерских) хозяйств уплачивают страховые взносы за работников 1966 года рождения и старше по ставкам, представленным в таблице 2.4.

Таблица 2.4 – Величина страховых взносов на обязательное пенсионное страхования[15]

| База для начисления страховых взносов на каждое физическое лицо нарастающим итогом с начала года | Для лиц 1966 года рождения и старше |

| на финансирование страховой части трудовой пенсии | |

| До 280 000 руб. | 10,3 % |

| От 280 001 руб. До 600 000 руб. | 28 840 руб. + 5,5 % с суммы, превышающей 280 000 руб. |

| Свыше 600 000 руб. | 46 440 руб. |

В 2005 – 2007 годах в соответствии со ст.33 «Переходные положения» Закона плательщики–работодатели (кроме работодателей, занятых в производстве сельскохозяйственной продукции, и крестьянских (фермерских) хозяйств) уплачивают страховые взносы за работников 1967 года рождения и моложе по ставкам, представленным в таблице 2.5.

Таблица 2.5 – Величина страховых взносов на обязательное пенсионное страхования

| База для начисления страховых взносов на каждое физическое лицо нарастающим итогом с начала года | 2005 – 2007 годы | |

| на финансирование страховой части трудовой пенсии | на финансирование накопительной части трудовой пенсии | |

| До 280 000 руб. | 10,0 % | 4,0 % |

| От 280 001руб. до 600 000 руб. | 28 000 руб. + 3,9 % с суммы, превышающей 280 000 руб. | 11 200 руб. + 1,6 % с суммы, превышающей 280 000 руб. |

| Свыше 600 000 руб. | 40 480 руб. | 16 320 руб. |

Для выступающих в качестве работодателей организаций, занятых в производстве сельскохозяйственной продукции, родовых, семейных общин коренных малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования, и крестьянских (фермерских) хозяйств) уплачивают страховые взносы за работников 1967 года рождения и моложе по ставкам, представленным в таблице 2.6.

Таблица 2.6 – Величина страховых взносов на обязательное пенсионное страхования[16]

| База для начисления страховых взносов на каждое физическое лицо нарастающим итогом с начала года | 2005 – 2007 годы | |

| на финансирование страховой части трудовой пенсии | на финансирование накопительной части трудовой пенсии | |

| До 280 000 руб. | 6,3 % | 4,0 % |

| От 280 001руб. | 17 640 руб. + 3,9 % с суммы, превышающей 280 000 руб. | 11 200 руб. + 1,6 % с суммы, превышающей 280 000 руб. |

| Свыше 600 000 руб. | 30 120 руб. | 16 320 руб. |

Подводя итоги рассмотрения последних изменений, касающихся ставок по ЕСН заметим, что для налогоплательщиков данного налога увеличение перечисляемых сумм страховых взносов принципиального значения не имеет. Как было отмечено выше, на сумму страховых взносов налогоплательщик вправе уменьшить величину исчисленного ЕСН, подлежащего уплате в федеральный бюджет.

Скажется увеличение таких платежей у налогоплательщиков, использующих специальные режимы налогообложения – систему налогообложения для сельскохозяйственных товаропроизводителей, упрощенную систему налогообложения, систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности. Напомним, что данные налогоплательщики не являются плательщиками ЕСН. Но при этом законодатель сохранил за ними обязанность по уплате страховых взносов на обязательное пенсионное страхование (п. 3 ст. 346.1 НК РФ, п. 2 ст. 346.11 НК РФ, п. 4 ст. 346.26 НК РФ).

В соответствии со ст. 239 НК РФ льготы применяются к:

• организациям любых организационно-правовых форм — с сумм выплат и иных вознаграждений, не превышающих 100 000 руб. в течение налогового периода на каждого работника, являющегося инвалидом I, II или III группы.

При этом инвалидность должна подтверждаться копией справки учреждения государственной службы медико-социальной экспертизы (ВТЭК).

• Следующим категориям работодателей с сумм выплат и иных вознаграждений, не превышающих 100 000 руб. в течение налогового периода на каждого отдельного работника:

– общественным организациям инвалидов, в том числе созданным как союзы общественных организаций инвалидов и их структурным подразделениям, среди членов которых инвалиды и их законные представители составляют не менее 80%. их региональным и местным отделениям.

– организациям, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов и в которых среднесписочная численность инвалидов составляет не менее 50%, а доля заработной платы инвалидов в фонде оплаты труда составляет не менее 25%;

– учреждениям, созданным для достижения образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных, научных, информационных и иных социальных целей. А также для оказания правовой и иной помощи инвалидам, детям-инвалидам и их родителям, единственными собственниками, имущества которых являются указанные общественные организации инвалидов.

Однако данная льгота не распространяется на организации, хотя и отвечающие перечисленным критериям, но занимающиеся производством и (или) реализацией подакцизных товаров, минерального сырья, других полезных ископаемых, а также иных товаров в соответствии с перечнем, утверждаемым Правительством РФ по представлению общероссийских общественных организаций инвалидов.

• индивидуальным предпринимателям, родовым, семейным общинам малочисленных народов Севера, занимающимся традиционными отраслями хозяйствования, крестьянским (фермерским) хозяйствам и адвокатам, являющимся инвалидами I, II и III групп, в части доходов от их предпринимательской деятельности и иной профессиональной деятельности в размере, не превышающем 100 000 руб. в течение налогового периода. Инвалидность в этом случае также должна подтверждаться копией справки ВТЭК.

Еще одним немаловажным замечанием является то, что, льготы по ЕСН, предоставляемые общественным организациям инвалидов, не распространяются на уплату страховых взносов на обязательное пенсионное страхование (в ПФР).

Это регламентировано недавно обнародованным Определением Конституционного суда РФ от 14.10.2004 г. № 390-О. Рассматривая просьбу одной из таких организаций, он разъяснил, что страховые взносы не являются составной частью ЕСН и не отвечают понятию налога, установленному в НК. Следовательно, на них не распространяются льготы по уплате ЕСН.[17] Налогоплательщик вправе отказаться от использования льготы либо приостановить ее использование на один или несколько периодов (п. 3 ст. 56 НК РФ).

Непосредственно уплата авансовых платежей по принадлежности в соответствии с пунктом 3 ст. 243 части второй НК РФ должна производится ежемесячно в срок, установленный для получения средств в банке на оплату труда за истекший месяц или в день перечисления денежных средств на оплату труда со счетов налогоплательщика на счета работников, или по поручению работников на счета третьих лиц, но не позднее 15-го числа месяца, следующего за отчетным.

Уплата сумм налога производится по месту нахождения налогоплательщиков. Все формы авансовых расчетов построены таким образом, что после самого расчета приводится справочная информация по ставкам налога, которые различны для разных категорий налогоплательщиков.

Расчет по авансовым платежам представляется в территориальную инспекцию МНС России по месту постановки налогоплательщика на учет не позднее 20 числа месяца, следующего за отчетным. Расчет по авансовым платежам может быть представлен налогоплательщиком в налоговый орган или направлен по почте. При отправке расчета по авансовым платежам по почте заказным письмом дата отправки расчета по авансовым платежам по почте считается днем его представления в налоговый орган.

Организации, в состав которых входят обособленные подразделения, уплачивают налог по месту своего нахождения, а также по месту нахождения каждого из обособленных подразделений. При этом сумма налога, подлежащая уплате по месту нахождения обособленного подразделения, определяется исходя из величины налоговой базы, относящейся к этому обособленному подразделению.

Сумма налога, подлежащая уплате по месту нахождения организации, в состав которой входят обособленные подразделения, определяется как разница между общей суммой налога, подлежащей уплате организацией в целом, и совокупной суммой налога, подлежащей уплате по месту нахождения всех обособленных подразделений организации.

Налогоплательщики, осуществляющие выплаты физическим лицам, производят уплату авансовых платежей по налогу ежемесячно в срок, установленный для получения средств в банке на оплату труда за истекший месяц, но не позднее 15-го числа следующего месяца. При этом законодательством запрещено банкам выдавать своему клиенту-налогоплательщику средства на оплату труда, если этот налогоплательщик не представил в банк платежных поручений на перечисление налога.

Налогоплательщики – предприниматели, не осуществляющие выплаты физическим лицам, авансовые платежи уплачиваются на основании налоговых уведомлений, выписываемых и направляемых налогоплательщикам в следующие сроки:

· за январь — июнь налог уплачивается не позднее 15 июля текущего года в размере половины годовой суммы авансовых платежей;

· за июль — сентябрь — не позднее 15 октября текущего года в размере одной четвертой годовой суммы авансовых платежей;

· за октябрь — декабрь — не позднее 15 января следующего года в размере одной четвертой годовой суммы авансовых платежей.

В случае значительного, т. е. более чем на 50 % увеличения дохода в налоговом периоде, против установленного при расчете авансовых платежей, налогоплательщик обязан представить новую декларацию с указанием сумм предполагаемого дохода на текущий год, а в случае значительного уменьшения дохода он вправе представить новую декларацию.

В этих случаях налоговый орган должен произвести перерасчет авансовых платежей налога на текущий год по не наступившим срокам уплаты не позднее пяти дней с момента подачи новой декларации.

Окончательный расчет налога производится налогоплательщиками — предпринимателями, за исключением адвокатов, самостоятельно, с учетом всех полученных в налоговом периоде доходов, включаемых в налоговую базу. При этом сумма налога должна быть исчислена налогоплательщиком отдельно в отношении каждого фонда. Она определяется как соответствующая процентная доля соответствующей налоговой базы.

Разница между суммами авансовых платежей, уплаченными в течение налогового периода, и суммой налога, подлежащей уплате по итогам налогового периода, должна быть внесена налогоплательщиком не позднее 15 июля года, следующего за отчетным налоговым периодом. Эта сумма может быть зачтена в счет будущих налоговых платежей или возвращена налогоплательщику.

Похожие работы

... - по форме, утвержденной приказом Минфина России от 06.02.2006 № 23н "Данные об исчисленных суммах единого социального налога с доходов адвокатов". Глава 3. Организация бухгалтерского учета расчетов с внебюджетными фондами в ООО "ПОЛИМИКС ПРИНТ" 3.1 Краткая характеристика ООО "Полимикс Принт" Типография ООО "Полимикс Принт" является юридическим лицом и создана в соответствии ...

... является получение права на торговлю. Конкретные ставки сбора за право торговли определяются местными органами власти при принятии решения о введении, в зависимости от места расположения торговой точки, объема реализации и вида товара. Глава 2. Взаимоотношения фирмы с внебюджетными фондами и организациями Каждое общество, основываясь на национальных, культурных, исторических традициях, берет ...

... 70 – Кредит 69-2. Поступление наличных денег в кассу от работников СМП в частичную оплату стоимости льготных путевок отражают записью: Дебет 50 – Кредит 69. Бухгалтерией СМП при учете расчетов с внебюджетными социальными фондами могут быть сделаны также следующие проводки: Дебет 51 – Кредит 69: возврат излишне перечисленных сумм от ФСС РФ (69.1), ПФР (69.2), ФОМС (69.3), ГФЗН (69.4); Дебет ...

... 7 Проводки Относится на финансовый результат Относится на себестоимость Относится на себестоимость Относится на себестоимость Учет расчетов с Федеральным дорожным фондом по налогу осуществляется на счете 67 "Расчеты по внебюджетным фондам" по отдельному субсчету "Расчеты по налогу на реализацию горюче - смазочных материалов". Дт 46 "Реализация продукции (работ, услуг)" ...

0 комментариев