Навигация

Определение срока оборота для требуемого прироста валовой выручки предприятия

4. Определение срока оборота для требуемого прироста валовой выручки предприятия

Сп = Т / Оп, (3.4)

где Сп — срок оборота прироста валовой выручки.

Сп=360/21,77=16 дней

5. Определение оптимального срока сокращения оборачиваемости дебиторской задолженности в целях реализации поставленных перед предприятием задач

ОСдз = Пдз – Сп (3.5)

где ОСдз — оптимальный срок погашения дебиторской задолженности предприятия.

ОСдз=38 – 16 = 22 дня.

Рассмотрим основные направления политики ускорения и повышения эффективности расчетов, к которым относят:

- предоставление скидок дебиторам за сокращение сроков возврата платежей,

- использование векселей в расчетах с дебиторами с учетом задолженности в банке для ускорения получения средств от дебиторов с уплатой процентов и комиссионных банку, факторинговые операции,

- предоставление отсрочки платежей с получением процентов от использования коммерческого кредита дебиторами.

Факторинг - это разновидность торгово-комиссионной операции, связанной с кредитованием оборотных средств. Факторинг представляет собой инкассирование дебиторской задолженности покупателя и является специфической разновидностью краткосрочного кредитования и посреднической деятельности.

Факторинг включает в себя:

1. Взыскание (инкассирование) дебиторской задолженности покупателя;

2. Предоставление продавцу краткосрочного кредита;

3. Освобождение продавца от кредитных рисков по операциям.

Основной целью факторинга является получение средств немедленно или в срок определенный договором. В результате продавец не зависит от платежеспособности покупателя. Банк заключает договор с покупателем о гарантировании его платежей в случае возникновения финансовых трудностей или с продавцом и покупателем о переуступке не оплаченных в срок платежных документов факторинговому отделу банка.

Операции факторинга регулируются главой 43 «Финансирование под уступку денежного требования» ГК РФ.[2]

Факторинг осуществляется следующим образом. Банк приобретает у продавца право на взыскание дебиторской задолженности покупателя продукции и в течение 2-3 дней перечисляет предприятию 70-90% суммы средств за отгруженную продукцию в момент предъявления платежных документов.

После получения платежа по этим счетам от покупателей банк перечисляет предприятию оставшиеся 30-10% от суммы счетов за вычетом процентов и комиссионных вознаграждений.

Стоимость факторингового обслуживания зависит от вида услуг, финансового положения клиента.

Факторинговая операция позволяет предприятию – продавцу рефинансировать преимущественную часть дебиторской задолженности по представленному покупателю кредита в короткие сроки, сократив тем самым период финансового и операционного цикла.

К недостаткам факторинговой операции можно отнести лишь дополнительные расходы продавца, связанные с продажей продукции, а также утрату прямых контактов с покупателями в процессе осуществления им платежей.

Эффективность факторинговой операции для предприятия-продавца определяется путем сравнения уровня расходов по этой операции со средним уровнем процентной ставки по краткосрочному банковскому кредитованию.

В целях ускорения оборачиваемости дебиторской задолженности и перевода ее в более ликвидные активы предприятия может провести продажу дебиторской задолженности на сумму 40 206 тыс. руб.

Рассмотрим анализ политики ускорения расчетов на основе данных табл. 3.1.

Таблица 3.1

Анализ операций по сокращению сроков поступления средств на счета предприятия

| № п/п | Наименование показателя | Величина, тыс. руб. |

| 1 | Объем продаж Стр. 010 Прил. 8 | 381594 |

| 2 | Сумма дебиторской задолженности Стр. 240 Прил. 5 | 40206 |

| 3 | Число дней в отчетном периоде | 30 |

| 4 | Период погашения дебиторской задолженности, дн. | 90 |

| 5 | Издержки производства Стр. 020 Прил. 8 | 403227 |

| 5.1. | В т.ч. переменные | 282258,9 |

| 6 | Прибыль от реализации (стр. 1 – стр.2) | 341388 |

| 7 | Рентабельность переменных затрат, %(стр.3/стр.5.1.) | 120,9 |

| 8 | Ставка предоставляемой скидки дебиторам за поступление средств без отсрочки, % | 35,00 |

| 9 | Ставка предоставляемой скидки дебиторам за каждый месяц ускорения расчетов от суммы, полученной досрочно, % (стр.8*стр.3/стр.4) | 11,667 |

| 10 | Ставка скидки за каждый день ускорения расчетов с дебиторами от суммы, полученной досрочно, % (стр.8/стр.4) | 0,389 |

| 11 | Запас прочности для ускорения расчетов, % (стр.7 – стр. 9) | 109,23 |

| 12 | Сумма уменьшения долга (экономия) дебиторов от поступлений без отсрочки (стр.2*стр.8/стр.4*100) | 14072,1 |

| 13 | Сумма уменьшения долга дебиторов за каждый день сокращения срока возврата платежей (стр.2*стр.8)/100 | 156,35 |

| 14 | Дополнительные средства предприятия от суммы поступлений без отсрочки (стр.2-стр.12)*стр.7/100 | 17523,78 |

| 15 | Дополнительные средства, полученные за каждый день сокращения сроков поступления средств на счета предприятия (стр.14/стр.4) | 194,71 |

Таким образом, дебиторы заинтересованы не только в досрочном погашении долгов, но и в сокращении сроков расчета, что дополнительно повышает деловую активность и отдачу активов предприятия, увеличивает размер прибыли. Зависимость изменения дебиторской задолженности и величины прибыли от срока завершения оплаты можно проиллюстрировать графически. (См. рис. 3.1.)

Таблица 3.2

Анализ результатов изменения срока по оплате дебиторской задолженности

| Наименование показателя | Срок оплаты дебиторской задолженности | |||||||||||

| 10 | 20 | 30 | 40 | 50 | 60 | 70 | 80 | 90 | 100 | 110 | 120 | |

| Сумма уменьшения долга дебиторов, тыс. руб. | 14072,1 | 7036,05 | 4690,7 | 3518 | 2814 | 2345 | 2010 | 1759 | 1563 | 1407 | 1279 | 1172 |

| Размер дополнительных средств, тыс. руб. | 17523,78 | 8761 | 5841 | 4380 | 3504 | 2920 | 2503 | 2190 | 1947 | 1752 | 1593 | 1460 |

| Ставка предоставляемой скидки за каждый месяц сокращения расчетов, % | 35,00 | |||||||||||

Рис. 3.1 Изменение эффекта ускорения расчетов у ООО «Энергоремонт» и дебиторской задолженности в зависимости от сроков оплаты

Рис. 3.1 Изменение эффекта ускорения расчетов у ООО «Энергоремонт» и дебиторской задолженности в зависимости от сроков оплаты

Данный график отражает тенденцию, при которой увеличение договорных сроков поступления средств по расчетам сокращает эффект расчетных операций.

В таблице 3.3. приведены расчеты показателей оборачиваемости средств в расчетах.

Таблица 3.3

Анализ оборачиваемости дебиторской задолженности в ООО «Энергоремонт»

| Показатели | 2009 | Прогноз | Отклонения (+ ; -) |

| Выручка от реализации продукции, работ, услуг, тыс. руб. | 381594 | 399117 | +17523,78 |

| Средняя дебиторская задолженность, тыс. руб. | 40206 | 26133,9 | -14072,1 |

| Оборачиваемость, раз (стр.1/ стр.2) | 9,49 | 15,27 | +5,78 |

| Период погашения дебиторской задолженности, дни (календарные дни / число оборотов) | 38 | 24 | -14 |

В целом, реализация предложенных в рамках работы мероприятий позволит ООО «Энергоремонт» улучшить свое финансовое состояние и повысить уровень конкурентоспособности.

Похожие работы

... . Следовательно, финансовая устойчивость предприятия является результатом взаимодействия не только совокупности производственно-экономических факторов, но и всех элементов его финансовых отношений. По выше проведенному анализу финансовой устойчивости предприятия ОАО «Агрокомплекс» за 2004, 2005, 2006 года можно сделать вывод, что предприятие за весь анализируемый период финансово неустойчиво. В ...

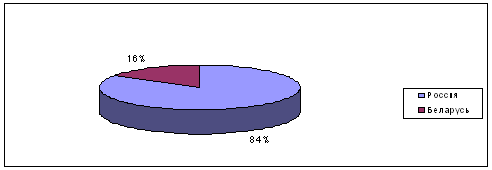

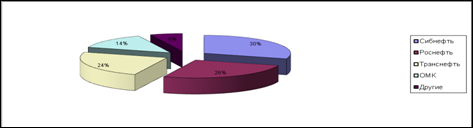

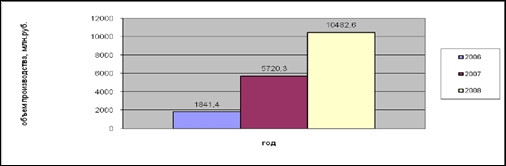

... направления будет способствовать обеспечению финансовой устойчивости в долгосрочной перспективе. 3.2 Выпуск новой продукции как один из факторов повышения финансовой устойчивости предприятия 3.2.1 Определение целевого рынка Продукция предприятия нацелена на сектор высоковольтного оборудования 6,10 и 35, 110 кВ. Основными потребителями являются предприятия энергосистемы РБ. В виду специфики ...

... = 10 дней – на начало года Ксдз==87,09 = 87 дней – на конец года Увеличение среднего срока инкассирования дебиторской задолженности с 10 дней до 87 дней, то есть на 77 дней говорит об ослаблении финансовой устойчивости. Коэффициент оборачиваемости дебиторской задолженности, количество раз в год: Кодз=, Кодз==38 – на начало года Кодз==4 – на конец года Одним из направлений управления ...

... значение величины запасов за отчетный период. – анализ финансовой устойчивости; – анализ источников формирования актива; – другие инструменты оценки эффективности. 2. Методика анализа финансовой устойчивости и платежеспособности ООО «РиЕл-строй» 2.1 Общая характеристика объекта исследования ООО «РиЕл-строй» было зарегистрировано постановлением №1575 от 28 октября 1995 г. главой ...

0 комментариев