Навигация

Налог на прибыль

2. Налог на прибыль.

Согласно законам НК РФ второй части главой 25 «налог на прибыль организаций» плательщиками налога являются юридические лица по законодательству РФ, включая созданные на территории РФ предприятия с иностранными инвестициями, а также международные объединения и организации, осуществляющие предпринимательскую деятельность.

Объектом обложения налогом является валовая прибыль, которая представляет собой сумму прибыли (убытка) от реализации продукции (работ, услуг), основных фондов, иного имущества предприятия и доходов от внереализационных операций, уменьшенных на сумму расходов по этим операциям.

Доходами от реализации в торговых организациях при исчислении налога на прибыль является: выручка от реализации, которая определяется, исходя из всех поступлений, связанных с расчетом за реализованные товары, выраженные в денежной или натуральной формах 9ст. 249 НК РФ).

При реализации товаров налогоплательщик вправе уменьшить доходы от таких операций на стоимость реализованных товаров, как при реализации покупных товаров – на стоимость приобретения данных товаров, определяемую в соответствии с принятой в организации учетной политики для целей налогообложения одним из следующих методов оценки покупных товаров:

1. По стоимости первых по времени приобретения (ФИФО).

2. По стоимости последних по времени приобретения (ЛИФО).

3. Средней стоимости.

4. По стоимости единицы товара (ст. 268 НК РФ)

Порядок признания доходов и расходов производится согласно методу начисления доходов и расходов признанного в учетной политике организации.

Согласно методу начисления доходов и расходов организации, доходы признаются в том отчетном периоде, в котором они имели место, независимо от фактического поступления денежных средств. Для внереализационных доходов датой получения доходов признается дата подписания сторонами акта приема – передачи имущества, работ, услуг 9ст. 271 НК РФ). Расходы, принимаемые для налогообложения признаются в периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств или иной формы оплаты 9ст. 272 НК РФ).

Согласно кассовому методу организация имеет право на определение даты получения дохода, если в среднем за предыдущие четыре квартала сумма выручки от реализации товаров (работ, услуг) без учета НДС не превысила одного миллиона рублей за каждый квартал (ст. 273. п. 1 НК РФ).

Датой получения дохода признается день поступления средств на счета в банках, в кассу (ст. 273 п. 2 НК РФ).

Если налогоплательщик, перешедший на определение доходов и расходов по кассовому методу, в течение налогового периода превысил предельный размер суммы выручки от реализации товаров, установленной ст. 273 п. 1 НК РФ), то он обязан перейти на определение доходов и расходов по методу начисления с начала налогового периода, в течение которого было допущено такое превышение 9ст. 273 п. 4 НК РФ).

Налоговая ставка устанавливается в размере 24 % (ст. 284. п. 1. НК РФ).

При этом:

1. Сумма налога, исчисленная по налоговой ставке в размере 5 %, зачисляется в федеральный бюджет.

2. Сумма налога, исчисленная по налоговой ставке в размере 17 %, зачисляется в бюджет субъектов РФ.

3. Сумма налога, исчисленная по налоговой ставке в размере 2 %, зачисляется в местные бюджеты.

Налоговым периодом по налогу на прибыль признается календарный год. Отчетными периодами по налогу признаются первый квартал, полугодие и девять месяцев календарного года 9ст. 285. п. 1. НК РФ). Отчетными периодами для налогоплательщиков, исчисляющих ежемесячные авансовые платежи, исходя из фактически полученной прибыли, признаются месяц, два месяца, три месяца и так даже до окончания календарного года 9ст. 284. п. 2. НК РФ).

В ПО «Буденовское» начисляются:

1. Налог по упрощенной системе налогообложения.

2. Земельный налог.

3. Исчисление выбросов загрязнения окружающей среды.

4. Налог на доходы физических лиц.

5. Взносы на обязательное пенсионное страхование.

6. Транспортный налог.

7. Прочие налоги и сборы (милиция).

1. Упрощенная система налогообложения.

Применение упрощенной системы налогообложения организациями предусматривает замену уплаты налога на прибыль, налога на имущество организации и единого социального налога, исчисляемого по результатам хозяйственной деятельности организации за налоговый период.

Организации, применяющие упрощенную систему налогообложения, не признаются налогоплательщика налога на добавленную стоимость.

Организации, применяющие упрощенную систему налогообложения, производят уплату страховых взносов на обязательное пенсионное страхование в соответствии с законодательством РФ (ст. 346.11. НК РФ).

Объектом налогообложения признаются доходы, уменьшаемые на величину расходов. Выбор объекта налогообложения осуществляется самим налогоплательщиком 9ст. 346. 14. НК РФ).

Доходам организации при определении налогообложения являются доходы от реализации товаров, реализации имущества и имущественных прав. (ст. 346. 15. НК РФ).

Расходам организации при определении налогообложения являются расходы на оплату труда, выплату пособий по временной нетрудоспособности, расходы на приобретение основных средств (ст. 346. 16. НК РФ).

Датой поступления доходов признается день поступления средств на счета в банках, в кассу. Расходами налогоплательщиков признаются затраты после их фактической оплаты 9ст. 346. 17. НК РФ).

В случае, если объектом налогообложения являются доходы, уменьшенные на величину расходов, налоговая ставка устанавливается в размере 15 5 (ст. 346. 20. НК РФ).

Налогоплательщики – организации по истечении налогового периода представляют налоговые декларации в налоговые органы по месту своего нахождения.

Налоговые декларации по итогам налогового периода представляются налогоплательщиками – организациями не позднее 31 марта года, следующего за истекшим налоговым периодом. (ст. 346. 23. НК РФ).

Налогоплательщики обязаны вести налоговый учет показателей своей деятельности, необходимых для исчисления налоговой базы и суммы налога на основании книги учета доходов и расходов.

В ПО «Буденовское» согласно приказа № 1 Председателя совета от 5 января 2004 года утверждена учетная политика для целей налогового учета, в соответствии с которой в организации ведется упрощенная система налогообложения. Объектом налогообложения признаются доходы (Приложение В).

Налоговый учет показателей деятельности, необходимых для исчисления налоговой базы и суммы налога, ведется в книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения. В книге доходов и расходов на лицевой стороне заполняются соответствующие графы (наименование организации, ИНН, вид осуществляемой деятельности, объект налогообложения, адрес организации, номера расчетных счетов, должностное лицо налогового органа).

Доходы регистрируются согласно форме (номер п\п, дата и номер первичного документа, содержание операции, сумма дохода).

Книга доходов и расходов пронумерована.

Записано соответствующее количество страниц в книге, стоит печать организации и подпись председателя правления. (Приложение Н).

Расчет единого налога по ПО «Буденовскому» за 2003 год произведен в налоговой декларации по единому налогу.

По данным налогоплательщика сумма полученных доходов составила 5.039.847 рублей.

ПО «Буденовское» объектом налогообложения признаются доходы, поэтому налоговая ставка устанавливается в размере 6 процентов. Сумма исчисленного единого налога составила 302.391 рубль.

Сумма уплаченных за отчетный период страховых взносов на обязательное медицинское страхование составила 127.162 рубля, сумма выплаченных работникам из средств налогоплательщика пособий по временной нетрудоспособности составила 8793 рубля. Исчислено единого налога за предыдущие отчетные периоды составила 134.498 рублей. Сумма единого налога, подлежащая уплате за отчетный период, составила 166.436 рублей (Приложение П).

Декларацию по земельному налогу обязаны подать все юридические лица, являющиеся собственниками, владельцами и пользователями земли.

Обязаны представлять декларацию организации, перешедшие на уплату налога по упрощенной системе налогообложения.

Даже если фирма освобождена от налога, она должна заплатить налог с площади, которую передала в аренду другим организациям.

На первой странице нужно указать ИНН и КПП фирмы.

В 1 разделе указывается код ОКАТО и сумма, подлежащая уплате в бюджет.

В 2 разделе указывают кадастровый номер (если данная площадь упомянута в Земельном кадастре РФ), код ОКАТО того муниципального образования, где находится участок, код категории земель, количество месяцев, в течение которых участок использовали в текущем налоговом периоде, площадь земельного участка в квадратных метрах. Норма отвода определяется региональными и местными властями, при этом они исходят из утвержденных норм для конкретных видов деятельности.

Облагаемая налогом площадь рассчитывается так: к площади участка прибавляется площадь санитарно-защитных зон и отнимается площадь льготируемой земли. Чтобы выбрать среднюю ставку, нужно воспользоваться таблицей 1 приложения 2 к Закону «О плате за землю». Местные органы власти дифференцируют ставки в зависимости от местоположения и зон градостроительной ценности. Организация должна показать ставку, установленную для зоны, в которой расположен ее земельный участок.

Сумма налога, подлежащего уплате, исчисляется умножением налоговой ставки на площадь земельного участка.

В Законе «О федеральном бюджете на 2004 год» № 186 – 93 земельный налог делится так:

- в бюджеты субъектов – 50 %;

- в бюджеты муниципальных образований – 50 %.

Заполненные участки находятся и в других населенных пунктах, пример приведен по Вл.-Александровское.

Общая сумма налоговой декларации по земельному налогу за 2003 год составила 18616 рублей.

В «Расчете» 10-процентных отчислений от оплаты за фактическое загрязнение окружающей среды за 4 квартал 2003 года по ПО «Буденовское», направляемых в Федеральный бюджет РФ, предварительно производится расчет:

- выбросов вредных веществ в воздух;

- сбросы вредных веществ в воду;

- размещение отходов;

- сверх лимитных выбросов.

От общей суммы платежа берется 10 % для уплаты в бюджет (Приложение С).

Декларация по страховым взносам на обязательное пенсионное страхование состоит из трех разделов. В первом разделе Декларации по страховым взносам за 2003 год заполняют показатели базы для начисления страховых взносов за расчетный период и суммы начисления страховых взносов на обязательное пенсионное страхование отдельно по годам рождения страхователей.

Во втором разделе представлен расчет начисления страховых взносов в страховую и накопительную часть пенсии в зависимости от года рождения страхователя.

В третьем разделе представлен расчет условия на право применения регрессивных тарифов.

Согласно декларации по страховым взносам ПО «Буденовского» сумма взносов составляет 127162 рубля, в том числе на страховую часть трудовой пенсии – 116499 рублей, на накопительную часть – 10663 рубля (Приложение Т).

Согласно ст 357 НК РФ налогоплательщиками налога признаются лица, на которых в соответствии с законодательством РФ зарегистрированы транспортные средства.

Налоговая база определяется в отношении транспортных средств, имеющих двигатели как мощность двигателя транспортного средства в лошадиных силах.

Сумма налога исчисляется в отношении каждого транспортного средства как произведение соответствующей налоговой базы и налоговой ставки.

Налоговым периодом признается год. Уплата налога производится налогоплательщиком по месту нахождения транспортных средств в порядке и сроки, которые установлены законами субъектов РФ.

ПО «Буденовское» является налогоплательщиков транспортного налога. В организации зарегистрировано 5 автомобилей.

На основании данных произведен расчет налоговой базы и транспортного налога за 2003 год.

Налоговая декларация по транспортному налогу соответствует приложению У).

Общая сумма начисленного налога составила 15250 рублей.

Расчет по целевому сбору на содержание милиции по ПО «Буденовскому» за 2003 год составил 1080 рублей, при этом минимальный фонд оплаты труда составил 36000 рублей, ставка целевого сбора 3 %. (Приложением Х).

Расчеты налогов по ПО «Буденовское» производятся согласно налоговым ставкам, по указанной методике их исчисления.

Отчетные периоды предоставления отчетности в налоговые органы соблюдаются.

Уплата налогов в рассчитанной сумме не всегда совпадает, так кредиторская задолженность по налогам и сборам на конец отчетного периода (за 2003 год) составила 96 тысяч рублей. Из них по налогу на физических лиц – 49 тыс. рублей (Приложение Ц).

Эта кредиторская задолженность возникла вследствие того. что расчет производится на конец отчетного периода, а оплата налогов осуществляется позже, предварительные платежи в погашение налогов организация не производит.

Задолженности в настоящее время по уплате налогов в ПО «Буденовское» нет.

При несвоевременной уплате налогов к налогоплательщику могут примениться принудительные меры взыскания налога путем направления в банк, в котором открыт счет налогоплательщика, инкассовое поручение на списание и перевод в бюджет необходимых денежных средств со счетов организации, также происходит начисление штрафов, пени.

Изменение срока уплаты налога и сбора не отменяется существующей и не создает новой обязанности по уплате налога и сбора.

Применяя упрощенную систему налогообложения организацией было сэкономлено за 2003 год 648 тысяч рублей в сравнении с обычной системой налогообложения, что значительно улучшает финансовое положение организации.

Похожие работы

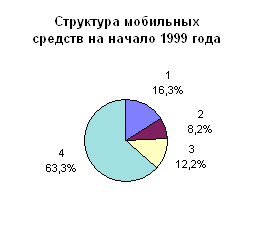

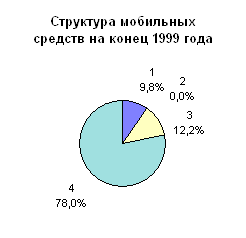

... бумаги; 3 – дебиторская задолженность; 4 – запасы товарно-материальных ценностей. Рисунок 3.2. Сравнительная характеристика структуры мобильных средств ООО «Оризон» на начало и коне 2010 года. 3.9 Тенденции совершенствования учета товарных операций За последние годы улучшилась методология и организация бухгалтерского учета. Изданы новые нормативные документы, регламентирующие постановку ...

... с материалами проводимых инвентаризаций; - проверка соблюдения метода учета товаров методу, закрепленному в учетной политике. В заключении необходимо отметить, что бухгалтерский учет и аудит товарных операций направлен на систематизацию информации, полученной в процессе осуществления торговой деятельности, и является ключевым звеном управления и планирования работы торгового предприятия в целом ...

... этих условиях, если в торговой организации основной объем продаж ведется в режиме розничной торговли, то вести учет товарных операций следует по правилам, установленным для розничной торговли. Если такая организация осуществляет сделки по продаже товаров в режиме оптовой торговли, в бухгалтерском учете должны быть сделаны следующие корректировочные записи: 1. на покупную стоимость товаров (без ...

... аудита – общий, банковский, страховой, аудит бирж, внебюджетных фондов и инвестиционных институтов. Аудит товарных операций на предприятиях торговли осуществляется на базе приведенных ниже нормативных документов[21]: 1. Федеральный закон РФ от 21.11.96 г. №129-ФЗ «О бухгалтерском учете». 2. Гражданский Кодекс Российской Федерации. 3. Налоговый Кодекс Российской Федерации. 4. ...

0 комментариев