Навигация

5. Прочие расходы.

Материалы могут использоваться при осуществлении практически всех видов прочих расходов. Общие принципы налогового учета при этом являются схожими. Поэтому в качестве примеров приведем варианты отражения в налоговом учете наиболее распространенных видов прочих расходов.

Так, в сентябре месяце отпущены материалы:

на пожарную безопасность - на сумму 2 тыс. руб.

охрану - на сумму 3 тыс. руб.

на обеспечение нормальных условий труда - 10 тыс. руб.;

на технику безопасности - на сумму 12 тыс. руб.;

на содержание здравпунктов - 8 тыс. руб.

Также распространенным видом прочих расходов является списание в установленных случаях недостач материально - производственных запасов, выявленных при инвентаризациях и проверках. Подчеркнем, что для того чтобы суммы недостач могли быть приняты к налоговому учету, факт отсутствия виновных лиц должен быть документально подтвержден уполномоченным органом государственной власти.

Так, при проведении инвентаризации, выявлена недостача на складе N 1 основных материалов на сумму 10 тыс. руб., вспомогательных материалов - на сумму 3 тыс. руб.; на складе N 2 - основных материалов - на сумму 5 тыс. руб.; топлива - на сумму 15 тыс. руб. В соответствии со справкой отделения внутренних дел по недостаче на складе N 1 возбуждено уголовное дело в отношении посторонних лиц, совершивших кражу со взломом. Справкой подтверждено отсутствие вины работников организации, и в связи с отсутствием виновных уголовное дело прекращено.

Часть стоимости материалов, переданных в производство, относится к категории прямых и подлежит распределению в порядке, установленном ст.319 НК РФ. Этой статьей установлен порядок оценки остатков незавершенного производства, остатков готовой продукции. Напомним основные положения этого порядка.

Под незавершенным производством (далее - НЗП) для целей налогообложения понимается продукция (работы, услуги) частичной готовности, то есть не прошедшая всех операций обработки (изготовления), предусмотренных технологическим процессом. В НЗП включаются законченные, но не принятые заказчиком работы и услуги. К НЗП относятся также остатки невыполненных заказов производств и остатки полуфабрикатов собственного производства. Материалы и полуфабрикаты, находящиеся в производстве, относятся к НЗП при условии, что они уже подверглись обработке.

Оценка остатков НЗП на конец текущего месяца производится налогоплательщиком на основании данных первичных учетных документов о движении и об остатках (в количественном выражении) сырья и материалов, готовой продукции по цехам (производствам и прочим производственным подразделениям налогоплательщика) и данных налогового учета о сумме осуществленных в текущем месяце прямых расходов.

Для налогоплательщиков, производство которых связано с обработкой и переработкой сырья, сумма прямых расходов распределяется на остатки НЗП в доле, соответствующей доле таких остатков в исходном сырье (в количественном выражении), за минусом технологических потерь. При этом для целей настоящей главы под сырьем понимается материал, используемый в производстве в качестве материальной основы, который в результате последовательной технологической обработки (переработки) превращается в готовую продукцию.

Для налогоплательщиков, производство которых связано с выполнением работ (оказанием услуг), сумма прямых расходов распределяется на остатки НЗП пропорционально доле незавершенных (или завершенных, но не принятых на конец текущего месяца) заказов на выполнение работ (оказание услуг) в общем объеме выполняемых в течение месяца заказов на выполнение работ (оказание услуг).

Для прочих налогоплательщиков сумма прямых расходов распределяется на остатки НЗП пропорционально доле прямых затрат в плановой (нормативной, сметной) стоимости продукции.

Сумма остатков незавершенного производства на конец текущего месяца включается в состав материальных расходов следующего месяца. По окончании налогового периода сумма остатков незавершенного производства на конец налогового периода включается в состав расходов следующего налогового периода в порядке и на условиях, предусмотренных НК РФ.

Для точного распределения прямых расходов между объемами НЗП, готовой продукцией и продукцией отгруженной, но не реализованной, с одной стороны, и объемами реализации - с другой, целесообразно разработать вспомогательную форму справки - расчета.

3.2 Продажа материалов

Предприятие ОАО «Балтика-Дон» исчисляет налогооблагаемую прибыль по методу начисления. Налогооблагаемый доход от продажи материалов равен разнице между оборотами между субсчетами «Операционные доходы от продаж материалов», «НДС по реализованным материалам» и «Налог с продаж по реализованным материалам» счета 91. Сумму этого дохода нужно отразить по строке 040 приложения 1 к листу 2 Декларации по налогу на прибыль. А расчет этой суммы оформляется бухгалтерской справкой.

На предприятии сформирована постоянно действующая инвентаризационная комиссия в составе: главного инженера Иванцова Г.Г., ведущего бухгалтера Косаевой О.Г., инженера материально-технического снабжения Стец Н.В., комиссия проводит плановые инвентаризации (ежегодно), в ходе которых проверяется фактическое наличие материальных ценностей на основном складе. Результаты проведенной инвентаризации комиссия отражает в специальной ведомости. В нее заносятся сведения об испорченном имуществе, а также о ценностях, количество которых не соответствует учетным ценам.

Испорченное имущество списывается с баланса. На испорченные товарно-материальные ценности составляются акты о порче, ломе. На основании которых и происходит списание.

Нарушение условий хранения, стихийные бедствия, иные чрезвычайные ситуации могут привести к порче имущества. При порче материальных ценностей в результате нарушений условий хранения и эксплуатации списание производится на счет 94 «Недостачи и потери от порчи ценностей». Порча имущества может быть в пределах норм естественной убыли, а может и превысить такие нормы. В настоящее время установлены только нормы естественной убыли по продовольственным товарам. Потери в пределах этих норм включают в себестоимость. Если порча имущества превысила нормы естественной убыли или обнаружена недостача имущества, то недостачу должны возместить виновные лица. Это установлено в п.3 статьи 12 Закона «О бухгалтерском учете». Если работник несет полную материальную ответственность, то он обязан покрыть весь причиненный ущерб. В случае если работник отрицает свою вину, надо подавать иск в суд, однако можно обойтись и без этого, если размер ущерба не превышает среднемесячного заработка сотрудника, то взыскать ущерб можно по приказу руководителя.

Списание с баланса испорченных ценностей считается непроизводственным использованием ценностей. Поэтому сумма НДС должна быть восстановлена и уплачена в бюджет. Для того, чтобы рассчитать эту сумму, надо стоимость испорченного имущества умножить на ставку 20 или 10% (поскольку в бухгалтерском учете имущество отражается без НДС).

Дебет 94 Кредит 10 – отражена стоимость испорченных материалов

Дебет 94 Кредит 68 – восстановлена сумма налога на добавленную стоимость по испорченным материалам, ранее принятая к налоговому вычету.

В случае если имущество похищено, администрация предприятия обращается в следственно-судебные органы, которые устанавливают, кто в этом виноват и сколько нужно взыскать с виновного лица. Как правило, суд решает взыскать ущерб в размере рыночной стоимости украденного имущества. Но обычно эта стоимость больше той, по которой украденное имущество числится в бухгалтерском учете. Отсюда в организации появляется дополнительный доход, который отражается на счете 98 «Доходы будущих периодов». По мере того как виновное лицо выплачивает долг, эта разница включается во внереализационные доходы и учитывается при налогообложении прибыли. Поскольку украденное имущество в дальнейшем не будут участвовать в производственной деятельности предприятия, то нужно восстановить сумму НДС по этим ценностям.

Дебет 94 Кредит 68 субсчет «Расчеты по НДС».

Порядок учета НДС по производственным запасам зависит от назначения используемых производственных ресурсов (на производственные нужды, непроизводственные нужды, в реализацию, безвозмездную передачу), отраслевой принадлежности организации и ряда других особенностей.

В расчетных документах поставщиков по поступившим производственным запасам отдельно выделяется сумма НДС.

Сума НДС принимается к зачету с бюджетом при совокупности следующих условий:

· материальные ценности приобретены для производственной деятельности;

· указанные ценности оприходованы;

· произведены расчеты с поставщиками;

· есть счет-фактура поставщика;

· счет-фактура зарегистрирован в Книге покупок.

Сумму НДС отражают по дебету счета 19 «Налог на добавленную стоимость», по субсчетам «Налог на добавленную стоимость по приобретенным материально-производственным запасам», с кредита счетов 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами».

В зависимости от направления расхода производственных запасов сумма НДС, учтенная на субсчетах 19/3, подлежит зачету в счет платежей НДС в бюджет (при использовании материальных ресурсов на производственные нужды).

Суммы НДС по материальным ценностям (работам, услугам), приобретенным для производственных нужд у организаций розничной торговли, к зачету у покупателя не принимаются и расчетным путем не выделяются.

В случаях, когда в первичных учетных документах, подтверждающих стоимость приобретенных материальных ресурсов (работ, услуг), не выделена сумма НДС, в расчетных документах исчисление НДС не производится. Именно поэтому стоимость таких приобретенных материальных ресурсов (работ, услуг), включая предполагаемые по ним НДС, приходуется по счетам материальных ресурсов (10 и др.) на всю сумму счета с последующим списанием на издержки производства и обращения. В соответствии с установленным порядком учета НДС суммы НДС, подлежащие возмещению (вычету) после фактической оплаты поставщиком за материальные ресурсы списывают с кредита счета 19 (субсчетов 3 «НДС по приобретенным материальным ресурсам») в дебет счета 68 «Расчеты по налогам и сборам».

Сумму НДС по материальным ресурсам, используемым при изготовлении продукции и осуществлении операций, освобожденных от НДС, списывают в дебет счетов учета затрат на производство (счета 20 «Основное производство», 23 «Вспомогательные производства»).

Сумму НДС по материально-производственным запасам, приобретенным для непроизводственных целей, не принимается к возмещению из бюджета, а закрывается следующей записью:

Дебет 29 «Обслуживание производства и хозяйства»

Кредит 19/3 «НДС по приобретенным материальным ресурсам».

Не подлежит возмещению из бюджета сумма превышения установленного предельного размера расчета наличными деньгами по приобретенным ценностям:

Дебет 91 «Прочие доходы и расходы»

Кредит 19/3 «НДС по приобретенным материальным ресурсам» - Налог на прибыль.

По безвозмездно полученным от других организаций производственным запасам организация – получатель увеличивает налогооблагаемую прибыль на стоимость полученных ценностей, но не ниже балансовой стоимости, числящейся у передающей организации. Балансовая стоимость ценностей указывается в документах о передаче.

Заключение

Для целей бухгалтерского учета на предприятии ОАО «Балтика-Дон» в качестве материально-производственных запасов принимаются активы:

· Используемые в качестве сырья и материалов, предназначенных для продажи (выполнения работ и оказания услуг);

· Используемые для продажи;

· Используемые для управленческих нужд организации.

Единицей бухгалтерского учета материально-производственных запасов является номенклатурный номер. Материально-производственные запасы принимаются к бухгалтерскому учету по фактической себестоимости. Отпуск материально-производственных запасов в производство производится по себестоимости каждой единицы, что противоречит ПБУ 5/01, так как по такой себестоимости могут оцениваться материальные запасы, используемые организацией в особом порядке (драгоценные металлы, драгоценные камни). Бухгалтерский учет ведется по журнально-ордерной форме. Основными нормативными документами, регулирующими учет материально-производственных запасов являются: ПБУ 5/01 и учетная политика предприятия. Поступление материально-производственных запасов осуществляется без применения счета 15 и счета 16. Инвентаризация активов и обязательств по учету материально-производственных запасов проводится каждые три года, что противоречит правилам проведения инвентаризации. Предприятие ведет бухгалтерский учет имущества способом двойной записи в регистрах бухгалтерского учета.

Для учета материально-производственных запасов применяются синтетические счета 10 «Материалы», 10/3, 10/5, 10/9. Отпущенные в производство и на другие цели материалы списываются с кредита материальных счетов в дебет счетов издержек производства в течение месяца по учетным ценам. Налог на добавленную стоимость отражают по дебету счета 19 с кредита счетов 60, 76. После фактической оплаты поставщиком за материальные ресурсы списывают со счета 19 в дебет счета 68. Налогооблагаемую прибыль предприятие исчисляет по методуначисления. Налогооблагаемый доход от продажи материалов равен разнице между оборотами между субсчетами «Операционные доходы и расходы от продаж материалов», «НДС по реализованным материалам», и «Налог с продаж по реализованным материалам» счета 91. При порче имущества списание производится на счет 94.

Список использованной литературы

1. Гражданский кодекс Российской Федерации (часть первая) от 30.11.1994 №51-ФЗ (в ред. Федерального закона от 06.12.2007 №333-ФЗ) // Собрание законодательства РФ, 05.12.1994, №32, ст. 3301.

2. Гражданский кодекс Российской Федерации (часть вторая) от 26.01.1996 №14-ФЗ (в ред. Федерального закона от 06.12.2007 №334-ФЗ) // Собрание законодательства РФ, 29.01.1996, №5, ст. 410.

3. Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 №146-ФЗ (в ред. Федерального закона от 17.05.2007 №84-ФЗ) // Российская газета, №148 – 149, 06.08.1998.

4. Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 №117-ФЗ (в ред. Федерального закона от 04.12.2007 №332-ФЗ) // Собрание законодательства РФ, 07.08.2000, №32, ст. 3340.

5. Федеральный закон Российской Федерации от 08.12.2003 №164-ФЗ «Об основах государственного регулирования внешнеторговой деятельности» (в ред. Федерального закона от 02.02.2006 №19-ФЗ) // Собрание законодательства РФ, 15.12.2003, №50, ст. 4850.

6. Федеральный закон Российской Федерации от 26.12.1995 №208-ФЗ «Об акционерных обществах» (в ред. Федерального закона от 01.12.2007 №318-ФЗ) // Российская газета, №248, 29.12.1995.

7. Федеральный закон Российской Федерации от 08.02.1998 №14-ФЗ «Об обществах с ограниченной ответственностью» (в ред. Федерального закона от 18.12.2006 №231-ФЗ) // Собрание законодательства РФ, 16.02.1998, №7, ст. 785.

8. Федеральный закон Российской Федерации от 21.11.1996 №129-ФЗ «О бухгалтерском учете» (в ред. Федерального закона от 03.11.2006 №183-ФЗ) // Собрание законодательства РФ, 25.11.1996, №48, ст. 5369.

9. Постановление Правительства Российской Федерации от 09.06.2005 №364 «Об утверждении Положений о лицензировании в сфере внешней торговли товарами и о формировании и ведении Федерального банка выданных лицензий» // Российская газета, №126, 15.06.2005.

10. Постановление Правительства Российской Федерации от 02.12.20000 №914 «Об утверждении правил ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость» (в ред. Постановления Правительства РФ от 11.05.2006 №283) // Собрание законодательства РФ, 11.12.2000, №50, ст. 4896.

11. Приказ Министерства финансов Российской Федерации от 09.06.2001 №44н «Об утверждении Положения по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01» (в ред. Приказа Минфина РФ от 26.03.2007 №26н) // Российская газета, №140, 25.07.2001.

12. Приказ Министерства финансов Российской Федерации от 28.12.2001 №119н «Об утверждении методических указаний по бухгалтерскому учету материально-производственных запасов» (в ред. Приказа Минфина РФ от 26.03.2007 №26н) // Российская газета, №36, 27.02.2002.

13. Приказ Министерства финансов Российской Федерации от 02.08.2001 №60н «Об утверждении Положения по бухгалтерскому учету «Учет займов и кредитов и затрат по их обслуживанию» (ПБУ 15/01)» (в ред. Приказа Минфина РФ от 27.11.2006 №155н) // Финансовая газета, №38, 2001.

14. Приказ Министерства финансов Российской Федерации от 06.051999 №33н «Об утверждении Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99» (в ред. Приказа Минфина РФ от 27.11.2006 №156н) // Бюллетень нормативных актов федеральных органов исполнительной власти, №26, 28.06.1999.

15. Приказ Министерства финансов Российской Федерации от 27.11.2006 №154н «Об утверждении Положения по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» (ПБУ 3/2006)» (в ред. Приказа Минфина РФ от 25.12.2007 №147н) // Российская газета, №25, 07.02.2007.

16. Приказ Министерства финансов Российской Федерации от 06.05.1999 №32н «Об утверждении Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99» (в ред. Приказа Минфина РФ от 27.11.2006 №156н) // Бюллетень нормативных актов федеральных органов исполнительной власти, №26, 28.06.1999.

17. Приказ Министерства финансов Российской Федерации от 07.11.2006 №136н «Об утверждении формы налоговой декларации по налогу на добавленную стоимость и порядка ее заполнения» (в ред. Приказа Минфина РФ от 21.11.2007 №113н) // Бюллетень нормативных актов федеральных органов исполнительной власти, №2, 08.01.2007.

18. Письмо Федеральной налоговой службы от 11.02.2005 №03-1-02/194/8@ «О налоге на добавленную стоимость» // СПС «Консультант Плюс» - официально документ опубликован не был.

19. МСФО №2 «Запасы» п.10

20. Акилова Е.В. Оценка материально-производственных запасов в бухгалтерском учете организаций // Современный бухучет, 2007, №9.

21. Астахов В.П. Теория бухгалтерского учета – Ростов-на-Дону, 2001

22. Бакаев А.С. План счетов бухгалтерского учета и инструкции по его применению. М.: ИПБ-Бинфа, 2001

23. Безруких П.С. Бухгалтерский учет. М.: 2002

24. Кондраков Н.П. Бухгалтерский учет. М.: Инфра-М, 2002

[1] Астахов В.П. Теория бухгалтерского учета – Ростов-на-Дону, 2001

[2] Кондраков Н.П. Бухгалтерский учет. М.: Инфра-М, 2002

[3] Бакаев А.С. План счетов бухгалтерского учета и инструкции по его применению. М.: ИПБ-Бинфа, 2001

[4] Безруких П.С. Бухгалтерский учет. М.: 2002

[5] Приказ Министерства финансов Российской Федерации от 09.06.2001 №44н «Об утверждении Положения по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01» (в ред. Приказа Минфина РФ от 26.03.2007 №26н) // Российская газета, №140, 25.07.2001.

[6] Приказ Министерства финансов Российской Федерации от 28.12.2001 №119н «Об утверждении методических указаний по бухгалтерскому учету материально-производственных запасов» (в ред. Приказа Минфина РФ от 26.03.2007 №26н) // Российская газета, №36, 27.02.2002.

[7] Приказ Министерства финансов Российской Федерации от 02.08.2001 №60н «Об утверждении Положения по бухгалтерскому учету «Учет займов и кредитов и затрат по их обслуживанию» (ПБУ 15/01)» (в ред. Приказа Минфина РФ от 27.11.2006 №155н) // Финансовая газета, №38, 2001.

[8] Приказ Министерства финансов Российской Федерации от 06.051999 №33н «Об утверждении Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99» (в ред. Приказа Минфина РФ от 27.11.2006 №156н) // Бюллетень нормативных актов федеральных органов исполнительной власти, №26, 28.06.1999.

[9] Федеральный закон Российской Федерации от 08.12.2003 №164-ФЗ «Об основах государственного регулирования внешнеторговой деятельности» (в ред. Федерального закона от 02.02.2006 №19-ФЗ) // Собрание законодательства РФ, 15.12.2003, №50, ст. 4850.

[10] Гражданский кодекс Российской Федерации от 30.11.1994 №51-ФЗ (в ред. Федерального закона от 06.12.2007 №333-ФЗ) // Собрание законодательства РФ, 05.12.1994, №32, ст. 3301.

[11] Постановление Правительства Российской Федерации от 09.06.2005 №364 «Об утверждении Положений о лицензировании в сфере внешней торговли товарами и о формировании и ведении Федерального банка выданных лицензий» // Российская газета, №126, 15.06.2005.

[12] Приказ Министерства финансов Российской Федерации от 27.11.2006 №154н «Об утверждении Положения по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» (ПБУ 3/2006)» (в ред. Приказа Минфина РФ от 25.12.2007 №147н) // Российская газета, №25, 07.02.2007.

[13] Федеральный закон Российской Федерации от 26.12.1995 №208-ФЗ «Об акционерных обществах» (в ред. Федерального закона от 01.12.2007 №318-ФЗ) // Российская газета, №248, 29.12.1995.

[14] Федеральный закон Российской Федерации от 08.02.1998 №14-ФЗ «Об обществах с ограниченной ответственностью» (в ред. Федерального закона от 18.12.2006 №231-ФЗ) // Собрание законодательства РФ, 16.02.1998, №7, ст. 785.

[15] Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 №146-ФЗ (в ред. Федерального закона от 17.05.2007 №84-ФЗ) // Российская газета, №148 – 149, 06.08.1998.

[16] Постановление Правительства Российской Федерации от 02.12.20000 №914 «Об утверждении правил ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость» (в ред. Постановления Правительства РФ от 11.05.2006 №283) // Собрание законодательства РФ, 11.12.2000, №50, ст. 4896.

[17] Гражданский кодекс Российской Федерации (часть вторая) от 26.01.1996 №14-ФЗ (в ред. Федерального закона от 06.12.2007 №334-ФЗ) // Собрание законодательства РФ, 29.01.1996, №5, ст. 410.

[18] Приказ Министерства финансов Российской Федерации от 06.05.1999 №32н «Об утверждении Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99» (в ред. Приказа Минфина РФ от 27.11.2006 №156н) // Бюллетень нормативных актов федеральных органов исполнительной власти, №26, 28.06.1999.

[19] Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 №117-ФЗ (в ред. Федерального закона от 04.12.2007 №332-ФЗ) // Собрание законодательства РФ, 07.08.2000, №32, ст. 3340.

[20] Письмо Федеральной налоговой службы от 11.02.2005 №03-1-02/194/8@ «О налоге на добавленную стоимость» // СПС «Консультант Плюс» - официально документ опубликован не был.

[21] Федеральный закон Российской Федерации от 21.11.1996 №129-ФЗ «О бухгалтерском учете» (в ред. Федерального закона от 03.11.2006 №183-ФЗ) // Собрание законодательства РФ, 25.11.1996, №48, ст. 5369.

[22] Приказ Министерства финансов Российской Федерации от 07.11.2006 №136н «Об утверждении формы налоговой декларации по налогу на добавленную стоимость и порядка ее заполнения» (в ред. Приказа Минфина РФ от 21.11.2007 №113н) // Бюллетень нормативных актов федеральных органов исполнительной власти, №2, 08.01.2007.

[23] Акилова Е.В. Оценка материально-производственных запасов в бухгалтерском учете организаций // Современный бухучет, 2007, №9.

[24] МСФО №2 «Запасы» п.10

Похожие работы

... бумажными технологиями). Третий этап. Внедрение самостоятельного электронного документооборота. Организация работы арендуемых приложений.4.3 Создание Информационно-логистического центра транспортного комплекса калининградского региона 4.3.1 Организационная модель ИЛЦ 4.3.1.1 Закрытое акционерное общество "Информационно-логистический Центр" Акционерная компания ( ...

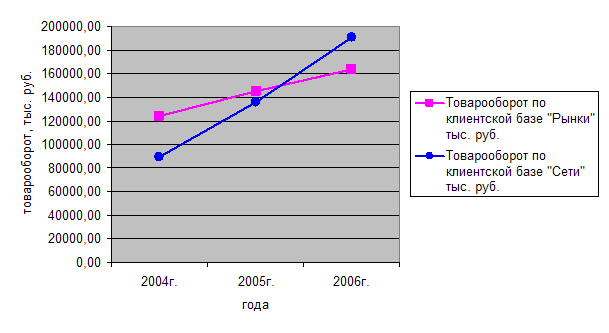

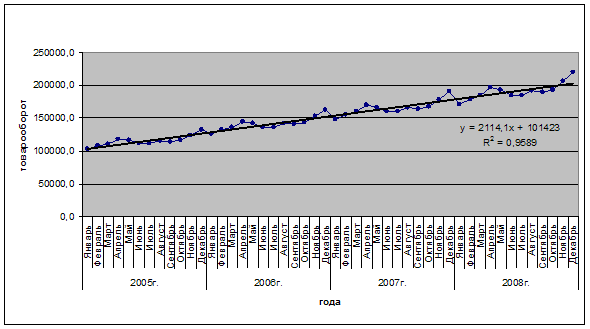

... «Полушка».Развиваются торговые точки индивидуальных предпринимателей, что особенно характерно для сельской местности и небольших городов. 1.3 Основные направления совершенствования политики управления товарооборотом торгового предприятия Управление товарооборотом, обеспечивает экономическую основу всей деятельности торгового предприятия так как товарооборот характеризует основной объемный ...

0 комментариев