Навигация

Облік фінансових витрат та витрат від участі в капіталі

2. Облік фінансових витрат та витрат від участі в капіталі

Фінансові витрати – це витрати, пов’язані із обслуговуванням позикового капіталу – коштів, які на умовах платності й повернення залучає підприємство для забезпечення певних заходів і виконання зобов’язань.

До реформування бухгалтерського обліку в Україні фінансові витрати (тоді вони планувались i обліковувались як відсотки за користування кредитами банків) відображували у бухгалтерському обліку та звiтностi в складі капітальних вкладень (у частині плати вiдсоткiв за кредит, одержаний для будівництва i придбання основних засобів) i в складі загальногосподарських витрат (в частині плати вiдсоткiв за кредити, одержані на iншi цілі). Отже, відсотки за користування кредитом, одержаним для будівництва i придбання основних засобів, незалежно від строку, необхідного для будівництва та виготовлення, включалося до первісної вартості таких об’єктів основних засобів. Відсотки за користування кредитами, одержаними на iншi цiлi, після розподілу загальногосподарських (загальнозаводських) витрат, включалися до витрат виробництва (а в торгiвлi - безпосередньо до витрат обігу).

Витрати виробництва у кожному звітному періоді розподілялися між випущеною готовою продукцією і незавершеним виробництвом, а собiвартiсть випущеної готової продукції розподілялася між реалізованою (відвантаженою покупцям) продукцією і залишком готової продукції на складі. Визначена собiвартiсть реалізованої продукції (з частиною плати за користування кредитами) впливала на фiнансовi результати поточного періоду.

Положення (стандарти) бухгалтерського обліку, що містять норму щодо обліку фінансових витрат, були запроваджені в Україні у 2000 році. У них регулювання бухгалтерського обліку фінансових витрат було здійснено на основi базового (основного) методу обліку таких витрат міжнародного стандарту бухгалтерського обліку 23 “Витрати на позики”. Цей метод передбачає, що фiнансовi витрати визнаються повністю витратами того звітного періоду, в якому вони виникли, отже, вони не включаються до виробничої собiвартостi продукції (робіт, послуг) i до первісної вартості запасів i необоротних активів та в повній сумі у мiсяцi їх виникнення беруть участь у формуванні фінансових результатів (прибутку, збитку).

Простежується вiдмiннiсть в обліку фінансових витрат з 2000 року: відсотки за користування кредитами (позиками) повністю, не відкладаючись на наступні звiтнi періоди чи не включаючись до первісної вартості основних засобів, відображують у складі витрат лише поточного звітного періоду і беруть участь у формуванні фінансового результату (прибутку, збитку) підприємства лише поточного звітного періоду.

Базовий (основний) метод бухгалтерського обліку фінансових витрат, передбачений міжнародним стандартом фінансової звітності 23 “Витрати на позики” і запроваджений у нацiональнi положення (стандарти) бухгалтерського обліку, кореспондується з принципом обачності. Цей принцип передбачає застосування таких правил бухгалтерського обліку, які б запобігали заниженню суми витрат і завищенню вартості активів. Витрати мають відображуватися у складі “Звіту про фiнансовi результати”, якщо надходження економічних вигiд у майбутньому не очікується.

МСФЗ 23 не виключає застосування альтернативного методу бухгалтерського обліку фінансових витрат, за яким фiнансовi витрати можуть включатися до первісної вартості активів, з придбанням (будівництвом, виготовленням) яких пов’язано використання позикових коштів.

Альтернативний метод обліку фінансових витрат також запроваджується в практику облiкової політики підприємств України з 2007 року. Це передбачено наказом Мiнiстерства фiнансiв України від 28 квітня 2006 р. № 415, яким затверджено Положення (стандарт) бухгалтерського обліку 31 “Фiнансовi витрати”.

Як відомо, в Методичних рекомендаціях з формування (визначення) облiкової політики підприємства, що розповсюджені листом Мiнiстерства фiнансiв України від 21 грудня 2005 р. № 31- 34000-10-5/27793, зазначено, що до розпорядчого документа відносно встановлення облiкової політики включається перелік тих методів оцінки, обліку і процедур, щодо яких нормативно-методична база з бухгалтерського обліку передбачає більш як один їх варіант. Отже, до сьогодні в розпорядчому документі з приводу встановлення облiкової політики на пiдприємствi питання щодо порядку відображення фінансових витрат не висвітлювалося, оскільки існувала одна-єдина імперативна (обов’язкова для застосування) норма про включення всієї суми фінансових витрат до витрат поточного звітного періоду. З набуттям чинності, точніше напередодні набуття чинності П(С)БО 31, тобто у грудні 2006 року, усім підприємствам необхідно буде визначитися i включити (доповнити) до розпорядчого документа про облікову політику пункт (позицію) щодо фінансових витрат.

У даному стандарті зазначено, що фiнансовi витрати визнаються витратами того звітного періоду, в якому вони нараховані (виникли), крім випадку, коли облікова політика підприємства передбачає включення фінансових витрат до первісної вартості активу.

Під фінансовими витратами розуміють витрати на відсотки та iншi витрати підприємства, пов’язані із запозиченнями. Запозиченнями у П(С)БО 31 визначені позики, облiгацiї, векселі та iншi види коротко- та довгострокових зобов’язань підприємства, на які нараховуються (сплачуються) відсотки.

Фiнансовi витрати за цим стандартом бухгалтерського обліку можуть включатися до первісної вартості не будь-якого активу, а тільки квалiфiкацiйного активу.

Квалiфiкацiйним активом вважається актив, який потребує суттєвого часу, що становить більше як 3 місяці, для його створення.

Капiталiзацiя фінансових витрат, тобто включення фінансових витрат до первісної вартості (собiвартостi) квалiфiкацiйного активу, здійснюється лише щодо суми тих фінансових витрат, яких можна було б уникнути, якби не здійснювалися витрати на створення квалiфiкацiйного активу. Витрати на створення квалiфiкацiйного активу для цілей капiталiзацiї мають бути зменшені на суму будь-яких отриманих проміжних виплат та цільового фінансування, безпосередньо пов’язаних із створенням квалiфiкацiйного активу.

До операцій фінансової діяльності належать:

1. Надходження грошових коштів у результаті фінансової діяльності:

- надходження власного капіталу (грошових коштів від розміщення акцій та інших операцій, що призводять до збільшення власного капіталу);

- Отримання позики (надходження грошових коштів у результаті утворення боргових зобов’язань – позик, векселів, облігацій, інших коротко- й довгострокових зобов’язань, не пов’язаних з операційною діяльністю);

- інші надходження (показують інші надходження, пов’язані з фінансовою діяльністю – дивіденди, проценти, орендна плата).

2. Списання витрат і коштів у результаті фінансової діяльності:

- погашення позик, отриманих у банках, та процентів за кредит;

— сплата дивідендів грошовими коштами;

— інші платежі (використання грошей для викупу раніше випущених

акцій підприємства, оплата фінансової оренди та інші платежі, пов’язані з фінансовою діяльністю – проценти за облігаціями тощо).

На рахунку 95 “Фiнансовi витрати” ведеться облік витрат фінансової дiяльностi підприємства.

Рахунок 95 “Фiнансовi витрати” має такі субрахунки:

951 “Відсотки за кредит”;

952 “iншi фiнансовi витрати”.

За дебетом рахунку відображається сума визнаних витрат, за кредитом - списання на рахунок 79 “Фiнансовi результати”.

На субрахунку 951 “Відсотки за кредит” ведеться облік витрат, пов’язаних з нарахуванням та сплатою вiдсоткiв, процентів тощо за користування кредитами банків.

На субрахунку 952 “Інші фiнансовi витрати” ведеться облік витрат, пов’язаних із залученням позикового капіталу, зокрема витрат, пов’язаних з випуском, утриманням та обігом власних цінних паперів; нарахуванням вiдсоткiв за договорами кредитування (крім банківських кредитів), фінансового лізингу тощо [ ].

Типова кореспонденція рахунків по обліку фінансових витрат наведена у таблиці 5.

Таблиця 5 – Кореспонденція бухгалтерських рахунків по обліку фінансових витрат

| № п/п | Зміст господарської операції | Кореспондуючі рахунки | |

| Дебет | Кредит | ||

| 1 | 2 | 3 | 4 |

| 1. | Нараховано відсотки за користування банківським кредитом | 951 “Відсотки за кредит” | 684 “Розрахунки за нарахованими відсотками” |

| 2. | Сплачено банку відсотки за користування кредитом | 684 “Розрахунки за нарахованими відсотками” | 31 “Рахунки в банках” |

| 3. | Нараховано відсотки по векселю, який видано постачальнику | 952 “Інші фінансові витрати” | 684 “Розрахунки за нарахованими відсотками” |

| 4. | Відображено витрати, які пов’язані із залученням позикового капіталу (витрати, пов’язані із випуском, утриманням та обігом власних цінних паперів) | 952 “Інші фінансові витрати” | 31 “Рахунки в банках” |

| 5. | Відображено заборгованість за | ||

| відсотками за користування об’єктом, отриманим у фінансову оренду | 952 “Інші фінансові витрати” | 684 “Розрахунки за нарахованими відсотками” | |

| 6. | Відображено премію за фінансовою інвестицією | 952 “Інші фінансові витрати” | 30 “Каса” 31 “Рахунки в банках” |

| 7. | Списано фінансові витрати на фінансові результати | 792 “Результат фінансових операцій” | 95 “Фінансові витрати” |

Документальним підтвердженням здійснення фінансових витрат виступають: договір на отримання кредиту у банку, виписка банку, яка засвідчує сплату вiдсоткiв.

Щомісячне списання фінансових витрат на результати фінансових операцій здійснюється на пiдставi довідки (розрахунку), оформленої працівниками бухгалтерії.

Узагальнення даних по обліку фінансових витрат у МПМШК – 8 здійснюється у журналi № 5, в якому обліковується фінансова оренда активів.

У ході здійснення діяльності підприємство може зазнавати втрат від участі в капіталі.

Метод участі в капіталі передбачає збільшення або зменшення балансової вартості фінансових інвестицій на суму, відповідно збільшення або зменшення частки інвестора у власному об’єкті інвестування. Такими інвестиціями можуть бути інвестиції в асоційовані, дочірні або спільні підприємства.

Асоційоване підприємство – підприємство, яке самостійно розробляє плани власного економічного та соціального розвитку і не підконтрольне головній фірмі, яка володіє його акціями. Члени асоціації можуть вступати в інші договірні зобов’язання без згоди учасників.

Спільне підприємство – створюється на основі майна різних власників.

Дочірнє підприємство – юридично самостійне організаційне утворення, яке здійснює комерційні операції і має власний звітний баланс. Його діяльність чітко контролює головна (материнська) фірма, яка володіє контрольним пакетом акцій.

На рахунку 96 “Втрати від участі в капiталi” ведеться облік втрат від зменшення вартості iнвестицiй, облік яких ведеться за методом участі в капiталi, що виникають в процесі iнвестицiйної дiяльностi підприємства.

Рахунок 96 “Втрати від участі в капiталi” має такі субрахунки:

961 “Втрати від iнвестицiй в асоцiйованi підприємства”;

962 “Втрати від спiлъної дiяльностi”;

963 “Втрати від iнвестицiй в дочiрнi підприємства”.

За дебетом рахунку відображається сума визнаних втрат, за кредитом - списання на рахунок 79 “Фiнансовi результати”.

На субрахунку 961 “Втрати від iнвестицiй в асоцiйованi підприємства” ведеться облік втрат, пов’язаних зі зменшенням частки інвестора в чистих активах об’єкта інвестування, зокрема внаслідок одержання асоційованими підприємствами збитків або зменшення власного капіталу асоційованих підприємств внаслідок інших подій (переоцінка необоротних активів та iнвестицiй тощо).

На субрахунку 962 “Втрати від спільної дiяльностi” ведеться облік втрат, пов’язаних зі зменшенням частки інвестора в чистих активах об’єкта інвестування, зокрема внаслідок одержання спільними підприємствами збитків або зменшення їх власного капіталу внаслідок інших подій (переоцінка необоротних активів та iнвестицiй тощо).

На субрахунку 963 “Втрати від iнвестицiй в дочiрнi підприємства” ведеться облік втрат пов’язаних зі зменшенням частки інвестора в чистих активах об’єкта інвестування, зокрема внаслідок одержання дочiрнiми підприємствами збитків або зменшення х власного капіталу внаслідок інших подій (переоцінка необоротних активів та iнвестицiй тощо).

Типова кореспонденція рахунків по обліку втрат від участі в капіталі представлена у таблиці 6.

Таблиця 6 – Кореспонденція бухгалтерських рахунків по обліку втрат від участі в капіталі

| № п/п | Зміст господарської операції | Кореспондуючі рахунки | |

| Дебет | Кредит | ||

| 1 | 2 | 3 | 4 |

| 2. | Відображено втрати, які пов’язані із зменшенням частки підприємства в чистих активах спільних підприємств внаслідок отримання ними збитків, або зменшення власного капіталу спільних підприємств (переоцінки необоротних активів та інвестицій тощо) | 962 “Втрати від спільної діяльності” | 141 “Інвестиції пов’язаним сторонам за методом обліку участі в капіталі ” |

| 3. | Відображено втрати, які пов’язані із зменшенням частки підприємства в чистих активах дочірніх підприємств внаслідок отримання ними збитків, або зменшення власного капіталу дочірніх підприємств (переоцінки необоротних активів та інвестицій тощо) | 963 “Втрати від інвестицій в дочірні підприємства” | 141 “Інвестиції пов’язаним сторонам за методом обліку участі в капіталі ” |

| 4. | Списано втрати від участі в капіталі на фінансові результати | 792 “Результат фінансових операцій” | 96 “Втрати від участі в капіталі” |

Фiнансовi iнвестицiї в асоцiйованi та дочiрнi підприємства i в спільну дiяльнiсть з утворенням юридичної особи на дату балансу відображають за вартістю, визначеною методом участі в капiталi.

Iнвестицiї, які обліковують методом участі в капiталi, на дату балансу відображають за вартістю, що визначається з урахуванням усіх змін у власному капiталi об’єкта інвестування, крім тих, які є результатом операцій між інвестором i об’єктом інвестування.

Балансова вартість фінансових iнвестицiй може збільшуватися або зменшуватися на суму, що є часткою інвестора в чистому прибутку за звітний період. Ці суми включають до доходів або втрат від участі в капiталi. Одночасно балансова вартість фінансових iнвестицiй зменшується на суму визнаних дивiдендiв від об’єкта інвестування.

Балансова вартість фінансових iнвестицiй може збільшуватися або зменшуватися на частку інвестора в сумі інших змін у власному капiталi об’єкта інвестування за звітний період. Ці суми вилучають або включають у вiдповiднi статті власного капіталу інвестора. Якщо сума зменшення частки капіталу інвестора в сумі інших змін у власному капiталi об’єкта інвестування більша за вiдповiдну статтю власного капіталу інвестора, то на таку різницю зменшується нерозподілений прибуток або збільшується непокритий збиток. Зменшення балансової вартості фінансових iнвестицiй відображають у бухгалтерському обліку лише на суму, яка не призводить до від’ємного значення цих iнвестицiй. Фiнансовi iнвестицiї, які внаслідок зменшення їхньої балансової вартості досягають нульової вартості, відображають у бухгалтерському обліку в складі фінансових iнвестицiй за нульовою вартістю.

Якщо інвестор продає активи або передає їх (як внесок до статутного капіталу) дочірньому, спільному, асоційованому підприємству, в складі фінансових результатів звітного періоду відображають лише ту частину прибутку або збитку, яка припадає на інших iнвесторiв. Суму прибутку або збитку від внеску чи продажу дочірньому, спільному, асоційованому підприємству, яка належить інвестору, включають до складу доходів або витрат майбутніх періодів. Такі суми визнаються прибутком або збитком інвестора тiлъки після продажу активів дочiрнi, спільним, асоційованим підприємством іншим особам або в період амортизації одержаних чи придбаних необоротних активів.

Інвестор дочірнього, спільного, асоційованого підприємства відображає всю суму понесених збитків, якщо внесок або продаж свідчать про зменшення чистої вартості реалiзацiї оборотних активів чи зменшення корисності необоротних активів.

Якщо інвестор придбав активи у дочірнього, спільного, асоційованого підприємства, суму прибутку чи збитку об’єкта інвестування від цієї операції, що припадає на інвестора, відображають тільки після перепродажу цих активів іншим особам або в періодах амортизації придбаних необоротних активів. Збитки, що виникають внаслідок зменшення чистої вартості реалiзацiї оборотних активів або зменшення корисності необоротних активів, відображають в період здійснення операції.

Відображення сум визначених втрат від участі в капiталi в даних бухгалтерського обліку інвестора здійснюється на пiдставi звітності об’єкта інвестування та здійснених на пiдставi вiдповiдних розрахунків інвестором, які оформляються у вигляді бухгалтерських довідок (розрахунків).

Для узагальнюючого обліку втрат від участі в капiталi використовують журнал № 5.

Похожие работы

... : реалізованих фінансових iнвестицiй; реалізованих необоротних активів; реалізованих майнових комплексів; — перевірка правильності розрахунку від’ємних неопераційних курсових різниць; — складання переліку вiдсутнiх первинних документів; — складання переліку витрат, не відображених в обліку; — узагальнення iнформацiї з аудиту витрат; — перевірка Головної книги щодо суттєвості нестандартних ...

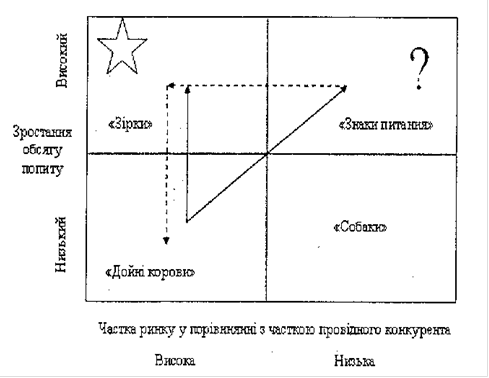

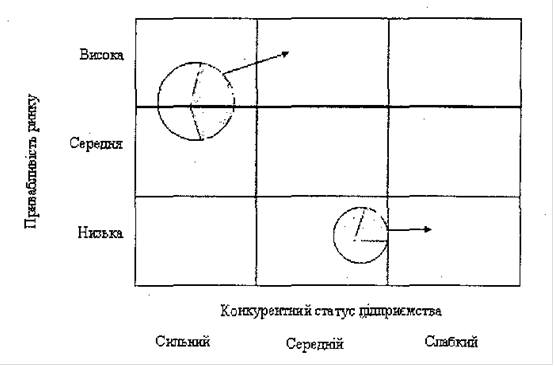

... , значення стратегічного аналiзу розвитку пiдприємства та методик його проведення зводиться до інформацiйно - аналiтичного забезпечення процесiв прийняття стратегiчних рiшень. РОЗДІЛ 2 АНАЛІЗ стратегічного управління підприємством ВАТ “Самбірський молокозавод” 2.1 Загальна характеристика виробничо-господарської діяльності підприємства ВАТ “Самбірський молокозавод” Відкрите акціонерне ...

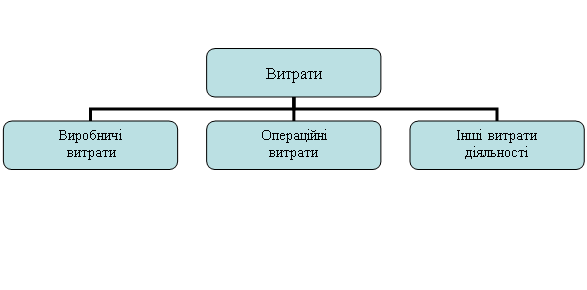

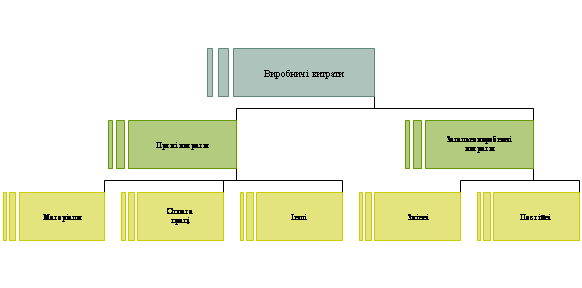

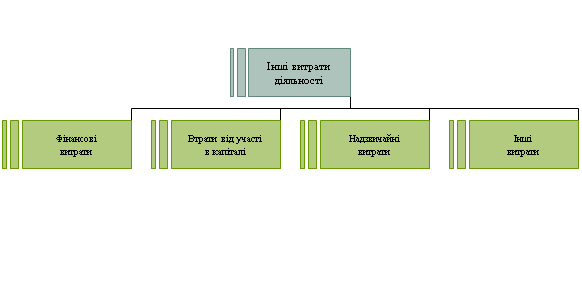

... ї діяльності підприємство несе відповідні витрати. Витрати фінансової діяльності підприємства – витрати на відсотки (за одержиними кредитами, випущеними облігаціями, фінансовою орендою тощо) та інші витрати підприємства. Багато підприємств, що здійснюють інвестиції, обліковують втрати від своєї діяльності за методом участі в капіталі. Втрати від участі в капіталі – збитки від інвестицій в асоці ...

... обліку касових видатків (ф. № 3-ф), який також ведеться: - в особовій картці при оплаті рахунків; - картці обліку асигнувань і касових видатків при перерахуванні коштів через територіальні органи Держказначейства; та на підставі перевірених звітів підприємств, установ і організацій (розпорядників коштів) за формою № 2-мдб. Квартальні звіти про виконання Державного бюджету складаються територі ...

0 комментариев