Навигация

Вдосконалення фінансової і облікової політики

3.2 Вдосконалення фінансової і облікової політики

Підприємство в умовах високої інфляції й існуючої податкової політики держави може мати різні інтереси в питаннях формування і використання прибутку, виплати дивідендів, регулювання витрат виробництва, збільшення майна й обсягів продажів (виторгу від реалізації). Однак усі ці аспекти діяльності підприємства, відбиті у фінансовому, податковому й управлінському типах обліку, піддаються керуванню за допомогою методів, напрацьованих світовою практикою, сукупність яких і складає систему керування фінансами.

Однієї з задач реформи підприємства є перехід до керування фінансами на основі аналізу фінансово-економічного стану з урахуванням постановки стратегічних цілей діяльності підприємства, адекватних ринковим умовам, і пошуку шляхів їхнього досягнення. При проведенні реформи підприємства стратегічними задачами розробки фінансової політики підприємства є:

– максимізація прибутку підприємства;

– оптимізація структури капіталу підприємства і забезпечення його фінансової стійкості;

– досягнення прозорості фінансово-економічного стану підприємств для власників (учасників, засновників), інвесторів, кредиторів;

– забезпечення інвестиційної привабливості підприємства;

– створення ефективного механізму керування підприємством;

– використання підприємством ринкових механізмів залучення фінансових засобів.

У рамках цих задач рекомендується виконати наступні заходи щодо ряду напрямків в області керування фінансами:

– проведення ринкової оцінки активів;

– проведення реструктуризації заборгованості по платежах у бюджет;

– розробка заходів для зниження негрошових форм розрахунків;

– проведення аналізу положення підприємства на ринку і вироблення стратегії розвитку підприємства;

– проведення інвентаризації майна і здійснення реструктуризації майнового комплексу підприємства.

До основних напрямків розробки фінансової політики підприємства відносяться:

– аналіз фінансово-економічного стану підприємства;

– розробка облікової і податкової політики;

– вироблення кредитної політики підприємства;

– керування оборотними коштами, кредиторською і дебіторською заборгованістю;

– керування витратами, включаючи вибір амортизаційної політики.

Значення аналізу фінансово-економічного стану підприємства важко переоцінити, оскільки саме він є тією базою, на якій будується розробка фінансової політики підприємства. Аналіз спирається на показники квартальної і річної бухгалтерської звітності. Попередній аналіз здійснюється перед складанням бухгалтерської і фінансової звітності, коли ще мається можливість змінити ряд статей балансу, а також для складання пояснювальної записки до річного звіту. На основі даних підсумкового аналізу фінансово-економічного стану здійснюється вироблення майже всіх напрямків фінансової політики підприємства, і від того, наскільки якісно він проведений, залежить ефективність прийнятих управлінських рішень. Розробка облікової політики як системи методів і прийомів ведення бухгалтерського обліку обов'язкового для всіх підприємств відповідно до Положення бухгалтерського обліку «Облікова політика підприємства». [19]

У зв'язку з цим доцільно на підставі проведеного аналізу фінансово-економічного стану прорахувати варіанти тих або інших положень облікової політики, оскільки від прийнятих у цій частині рішень прямо залежить кількість і суми податків, що перелічуються, у бюджет і позабюджетні фонди, структури балансу, значення ряду ключових фінансово-економічних показників.

При визначенні облікової політики у підприємства існує вибір, що стосується, головним чином, методів списання сировини і матеріалів виробництва, варіантів списання малоцінних предметів, методів оцінки незавершеного виробництва, можливості застосування прискореної амортизації, варіанти формування ремонтних і страхових фондів і т. д.

Найбільший ефект оптимізації облікової політики дає на етапі маркетингових досліджень конкретних видів продукції, планування нових виробництв і ділянок, технологічних схем і створення нових структур.

З метою вироблення кредитної політики підприємства рекомендується провести аналіз структури пасиву балансу і рівень співвідношення власних і позикових засобів. [24]

На підставі цих даних підприємство вирішує питання про достатність власних оборотних коштів або про їхній недолік. В останньому випадку приймається рішення про залучення позикових засобів, прораховується ефективність різних варіантів.

В окремих випадках підприємству доцільно брати кредити і при достатності власних засобів, тому що рентабельність власного капіталу підвищується в результаті того, що ефект вкладення засобів може бути значно вище, ніж процентна ставка.

Приймаючи рішення про залучення позикових засобів, підприємству доцільно скласти план їхнього повернення, розрахувати за період кредиту процентну ставку і визначити суми відсотків по даному кредитному договорі, а також джерела їхньої виплати з урахуванням порядку й умов оподаткування прибутку. Варто також враховувати порядок оподатковування курсових різниць у тому випадку, якщо кредит узятий у валюті.

Фінансовим службам рекомендується враховувати всі можливі висновки і витрати по залученню фінансових ресурсів як через систему кредитування, так і через інструменти ринку цінних паперів, а також розробити схему забезпечення їхнього погашення з обліком усіх можливих джерел одержання підприємством засобів.

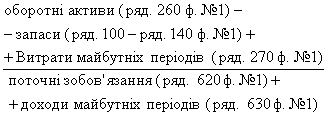

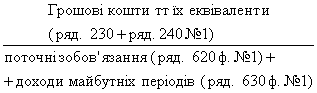

Керування оборотними коштами (грошовими), дебіторською заборгованістю, кредиторською заборгованістю, нарахуваннями і іншими засобами короткострокового фінансування (крім виробничих запасів), а також рішення питань по цих проблемах вимагає значної кількості часу, і на цьому напрямку найбільше яскраво виявляється основна проблема керування фінансами: вибір між рентабельністю й імовірністю неплатоспроможності (вартість активів підприємства стає менше його кредиторської заборгованості).

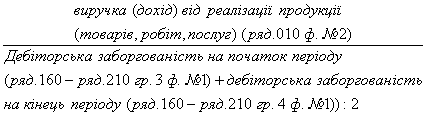

У результаті аналізу оборотності дебіторської і кредиторської заборгованості з обліком їхніх нормативних значень рекомендується провести наступні заходи: [26]

– ухвалення рішення про заміну негрошових форм розрахунків;

– розгляд можливості реструктуризації заборгованості по платежах у бюджет і позабюджетні фонди.

З метою керування витратами і вибору амортизаційної політики рекомендується використовувати дані фінансово-економічного аналізу, що дають первісне представлення про рівень витрат підприємства, а також рівня рентабельності. При розробці облікової політики підприємства рекомендується вибрати такі методи калькулювання собівартості, що забезпечують найбільш наочне представлення про структуру витрат виробництва, рівні постійних і перемінних витрат, частки комерційних витрат.

Економічним службам необхідно періодично проводити аналіз структури витрат виробництва, роблячи порівняння з різного роду базовими даними і вивчаючи природу відхилень від них.

При розробці облікової політики службам, що здійснюють планування діяльності підприємства, разом з бухгалтерією варто правильно вибрати базу для розподілу непрямих витрат між об'єктами калькулювання або вибрати метод віднесення непрямих витрат на собівартість реалізованої продукції.

З метою створення передумов для ефективної аналітичної роботи і підвищення якості прийнятих фінансово-економічних рішень чітко визначити й організувати роздільний управлінський облік витрат по групах:

– перемінні витрати; (витрати на закупівлю товарів, транспортні витрати).

– постійні витрати; (амортизаційні відрахування, відсотки за кредит, оренда).

– змішані витрати; (поточний ремонт устаткування, поштові і телеграфні витрати, витрати на навчання персоналу).

Велику роль при формуванні фінансової політики підприємства грає вибір амортизаційної політики. Крім того, сума амортизації впливає і на оподатковуваний прибуток підприємства.

Інформаційною базою для розрахунків по визначенню вищезгаданих груп витрат і розробці фінансової політики є бухгалтерські відомості по обліку витрат, журнали-ордера, звіти структурних підрозділів.

Підприємство в умовах високої інфляції й існуючої податкової політики держави може мати різні інтереси в питаннях формування і використання прибутку, виплати дивідендів, регулювання витрат виробництва, збільшення майна й обсягів продажів (виторгу від реалізації). Однак усі ці аспекти діяльності підприємства, відбиті у фінансовому, податковому й управлінському типах обліку, і від того, наскільки якісно вони проведені, залежить ефективність прийнятих управлінських рішень

Висновки

1. Проаналізувавши дану тему, можна зробити висновок, що для прийняття правильних управлінських рішень на рівні підприємства повинні використовуватись дані, які відповідають певним правилам, вимогам і нормам, що є зрозумілими та прийнятними для користувачів, такими даними є фінансова звітність. Фінансова звітність – це бухгалтерська звітність, яка відображає фінансовий стан підприємства і результати його діяльності за звітний період. До неї відносяться:

• баланс;

• звіт про фінансові результати;

• звіт про рух грошових коштів;

• звіт про власний капітал;

• примітки до звітів.

2. Проаналізувавши нормативно-правову базу видно, як швидко змінюються нормативні документи, приймаються нові документи, доповнення та зміни до вже діючих. Так з дня прийняття незалежності України та до сьогоднішнього дня ще не створилася стала законодавча нормативна база, як б задовольняла всі групи користувачів.

3. Переглянувши зазначені літературні джерела можна зробити висновок про те, що досить велика увага як вітчизняних так і зарубіжних авторів приділяється питанням обліку і аналізу фінансової звітності.

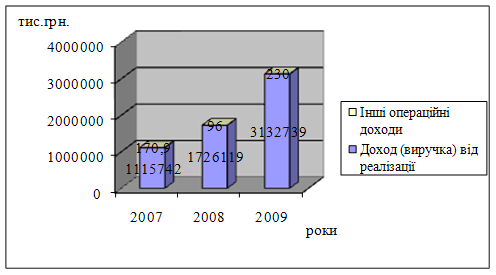

4. Щоб більш повно оцінити зміни, які відбулися в діяльності ТОВ «Алло», було досліджено основні показники фінансових результатів 2007 рік.

Чистий обсяг реалізації компанії за підсумками 2007 року становив 762685,1 тис. грн., що у 1,4 рази перевищує результат 2006 року. Основою росту є орієнтація на більш платоспроможного покупця і зростання обсягів реалізації більш дорогих моделей мобільних телефонів та цифрової техніки в магазинах «Алло-Техно». Частка собівартості в чистому доході від реалізації продукції протягом 2007 року становила 88,0% і порівняно з 2006 роком зменшилась на 2,1 в. п. за рахунок успішної реалізації маркетингової політики підприємства.

5. Бухгалтерський облік на підприємстві ведеться безупинно з дня реєстрації Підприємство самостійно визначає облікову політику; обирає форму бухгалтерського обліку.

Фінансова звітність на «ТОВ Алло» складається на основі даних поточного бухгалтерського обліку, згрупованих у Головній книзі, журналах-ордерах і даних аналітичного обліку. Більшість статей заповнюють безпосередньо за даними Головної книги про залишки (сальдо) синтетичних рахунків на звітну дату.

6. Аналітичний і синтетичний облік фінансових результатів має бути організований на підприємстві з врахуванням специфіки його діяльності, тобто видів операційної (основної) діяльності, іншої та надзвичайної діяльності, і змісту Звіту про фінансові результати.

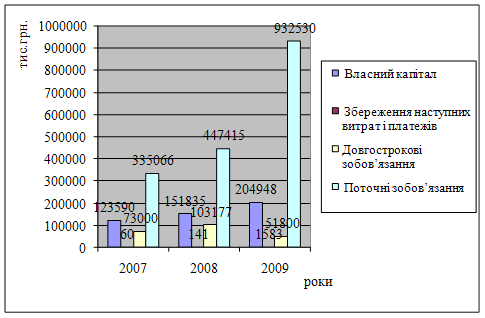

7. По даним аналізу фінансово-господарського стану можна зробити висновок, що Активи компанії зосереджені в оборотних коштах та ліквідних активах, що дає свідчить про те, що Компанія здатна покривати свої зобов’язання.

Джерела коштів Компанії зосереджені у вигляді довгострокових та поточних зобов’язань Як видно з таблиці, протягом періоду показники рентабельності перебувають на невисокому рівні, а показники ліквідності протягом 2007 року порівняно з кінцем 2006 року коливалися. Показники фінансової стійкості на кінець 2007 року знизилися і свідчать про поступове зниження боргового навантаження на ТОВ «Алло» від позикових коштів.

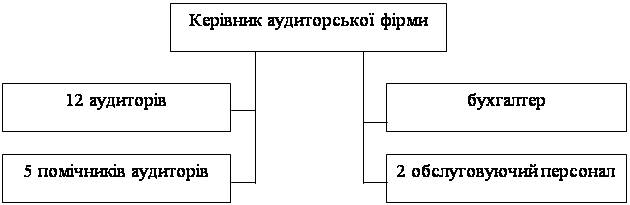

8. Комп'ютеризація управління підприємством є головним фактором, що визначає організацію роботи підприємства та бухгалтерії. Використання обчислювальної техніки призводить до якісно нових тенденцій в питанні побудови структури облікового аппарату.

9. Підприємство в умовах високої інфляції й існуючої податкової політики держави може мати різні інтереси в питаннях формування і використання прибутку, виплати дивідендів, регулювання витрат виробництва, збільшення майна й обсягів продажів (виторгу від реалізації). Однак усі ці аспекти діяльності підприємства, відбиті у фінансовому, податковому й управлінському типах обліку, і від того, наскільки якісно вони проведені, залежить ефективність прийнятих управлінських рішень.

Список використаної літератури

1. Закон України «Про бухгалтерський облік та фінансову звітність в Україні» №996 – XIY ВР від 16 липня 1999 р.

2. П(С)БО 1 «Загальні вимоги до фінансової звітністі» Наказ Міністерства фінансів №83 від 31.03.1999 р.

3. П(С)БО 2 «Баланс» затверджений наказом Міністерства фінансів №87 від 31.03.1999 р.

4. П(С)БО 3 «Звіт про фінансові результати» затверджений наказом Міністерства фінансів України №291 від 30.11.1999 р.

5. П(с) БО №4 «Звіт про рух грошових коштів» затверджений наказом Міністерства фінансів України №87від 31.03.99p

6. П(с) БО №5 «Звіт про власний капітал» затверджений наказом Міністерства фінансів України №87від 31.03.99p

7. П(с) БО №6 «Виправлення помилок і зміни у фінансових звітах» затверджений наказом Міністерства фінансів України від 28 травня 1999 р. №137

8. П(с) БО №25 «Фінансовий звіт суб'єкта малого підприємництва» Затверджений наказом Міністерства фінансів України від 25 лютого 2000 р. №39 (В текст внесено зміни та доповнення Наказами Міністерства фінансів України від 30 листопада 2000 р. №304)

9. План розрахунків бухгалтерського обліку, затверджений наказом Міністерства фінансів України №291 від 30.11.1999 р.

10. Інструкція «Про застосування Плану рахунків бухгалтерського обліку», затвердженого наказом Міністерства фінансів України №246 від 20.10.1999 р.

11. Методичні рекомендації про застосування регістрів бухгалтерського обліку, затверджено наказом Міністерства фінансів України №356 від 29.12.2000 р.

12. Баканів М.І, Шеремет А.Д. «Теорія економічного аналізу» – М.: Фінанси і статистика, 2005. – 416 с.

13. Бірюкова И.Д., Кодрянський А.В. «Бухгалтерський облік в Україні» – К.: 2004 р. – 265 с.

14. Бутинець Ф.Ф. Аудит: Підручник для студентів спеціальності «Облік і аудит» вищих навчальних закладів. – 2‑е вид., перероб. та доп. – Житомир: ПП «Рута», 2005. – 672 с.

15. Бутинець Ф.Ф. Теорія бухгалтерського обліку: Підручник для студентів вузів спеціальності 7.050106 «Облік і аудит». – 3-є вид., доп. і перероб. – Житомир: ЖІТІ, 2004. – 440 с.

16. Бутинець Ф.Ф. Організація бухгалтерського обліку. Підручник для студентів спеціальності «Облік і аудит» вищих навчальних закладів. / За редакцією проф. Ф.Ф. Бутинця. – 3-є вид., доп. і перероб. – Житомир: ПП «Рута», 2004. – 592 с.

17. Бухгалтерський фінансовий облік: Підручник для студентів спеціальності «Облік і аудит» вищих навчальних закладів. / За ред. проф. Ф.Ф. Бутинця. – 6‑е вид., доп. і перероб. – Житомир: ПП «Рута», 2005. – 756 с.

18. Бутинець Ф.Ф., Войналович О.П., Томашевська І.Л. Організація бухгалтерського обліку: Підручник для студентів спеціальності 7.050106 «Облік і аудит» вищих навчальних закладів. / За редакцією д.е.н., проф., Заслуженого діяча науки і техніки України Ф.Ф. Бутинця. – 4‑е вид., доп. і перероб. – Житомир: ПП «Рута», 2005. – 528 с.

19. Бутинець Ф.Ф., Малюга Н.М. Бухгалтерський облік: облікова політика і план рахунків, стандарти і кореспонденція рахунків, звітність: Навчальний посібник для студентів вищих навчальних закладів спеціальності 7.050106 «Облік і аудит». / За ред. проф. Ф.Ф. Бутинця. – 3-є вид. перероб. і доп. – Житомир: ПП «Рута», 2005. – 512 с.

20. Бухгалтерський фінансовий облік. Конспект лекцій: Навчальний посібник для студентів вищих навчальних закладів спеціальності 7.050106 «Облік і аудит». / За ред. проф. Ф.Ф. Бутинця. – 2‑ге вид. доп. і перероб. – Житомир: ЖІТІ, 2004. – 300 с.

Бухгалтерський фінансовий облік. Практикум: Навчальне видання для студентів вищих навчальних закладів спеціальності 7.050106 «Облік і аудит». / За ред. проф. Ф.Ф. Бутинця та доц. Л.В. Чижевської. – 3-є вид., доп. і перероб. – Житомир: ЖІТІ, 2006. – 512 с.

21. Вовчак О.Д., Власюк Н.І., Сорока Р.С.Фінансовий аналіз: Навч.метод. посіб. – Львів: Львів. комерц. акад., 2002. – 96 с.

22. Грабова Н.Н., Добровський В.Н.: «Бухгалтерський облік у виробничих і торговельних підприємствах», Київ «А.С.К.» 2005.

23. Даньків Й.Я., Лучко М.Р., Остап'юк М.Я. Бухгалтерський облік у галузях економіки Видавництво «Знання», 2005 – 206c.

24. Девачук Л.П., Ермолаєва В.І., Квач Я.П., Рудницька О.В. Технічні основи та практика бухгалтерського обліку; Навч. посіб. – Х.: ТОВ» Одісей», 2004.-496с

25. Должанський М.І., Должанський Н.М. Бухгалтерський облік в Україні з використанням Положень (стандартів) бухгалтерського обліку: Навчальний посібник. – Л.:Львівський банківський інститут НБУ, 2004. – 494 с.

26. Економічний аналіз: Навчальний посібник для студентів вищих навч. закладів, спеціальності 7.050106 «Облік і аудит» За ред. проф. Ф.Ф. Бутинця – Житомир: ПП «Рута» 2005. – 680 с.

27. Економічний аналіз /За ред. М.Г. Чумаченка. – К.:КНЕУ, 2005.

28. Економічний аналіз господарської діяльності /Іващенко В.І., Болюх М.А., – К.: ЗАТ «Неглава» 2004. – 204 с.

29. Завгородній В.П. «Бухгалтерський облік в Україні» – 4-і вид. К.:А.С.К.2001 р.-848с

30. Завгородній В.П, Сопко В.В. «Організація бухгалтерського обліку, економічного контролю й аналізу» – К.:КНЕУ, 2005 р.

31. Завгородній В.П. Автоматизація бухгалтерського обліку, контролю, аналізу й аудита.‑К.: «А.С.К.» 2003. – 763 с.

32. Звітність підприємства: Навчальний посібник для студентів вищих навчальних закладів спеціальності 7.050106 «Облік і аудит». За ред. проф. Ф.Ф. Бутинця та Н.А. Остап’юк. – Житомир: ЖДТУ, 2004. – 428 с.

33. Івахненко В.М. Курс економічного аналізу: Навч. посіб. – К.:Знання. – Прес., 2000. – 207 с.

34. Ізмайлова К.В. Фінансовий аналіз: Навч. посіб. – : МАУП, 2005. – 144 с.

35. Коблянська І.О. Фінансовий облік: Навч. посіб. – К.:Знання. – 2004. – 473с

36. Коробов М.Я. Фінансово – економічний аналіз господарської діяльності підприємств: Навч. посіб. – К.:Знання., КОО, 2005. – 378 с.

37. Крамаренко Г.О. Фінансовий аналіз і планування. Київ: Центр навчальної літератури. 2005. – 224 с.

38. Кужельний М.В., Лінник В.Г. Теорія бухгалтерського обліку: Підручник. – К.: КНЕУ, 2005. – 331 с.

39. Лень В.С., Тливенко В.В. Бухгалтерський облік в Україні: Основи та практика. Навчальний посібник. – К.: Центр навчальної літератури, 2004. – 576 с.

40. Ляшиленко О.В. Бухгалтерський фінансовий облік. Навчальний посібник. – Київ: Вид-во «Центр навчальної літератури», 2004. – 528 с.

41. Мник Є.В. Економічний аналіз: Підручник. – Київ: Центр навчальної літератури, 2003. – 412 с.

42. Нашкерська Т.В.Фінансовий облік. Навчальний посібник. – Київ: Кондор, 2005. – 303с

43. Нестеренко Ж.К. Бухгалтерський облік промислових підприємств. Навчальний посібник. – К.: Центр навчальної літератури, 2005. – 311 с.

Додатки

Баланс станом на 31 грудня 2007 р.|

| Код рядка | на початок періоду | на кінець періоду |

| АКТИВ |

| ||

| I. Необоротні активи: |

| ||

| Нематеріальні активи | |||

| залишкова вартість | 010 | 879 | 1013.2 |

| первісна вартість | 011 | 1622.4 | 1124.2 |

| накопичена амортизація | 012 | -743.4 | -111 |

| Незавершене будівництво | 020 | ||

| Основні засоби: | |||

| залишкова вартість | 030 | 14425.3 | 18381.4 |

| первісна вартість | 031 | 18132.9 | 25963.4 |

| знос | 032 | -3707.6 | -7582 |

| Довгострокові фінансові інвестиції: | |||

| які обліковуються за методом участі в капіталі інших підприємств | 040 | ||

| інші фінансові інвестиції | 045 | 5749.6 | |

| Довгострокова дебіторська заборгованість | 050 | ||

| Відстрочені податкові активи | 060 | ||

| Інші необоротні активи | 070 | ||

| Усього за розділом I | 080 | 15304.3 | 25144.2 |

| II. Оборотні активи: |

| ||

| Запаси | |||

| виробничі запаси | 100 | 34.9 | 60.6 |

| тварини на вирощуванні та відгодівлі | 110 | ||

| незавершене виробництво | 120 | ||

| готова продукція | 130 | ||

| товари | 140 | 124175.8 | 118022.7 |

| Векселі одержані | 150 | 102.3 | 888.9 |

| Дебіторська заборгованість за товари, роботи, послуги: | |||

| чиста реалізаційна вартість | 160 | 9803.4 | 24092.2 |

| первісна вартість | 161 | 9939.6 | 24092.3 |

| резерв сумнівних боргів | 162 | 136.2 | 0.1 |

| Дебіторська заборгованість за розрахунками: | |||

| з бюджетом | 170 | 121 | 2 |

| за виданими авансами | 180 | 8556.3 | 13721.6 |

| з нарахованих доходів | 190 | ||

| із внутрішніх розрахунків | 200 | ||

| Інша поточна дебіторська заборгованість | 210 | 997.6 | 2511.6 |

| Поточні фінансові інвестиції | 220 | 3.6 | |

| Грошові кошти та їх еквіваленти: | |||

| в національній валюті | 230 | 17047.2 | 26048.4 |

| в іноземній валюті | 240 | ||

| Інші оборотні активи | 250 | 12101.8 | 4573.6 |

| Усього за розділом II | 260 | 172943.9 | 189921.6 |

| III. Витрати майбутніх періодів | 270 | 5048.6 | 5432.2 |

| Баланс | 280 | 193296.8 | 220498 |

|

|

| ||

| ПАСИВ |

| ||

| I. Власний капітал |

| ||

| Статутний капітал | 300 | 1000 | 1000 |

| Пайовий капітал | 310 | ||

| Додатковий вкладений капітал | 320 | ||

| Інший додатковий капітал | 330 | 9.4 | 7.6 |

| Резервний капітал | 340 | ||

| Нерозподілений прибуток (непокритий збиток) | 350 | 8210.9 | 15987.5 |

| Неоплачений капітал | 360 | ||

| Вилучений капітал | 370 | ||

| Усього за розділом I | 380 | 9220.3 | 16995.1 |

| II. Забезпечення наступних витрат і платежів |

| ||

| Забезпечення виплат персоналу | 400 | 359.6 | |

| Інші забезпечення | 410 | ||

| 415 | |||

| 416 | |||

| Цільове фінансування | 420 | ||

| Усього за розділом II | 430 | 0 | 359.6 |

| III. Довгострокові зобов'язання |

| ||

| Довгострокові кредити банків | 440 | 48230 | |

| Інші довгострокові фінансові зобов'язання | 450 | 63652.8 | 1965.2 |

| Відстрочені податкові зобов'язання | 460 | 1191.2 | 988.2 |

| Інші довгострокові зобов'язання | 470 | 11576.8 | 11576.8 |

| Усього за розділом III | 480 | 76420.8 | 62760.2 |

| IV. Поточні зобов'язання |

| ||

| Короткострокові кредити банків | 500 | 16844.4 | 8709.8 |

| Поточна заборгованість за довгостроковими зобов'язаннями | 510 | 9319 | |

| Векселі видані | 520 | 80024.1 | 100370.6 |

| Кредиторська заборгованість за товари, роботи, послуги | 530 | 970 | 12273 |

| Поточні зобов'язання за розрахунками: | |||

| з одержаних авансів | 540 | 442.5 | 276 |

| з бюджетом | 550 | 199.1 | 258.4 |

| з позабюджетних платежів | 560 | ||

| зі страхування | 570 | 15.6 | 26.2 |

| з оплати праці | 580 | 406.3 | 698.8 |

| з учасниками | 590 | ||

| із внутрішніх розрахунків | 600 | ||

| Інші поточні зобов'язання | 610 | 8753.7 | 8451.3 |

| Усього за розділом IV | 620 | 107655.7 | 140383.1 |

| V. Доходи майбутніх періодів | 630 | ||

| Баланс | 640 | 193296.8 | 220498 |

Звіт про фінансові результати

|

| Код рядка | За звітний період | За попередній період |

| I. ФІНАНСОВІ РЕЗУЛЬТАТИ |

| ||

| СТАТТЯ |

| ||

| Доход (виручка) від реалізації продукції (товарів, робіт, послуг) | 010 | 936792.7 | 681624.3 |

| Податок на додану вартість | 015 | -135062.8 | -112117.3 |

| Акцизний збір | 020 | ||

| 025 | |||

| Інші вирахування з доходу | 030 | -39044.8 | 9842.7 |

| Чистий доход (виручка) від реалізації продукції (товарів, робіт, послуг) | 035 | 762685.1 | 559664.3 |

| Собівартість реалізованої продукції (товарів, робіт, послуг) | 040 | -671318.1 | -504371.9 |

| Валовий: | |||

| прибуток | 050 | 91367 | 55292.4 |

| збиток | 055 | ||

| Інші операційні доходи | 060 | 55213 | 6198 |

| Адміністративні витрати | 070 | -10197.5 | -44291.8 |

| Витрати на збут | 080 | -68826.5 | -8777.3 |

| Інші операційні витрати | 090 | -53378.8 | -6998.3 |

| Фінансові результати від операційної діяльності: | |||

| прибуток | 100 | 14177.2 | 1423 |

| збиток | 105 | ||

| Доход від участі в капіталі | 110 | ||

| Інші фінансові доходи | 120 | 239 | 183.5 |

| Інші доходи | 130 | 6845.8 | 20302.9 |

| Фінансові витрати | 140 | -10882.2 | -7140.3 |

| Втрати від участі в капіталі | 150 | ||

| Інші витрати | 160 | -1466.7 | -5969.5 |

| Фінансові результати від звичайної діяльності до оподаткування: | |||

| прибуток | 170 | 8913.1 | 8799.6 |

| збиток | 175 | ||

| Податок на прибуток від звичайної діяльності | 180 | 1310.7 | 2744 |

| Доход від податку на прибуток від звичайної діяльності | 185 | ||

| Фінансові результати від звичайної діяльності: | |||

| прибуток | 190 | 7602.4 | 6055.6 |

| збиток | 195 | ||

| Надзвичайні: | |||

| доходи | 200 | ||

| витрати | 205 | ||

| Податки з надзвичайного прибутку | 210 | ||

| Чистий: | |||

| прибуток | 220 | 7602.4 | 6055.6 |

| збиток | 225 | ||

| II. ЕЛЕМЕНТИ ОПЕРАЦІЙНИХ ВИТРАТ |

| ||

| Найменування показника |

| ||

| Матеріальні затрати | 230 | 2741.2 | 1629.1 |

| Витрати на оплату праці | 240 | 10385.2 | 8368.9 |

| Відрахування на соціальні заходи | 250 | 3839.9 | 2793.9 |

| Амортизація | 260 | 5419.6 | 3096.7 |

| Інші операційні витрати | 270 | 110016.9 | 44178.7 |

| Разом | 280 | 132402.8 | 60067.3 |

| III. РОЗРАХУНОК ПОКАЗНИКІВ ПРИБУТКОВОСТІ АКЦІЙ |

| ||

| Назва статті |

| ||

| Середньорічна кількість простих акцій | 300 | ||

| Скоригована середньорічна кількість простих акцій | 310 | ||

| Чистий прибуток, (збиток) на одну просту акцію | 320 | ||

| Скоригований чистий прибуток, (збиток) на одну просту акцію | 330 | ||

| Дивіденди на одну просту акцію | 340 |

Звіт про рух грошових коштів

|

| Код рядка | За звітний період | За попередній період | ||

| надходження | видаток | надходження | видаток | ||

| I. Рух коштів в результаті операційної діяльності |

| ||||

| Прибуток (збиток) від звичайної діяльності до оподаткування | 010 | 8913.2 | 8799.6 | ||

| Коригування на: | |||||

| амортизацію необоротних активів | 020 | 5419.6 | x | 3096.7 | x |

| збільшення (зменшення) забезпечень | 030 | 359.6 | |||

| збиток (прибуток) від нереалізованих курсових різниць | 040 | 2.7 | |||

| збиток (прибуток) від неопераційної діяльності | 050 | 127.9 | 14516.9 | ||

| Витрати на сплату відсотків | 060 | 10882.2 | х | 7140.3 | х |

| Прибуток (збиток) від операційної діяльності до зміни в чистих оборотних активах | 070 | 25702.5 | 4517 | ||

| Зменшення (збільшення): | |||||

| оборотних активів | 080 | 8117.3 | 91178.5 | ||

| витрат майбутніх періодів | 090 | 383.6 | 4887.8 | ||

| Збільшення (зменшення): | |||||

| поточних зобов'язань | 100 | 30545.4 | 68590.6 | ||

| доходів майбутніх періодів | 110 | ||||

| Грошові кошти від операційної діяльності | 120 | 47747 | 22958.7 | ||

| Сплачені: | |||||

| відсотки | 130 | x | 11596.2 | x | 6358.1 |

| податки на прибуток | 140 | х | 1367.4 | х | 1484.2 |

| Чистий рух коштів до надзвичайних подій | 150 | 34783.4 | 30801 | ||

| Рух коштів від надзвичайних подій | 160 | ||||

| Чистий рух коштів від операційної діяльності | 170 | 34783.4 | 30801 | ||

| II. Рух коштів в результаті інвестиційної діяльності |

| ||||

| Реалізація: | |||||

| фінансових інвестицій | 180 | ||||

| необоротних активів | 190 | 272.5 | х | х | |

| майнових комплексів | 200 | ||||

| Отримані: | |||||

| відсотки | 210 | x | x | ||

| дивіденди | 220 | х | х | ||

| Інші надходження | 230 | х | х | ||

| Придбання: | |||||

| фінансових інвестицій | 240 | х | х | ||

| необоротних активів | 250 | х | 13119.1 | х | 15932.6 |

| майнових комплексів | 260 | х | х | ||

| Інші платежі | 270 | х | х | ||

| Чистий рух коштів до надзвичайних подій | 280 | 12846.6 | 15932.6 | ||

| Рух коштів від надзвичайних подій | 290 | ||||

| Чистий рух коштів від інвестиційної діяльності | 300 | 12846.6 | 15932.6 | ||

| III. Рух коштів в результаті фінансової діяльності |

| ||||

| Надходження власного капіталу | 310 | 965.6 | |||

| Отримані позики | 320 | 269655.4 | х | 236383.7 | х |

| Інші надходження | 330 | х | 1492.9 | х | |

| Погашення позик | 340 | х | 282591 | х | 186932.1 |

| Сплачені дивіденди | 350 | х | х | ||

| Інші платежі | 360 | х | х | ||

| Чистий рух коштів до надзвичайних подій | 370 | 12935.6 | 51910.1 | ||

| Рух коштів від надзвичайних подій | 380 | ||||

| Чистий рух коштів від фінансової діяльності | 390 | 12935.6 | 51910.1 | ||

| Чистий рух коштів за звітний період | 400 | 9001.2 | 5176.5 | ||

| Залишок коштів на початок року | 410 | 17047.2 | х | 11868 | х |

| Вплив зміни валютних курсів на залишок коштів | 420 | 2.7 | |||

| Залишок коштів на кінець року | 430 | 26048.4 | х | 17047.2 | х |

Похожие работы

... формування фінансової звітності безперервно діючого підприємства. Принцип періодичності припускає розподіл діяльності підприємства на певні періоди часу (звітні періоди) з метою складання фінансової звітності. За П (С) БО 1 звітний період складає календарний рік. Проте для новоствореного підприємства або для підприємства, яке ліквідується, тривалість звітного періоду може бути іншою. Передбача ...

... Відомість на нарахування заробітної плати 4.Схема документообігу по оплаті праці персоналу підприємства. Колективна угода, посадові інструкції Завдання 10. Організація і методика про проведення аудиту фінансової звітності та фінансового стану підприємства 1. Порядок складання форм фінансової звітності підприємств. На основі даних ...

... України "Про порядок погашення зобов’язань платників податків перед бюджетами та державними цільовими фондами" від 21.12.2000р. №2181. 2.2 Ознайомлення з фінансово-господарською діяльністю підприємства ТОВ "Валтекс" – товариство з обмеженою відповідальністю, засноване 04 липня 2000 року. Засновниками товариства являються фізичні особи. Товариство є юридичною особою відповідно до чинного ...

... доходів над темпами зростання витрат і відрахувань, що у подальшому може негативно позначитися на діяльності підприємства. Отже, у ВАТ "Демітекс" спостерігається позитивна динаміка фінансових результатів діяльності підприємства. 4. Методика складання фінансової звітності з необоротних активів Баланс є головним джерелом інформації для оцінки фінансового стану підприємства і на цій підставі ...

0 комментариев