Навигация

Анализ источников формирования оборотного капитала

2.2 Анализ источников формирования оборотного капитала

Так как на предприятии произошли изменения в структуре оборотных средств, то необходимо установить за счет каких факторов прирост отдельных составляющих оборотных средств оказался возможным. Для этого на основании приложения А составим таблицу 2.2.

Таблица 2.2 – Состав факторов прироста оборотных активов ЧУП «Випра» в 2006 году

| Показатели | Изменение фактора. млн. руб. | Уровень влияния на оборотный капитал. млн. руб. | Уровень влияния к общему приросту, % |

| А | 1 | 2 | 3 |

| 1 Источники собственных средств | + 2327 | + 2327 | 150,3 |

| 2 Доходы и расходы | + 14 | + 14 | 0,9 |

| 3 Расчеты | + 909 | + 909 | 58,7 |

| 4 Внеоборотные активы | + 1702 | -1702 | - 109,9 |

| Итого - прирост оборотных активов | +1548 | 100 |

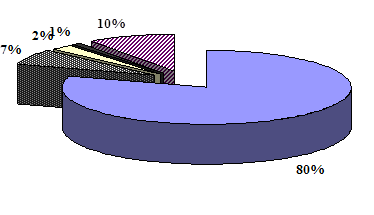

По результатам расчетов, приведенных в таблице 2.2, видно, что решающим фактором прироста оборотных активов явилось увеличение источников собственных средств. Отсюда можно сделать вывод о том, что предприятие стремиться покрыть оборотные активы за счет собственных средств в большей степени, чем за счет привлеченных и заемных.

Для получения ответа на вопрос о рациональности финансирования оборотного капитала воспользуемся данными приложения А, приложения В и предыдущих расчетов, на основании которых составим таблицу 2.3.

Таблица 2.3 – Источники формирования оборотного капитала ЧУП «Випра» в 2006 году

| Показатель | На начало года | На конец года | Отклонение | Источники формирования оборотных активов | На начало года | На конец года | Отклонение |

| А | 1 | 2 | 3 | В | 4 | 5 | 6 |

| 1 .Долгосрочные кредиты и займы | — | — | --- | ||||

| 2.Источники собственных средств (включая, доходы и расходы) | 8576 | 10917 | 2341 | ||||

| Из них: | — 1702 639 | ||||||

| 2.1 Использовано на покрытие внеоборотных активов | 7219 | 8921 | 1702 | ||||

| 2.2.Использовано на покрытие оборотных активов | 1357 | 1996 | 639 | ||||

| 3. Расчеты (без долгосрочных кредитов и займов) | 404 | 1313 | 909 | ||||

| 3.1 Использовано на покрытие оборотных активов | 404 | 1313 | 909 | ||||

| в том числе: | |||||||

| 3.1.1.Краткосрочные кредиты и займы | — | 156 | 156 | ||||

| 3.1.2.Кредиторская задолженность | 368 | 1157 | 789 | ||||

| 3.1.3.Прочие виды обязательств | 36 | — | -36 | ||||

| Оборотные активы -всего | 1761 | 3309 | 1548 | Всего источников покрытия оборотных активов | 1761 | 3309 | 1548 |

По результатам проведенного анализа источников формирования капитала видно, что в 2006 году финансирование оборотных активов ЧУП «Випра» осуществлялось как за счет собственных источников, так и за счет краткосрочных обязательств.

За счет собственных источников на начало года покрывалось 77,1% оборотных активов, а на конец года уже 60,3%, что свидетельствует о снижении доли собственных средств, направляемых на формирование мобильных активов. Другая часть оборотных активов покрывалась за счет краткосрочных кредитов (4,7% на конец года) и кредиторской задолженности (35% на конец года).

В целом, данная структура источников формирования оборотного капитала является благоприятной и не создает угрозы финансовой устойчивости и платежеспособности предприятия. Однако, следует обратить внимание на значительный рост (в 3,1 раза) за анализируемый период кредиторской задолженности.

Одной из причин роста обязательств перед кредиторами являются неплатежи со стороны дебиторов. Поэтому необходимо провести сравнение кредиторской и дебиторской задолженности (таблица 2.4).

Таблица 2.4 – Динамика продолжительности нахождения в обороте дебиторской и кредиторской задолженности за 2005-2006 годы

| Показатель | 2005 | 2006 | Отклонение | Темпы роста, % |

| А | 1 | 2 | 3 | 4 |

| 1.Выручка от реализации продукции (без НДС, акцизов и других обязательных платежей) | 9121 | 11682 | 2561 | 128,1 |

| 2.Средняя величина дебиторской задолженности | 111 | 150,5 | 39,5 | 135,6 |

| 3.Средняя величина кредиторской задолженности | 242 | 762,5 | 520,5 | в 3,1 р. |

| 4.Период погашения дебиторской задолженности, дней | 4,4 | 4,6 | 0,2 | 104,5 |

| 5 .Продолжительность использования кредиторской задолженности, дней | 9,6 | 23,5 | 13,9 | в 2,4 р. |

| 6.Коэффициент соотношения кредиторской и дебиторской задолженности | 2,2 | 5,1 | 2,9 | X |

По данным проведенного анализа можно сделать вывод, что состояние расчетов на предприятии ухудшилось, т.к. период погашения дебиторской задолженности увеличился на 0,2 дня и продолжительность использования кредиторской задолженности увеличилась на 13,9 дня. В целом, следует отметить, что период нахождения в обороте предприятия кредиторской задолженности и в 2005 и в 2006 году существенно выше, чем период погашения дебиторской задолженности. Это является положительным для предприятия моментом, т.к. средства от дебиторов поступают быстрее, чем наступают сроки погашения обязательств.

Предприятию следует обратить внимание на завышенный уровень коэффициента соотношения кредиторской и дебиторской задолженности (рекомендуемое значение этого показателя - не более 2). Значение этого показателя в 2006 году равное 5,1 говорит о том, что обязательства предприятия в 5,1 раз превышают обязательства перед предприятием. Это создает угрозу для финансовой устойчивости предприятия.

Для более углубленного анализа источников формирования оборонных средств предприятия рассмотрим уровень и динамику собственных оборотных средств ЧУП «Випра» в 2006 году (таблица 2.5):

Таблица 2.5 – Уровень и динамика собственных оборотных средств ЧУП «Випра» в 2006 году

| Показатель | На начало года | На конец года | Отклонение | Уровень влияния на СОК | Темп роста, % |

| А | 1 | 2 | 3 | 4 | 5 |

| 1 .Источники собственных средств | 8542 | 10869 | 2327 | +2327 | 127,2 |

| в том числе: | |||||

| 1.1. Уставный фонд | 1 | 1 | 0 | 0 | 100 |

| 1.2.Собственные акции, выкупленные у акционеров | - | - | - | - | - |

| 1.3. Резервный фонд | 4 | ПО | 106 | + 106 | в 27,5 р. |

| 1.4. Добавочный фонд | 7924 | 9772 | 1848 | + 1848 | 123,3 |

| 1.5.Нераспределенная прибыль | 481 | 986 | 505 | +505 | в 2,0 р. |

| 1.6.Непокрытый убыток | ... | - | ... | - | - |

| 1.7.Целевое финансирование | 132 | - | - 132 | -132 | - |

| 2. Доходы и расходы | 34 | 48 | 14 | + 14 | 141,2 |

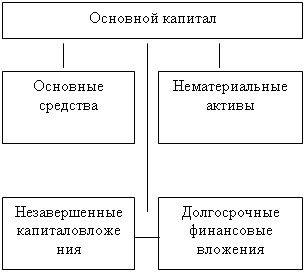

| 3.Внеоборотные активы | 7219 | 8921 | 1702 | -1702 | 123,6 |

| в том числе: | |||||

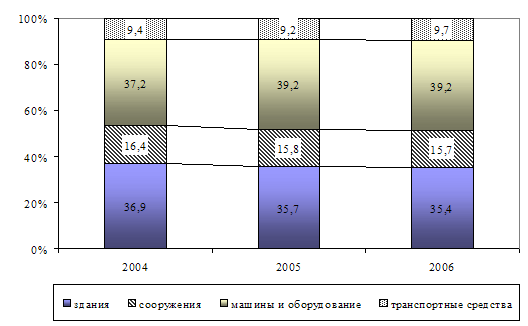

| 3.1. Основные средства | 7169 | 8844 | 1675 | -1675 | 123,4 |

| 3.2.Нематериальные активы | 3 | 3 | 0 | 0 | 100 |

| 3.3.Доходные вложения в материальные активы | --- | - | - | - | - |

| 3.4. Вложения во внеоборотные активы | 47 | 74 | 27 | -27 | 157,4 |

| 3.5.Прочие внеоборотные активы | - | - | - | - | - |

| 4.Собственные оборотные средства | 1357 | 1996 | 639 | - | 147,1 |

По данным таблицы 2.5 видно, что величина собственных оборотных средств ЧУП «Випра» в 2006 году увеличилась на 639 млн. руб. или на 47,1%. С точки зрения финансовой устойчивости предприятия эту тенденцию следует оценить как положительную.

Повышение величины собственных оборотных средств явилось следствием влияния различных факторов и в первую очередь – превышения темпов роста источников собственных средств (127,2%) и доходов расходов (141,2%) над темпами роста внеоборотного капитала (123,6%).

Прирост источников собственных средств произошел в основном за счет прироста добавочного фонда на 23,3%. Наибольшее понижающее влияние на прирост собственных оборотных средств оказал прирост основных средств на 1675 млн. руб. или на 23,4%. Также понижающим фактором для собственных оборотных средств явилось отсутствие в 2006 году целевого финансирования.

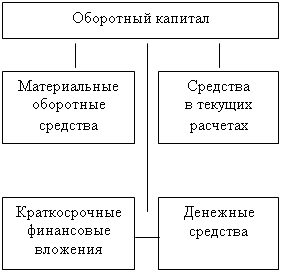

В завершении анализа состояния оборотного капитала необходимо выяснить его способность выступать в качестве платежного средства, то есть своевременно оплачивать разнообразные обязательства предприятия. Для этого рассчитаем показатели ликвидности, результаты приведем в таблице 2.6.

Таблица 2.6 – Исходные данные и расчет показателей ликвидности ЧУП «Випра» за 2006 год

| На начало года | На конец года | Изменение (+, -) | |

| Показатели | |||

| А | 1 | 2 | 3 |

| 1 Денежные средства и краткосрочные финансовые вложения, млн. руб. | 60 | 150 | 90 |

| 2 Дебиторская задолженность млн. руб. | 139 | 162 | 23 |

| 3Итого денежных средств, краткосрочных финансовых вложений и дебиторской задолженности, млн. руб. | 199 | 312 | 113 |

| 4 Оборотные активы, млн. руб. | 1761 | 3309 | 1548 |

| 5 Краткосрочные обязательства, млн. руб. | 404 | 1313 | 909 |

| 6 К | 0,149 | 0,114 | - 0,035 |

| 7 К | 0,493 | 0,238 | - 0,255 |

| 8 К | 4,359 | 2,520 | - 1,839 |

По данным таблицы 2.6 видно, что платежеспособность предприятия за год снизилась, так как значения коэффициентов абсолютной ликвидности и промежуточной ликвидности к концу года еще больше отклонились от рекомендуемых значений. Также следует обратить внимание на высокий уровень коэффициента текущей ликвидности на начало года (4,359). Это связано с чрезмерным накоплением запасов и затрат (60,5% в структуре оборотных активов). К концу года произошло снижение доли запасов и затрат в оборотном капитале, а как следствие, снизился и коэффициент текущей ликвидности. Однако его значение к концу года все еще превышает нормативное для промышленности предприятия значение (1,7), так как к концу года произошло накопление готовой продукции на складе до 32,9% оборотного капитала.

Похожие работы

... единовременно. Предложенные теоретические и методологические основы анализа использования оборотных активов позволяет провести анализ оборотного капитала на ОАО «Яранский КМП» и наметить пути повышения эффективности использования оборотных средств. ГЛАВА 3. АНАЛИЗ эффективности использования оборотных средств предприятия и пути ее повышения 3.1. Анализ структуры, динамики и эффективности ...

... дополнительные затраты по их хранению; 3. Запасы оборотных товано-материальных ценностей во всех их формах подвержены постоянным потерям в связи с естественной убылью. 1.2 Структура оборотных средств предприятий Структура оборотных средств торговых предприятий зависит от типа, товарной специализации, структуры товарооборота, степени насыщения рынка товарной массой. По принципу ...

... на основе коммерческого расчета, должны обладать определенной имущественной и оперативной самостоятельностью с тем, чтобы вести дело рентабельно и нести ответственность за принимаемые решения. Формирование оборотных средств происходит в момент создания организации, когда создается ее уставный фонд. Источником формирования в этом случае служат инвестиционные средства учредителей организации. В ...

... 12 Из таблицы видно, что период оборачиваемости дебиторской задолженности уменьшается. Это является положительным результатом деятельности предприятия. Уменьшение периода просрочки задолженности снижает риск ее непогашения. 2.4 Анализ эффективности использования оборотных средств Важнейшими показателями эффективности использования оборотных средств являются: · коэффициент текущей ...

0 комментариев