Навигация

Экономико-социальная эффективность внесенных предложений

3.2 Экономико-социальная эффективность внесенных предложений

Стоимость квадратного метра жилья в России растет с каждым годом. В 2004 цена поднялась на 26% и достигла, в среднем по стране, 16,3 тысячи рублей. При этом себестоимость квадратного метра в 2,5 раза ниже его рыночной стоимости (7 987 рублей). Цену диктует спрос.

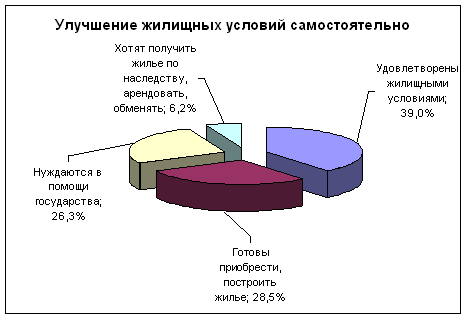

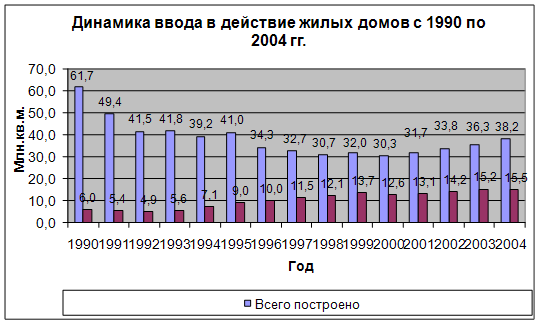

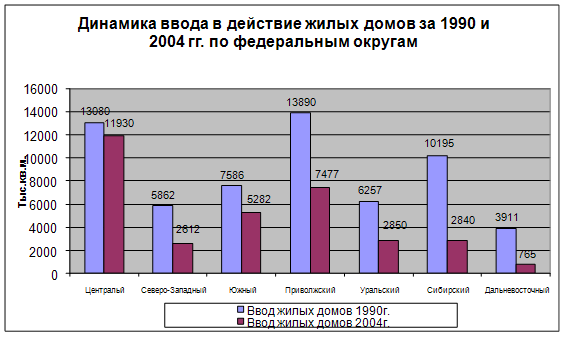

По данным Центра демографии и экологии человека Института народнохозяйственного прогнозирования РАН, на каждого россиянина сегодня приходится 19,7 квадратных метров. Однако в расчет берутся ветхие, аварийные дома, которых в России все еще более 50%. Поэтому, получается, реально 61 % россиян нуждается в улучшении жилищных условий. При этом объемы строительства крайне низки: в 2004 году было возведено 41 миллион м2 жилья – 0,25 м2 на человека. Такую ситуацию застройщики объясняют упадком отрасли. «Строительная отрасль сейчас переживает трудные времена. Предприятия остро нуждаются в инвестиционной подпитке. Нам нужны «длинные» деньги, которые могут помочь развитию стройиндустрии, а их нет. Граждане в строительство не вкладывают, так как сами средств не имеют, те структуры, которые могли бы обеспечить приток длинных денег на рынок, оказались не готовы к этому. В первую очередь – это страховые компании и негосударственные пенсионные фонды. Нам нужна государственная поддержка, однако правительство утверждает, что свободных денег нет. Это все миф, ведь денежная масса в стране растет, бюджет исполняется с профицитом. Деньги есть, просто они не используются», - утверждает председатель комитета по экономическому развитию Уральского региона Сергей Воздвиженский.

Причиной упадка своей отрасли строители называют и фискальную политику государства, поскольку после отмены льготы по налогу на прибыль инвестировать в производство стало невыгодно. Поэтому в прошлом году произошел резкий инвестиционный спад. В дополнение ко всему 1 марта 2005 в действие вступил новый строительный Кодекс. Специалисты оценивают его неоднозначно. Большинство строителей прогнозирует усугубление ситуации на первичном рынке жилья, «благодаря» новому закону. Вступивший в силу строительный Кодекс расширяет права клиентов и ужесточает ответственность застройщиков. К примеру, если компания затянет сроки строительства, она обязана будет заплатить своим клиентам штраф. Естественно, в новых условиях строители постараются снизить свои риски и начнут включать возможные штрафы в стоимость квартир. Кодекс возлагает на строителей массу новых обязанностей, усложняет отвод земли, повышает стоимость аренды земли под строительство – все это значительно повышает себестоимость квадратуры.

Снизить стоимость «квадрата» в новых условиях может ипотека, массовое участие россиян в строительстве жилья. Ипотечная система позволит направить деньги населения на жилищное строительство. Если к нам «потекут» инвестиции, тогда мы сможем даже удвоить объемы строительства.

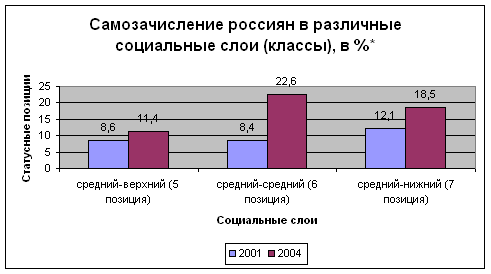

Превалирующую роль ипотеке в разрешении жилищной проблемы отводит и правительство России. Президент даже заявил, что развитие жилищного кредитования может улучшить демографию в стране. Однако Минфин заявил, что государственное финансирование ипотечных программ в 2005 будет снижено. При этом альтернативного механизма его развития не предлагается. Вероятно, по мнению чиновников, ипотечное кредитование доросло до того, чтобы самостоятельно развиваться. Но, по словам начальника управления федеральных программ агентства ипотечного кредитования Дениса Гришухина, без государственного влияния ипотечный рынок в стране массовым не станет. Господдержка позволяет снижать ставки по кредитам, тем самым удешевляя ипотеку для населения. Подобную же мысль высказал Пeтр Сумин на встрече с президентом страны: «Ипотека должна быть основным инструментом в решении жилищного вопроса. Но для того, чтобы она стала главным и финансовым инструментом в этом вопросе, нужно усилить роль государства. Улучшения жилищной проблемы сегодня в стране нет, ипотека доступна менее, чем 10% россиян. Одна из причин тому высокая процентная ставка по банковским кредитам. Ее нужно снизить с 15-18% до 8%. Первоначальный взнос сделать не 30, а 20 %. А вот срок расчета по кредиту, наоборот, необходимо увеличить. Естественно, банки самостоятельно на такие шаги не пойдут. Поэтому государству необходимо за счет введения субсидированной ставки снизить процент по жилищному кредиту».

Государственная поддержка нужна не только для развития, но и для поддержки ипотеки. По словам Дениса Гришухина, сейчас, когда спрос на жилищные займы не высок, банкам хватает собственных средств на кредитование. Но, если ипотека в нашей стране все же разовьется, и значительная масса россиян вознамерится получить ипотечные кредиты, то денежных запасов банкам просто может не хватить. Однако, это в перспективе. Пока же ипотечные программы не приспособлены к современным российским реалиям.

Поскольку экономика Запада зиждется на потреблении, в развитых государствах жилищное кредитование является мощным стимулом экономического роста. Самым дорогим благом, которое продается за деньги, в мире была и остается недвижимость. Отсюда и роль ипотеки в общей структуре потребления. Например, в США, по данным 2002 года, примерно 73% приобретавших жилье оформили сделку в кредит и считали это выгодным, ведь они получили возможность уже сегодня пользоваться теми благами цивилизации, на которые при ином раскладе пришлось бы копить деньги 15-20 лет. Государству также выгодно вовлекать в оборот те средства граждан, которые еще много лет лежали бы в чулке в ожидании заветной покупки. Благодаря гибкому жилищному рынку, создавшему эффективные схемы долговременного перераспределения средств, в экономику США, Канады, стран Европы и даже Латинской Америки вливаются многомиллиардные суммы денежных сбережений населения. И, что самое важное, – механизмы ипотеки, которые сложились в западных странах, делают ее максимально дешевой. Например, сегодня стоимость ипотечного кредита в США и Канаде чаще всего не превышает 7% годовых. Причем кредиты выдаются минимум на 15-20 лет (иногда и на 25 лет). Классические схемы жилищного кредитования складывались в мире многими десятилетиями. В одних странах они отрабатывались долго, в других (как, например, в Малайзии) были внедрены извне и получили быстрое развитие всего за несколько лет. Сейчас на рынок ипотечных кредитов и ипотечных ценных бумаг приходится значительная доля всех операций финансовых институтов Запада. Наилучшими примерами, на которых принято учиться, здесь являются США, Германия и, как это ни покажется странным, Малайзия. Основа западного «ноу-хау» – двухуровневая структура рынка, благодаря которой банки аккумулируют на рынке ценных бумаг «долгие» целевые деньги, предназначенные для ипотеки, и имеют возможность давать столь же «долгие» и «мягкие» жилищные кредиты. Первичный уровень здесь – сами кредиты, а вторичный – специальные ипотечные ценные бумаги (облигации, закладные), с помощью которых происходит подпитка банков-кредиторов. Ипотека классическая Классическим в этом плане считается опыт США. Огромный рынок жилищного кредитования этой страны изначально развивался под патронажем государства. Институт ипотеки возник в годы Великой депрессии ХХ века с появлением Федеральной национальной ипотечной ассоциации «Фэнни Мэй». Сейчас эта система является крупнейшим финансовым институтом вторичного ипотечного рынка в мире. На 2002 год «Фэнни Мэй» держала в своем портфеле ипотечные кредиты на сумму более 700 млрд. долларов. «Фэнни Мэй» ведет прямое рефинансирование банков, покупая у них закладные листы в периоды нехватки долгосрочного ссудного капитала, а затем продавая их на свободном рынке. Владельцы закладных, купившие их, становятся кредиторами банка, который ведет ипотечное кредитование. Таким образом, эмиссия закладных листов способствует пополнению целевых ресурсов банков для ипотечного кредитования. Опыт кредитного рынка Соединенных Штатов говорит о том, что хотя со временем в этой стране рынок ипотечных облигаций получил огромное развитие и там появилось множество специализированных ипотечных компаний, государство всегда оставалось на этом рынке, поддерживая его стабильность. Причем наряду с экономической, вмешательство правительства в свободный рыночный процесс несло и традиционную социальную функцию. Государственная национальная ассоциация ипотечного кредита США «Джинни Мэй» через механизмы вторичного рынка ипотечных кредитов стимулирует предоставление ипотечных ссуд определенным категориям населения, исходя из существующих приоритетов внутренней политики. Протекционизм «Джинни Мэй» позволяет помогать тем секторам рынка жилья, для которых недоступны обычные методы кредитования. Ипотека европейская В Германии и Скандинавских странах действует несколько иная, отличная от американской, система ипотеки. В первую очередь она отличается закрытостью от банковских процентных ставок и фондового рынка. Первичным источником в этой модели кредитования служат не банковские ресурсы, а вклады граждан, желающих построить и купить жилье. Покупатель на период строительства является вкладчиком (соинвестором) под 1,5-3%, а затем — получателем ипотечного кредита, ставка по которому обычно составляет 5-7% годовых. По условиям германской ипотечной системы 20% стоимости квартиры или дома вносится в ходе строительства, по его окончании жилье оформляется в собственность, а на оставшиеся 80% дается ипотечный кредит, по сути, в товарной форме — готовой квартирой, с периодом выплат по нему до 25 лет. В случае, если покупатель по каким-либо причинам не может выплатить остаток кредита, он не рискует оказаться на улице: в любом случае ему будет предоставлена квартира или дом, правда, иной стоимости. Все ипотечные сделки обязательно страхуются. В случае, если у собственника жилья — должника по кредиту — возникли проблемы с выплатой по состоянию здоровья (например, он стал инвалидом), все затраты по квартире согласно договору несет страховая компания. Именно она возмещает задолженность клиента, а квартира остается у владельца. По этой схеме в европейских странах приобретается до 60% жилья.

Заключение

Институт ипотеки — неотъемлемая составная часть любой развитой системы частного права, начиная со времен Древней Греции и Древнего Рима. Особенно же роль ипотеки возрастает тогда, когда состояние экономики является неудовлетворительным. В этом случае продуманная и эффективная ипотечная система может помочь стабилизировать положение. Ипотека, с одной стороны, способствует снижению инфляции, оттягивая на себя временно свободные денежные средства граждан и предприятий, с другой стороны помогает решать социальные и экономические проблемы, прежде всего в обеспечение населения жильем, в ускорении приватизации и повышения эффективности предприятий.

Под «ипотекой» понимают залог недвижимости как способ обеспечения обязательств. Наличие системы ипотечного кредитования – неотъемлемая составная часть любой развитой системы частного права. Роль ипотеки особенно возрастает, когда состояние экономики является неудовлетворительным, поскольку продуманная и эффективная ипотечная система, с одной стороны, способствует снижению инфляции, оттягивая на себя временно свободные денежные средства граждан и предприятий, с другой – помогает решать социальные и экономические проблемы.

Явное преимущество залога заключается в том, что, во-первых, договор залога имущества обеспечивает наличие и сохранность этого имущества на тот момент, когда должнику придется рассчитываться с кредитором. Причем стоимость заложенного имущества будет возрастать пропорционально уровню инфляции; во-вторых, залог имущества должника обеспечивает кредитору-залогодержателю возможность удовлетворить свои требования за счет предмета залога преимущественно перед другими кредиторами; в-третьих, реальная опасность потерять имущество в натуре является хорошим стимулом для должника исполнить свои обязательства надлежащим образом.

Преимущество ипотечного кредитования заключается в том, что если заемщик не вернет кредит, кредитор имеет право распорядиться недвижимостью по своему усмотрению. Вследствие того, что недвижимость долговечна и ее цена достаточно стабильна, у кредитора низки опасения невозврата ссуд и есть основания для долгосрочного отвлечения финансовых ресурсов.

Основная проблема ипотечного кредитования – недостаток долгосрочных финансовых ресурсов. Одним из источников долгосрочных средств являются вклады частных вкладчиков. Но в настоящее время у населения подорвано доверие к банкам вообще и к коммерческим – особенно. Финансово-экономический кризис 1998 г. привел к существенному уменьшению реальных доходов населения, обесцениванию сбережений, оттоку частных вкладов в сбербанк. Еще одной проблемой является оценка платежеспособности потенциального заемщика, исходя из его реальных доходов. Из-за чрезмерности налогового бремени велика доля теневого сектора в экономике, поэтому официальные доходы потенциальных заемщиков не высоки, что затрудняет принятие коммерческими банками решений по кредитам. Продуманная государственная налоговая политика при ипотечном кредитовании населения позволит вывести реальные доходы из «тени». Но налоговое законодательство не может быстро изменяться.

Список использованной литературы

1. Гражданский кодекс Российской Федерации (часть первая) от 30.11.1994 №51-ФЗ (в ред. Федерального закона от26.06.2007 №118-ФЗ) // Собрание законодательства РФ, 05.12.1994, №32, ст. 3301.

2. Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 №117-ФЗ (в ред. Федерального закона от 16.05.2007 №75-ФЗ) // Собрание законодательства РФ, 07.08.2000, №32, ст. 3340.

3. Федеральный закон Российской Федерации от 21.11.1996 №129-ФЗ «О бухгалтерском учете» (в ред. Федерального закона от 03.11.2006 №183-ФЗ) // Собрание законодательства РФ, 25.11.1996, №48, ст. 5369.

4. Федеральный закон Российской Федерации от 07.07.2003 №110-ФЗ «О внесении изменений в статьи 219 и 220 части второй Налогового кодекса Российской Федерации» // Российская газета, №132, 09.07.2003.

5. Федеральный закон Российской Федерации от 20.08.2004 №112-ФЗ «О внесении изменений в статьи 220 и 224 части второй Налогового кодекса Российской Федерации» // Собрание законодательства РФ, 23.08.2004, №34, ст. 3527.

6. Федеральный закон Российской Федерации от 21.07.1997 №122-ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним» (в ред. Федерального закона от 18.12.2006 №232-ФЗ) // Собрание законодательства РФ, 28.07.1997, №30, ст. 3594.

7. Федеральный закон Российской Федерации от 22.05.2003 №54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» // Собрание законодательства РФ, 26.05.2003, №21, ст. 1957.

8. Федеральный закон Российской Федерации от 11.11.2003 №152-ФЗ «Об ипотечных ценных бумагах» (в ред. Федерального закона от 27.07.2006 №141-ФЗ) // Парламентская газета, №215 – 216, 19.11.2003.

9. Федеральный закон Российской Федерации от 02.11.2004 №127-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и некоторые другие законодательные акты Российской Федерации, а также о признании утратившими силу отдельных законодательных актов (положений законодательных актов) Российской Федерации (в ред. Федерального закона от 29.12.2006 №244-ФЗ) // Российская газета, №246, 05.11.2004.

10. Федеральный закон Российской Федерации от 16.07.1998, №102-ФЗ «Об ипотеке (залоге недвижимости)» (в ред. Федерального закона от 26.06.2007 №118-ФЗ) // Российская газета, №137, 22.07.1998.

11. Постановление Правительства Российской Федерации от 11.01.2000 №28 «О мерах по развитию системы ипотечного жилищного кредитования в Российской Федерации» (в ред. Постановления Правительства от 08.05.2002 №302) // Собрание законодательства РФ, 17.01.2000, №3, ст. 278.

12. Письмо Министерства Российской Федерации по налогам и сборам от 22.03.2002 №СА-6-04/341 «О предоставлении имущественного налогового вычета» // Экономика и жизнь, №14, 2002.

13. Постановление Правительства РФ от 11 января 2000 г. N 28 // СЗ РФ. 2000. N 3. Ст. 278.

14. Закон Астраханской области "Об организационном и финансовом обеспечении системы ипотечного жилищного кредитования в Астраханской области" // Астраханские известия. 2002. 14 нояб.; Закон Кировской области от 30 июня 2005 г. N 339-ЗО "О социальной поддержке отдельных категорий граждан, проживающих на территории Кировской области, в сфере ипотечного жилищного кредитования" // Вятский край. 2006. 10 июня; Закон Краснодарского края от 7 августа 2002 г. N 511-КЗ "Об организационном и финансовом обеспечении развития жилищного кредитования" подобным образом определяет жилищное кредитование // Кубанские новости. 2002. 20 авг.

15. Закон Самарской области от 29 июня 2004 г. N 96-ГД "Об ипотечном жилищном кредитовании в Самарской области" // Волжская Коммуна. 2004. N 122. 7 июля.

16. Закон Республики Мордовия от 8 декабря 2003 г. N 68-З "О государственной поддержке жилищной ипотеки в Республике Мордовия" // Известия Мордовии. Спецвыпуск. 2003. 10 дек.

17. Закон г. Москвы от 31 марта 1999 г. N 11 "Об организационном и финансовом обеспечении внедрения системы ипотечного жилищного кредитования в г. Москве" // Ведомости Московской городской Думы. 1999. N 5.

18. Постановление Правительства Нижегородской области от 28 июня 2002 г. N 147 "Об ипотечном жилищном кредитовании населения Нижегородской области" // Нижегородские новости. 2002. 14 авг. N 150.

19. Постановление Администрации Нижегородской области от 27 февраля 1998 г. N 47 "О льготном жилищном кредитовании граждан" // СПС "КонсультантПлюс".

20. Закон Алтайского края от 6 июля 2000 г. N 40-ЗС "О порядке предоставления ипотечных жилищных кредитов жителям Алтайского края за счет средств краевого бюджета" // Алтайская правда. 2000. 14 июля. N 162, 163.

21. Закон Кемеровской области от 15 февраля 2001 г. N 21-ОЗ "О предоставлении долгосрочных целевых займов и развитии ипотечных отношений в жилищной сфере в Кемеровской области" // Кузбасс. 2001. 27 фев. N 38.

22. Закон Кировской области от 30 июня 2005 г. N 339-ЗО "О социальной поддержке отдельных категорий граждан, проживающих на территории Кировской области, в сфере ипотечного жилищного кредитования" // Вятский край. 2006. 10 июня.

23. Закон города Москвы от 31 марта 1999 г. N 11 "Об организационном и финансовом обеспечении внедрения системы ипотечного жилищного кредитования в городе Москве" // Ведомости Московской Думы. 1999. N 5.

24. Закон Волгоградской области от 27 марта 2001 г. N 524-ОД "О развитии ипотечного жилищного кредитования в Волгоградской области" // Волгоградская правда. 2001. 25 апр.

25. Закон Пензенской области от 25 мая 2004 г. N 611-ЗПО "О программе "Социальная поддержка граждан в сфере ипотечного жилищного кредитования в Пензенской области на 2004 - 2010 годы" // Пензенские губернские ведомости. 2004. 17 июня.

26. Гришаев С.П. Ипотека жилых помещений. М., 2005.

27. Журбина Е. Заключение договора ипотеки // Юрист, 2005, №7.

28. Зуйкова Л. Предмет договора об ипотеке // ЭЖ-Юрист, 2006, №32.

29. Киселев А.А. Предмет договора ипотеки // Нотариус, №2, 2003.

30. Курбатская А. Залог недвижимости как форма ипотеки // Бизнес-адвокат, №14, 2004.

31. Ласк Г. Гражданское право США (право торгового оборота) / Под ред. Е.А. Флейшиц. М.: Иностранная литература, 1961. С. 525.

32. Меркулов В.В. Положения об ипотеке в Гражданском кодексе Российской Федерации // Правовые вопросы строительства, 2006, №2.

33. Муратова Д.Д., Шилкин С.А. Ипотека. Новые возможности и новые проблемы // Главбух. 2005, №6.

34. Осадченко И.В. К вопросу о государственном стимулировании развития в России жилищной ипотеки // Жилищное право, 2006, №7.

35. Пашов Д.Б. Жилищная ипотека в России // Аграрное и земельное право, 2005, №3.

36. Правовые проблемы организации рынка ипотечного кредитования в России / Под ред. В.С. Ема. М.: Статут, 1999.

37. Проскурин А.Г. Развитие законодательства об ипотеке // Правовые вопросы строительства, 2006, №2.

38. Рогожин А. Крупнейшие ипотечные банки в 2006 г. // РБК, 26.02.2007.

39. Роньшин А.А. Акцессорность российской ипотеки и потребности практики // Юрист, №7, 2004.

40. Сальникова Л. Ипотека как разновидность залога // Финансовая газета. Региональный выпуск, 2006, №38.

41. Синочкин Д. Ментальный тормоз ипотеки. М., 2007.

42. Скробов Б. Ипотека – залог недвижимости // Аудит и налогообложение, 2007, №1.

43. Толковый экономический и финансовый словарь. Французская, русская, английская, немецкая, испанская терминология. Т. II. Пер. с франц. / Под общ. ред. Л.В. Степанова. М.: Международные отношения, 1994. С. 180.

44. Туранин В.Ю., Самострелова О.И. Правовое регулирование ипотеки на федеральном и региональном уровнях // Юрист, 2006, №6.

45. Яшенков К.А. Субъекты договора ипотеки, их взаимные права и обязанности // Право и политика, 2005, №2.

[1] Гражданский кодекс Российской Федерации (часть первая) от 30.11.1994 №51-ФЗ (в ред. Федерального закона от26.06.2007 №118-ФЗ) // Собрание законодательства РФ, 05.12.1994, №32, ст. 3301.

[2] Федеральный закон Российской Федерации от 21.11.1996 №129-ФЗ «О бухгалтерском учете» (в ред. Федерального закона от 03.11.2006 №183-ФЗ) // Собрание законодательства РФ, 25.11.1996, №48, ст. 5369.

[3] Постановление Правительства Российской Федерации от 11.01.2000 №28 «О мерах по развитию системы ипотечного жилищного кредитования в Российской Федерации» (в ред. Постановления Правительства от 08.05.2002 №302) // Собрание законодательства РФ, 17.01.2000, №3, ст. 278.

[4] Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 №117-ФЗ (в ред. Федерального закона от 16.05.2007 №75-ФЗ) // Собрание законодательства РФ, 07.08.2000, №32, ст. 3340.

[5] Федеральный закон Российской Федерации от 07.07.2003 №110-ФЗ «О внесении изменений в статьи 219 и 220 части второй Налогового кодекса Российской Федерации» // Российская газета, №132, 09.07.2003.

[6] Федеральный закон Российской Федерации от 20.08.2004 №112-ФЗ «О внесении изменений в статьи 220 и 224 части второй Налогового кодекса Российской Федерации» // Собрание законодательства РФ, 23.08.2004, №34, ст. 3527.

[7] Федеральный закон Российской Федерации от 21.07.1997 №122-ФЗ «О государственной регистрации прав на недвижимое имущество и сделок с ним» (в ред. Федерального закона от 18.12.2006 №232-ФЗ) // Собрание законодательства РФ, 28.07.1997, №30, ст. 3594.

[8] Письмо Министерства Российской Федерации по налогам и сборам от 22.03.2002 №СА-6-04/341 «О предоставлении имущественного налогового вычета» // Экономика и жизнь, №14, 2002.

[9] Федеральный закон Российской Федерации от 22.05.2003 №54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» // Собрание законодательства РФ, 26.05.2003, №21, ст. 1957.

[10] Федеральный закон Российской Федерации от 11.11.2003 №152-ФЗ «Об ипотечных ценных бумагах» (в ред. Федерального закона от 27.07.2006 №141-ФЗ) // Парламентская газета, №215 – 216, 19.11.2003.

[11] Федеральный закон Российской Федерации от 02.11.2004 №127-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и некоторые другие законодательные акты Российской Федерации, а также о признании утратившими силу отдельных законодательных актов (положений законодательных актов) Российской Федерации (в ред. Федерального закона от 29.12.2006 №244-ФЗ) // Российская газета, №246, 05.11.2004.

[12] Федеральный закон Российской Федерации от 16.07.1998, №102-ФЗ «Об ипотеке (залоге недвижимости)» (в ред. Федерального закона от 26.06.2007 №118-ФЗ) // Российская газета, №137, 22.07.1998.

[13] Осадченко И.В. К вопросу о государственном стимулировании развития в России жилищной ипотеки // Жилищное право, 2006, №7.

[14] Рогожин А. Крупнейшие ипотечные банки в 2006 г. // РБК, 26.02.2007.

[15] Синочкин Д. Ментальный тормоз ипотеки. М., 2007.

[16] Постановление Правительства РФ от 11 января 2000 г. N 28 // СЗ РФ. 2000. N 3. Ст. 278.

[17] Закон Астраханской области "Об организационном и финансовом обеспечении системы ипотечного жилищного кредитования в Астраханской области" // Астраханские известия. 2002. 14 нояб.; Закон Кировской области от 30 июня 2005 г. N 339-ЗО "О социальной поддержке отдельных категорий граждан, проживающих на территории Кировской области, в сфере ипотечного жилищного кредитования" // Вятский край. 2006. 10 июня; Закон Краснодарского края от 7 августа 2002 г. N 511-КЗ "Об организационном и финансовом обеспечении развития жилищного кредитования" подобным образом определяет жилищное кредитование // Кубанские новости. 2002. 20 авг.

[18] Закон Самарской области от 29 июня 2004 г. N 96-ГД "Об ипотечном жилищном кредитовании в Самарской области" // Волжская Коммуна. 2004. N 122. 7 июля.

[19] Закон Республики Мордовия от 8 декабря 2003 г. N 68-З "О государственной поддержке жилищной ипотеки в Республике Мордовия" // Известия Мордовии. Спецвыпуск. 2003. 10 дек.

[20] Толковый экономический и финансовый словарь. Французская, русская, английская, немецкая, испанская терминология. Т. II. Пер. с франц. / Под общ. ред. Л.В. Степанова. М.: Международные отношения, 1994. С. 180.

[21] Правовые проблемы организации рынка ипотечного кредитования в России / Под ред. В.С. Ема. М.: Статут, 1999.

[22] Ласк Г. Гражданское право США (право торгового оборота) / Под ред. Е.А. Флейшиц. М.: Иностранная литература, 1961. С. 525.

[23] Закон г. Москвы от 31 марта 1999 г. N 11 "Об организационном и финансовом обеспечении внедрения системы ипотечного жилищного кредитования в г. Москве" // Ведомости Московской городской Думы. 1999. N 5.

[24] Постановление Правительства Нижегородской области от 28 июня 2002 г. N 147 "Об ипотечном жилищном кредитовании населения Нижегородской области" // Нижегородские новости. 2002. 14 авг. N 150.

[25] Постановление Администрации Нижегородской области от 27 февраля 1998 г. N 47 "О льготном жилищном кредитовании граждан" // СПС "КонсультантПлюс".

[26] Закон Алтайского края от 6 июля 2000 г. N 40-ЗС "О порядке предоставления ипотечных жилищных кредитов жителям Алтайского края за счет средств краевого бюджета" // Алтайская правда. 2000. 14 июля. N 162, 163.

[27] Закон Кемеровской области от 15 февраля 2001 г. N 21-ОЗ "О предоставлении долгосрочных целевых займов и развитии ипотечных отношений в жилищной сфере в Кемеровской области" // Кузбасс. 2001. 27 фев. N 38.

[28] Закон Кировской области от 30 июня 2005 г. N 339-ЗО "О социальной поддержке отдельных категорий граждан, проживающих на территории Кировской области, в сфере ипотечного жилищного кредитования" // Вятский край. 2006. 10 июня.

[29] Закон города Москвы от 31 марта 1999 г. N 11 "Об организационном и финансовом обеспечении внедрения системы ипотечного жилищного кредитования в городе Москве" // Ведомости Московской Думы. 1999. N 5; Программа развития ипотечного жилищного кредитования в г. Москве на 2006 - 2008 гг., утвержденная Постановлением правительства Москвы от 8 ноября 2005 г. N 881-ПП // Вестник мэра и правительства Москвы от 28 ноября 2005 г. N 67.

[30] Закон Волгоградской области от 27 марта 2001 г. N 524-ОД "О развитии ипотечного жилищного кредитования в Волгоградской области" // Волгоградская правда. 2001. 25 апр.

[31] Закон Пензенской области от 25 мая 2004 г. N 611-ЗПО "О программе "Социальная поддержка граждан в сфере ипотечного жилищного кредитования в Пензенской области на 2004 - 2010 годы" // Пензенские губернские ведомости. 2004. 17 июня.

[32] Закон Краснодарского края от 7 августа 2002 г. N 511-КЗ "Об организационном и финансовом обеспечении развития жилищного кредитования в Краснодарском крае" // Информационный бюллетень ЗС Краснодарского края от 15 октября 2002 г. N 39(1); Областной закон от 5 февраля 2004 г. N 249-ОЗ "О социальной поддержке граждан, участвующих в строительстве и приобретении жилья, в сфере ипотечного жилищного кредитования в Новгородской области" // Новгородские ведомости. 2004. 11 февр. N 22; Закон Самарской области от 29 июня 2004 г. N 96-ГД "Об ипотечном жилищном кредитовании в Самарской области".

Похожие работы

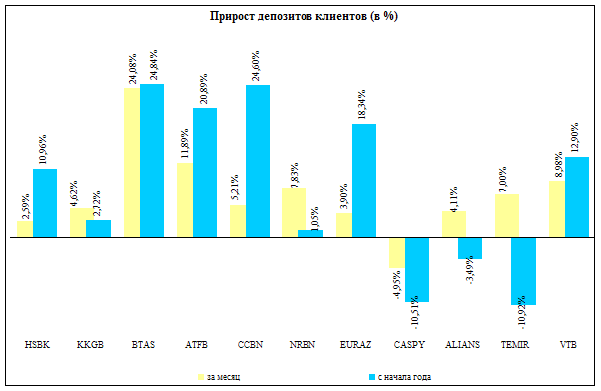

... . Пока еще не все казахстанцы могут претендовать на новое жилье. Но, скоро настанет время, когда каждый работающий сможет рассчитывать на приобретение квартиры или дома. 3.2 Пути развития ипотечного кредитования в РК В Казахстане растет число участников системы гарантирования ипотечных кредитов. В состав Казахстанского фонда гарантирования ипотечных кредитов вошли два новых участника - ...

... и т. д., которые обладают большой ликвидностью и, возможно, смогут заинтересовать кредиторов.[7] ОСНОВНЫЕ НАПРАВЛЕНИЯ И ПЕРСПЕКТИВЫ СОЗДАНИЯ МЕХАНИЗМА ЖИЛИЩНОГО ИПОТЕЧНОГО КРЕДИТОВАНИЯ В РОССИИ. Советская система жилищного финансирования характеризовалась централизованным распределением бюджетных ресурсов для строительства государственного жилья и его бесплатным распределением гражданам ...

... ненамного выше ставок по государственным долговым обязательствам и значительно ниже рыночных ставок по кредитам того же уровня риска, что и ипотечные. Система вторичного рынка ипотечного кредитования в США в силу особенностей системы права регулируется не только законами, но и обширнейшей судебной практикой, восполняющей пробелы законодательства. Этого в условиях континентальной правовой системы ...

... изменений в нормативно-правовые акты, регулирующие ипотечное кредитование, проблемы развития правовых норм стоят достаточно остро. 3.2 Перспективы развития ипотечного кредитования С целью удовлетворения потребностей населения российские коммерческие банки, а также специализированные учреждения предлагают широкий спектр ипотечных кредитных продуктов и программ. На сегодняшний день на ...

0 комментариев