Навигация

Шляхи зниження кредитних ризиків у комерційних банках України

3.3 Шляхи зниження кредитних ризиків у комерційних банках України

Останнім часом все актуальнішою на тлі економічних зрушень, які відбуваються в Україні, стає проблема становлення системи управління ризиками в комерційних банках. Кредитування є найбільш ризиковою операцією для банків, і в той же час залишається однією з найвагоміших в структурі процентних доходів банку. Ефективність банківської діяльності значною мірою залежить від якості управління ризиками.

Кредитний ризик – ризик невиконання позичальником (контрагентом банку) зобов’язань за кредитними операціями (тобто ризик того, що сплата позичальником відсотків і основного боргу за кредитними операціями проводитиметься з відхиленнями від умов кредитної угоди або взагалі не проводитиметься).

Створити цілком безризиковий портфель неможливо і недоцільно. Однак своєчасне погашення позичок і відсотків по них багато в чому визначає успішну роботу банку. До основних інструментів управління ризиком можна віднести:

– страхування (попереднє резервування ресурсів, призначених для компенсації негативного впливу ризиків). Головним є те, що застосування цього інструменту є проявом неможливості управління ризиком і не включає дій по зниженню рівня цього ризику, який здебільшого є систематичним, незалежним від банку;

– резервування (самострахування). Особливістю даного методу є обов'язкове попереднє визначення рівня та розмірів створюваного фонду в залежності від конкретних умов. Найчастіше воно є об'єктом державного контролю;

– хеджування – форма страхування, що полягає в укладанні "балансуючої" угоди. Визначальною є витратність методу поряд із безприбутковістю та беззбитковістю реалізації компенсуючої угоди проти базисної;

– розподіл між учасниками. Метод, який застосовується найбільше і полягає у відшуканні джерел повернення коштів в контрагента (застава, порука, гарантія), які повністю або частково компенсують ризик банку;

– диверсифікація – розміщення фінансових ресурсів у більш ніж один вид активів, що слабо корелюють один з одним. Таким чином збільшується кількість об'єктів ризик-менеджменту, але зменшується величина втрат від одного активу;

– уникнення ризику, включаючи відмову від здійснення операції;

– прийняття ризику, тобто відмова від застосування будь-яких інструментів при проведенні операції.

Існує декілька основних способів уникнути кредитного ризику, досягнути його зниження.

Оцінка кредитоспроможності. Кредитні працівники віддають перевагу цьому методові, оскільки він дозволяє запобігти практично цілком усі можливі втрати, зв'язані з неповерненням кредиту. До визначення кредитоспроможності існує багато різних підходів. Критерії, по яких виробляється оцінка позичальника, індивідуальні для кожного банку і ґрунтуються на його практичному досвіді. Ці критерії періодично переглядаються, що забезпечує пристосування аналізу до умов, що змінюються, і підвищує його ефективність.

Моніторинг у процесі кредитування. Моніторинг можна визначити як проведення систематичного аналізу господарської діяльності позичальника, його фінансового стану, а також комплекс інших заходів, які направлені на зменшення кредитного ризику – ризику неповернення кредиту та несплати відсотків за ним протягом дії кредиту.

Щоб уникнути проблемної позики працівник банку повинен передбачати її появу, знаючи причини виникнення та враховуючи ознаки. Лише суворий контроль за кредитним проектом в цілому дозволяє забезпечити безпеку, надійність і прибутковість кредитних операцій комерційних банків.

Існують принципи, які є важливими для успішної кредитної діяльності будь-якого банку:

– банк повинен мати свою систему моніторингу кредитних операцій;

– система моніторингу має бути безперервною та оперативною;

– проведення заходів щодо супроводження кредитних проектів, які направляються на зниження рівня ризику невиконання боржником своїх зобов'язань;

– організація моніторингу повинна сприяти покращенню відносин між кредитором та позичальником;

– банк повинен враховувати особливості бізнесу щодо супроводження кожного проекту, що кредитується;

– кредитний контроль повинен здійснюватись найбільш кваліфікованими та досвідченими працівниками банку.

При здійсненні контролю за реалізацією кредитного проекту слід враховувати, що оцінка кредитоспроможності позичальника дає визначення ступеня ризиків тільки на дату оцінки, тобто на дату видачі кредиту, а в подальшому ступінь ризику може змінюватись. Адже банкіри повинні прагнути уникати ризиків або зменшувати їх навіть більше, ніж інші кредитори, оскільки дають у позику не свої власні гроші, а кошти своїх кредиторів.

Лімітування. Являє собою таку форму контролю за формуванням кредитного портфеля банку, яка полягає у встановленні максимально можливих розмірів видачі позички, а також зменшення розмірів видаваних кредитів одному позичальникові. Цей спосіб застосовується, коли банк не цілком упевнений у достатній кредитоспроможності клієнта. Зменшений розмір кредиту дозволяє знизити рівень втрат у випадку його неповернення.

Страхування кредитів. Страхування кредиту припускає повну передачу ризику його неповернення страховій кампанії. Існує багато різних варіантів страхування кредитів, але усі витрати по страхуванню звичайно відносяться на позичальників. В даний час така форма захисту від ризику не поширена у зв'язку з відсутністю надійних страхових кампаній.

Залучення достатнього забезпечення. Цей метод практично цілком гарантує банкові повернення кредиту і відсотків по ньому. Слід зазначити, що розмір забезпечення позички повинен покривати не тільки сам кредит, але і відсотки. Перевага повинна надаватися заставі рухомого і нерухомого майна. Такі форми забезпечення як поручительство (гарантії) юридичних осіб, страхування можуть бути використані лише при наданні кредиту надійним позичальникам або у разі прийняття у забезпечення гарантій Уряду України, гарантій банків, зареєстрованих як юридичні особи у країнах, віднесених до категорії А. Однак пріоритет по захисту від ризику повинен віддаватися не забезпеченню, призначеному для покриття збитків у випадку втрат, а аналізові кредитоспроможності, що повинен передбачити можливі збитки. Кредит видається не для того, щоб для його повернення приходилося продавати якісь активи, а для повернення на основі окупності і прибутку від кредитуємого заходу.

Диверсифікація. Як відомо, кредитний ризик банку зростає в міру збільшення загального обсягу кредитування і рівня концентрації кредитів серед обмеженого числа позичальників. Тому банкам слід намагатися при незмінному обсязі кредитних вкладень надавати кредити на більш дрібні суми більшій кількості незалежних один від одного клієнтів.

Серед основних критеріїв диверсифікації, що можуть застосовуватись комерційними банками у нашій країні, найбільш доцільно виділити наступні:

– склад позичальників – дрібної, середньої і великої груп – залежно від розміру капіталу підприємства;

– територіальне розміщення позичальників, тобто розподіл кредитних вкладень між клієнтами, що діють у різних регіонах країни;

– регулювання видачі кредитів за строками (коротко, середньо та довгострокові позики), враховуючи при цьому, що чим довший строк кредитування, тим вищий рівень ризику;

– призначення позик (сезонні, на поповнення оборотного капіталу, на будівництво і т.д.);

– вид забезпечення (залежно від якості відповідних активів);

– галузева належність позичальника (відповідно до стану і перспектив розвитку різних галузей економіки);

– платоспроможність позичальників;

– способи забезпечення повернення наданих кредитів;

– відповідність напрямків кредитних вкладень кредитній політиці банку;

– інші критерії, які впливають на величину кредитного ризику.

Можливо також застосування сполучених схем компенсації ризику втрат. Наприклад, і деяке підвищення ставки, і залучення достатнього забезпечення.

Підсумовуючи зазначене, потрібно зауважити що:

– ризик-менеджмент є невід'ємною частиною здійснення діяльності будь-якої організації;

– підвищення рівня ризикованості операцій та застосування нових механізмів взаємодії з клієнтами визначає зростання ролі ризик-менеджмету, що знаходить своє відображення у набуванні виключного права на блокування операцій і зміні підпорядкованості в структурі банку;

– необхідність постійного удосконалення інструментів, методик та моделей оцінки ризику потребує постійного підвищення рівня кваліфікації ризик-менеджерів, адаптації моделей та врахування закордонного досвіду;

– потреба в оперативному виконанні або блокуванні операцій визначає поступовий перехід до індивідуальної або колективної авторизації, оцінки ризиків і прийнятті рішень;

– необхідність більш оперативного реагування та вдосконалення стратегій управління ризиками зумовлює зростання відповідальності колегіальних банківських структур.

РОЗДІЛ 4. ВИКОРИСТАННЯ ІНФОРМАЦІЙНИХ СИСТЕМ І ТЕХНОЛОГІЙ У БАНКІВСЬКІЙ СФЕРІ

Похожие работы

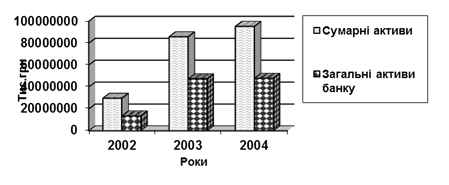

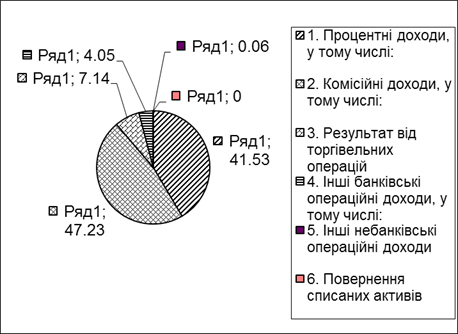

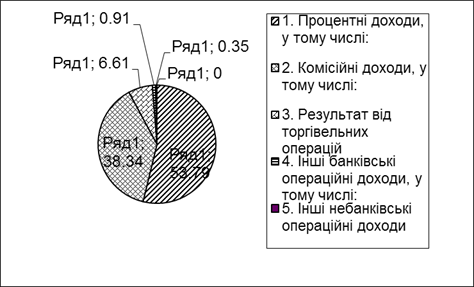

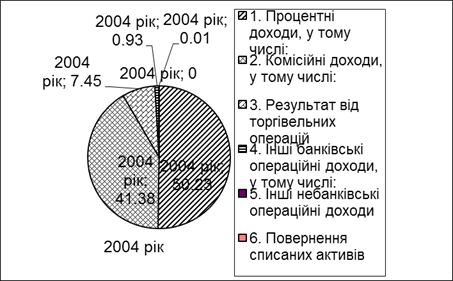

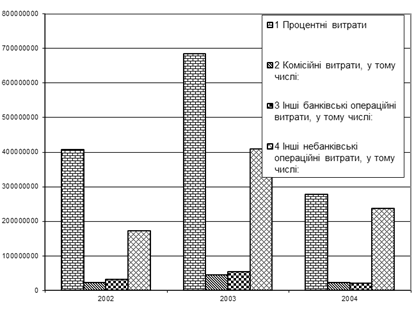

... також бажана наявність акваріума. ВИСНОВКИ Проведений аналіз фінансової стійкості комерційного банку та шляхів її зміцнення дає підстави зробити наступні висновки й пропозиції. Фінансова стійкість комерційного банку ще не стала об'єктом комплексного наукового дослідження у вітчизняній літературі, хоча потреба в таких дослідженнях є значною. У процесі аналізу структури банківських ресурсів і ...

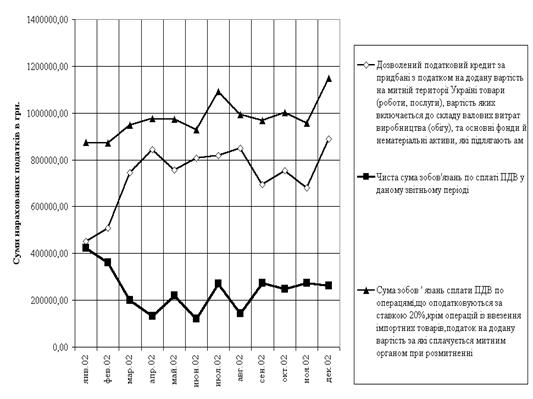

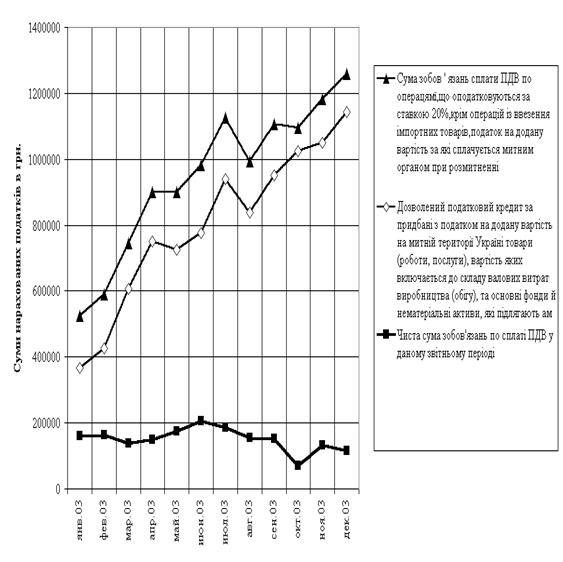

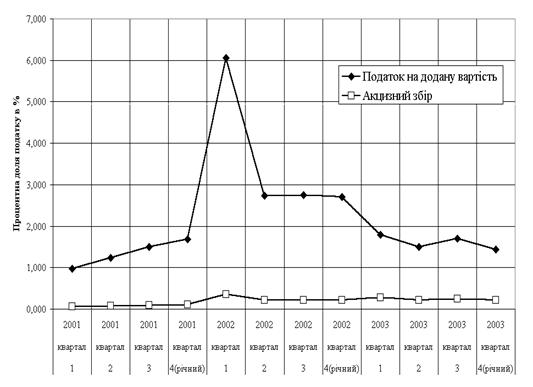

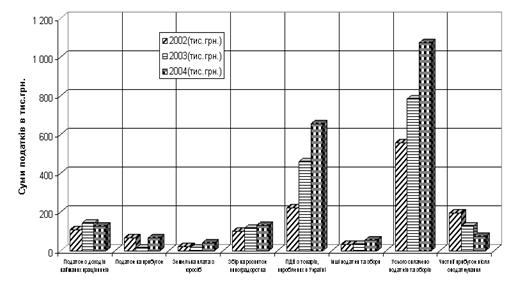

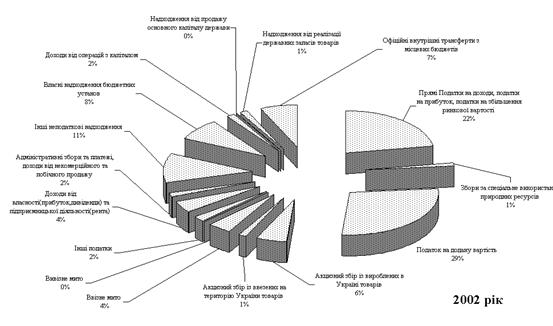

... (крім випадків, коли матеріали передаються до підрозділів податкової міліції для вирішення питання згідно з кримінальним та кримінально-процесуальним законодавством). РОЗДІЛ 3. ПРОБЛЕМИ ТА ШЛЯХИ ВДОСКОНАЛЕННЯ МЕХАНІЗМУ ОПОДАТКУВАННЯ ЮРИДИЧНИХ ОСІБ 3.1 Аналіз впливу стягнення податків на фінансово-господарчу діяльність підприємств (на прикладі СП з ІІ “КИПАРИС” за 2001 – 2003 роки) 3.1.1 ...

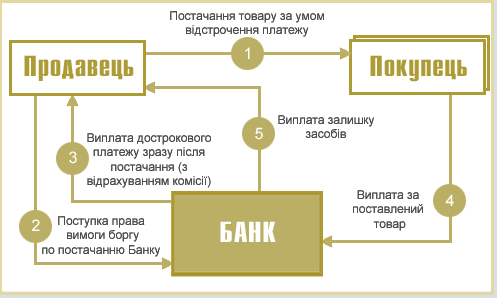

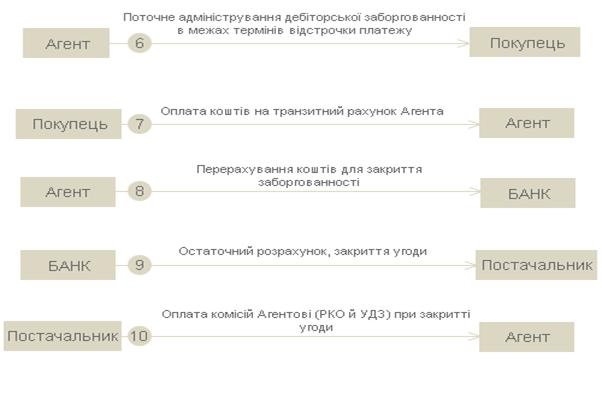

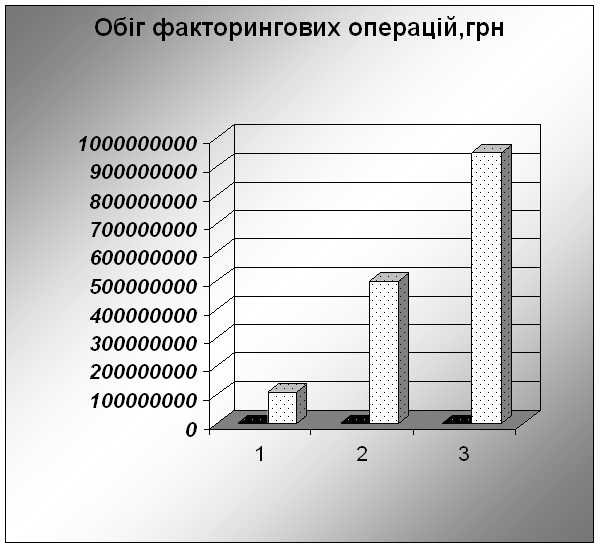

... – 358 540 грн. за рік. Економічний ефект дорівнює 550 000 – 358 540 = 191 460 грн. в рік. 3. Перспективи та проблеми здійснення факторингових операцій 3.1. Удосконалення операцій міжнародного факторингу: механізм і особливості проведення Динаміка розвитку зовнішньоекономічної діяльності українських компаній створює необхідність розширення фінансування зовнішньоекономічних операц ...

... ї системи як оптимальний шлях розвитку підприємств харчової промисловості // "Молодь і ринок". – 2006. – №3(18). – С.151 –154. АНОТАЦІЯ Андрусік І.І. Активізація діяльності підприємств харчової промисловості шляхом удосконалення механізму регулювання. – Рукопис Дисертація на здобуття наукового ступеня кандидата економічних наук за спеціальністю 08.00.04 - економіка та управління підприє ...

0 комментариев