Навигация

Открытие счета в ценных бумагах;

1. Открытие счета в ценных бумагах;

2. Обслуживание обращения ценных бумаг в Национальной депозитарной системе:

- ответственное хранение ЦБ в документарной и бездокументарной форме;

- обездвиживание документарной формы выпуска;

- учетные операции зачисления, списания, перевода, перемещения ЦБ со счета на счет с предоставлением выписки со счета в ЦБ;

- учет отягощения ЦБ Депонентов обязательствами;

- хранение документов, подтверждающих право собственности на ЦБ;

- регистрация Хранителя (Депозитария) номинальным держателем в реестре владельцев по ЦБ в документарной форме выпуска;

- получение дохода по ЦБ и перечисление их на банковский счет Депонента;

- выдача выписки со счета в ЦБ;

- выдача отчетов Депоненту о проведении операций по счету в ЦБ;

- снятие ЦБ с учета;

- выдача ЦБ из хранилища;

- расчетно-клиринговые операции по принципу "поставка против оплаты".

- депозитарное обслуживание Институтов совместного инвестирования.

Все операции с ценными бумагами депонентов проводятся в рамках Национальной депозитарной системы на базе программного продукта депозитария ОАО "Межрегиональный фондовый союз", к которой на сегодняшний день подключены более 100 хранителей ценных бумаг.

Клиентами Хранителя ценных бумаг ПриватБанка являются юридические и физические лица (резиденты и нерезиденты) - собственники ценных бумаг, украинские эмитенты.

Преимущества бездокументарной формы выпуска:

- упрощение, ускорение и удешевление перерегистрации прав собственности по ценным бумагам;

- увеличение скорости обращения ценных бумаг, возможность проведения многократных операций купли-продажи в течение дня;

- увеличение инвестиционной привлекательности ценных бумаг.

По результатам рейтинга, проводимого депозитарием ОАО "Межрегиональный фондовый союз", Хранитель ПриватБанк входит в пятерку лучших, среди более 100 хранителей. С начала 2005 года Хранитель ПриватБанка занимает первое место в рейтинге Хранителей, проводимом Профессиональной ассоциации регистраторов и депозитариев.

Профессиональная деятельность Хранителя осуществляется на основании Лицензии Государственной комиссии по ценным бумагам и фондовому рынку серии АБ номер 113054 от 15.10.2004г.

По состоянию на 01.01.2006 года Хранителем ПриватБанк обслуживается 4775 счетов в ценных бумагах. В 95 реестрах собственников именных ценных бумаг Хранитель ПриватБанк зарегистрирован номинальным держателем. Количество ценных бумаг на счетах в ценных бумагах депонентов - 69 461 879 381 штук, общей номинальной стоимостью - 4 812 106 029,15 грн.

Хранитель ПриватБанка имеет опыт обслуживания Институтов совместного инвестирования (ИСИ), а так же Пенсионных негосударственных фондов.

В табл. Г.1 – Г.2 Приложения Г представлен основной перечень и тарифы по операциям депозитария (Хранителя) АКБ «Приватбанк».

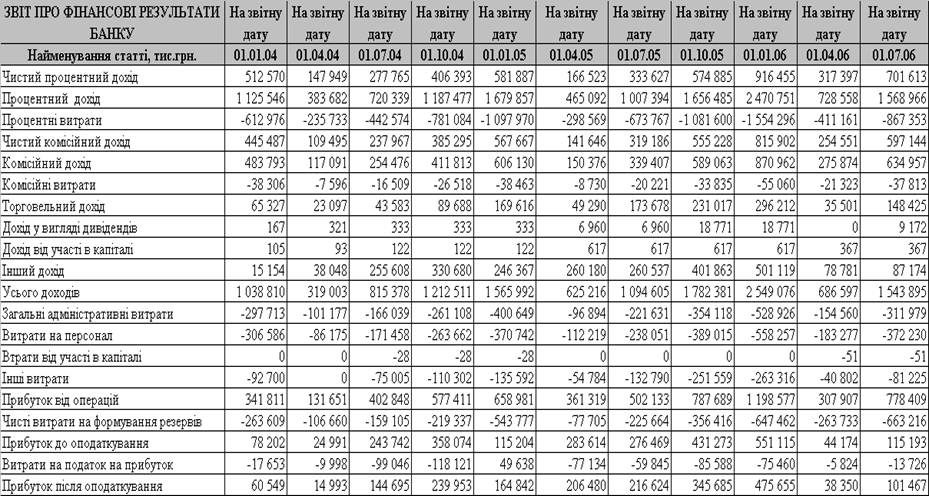

На графиках рисунка 3.1 представлен анализ эффективности внедрения кастоидальных услуг для увеличения комиссионных доходов АКБ «Приватбанк» от операций с ценными бумагами клиентов.

Рисунок 3.1 - Динамика структурной части комиссионных доходов от регистраторской и депозитарной деятельности в общем объеме комиссионных доходов АКБ «Приватбанк» от операций с ценными бумагами клиентов

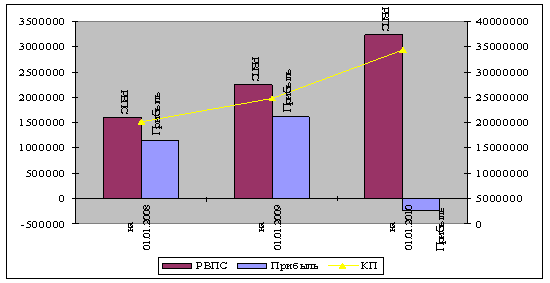

Как показывает анализ графиков рисунка 3.10 внедрение кастодиальных услуг в АКБ «Приватбанк» привело к постепенному увеличению их весовой доли в суммарных комиссионных доходах от операций банка с ценными бумагами клиентов:

- по операциям регистратора с уровня 0,55% в 1999 году до уровня 8,56% в 2006 году;

- по операциям депозитария с уровня 25,74% в 1999 году до уровня 89,4% в 2006 году;

Увеличение весовой роли доходов от кастодиальных операций с ценными бумагами клиентов дополнительно объясняется пассивным интересом клиентов к операциям с государственными ОВГЗ Украины.

3.2 Рост комиссионных доходов АКБ «Приватбанк» при диверсификационном развитии операций с пластиковыми платежно-кредитными карточками

ПриватБанк является признанным лидером отечественного рынка платежных карт. На сегодняшний день банком выпущено более 11,1 миллиона пластиковых карт (36% от общего количества карт, эмитированных украинскими банками). В сети обслуживания пластиковых карт банка работает 3 230 банкоматов, пластиковые карты банка принимают к оплате свыше 18,6 тысяч торгово-сервисных точек по всей Украине (таблица 3.4). Наличие широкой сети обслуживания карточных продуктов позволяет ПриватБанку активно внедрять услуги по автоматизированной выдаче корпоративным клиентам заработной платы с использованием пластиковых карт.

Таблица 3.4 – Основные показатели развития инфраструктуры АКБ «Приват-банк» [39]

| Показатели инфраструктуры АКБ «Приватбанк» | 1 января 2005 | 1 января 2006 | 27 сентября 2006 |

| Банкоматы | 2 005 | 2 945 | 3 234 |

| POS-терминалы | 13 679 | 16 620 | 18 695 |

| Филиалы и офисы | 1 657 | 1 933 | 2 224 |

| Пластиковые карты | 6 007 484 | 8 430 424 | 11 119 398 |

| Счета юридических лиц | 183 417 | 211 360 | 233 599 |

| Счета предпринимателей | 123 484 | 160 734 | 192 029 |

ПриватБанк также является лидером на рынке услуг физическим лицам. Так, более 40% клиентов банков, оформляющих кредиты на покупку бытовой техники, пользуются кредитными программами ПриватБанка. Также услугами ПриватБанка пользуются 27,8% всех клиентов депозитных программ, более 26% клиентов, производящих обмен валюты. Около 21% клиентов украинских банков выбирают ПриватБанк при открытии текущего счета и свыше 15% пользуются услугами банка при осуществлении денежных переводов.

Инновационная политика ПриватБанка ориентирована на внедрение на украинском рынке принципиально новых, передовых банковских услуг, которые предоставляют клиентам новые возможности управления своими финансами. ПриватБанк первым в Украине предложил своим клиентам услуги интернет-банкинга "Приват24" и GSM-банкинга, а также услуги по продаже через сеть своих банкоматов и POS-терминалов электронных ваучеров ведущих операторов мобильной связи и IP-телефонии.

В таблицах 3.5 – 3.12 представлена номенклатура развития пластиковых платежно-кредитных карточек в АКБ «Приватбанк» в разных ценовых классах – от пенсионера до элитарных «золотых» карт.

Показательными являются тарифы по новому виду кредитной карты "Универсальная" [39] с возможностью получения кредита в наличными:

- открытие картсчета, без НДС - 0 грн/USD,

- базовая процентная ставка по кредиту в UAH - 3 % в месяц от остатка задолженности (36 % годовых), в USD - 1,83 % в месяц (21,96 % годовых),

- процентная ставка по кредиту на льготный период (30 дней с момента возникновения задолженности по каждой транзакции) - 0,01 % годовых от задолженности,

- комиссия за снятие наличных в сети ПриватБанка/ Москомприватбанка и безналичные платежи с карты в системах Приват24 / Приват48 - 3 % от суммы,

- размер обязательного ежемесячного платежа - 7 % от остатка задолжен-ности (платеж в т.ч. включает начисленные за отчетный период проценты),

- комиссия за снятие наличных в других украинских банках - 3% + 5 грн

- комиссия за снятие наличных в зарубежных банках - 3% + 15 грн / 3 долл США

Таблица 3.5 - Тарифы АКБ «Приватбанк», общие для всех видов личных карт| Наименование тарифа | Тариф банка |

| Комиссия за снятие наличных в системе ПриватБанка (в т.ч. банкоматах), без НДС | 1% |

| Комиссия за снятие наличных в системе МКПБ (в т.ч. банкоматах), без НДС | 1% |

| Безналичная оплата товаров/услуг в торговых точках, без НДС | 0% (кроме TV-card - 3%) |

| Безналичное зачисление средств | 0% |

| Безналичные платежи с карточных Счетов (с проведением операционистом в отделении банка) | 1% от суммы платежа (min 2 грн., max 100 грн). |

| Внутрибанковский перевод средств (в отделении банка) со счетов, в т.ч. карточных, на депозитные кредитные счета одного и того же лица (кроме платежей с кредитных карт). | 2 грн |

| Открытие дополнительного карточного счета "ВОЯЖ" сроком 1 год, без НДС | Экв. 100 долл. США |

| Открытие дополнительного карточного счета "ВОЯЖ" сроком 2 года, без НДС | Экв. 200 долл. США |

| Комиссия за снятие наличных в отделении ПриватБанка, в котором открыт карточный счет (при условии, если средства были внесены наличными на карточный счет в этом же отделении), без НДС | 0% (снятие наличных в валюте картсчета) 1% (снятие наличных в валюте, отличной от валюты картсчета) выдача остатка по Интернет-карте – 1% |

| Комиссия за снятие наличных в зарубежных банках/банкоматах, без НДС | 1% + 15 грн (3 долл. США) |

| Комиссия за снятие наличных в других украинских банках/банкоматах, без НДС | 1% + 5 грн |

| Блокировка доступа к карточному счету, без НДС | 0 (кроме Internet карты и TV-card - экв.1 долл. США) |

| Открытие карточного счета в связи с повышением класса карты с VISA Electron на VISA Classic, без НДС | 75 грн (15 долл. США) |

| Открытие карточного счета в связи с повышением класса карты с VISA Classic на VISA Classic Фотокарта, без НДС | 25 грн (5 долл. США) |

| Открытие карточного счета в связи с повышением класса карты с VISA Classic на VISA Gold, без НДС | 150 грн 30 долл. США |

| Открытие карточного счета в связи с повышением класса карты с Gold на Platinum, без НДС | экв. 100 долл. США |

| Дополнительная комиссия за снятие наличных в других банках/банкоматах в сумме, превышающей экв. 50000 грн. в течение одного месяца (% от суммы превышения), без НДС | 1% (кроме Platinum – 0%) |

| Предоставление подтверждающих документов по просьбе клиента* (платежных документов, получаемых по запросу в банк-эквайер, торговые точки, и т.п.), без НДС | 50 грн (10 долл. США, 10?) (кроме Gold и Platinum – 0) |

| Плата за превышение платежного лимита | 150% действующей процентной ставки по кредитному лимиту |

| Плата за несвоевременное погашение кредитного лимита | 200% процентной ставки по кредитному лимиту |

| Тариф за выдачу наличных в иностранной валюте в системе ПриватБанка по картам, эмитированным другими банками: | - в банкоматах в гривне - 0%, в валюте - от 3% - в отделениях банка (в т.ч. cash-терминалах) - 3% (кроме карт банков-агентов и банков-партнеров, тарифы по которым устанавливаются отдельными договорами или др. документами). |

| Плата за обслуживание неактивного* карточного счета, в месяц, без НДС | экв 5 грн |

* - неактивный - карточный счет, на который течение 3 месяцев после истечения срока действия карты и ее неперевыпуска отсутствовали поступления средств. В случае если остаток на неактивном карточном счете меньше экв 5 грн, комиссия устанавливается в размере остатка средств на данном картсчете.

Для личных карт продление срока действия карты не производится в случае отсутсвия достаточной суммы средств для продления либо по заявлению клиента. Для зарплатных и пенсионных (социальных) карт продление срока действия карты не производится также и в случае непоступления заработной платы (пенсии, социальных выплат) в течение 6 месяцев.

Плата за пользование кредитным лимитом определяется действующей ставкой по кредитным лимитам.

* Тариф взимается также при проведении претензионной работы в случае, если подтверждается обоснованность списания оспариваемой клиентом транзакции. По транзакциям в сети торговых точек T&E (путешествия и развлечения, напр. отели, прокат автомобилей, и т.д.) - тариф 30 долл. США ( 30 евро, 150 грн.).

Таблица 3.6 - Пенсионные карты АКБ «Приватбанк»(тарифы)

| Наименование тарифа | VISA Electron Domestic/Cirrus/Maestro Domestic | VISA Domestic | VISA Classic/ EC/MC Mass | |

| Открытие пенсионного карточного счета | 0 | 7 грн | 35 грн | |

| Выполнение расчетных операций по пенсионному карточному счету в течение года | 0 | 8 грн | 20 грн | |

| Открытие дополнительного пенсионного карточного счета доверенному лицу | 5 грн | 15 грн | 55 грн | |

| Выполнение расчетных операций по дополнительному пенсионному карточному счету в течение года (взимается начиная со 2-го года обслуживания) | 2 грн | 8 грн | 20 грн | |

| Открытие нового пенсионного карточного счета по инициативе клиента | 4 грн | 10 грн | 30 грн | |

| Открытие пенсионного карточного счета в связи с утерей карты | 5 грн | 15 грн | 55 грн | |

| Зачисление пенсии и денежной помощи, (целевые зачисления) | 0% | |||

| Безналичное пополнение (кроме целевых зачислений) | 1% | |||

| Пополнение наличными: - с физическим присутствием карты - без физического присутствия карты | 0% 0,75 % | |||

| Минимальный первоначальный взнос на карточный счет | 0 | |||

| Неснижаемый остаток | 0 | |||

| Предоставление подтверждающих документов (по просьбе клиента) | 20 грн | |||

| Пользование финансовым кредитным лимитом, % к текущей базовой кредитной ставке с понижающим коэффициентом 0.6 | 100% | |||

| Пользование торговым кредитным лимитом, % к текущей базовой кредитной ставке с понижающим коэффициентом 0.6 | 70% | |||

| Превышение текущего платежного лимита, % к текущей базовой кредитной ставке | 150% | |||

| Несвоевременное погашение задолженности по кредитному лимиту, % к текущей базовой кредитной ставке | 200% | |||

| Комиссия за снятие наличных в системе ПриватБанка | 0 | |||

| Комиссия за снятие наличных в других украинских банках % от суммы | 1 % + 5 грн | |||

| Комиссия за снятие наличных в зарубежных банках/банкоматах, % от суммы | - | 1 % + 15 грн | ||

| Безналичная оплата товаров/услуг | 0 | |||

| Начисление процентов на остаток по картсчету "Пенсионной пластиковой карты", на суммы до 5000 грн (включительно) | 7 % годовых | |||

| Наименование | VISA Electron Domestic Online | VISA Electron/ Ukrtelecom | |

| гривня | гривня | доллар США | |

| Открытие карточного счета, без НДС | 0 | 5 грн | 1 |

| Выполнение расчетных операций по карточному счету в течение 1 года, без НДС | 0 | 5 грн (10 грн для Meridian) | 1 (2 для Meridian) |

| Сумма неснижаемого остатка/страхового депозита не менее | - | - | - |

| Начисление процентов на остаток по карточному счету | 0% | 0% | |

| Открытие карточного счет (в т.ч. дополнительного) по инициативе клиента либо в случае утери (кражи) карты, без НДС | 0 | 5 грн | 1 |

| Открытие дополнительного карточного счета доверенному лицу, без НДС | - | 5 грн | 1 |

| Выполнение расчетных операций по дополнительному карточному счету в течение года (взимается начиная с 2-го года обслуживания ), без НДС | - | 5 грн | 1 |

| Комиссия за снятие наличных в системе ПриватБанка (в т.ч. банкоматах), без НДС | 1% | 1% | |

| Комиссия за снятие наличных в системе МКПБ (в т.ч. банкоматах), без НДС | 1% | 1% | 1% |

| Комиссия за снятие наличных в зарубежных банках/банкоматах, без НДС | - | 1% + 15 грн | 1% + 3 долл. США |

| Комиссия за снятие наличных в других украинских банках/банкоматах, без НДС | 1% + 5 грн | 1% + 5 грн | 1% + 5 грн |

| Безналичная оплата товаров/услуг в торговых точках, без НДС | 0 | 0 | |

| Безналичное зачисление средств | 0% | 0% | |

| Плата за обслуживание неактивного* карточного счета, в месяц, без НДС | экв 5 грн | ||

| Наименование | VISA Gold | VISA Platinum |

| |

| гривня | доллар США | доллар США, гривня |

| |

| Открытие карточного счета, без НДС | 250 грн | 50 | экв.100 долл. США |

|

| Выполнение расчетных операций по карточному счету в течение 1 года, без НДС | 600 грн | 120 | экв. 100 долл. США |

|

| Выполнение расчетных операций по карточному счету, ежемесячно, без НДС | - | - | экв. 25 долл. США |

|

| Сумма неснижаемого остатка/страхового депозита не менее | - | - | - |

|

| Начисление процентов на остаток по карточному счету | 0% | 0% |

| |

| Открытие карточного счет (в т.ч. дополнительного) по инициативе клиента либо в случае утери (кражи) карты, без НДС | 25 грн | 5 | 0 |

|

| Открытие дополнительного карточного счета доверенному лицу, без НДС | 100 грн | 20 | экв. 100 долл. США |

|

| Выполнение расчетных операций по дополнительному карточному счету в течение года (взимается начиная с 2-го года обслуживания ), без НДС | 100грн | 20 | экв. 100 долл. США |

|

| Комиссия за снятие наличных в системе ПриватБанка (в т.ч. банкоматах), без НДС | 1% | 1% |

| |

| Комиссия за снятие наличных в системе МКПБ (в т.ч. банкоматах), без НДС | 1% | 1% | 1% |

|

| Комиссия за снятие наличных в зарубежных банках/банкоматах, без НДС | 1% + 15 грн | 1% + 3 долл. США | 1% + 15 грн/3 долл. США |

|

| Комиссия за снятие наличных в других украинских банках/банкоматах, без НДС | 1% + 5 грн | 1% + 5 грн | 1% + 5 грн |

|

| Блокировка доступа к карточному счету, без НДС | 0 | 0 | 0 |

|

| Безналичная оплата товаров/услуг в торговых точках, без НДС | 0 | 0 | ||

| Безналичное зачисление средств | 0% | 0% |

| |

| Плата за обслуживание неактивного* карточного счета, в месяц, без НДС | экв 5 грн |

| ||

- Maestro Prepaid

- Travel Card

Миттєва – международная карта мгновенного выпуска, выпускаемая ПриватБанком на платформе Maestro международной платежной системы MasterCard International, оформляется в любом отделении ПриватБанка.

Миттєва интересна прежде всего людям, ценящим свое время, отправля-ющимся в отпуск, командировку. Карта является международной, и дает право на обслуживание, как в Украине, так и за рубежом.

Срок действия карты – 3 года. Владельцы данной карты могут использо-вать ее только в банкоматах и терминалах с возможностью ввода ПИН-кода.

Преимущества карты Миттєва:

- моментальная выдача карты

- удобство и простота оформления (минимум документооборота)

- валюта по выбору (гривна, доллары США или евро)

- не нужно заботится о конвертации валюты, т.к. наличные при снятии автоматически конвертируются в валюту страны пребывания

- карта не персонализирована (на карте не указываются сведения о ее владельце)

- получение наличных в банкоматах в любой стране мира

Чтобы оформить пластиковую карту ПриватБанка Миттєва необходимо:

- заполнить и подписать заявление, которое входит в состав договора с ПриватБанком на оформление карты мгновенного выпуска;

- внести или перечислить денежные средства на открытый для Вас специальный карточный счет.

Документы, необходимые для открытия карты:

- Гражданский паспорт;

- Идентификационный код налогоплательщика.

MAESTRO-PREPAID - предоплаченная расчетная карта мгновенного выпуска. Карта предоставляет возможность использовать ее в качестве "подарка". Не менее важное преимущество нового банковского продукта заключается в том, что в силу “безымянности” карты время ее выпуска заметно сократилось, что делает ее незаменимой в случае срочного отъезда в командировку или на отдых.

Maestro Prepaid МЕЖДУНАРОДНАЯ. Валюта - USD, UAH, EUR

Максимальный взнос - 1000грн, (150 USD, 150 EUR)

Особенности Maestro Prepaid:

- Моментальная выдача карты, минимум времени на заполнение документов, простота использования.

- Средства на карте доступны сразу после приобретения карты (в реальном режиме времени).

- Владельцы данной карты могут использовать ее только в банкоматах и терминалах с возможностью ввода ПИН-кода.

- Так как карту Maestro Prepaid (международную) можно использовать за рубежом, то КЛИЕНТУ не нужно заботиться о конвертации валюты - он имеет возможность снимать наличные в валюте страны пребывания.

При внесении средств на карту применяется упрощенный порядок идентификации, при котором предъявление клиентом паспорта и ИНН – по желанию клиента.

Пластиковая карта мгновенного выпуска Travel Card - это международная карта, созданная специально для Путешественников. Карта предоставляется клиентам в туристических компаниях Украины (получение карты непосредственно при оформлении туристических путевок), при приобретении билетов в аэропортах, вокзалах. Оформляется без внесения страхового депозита.Преимущества Travel Card:

- мобильность, простота и удобство получения банковской услуги - в удобное время, в удобном месте

- валюта по выбору: гривна, евро, доллары США

- получение наличных в банкоматах в любой стране мира

- приобретение карты в туристических компаниях Украины

Аналогов на Украине нет. Чтобы оформить пластиковую карту ПриватБанка Travel Card необходимо:

- заполнить заявление и подписать договор об обслуживании платежной карты с ПриватБанком;

- внести денежные средства на открытый для Вас специальный карточный счет.

Особенности оформления Travel Card:

- можно внести денежные средства на карту, передав их лицу, осуществившему выдачу карты (непосредственно в турагенстве), или обратившись с Договором-заявлением в отделения Банка.

- Первое пополнение - наличными.

- В дальнейшем можно пополнять карту как наличным, так и безналичным способом.

В таблице 3.10 представлены операции и тарифы по пластиковым картам АКБ «Приватбанк» мгновенного выпуска.

Новым проектом АКБ «Приватбанк», расширяющим и улучшающим условия денежных переводов, является международный проект "Удобные переводы" - Новый способ денежных переводов от ПриватБанка и VISA:

- наличными на карту

- с карты на карту

Новая услуга позволяет посылать деньги прямо на карту VISA Вашим близким, друзьям или деловым партнерам. Отосланные деньги автоматически направляются на их карту VISA, где бы они ни находились.

В таблице 3.10 приведены тарифы системы «Удобные переводы».

Таблица 3.9 - Карты мгновенного выпуска АКБ «Приватбанк» (тарифы)

| Наименование тарифа | Maestro Prepaid* | Найкращий подарунок | Миттєва | Travel Card |

| International грн, ДОЛЛ. США, евро | International грн | International грн, ДОЛЛ. США, евро | International грн, ДОЛЛ. США, евро | |

| Открытие картсчета и выполнение расчетных операций по карточному счету, без НДС | 0 | - | 10 грн / 2 долл. США / 2 евро | 0 |

| Пополнение карточного счета, без НДС | 1%(min 5 грн, 1ДОЛЛ. США, 1евро) от суммы взноса на карту | 0 | 0 | 1% |

| Комиссия за снятие наличных в системе ПриватБанка (для международных - и в сети Москомприватбанка), без НДС | 0% | 2% | 1% | 0% |

| Комиссия за снятие наличных в других укр. банках , без НДС | 1% + 5 грн | 2% + 5 грн | 1% + 5 грн | 1% + 5 грн |

| Комиссия за снятие наличных в зарубежных банках, без НДС | 1% + 15 грн (3 ДОЛЛ. США, 3 евро) | 2% + 15 грн | 1% + 15 грн (3 ДОЛЛ. США, 3 евро) | 1% + 15 грн (3 ДОЛЛ. США, 3 евро) |

| Оплата в торгово-сервисной сети, без НДС | 0% | 0% | 0% | - |

| Минимальный взнос на карту | 0 | 100 грн | - | - |

| Максимальный взнос на карту** | 1000 грн (150ДОЛЛ. США, 150евро) | 1000 грн | - | - |

| Плата за обслуживание неактивного*** карточного счета, в месяц, без НДС | экв 5 грн | экв 5 грн | экв 5 грн | экв 5 грн |

Таблица 3.10 - Тарифы на оказание услуг по переводу денежных средств в долларах США, Тарифы на оказание услуг по переводу денежных средств на карту Visa (в гривневом эквиваленте) – АКБ «Приватбанк» - «Удобные переводы»

| Сумма операции | Перечисление на/между картами ПриватБанка,$ | Перечисление на/между картами украинских банков,$ | Перечисление на/между картами зарубежных банков,$ |

| Операция "Наличные - карта" | |||

| 1 $ - 10 $ | 0 | 1 | 3 |

| 11 $ - 20 $ | 0 | 2 | 3 |

| 21 $ - 50 $ | 0 | 3 | 4 |

| 51 $ - 100 $ | 0 | 5 | 5 |

| 101 $ - 150 $ | 0 | 6 | 7 |

| 151 $ - 200 $ | 0 | 7 | 8 |

| 201 $- 500 $ | 0 | 8 | 12 |

| 501 и более | 0 | 10 | 25 |

| Операция "Карта-карта" в отделении | |||

| 1 $ - 10 $ | 1% min 1грн. (0,20$) | 1 | 3 |

| 11 $ - 20 $ | 1% min 1грн. (0,20$) | 2 | 3 |

| 21 $ - 50 $ | 1% min 1грн. (0,20$) | 3 | 4 |

| 51 $ - 100 $ | 1% min 1грн. (0,20$) | 5 | 5 |

| 101 $ - 150 $ | 1% min 1грн. (0,20$) | 6 | 7 |

| 151 $ - 200 $ | 1% min 1грн. (0,20$) | 7 | 8 |

| 201 $- 500 $ | 1% min 1грн. (0,20$) | 11 | 12.5 |

| 501 и более | 1% min 1грн. (0,20$) | 20 | 25 |

| Операция "Карта - карта" в Приват 24 | |||

| 1 $ - 10 $ | 0.05 | 1 | 3 |

| 11 $ - 20 $ | 0.05 | 2 | 3 |

| 21 $ - 50 $ | 0.05 | 3 | 4 |

| 51 $ - 100 $ | 0.8 | 5 | 5 |

| 101 $ - 150 $ | 0.8 | 6 | 7 |

| 151 $ - 200 $ | 0.8 | 7 | 8 |

| 201 $- 500 $ | 0.8 | 11 | 12.5 |

| 501 и более | 3 | 20 | 25 |

| Операция "Карта - карта" в банкомате | |||

| 1 гривня | 1.8%+1$ | 1.9%+3$ | |

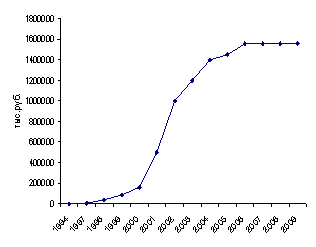

На графиках рисунка 3.2 представлен анализ эффективности внедрения диверсификационного развития операций с пластиковыми карточками для увеличения комиссионных доходов АКБ «Приват-банк» от расчетно-кассовых операций с клиентами.

Рисунок 3.2 - Динамика структурной части комиссионных доходов от операций с пластиковыми карточками в общем объеме комиссионных доходов АКБ «Приватбанк» от расчетно-кассовых операций с клиентами

Как показывает анализ графиков рисунка 3.11 внедрение диверсификационного расширения АКБ «Приватбанк» номенклатуры и пунктов обслуживания пластиковых карточек привело к постепенному увеличению их весовой доли в суммарных комиссионных доходах от операций банка по расчетно-кассовому обслуживанию клиентов с уровня 16,55% в 1999 году до уровня 65,73% в 2006 году.

ВЫВОДЫ

Предметом исследований дипломной работы являются выявление влияния тарифной политики банка на комиссионные доходы банка - доходы по всем услугам, предоставленным контрагентам банка, кроме комиссионных, которые подобны по природе процентам:

1) комиссии, которые являются неотъемлемой частью финансового инструмента (например, комиссии за осуществление оценки финансового состояния заемщика, оценки гарантий, залогов, за обсуждение условий кредита, за подготовку и обработку документов);

2) комиссии, полученные (уплаченные) на протяжении периода предоставления услуг (например, за обслуживание кредита);

3) комиссии, полученные (уплаченные) после выполнения определенных действий (например, за услуги банку - координатору консорциума).

В соответствии с алгоритмом Национального банка Украины в исследованиях дипломного проекта банковская система разбита на 4 рейтинговые группы по уровню валюты баланса банка: 1 группа – 12 банков (системообразующие банки); 2 группа – 15 банков (большие банки); 3 группа – 28 банков(средние банки); 4 группа – 111 банков (малые банки).

Проведенный анализ структуры доходов в указанных группах по состоянию на 01.01.2005, 01.01.2006, 01.07.2006 показывает наличие в банковской системе Украины следующих тенденций в структурном месте комиссионных доходов в суммарном операционном доходе банков:

а) Процентная структурная доля комиссионных доходов в 4 группах бан-ков имеет 2 тенденции – снижение доли по мере уменьшения валюты активов баланса банка (фактор размерности банка) и снижение доли по мере развития операций в банковской системе по времени (временной фактор):

- 38,0%(01.01.2005) - 32,0 % (01.07.2006) – для 1 группы;

- 34,0%(01.01.2005) - 32,0 % (01.07.2006) – для 2 группы;

- 32,0%(01.01.2005) - 27,0 % (01.07.2006) – для 3 группы;

- 30,0%(01.01.2005) - 26,0 % (01.07.2006) – для 4 группы;

б) Комиссионная доходность активов валюты баланса в 4 группах банков также имеет 2 тенденции – снижение уровня доходности по мере уменьшения валюты активов баланса банка (фактор размерности банка) и снижение уровня доходности по мере развития операций в банковской системе по времени (вре-менной фактор):

- 3,5%(01.01.2005) - 2,7 % (01.07.2006) – для 1 группы;

- 2,6%(01.01.2005) - 2,1 % (01.07.2006) – для 2 группы;

- 2,4%(01.01.2005) - 2,2 % (01.07.2006) – для 3 группы;

- 2,5%(01.01.2005) - 1,9 % (01.07.2006) – для 4 группы;

Проведенный анализ индивидуальных структур и динамики процентных долей комиссионных доходов в банках 1 группы по состоянию на 01.01.2005, 01.01.2006, 01.07.2006 года показывают отсутствие единого стратегического подхода по формированию комиссионных доходов даже в малой группе 12 системообразующих банков. Так, у первых трех банков Украины (АКБ«Приватбанк», АКБ «Аваль», АКБ «Проминвестбанк») - наиболее значительная доля комиссионных доходов в операционном доходе банка (35-38%), а 12 банк 1 группы ( АКБ «Укрпромбанк») имеет структурную долю комиссионных дохо-дов в 4 раза ниже (9-10%), чем ведущий банк АКБ «Приватбанк».

Детально исследуемый в дипломном проекте АКБ «Приватбанк» является лидером среди украинских коммерческих банков по количеству клиентов: его услугами пользуются свыше 16% населения Украины.

Технологическая инфраструктура АКБ «Приватбанк» по состоянию на 01.09.2006 года характеризуется как:

- количество филиалов и отделений по Украине – 2 224;

- количество автоматов самообслуживания (банкоматов) по

Украине – 3 234;

- количество платежных POS-терминалов в сети торговли и услуг

Украины – 18 695;

- количество эмитированных пластиковых карточек для безналичных

расчетов и работы с автоматами самообслуживания – 11 119 398;

- количество счетов юридических лиц – 233 599;

- количество счетов физических лиц-предпринимателей – 192 029.

Состоянием на 01.01.2006 года (по результатам 2005 года) АКБ „Приватбанк” является лидером и занимает следующие рейтинговые места в банковской системе Украины :

- Объем валюты активов баланса – 21 664,360 млн.грн.( 1 место);

- Объем собственного капитала – 2 307,466 млн.грн.( 1 место);

- Объем уставного капитала – 189,228 млн.евро( 2 место);

- Объем кредитно-инвестиционного портфеля

– 16 763,230 млн.грн.( 1 место);

- Объем текущих и срочных депозитов физических лиц

– 9 966,027 млн.грн.( 1 место);

- Объем текущих и срочных депозитов юридических лиц

– 4 016,333 млн.грн.( 3 место);

- Объем балансовой прибыли – 472,042 млн.грн.( 1 место);

- Прибыльность уставного капитала – 41,774 % ( 11 место);

- Прибыльность активов баланса – 2,179 % ( 6 место);

Проведенный анализ динамики и структуры комиссионных доходов АКБ «Приватбанк» в 2003 – 2006 годах показал, что они характеризуются следующими показателями:

а) Устойчивым ростом объемов комиссионных доходов с уровня 483,8 млн.грн. в 2003 году до:

- 606,1 млн.грн. в 2004 году(прирост составляет +25,3%);

- 870,9 млн.грн. в 2005 году (прирост составляет + 43,7%);

- 1 270,6 млн.грн. в 2006 году по данным прогноза за полугодие (прирост составляет +45,8%);

б) Повышением структурной доли комиссионных доходов за расчетно-кассовое обслуживание клиентов и банков с уровня 27,45% в 2003 году до:

- 66,0 % в 2004 году;

- 77,1 % в 2005 году;

- 77,6 % в 2006 году по данным прогноза за полугодие;

в) Понижением структурной доли комиссионных доходов за операции на валютных рынках для клиентов с уровня 19,75% в 2003 году до:

- 7,9 % в 2004 году;

- 5,42 % в 2005 году;

- 3,37 % в 2006 году по данным прогноза за полугодие;

г) Повышением структурной доли комиссионных доходов за операции кредитного обслуживания клиентов с уровня 2,71% в 2003 году до:

- 12,2 % в 2004 году;

- 4,4 % в 2005 году;

- 10,63 % в 2006 году по данным прогноза за полугодие;

д) Повышением структурной доли комиссионных доходов за операции с ценными бумагами клиентов с уровня 2,65% в 2003 году до:

- 5,44 % в 2004 году;

- 12,42 % в 2005 году;

- 6,03 % в 2006 году по данным прогноза за полугодие;

Таким образом, суммарная процентная доля указанных 4-х секторов комиссионных доходов АКБ «Приватбанк» в 2005 – 2006 годах составила 97,6-99,34 % и определяет стратегическое направление развития комиссионных доходов в банке.

Для выявления влияния тарифов комиссионных операций на структуру формирования относительной доли комиссионных доходов в операционных доходах банка и комиссионную доходность активов в дипломном проекте проведено совместное исследование тарифов в АКБ «Приватбанк» и АКБ «Финбанк» (Одесса).

Состоянием на 01.01.2006 года (по результатам 2005 года) АКБ „Финбанк” (Одесса) входит в 4 группу малых банков Украины (111 банков) и занимает 105 - 110 рейтинговые места в банковской системе Украины (165 банков):

- Объем валюты активов баланса – 211,630 млн.грн.( 105 место);

- Объем балансовой прибыли – 3,30 млн.грн.( 72 место);

- Прибыльность уставного капитала – 6,87 % ;

- Прибыльность активов баланса – 1,56 %;

Таким образом, сравниваемые АКБ “Приватбанк» и АКБ «Финбанк» по масштабам валюты баланса отличаются в 100 раз – объем валюты баланса АКБ «Финбанк» составляет 0,97% от объема валюты баланса АКБ «Приватбанк, объем балансовой прибыли АКБ «Финбанк» составляет 0,7% от объема балан-совой прибыли АКБ «Приватбанк.

Относительное масштабирование показателей комиссионных доходов через нормирование на объем валюты баланса показало, что:

а) Относительный уровень комиссионной доходности валюты баланса в АКБ «Приватбанк» в 2006 году составил 4,45%, относительная доля комисси-онных доходов в операционных доходах составила 38,68%;

б) Относительный уровень комиссионной доходности валюты баланса в АКБ «Финбанк» в 2006 году составил 1,22%, относительная доля комиссион-ных доходов в операционных доходах составила 24,02%;

Проведенный совместный анализ тарифов комиссионных операций показал, что:

а) конкуренция между банками с учетом многофилиальности и наличия в г.Одессе не только коммерческого банка АКБ «Финбанк», но и регионального управления АКБ «Приватбанк»(Днепропетровск), приводит к универсализации тарифов на основные банковские услуги. Так; клиентская стоимость денежных переводов в системе WESTERN UNION, а также комиссии по обслуживанию эмитированных банками пластиковых карт VISA, являются одинаковыми.

б) тарифная политика, в основном, формируется в зависимости от объема фактической клиентуры банка, привлекаемой комплексом новейших телекоммуникационных услуг и услуг банковского самообслуживания. Одновременно, объем валюты баланса, собственного страхового капитала и резервных фондов банка существенно влияют на тарифы по некоторым комиссионным операциям. Так, тарифы на банковские гарантии в АКБ «Приватбанк» составляют 0,2%(но не более 3800 грн.) в гривнах и 0,3% (но неболее 4300 грн.) в валюте, а в АКБ «Финбанк» тарифы на банковские гарантии составляют 3-5% в гривнах и 1-3% в валюте

в) существенное влияние на уровень тарифов оказывает финансовая мощь и рейтинг банка в банковской системе Украины, который позволяет диктовать свои цены на определенный сектор банковских услуг. Так, тарифы комиссии на подготовку и обслуживание кредитных проектов в АКБ «Приватбанк» составляют до 2% от суммы кредита, а в АКБ «Финбанк» - не более 180 грн. Тарифы на расчетно-кассовое обслуживание клиентов при перечислении средств по системе СЭП НБУ в другой банк составляют в АКБ «Финбанк» - 2 грн. за 1 платеж, а в АКБ «Приватбанк» тарифицированы по шкале (табл.2.4) от 0,36 грн.при суме платежа до 50 грн. до 29,70 грн. за платеж на суму 100000 грн..

Таким образом, в АКБ «Приватбанк» положительно решен вопрос о себестоимости «электронных платежей» в СЭП НБУ и «малыми» платежами за счет перераспределения нагрузки комиссии с «малых» платежей на «крупные», что существенно повышает привлекательность АКБ «Приватбанк» для населения и частных предпринимателей.

г) большое количество клиентов позволяет АКБ «Приватбанк» снизить тарифы на комиссионные услуги по покупке продаже валюты клиентов на меж-банковском валютном рынке до 0,1 – 0,2%, тогда как тарифы в АКБ «Финбанк» составляют на ниже 0,35% и он, в основном, обслуживает только своих клиентов.

д) борьба АКБ «Финбанк» за клиентов приводит к снижению тарифов по комиссии за получение наличных по пластиковым картам АКБ «Финбанк» в банкоматах АКБ «Финбанк» до 0,2%, в то время как АКБ «Приватбанк» сохраняет уровень тарифов 1% для своих клиентов.

Таким образом, в условиях неравной банковской конкуренции в банковской системе Украины относительная комиссионная доходность валюты баланса банка являются возрастающей функцией от абсолютного объема валюты баланса банка, которая определяется объемом клиентуры и собственным капиталом банка, позволяющим привлечь 8-ми кратное количество заемных ресурсов.

Тарифная политика банка формируется под влиянием двух факторов:

а) при предоставлении банковских услуг, имеющих высокий спрос клиентов и большой уровень предложения со стороны конкурирующих банков, уровень тарифов имеет «жизненный цикл» развития – от минимума при привлечении клиентов до максимума за счет качественного улучшении предоставления и финансовой мощи банка;

б) при предоставлении банковских услуг, имеющих высокий спрос клиентов и малый уровень предложения со стороны конкурирующих банков («незанятая ниша»), уровень тарифов имеет «жизненный цикл» развития – от максимума при привлечении клиентов до минимума при появлении в секторе конкурентов;

В качестве перспективных направлений развития операций банковских услуг и увеличения комиссионных доходов коммерческих банков в дипломной работе рассмотрены два следующих направления освоения «незанятых ниш» рынка банковских услуг на примере деятельности АКБ «Приватбанк»:

- развитие кастодиальных операций по регистраторскому, депозитарному хранению и обслуживанию ценных бумаг клиентов;

- диверсификационная стратегия развитии операций с пластиковыми платежно- кредитными карточками во всех сегментах расчетно-кассового обслуживания клиентов (внедрение сегмента недорогих и элитных карт, внедрение сегмента пенсионных карт, внедрение нового сегмента карт мгновенного выпуска, внедрение проекта «Удобные переводы» с переводом денежных средств сразу на пластиковую карточку адресата с возможностью получения средств в удобное время);

Проведенный в дипломной работе анализ показал, что :

а) внедрение кастодиальных услуг в АКБ «Приватбанк» привело на фоне непривлекательности рынка государственных ценных бумаг к постепенному увеличению их весовой доли в суммарных комиссионных доходах от операций банка с ценными бумагами клиентов:

- по операциям регистратора с уровня 0,55% в 1999 году до уровня 8,56% в 2006 году;

- по операциям депозитария с уровня 25,74% в 1999 году до уровня 89,4% в 2006 году;

б) внедрение диверсификационного расширения АКБ «Приватбанк» номенклатуры и пунктов обслуживания пластиковых карточек привело к постепенному увеличению их весовой доли в суммарных комиссионных доходах от операций банка по расчетно-кассовому обслуживанию клиентов с уровня 16,55% в 1999 году до уровня 65,73% в 2006 году.

Практическая ценность полученных результатов дипломного исследования по основным факторам влияния характеристик коммерческого банка и его рыночной тарифной политики на уровень комиссионных доходов состоит в том, что в современных условиях конкуренции 12 основных банков Украины с остальными 145 банками уровень комиссионных доходов имеет стандартный уровень 27 – 30% в операционном доходе банка и поднимается до 35 – 38% в 12 системообразующих банках Украины, которые занимают более 50% банковского рынка и конкурентно формируют тарифную политику остальной банковской системы, создавая для себя определенные «монопольные ниши» высокодоходных комиссионных операций.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ ССЫЛОК

1. ЗАКОН УКРАЇНИ „Про банки і банківську діяльність” // від 7 грудня 2000 року N 2121-III (Із змінами і доповненнями, внесеними Законами України станом від 22 грудня 2005 року N 3273-IV) // Законодавча-довідкова система законодавства України WWW.LIGA-ZAKON.COM.UA , квітень 2006 року2. Закон України “Про Національний банк України” // від 20 травня 1999 року N 679-XIV (станом на 10.01. 2002 року N 2922-III)// Законодавча-довід-кова система законодавства України WWW.LIGA-ZAKON.COM.UA , квітень 2006 року

3. Закон України “Про господарські товариства”//від 19 вересня 1991 року N1576-XII ( від 17 травня 2001 року N 2409-III) // Законодавча-довідкова система законодавства України WWW.LIGA-ZAKON.COM.UA , квітень 2006 року

4. Закон України “ Про платіжні системи та переказ грошей в Україні” // від 5 квітня 2001 року N 2346-III // Законодавча-довідкова система законодавства України WWW.LIGA-ZAKON.COM.UA , квітень 2006 року

5. Перелік і тарифи на послуги процесингу, що надаються банкам – членам міжнародних платіжних систем Центральним міжбанківським процесинговим центром Центральної розрахункової палати Національного банку України // Постанова Правління Національного банку України від 17 липня 2001 р. N 280 // Законодавча-довідкова система законодавства України WWW.LIGA-ZAKON.COM.UA , квітень 2006 року

6. Положення про управління ризиками та формування і використання страхових фондів для забезпечення проведення міжбанківських розрахунків у гривнях за операції, що здійснюються за допомогою банківських платіжних карток міжнародної платіжної системи VISA International // Постанова Правління Національного банку України від 20.11.98 р. N 490 // Законодавча-довідкова система законодавства України WWW.LIGA- ZAKON.COM.UA , квітень 2006 року

7. Положення про міжбанківські розрахунки за операції, що здійснюються із застосуванням банківських платіжних карток міжнародної платіжної системи VISA International //Постанова Правління Національного банку України від 20.11.98 р. N 490 // Законодавча-довідкова система законодавства України WWW.LIGA-ZAKON.COM.UA , квітень 2006 року

8. Положення про впровадження пластикових карток міжнародних платіжних систем у розрахунках за товари, надані послуги та при видачі готівки // Постанова Правління Національного банку України від 24 лютого 1997 р. N 37 / від 27 грудня 2000 року N 508 // Законодавча-довідкова система законодавства України WWW.LIGA-ZAKON.COM.UA , квітень 2006 року

9. Положення “ Про порядок емісії платіжних карток і здійснення операцій з ними” // Постанова Правління Національного банку України від 27 серпня 2001 року N 367 // Законодавча-довідкова система законодавства України WWW.LIGA-ZAKON.COM.UA , квітень 2006 року

10. Про затвердження Плану рахунків бухгалтерського обліку банків України та Інструкції про застосування Плану рахунків бухгалтерського обліку банків України // Постанова Правління Національного банку України від 17 червня 2004 року N 280 (Із змінами і доповненнями, внесеними постановами Правління Національного банку України станом від 1 грудня 2005 року N 457) // Законодавча-довідкова система законодавства України WWW.LIGA- ZAKON.COM.UA , квітень 2006 року

11. Про затвердження Інструкції про порядок складання та оприлюднення фінансової звітності банків України // Постанова Правління Національного банку України від 7 грудня 2004 року N 598 (Із змінами і доповненнями, внесеними постановами Правління Національного банку України станом від 13 березня 2006 року N 82) // Законодавча-довідкова система законодавства України WWW.LIGA-ZAKON.COM.UA , квітень 2006 року

12. Правила бухгалтерського обліку операцій з використанням платіжних карток у банках України // Постанова Правління Національного банку України від 17 грудня 2001 року N 524 (Із змінами і доповненнями, внесе- ними постановою Правління Національного банку України станом від 19 березня 2003 року N 123) // Законодавча-довідкова система законодавства України WWW.LIGA-ZAKON.COM.UA , квітень 2006 року

13. Правила бухгалтерського обліку доходів і витрат банків України // Постанова Правління Національного банку України від 18 червня 2003 року N255 // Законодавча-довідкова система законодавства України WWW.LIGA-ZAKON.COM.UA , квітень 2006 року

14. Аналіз банківської діяльності: Підручник / А.М.Герасимович та ін.; За ред. А.М.Герасимовича. — К.: КНЕУ, 2003.— 599 с.

15. Банківський менеджмент: Навч. посібник / За ред. О.А. Кириченка. – К.: Знання-Прес, 2002. – 438 с.

16. Банківські операції: Підручник / За ред. А. М. Мороз. — К.: КНЕУ, друге видання. — 2002. — 476 с.

17. Банковское дело: Учебник /Под ред. О.И.Лаврушина – Москва, «Фи-нансы и статистика», 1998 – 576 с.

18. Банківські операції: Підручник. – 2-ге вид., випр. і доп./ А.М.Мороз, М.І.Савлук, М.Ф.Пуховкіна та ін.; За ред. д-ра екон. наук, проф. А.М.Мороза. – К.: КНЕУ, 2002. – 476 с.

19. Васюренко О.В. Банківські операції : Навчальний посібник . – 4-те вид., перероблене і доповнене – Київ: Знання, 2004. – 324 с. – (Вища освіта ХХІ століття)

20. Васюренко Л.В., Федосік І.М. Ресурси комерційного банку: теоретич-ний та прикладний аналіз: Монографія. – Харків: ПП Яковлєва, 2003. – 88 с.

21. Гриджук Д.М. Забезпечення кредитних зобов"язань у діяльності банків/ Д.М.Гриджук, В.О.Олійник.- Київ: Істина, 2001.- 256с.

22. Гроші та кредит: Підручник / За ред. проф. М. І. Савлука. — К.: КНЕУ, 2002. — 578 с.

23. Деньги, кредиты, банки : Учебник/ Под ред. О.И. Лаврушина. -2-е изд. Перераб. и доп. -М.: Финансы и статистика, 2000

24. Ефимова М.Р., Ганченко О.И., Петрова Е.В. Практикум по общей теории статистики: Учебное пособие. – Москва: Финансы и статистика, 2000.

25. Ізмайлова К.В. Фінансовий аналіз: Навч.посібник.- К.: МАУП,2000

26. Ишринская Е.Б. Операции коммерческих банков : российский и зарубежный опыт. -М.: Финансы и статистика 1995.- 450 с.

27. Коцовська Р., Ричаківська В та інш. Операції комерційних банків – Львів : ЛБІ НБУ, 2001 – 276 с.

28. Краевая А. Дифференциация обслуживания как часть банковской стратегии // Банковская практика за рубежом, Агентство <<Стандарт>>, №2, 2006, с.42-43

29. Лагутин В.Д. Кредитование : теория и практика. Учебное пособие.- 3 –е изд- К.: «Знание», 2002, 215 с.

30. Миллер Р.Л., Ван-Хуз Д.Д. Современные деньги и банковское дело / Пер.с англ. – М.: ИНФРА - М, 2000. – 856 с.

31. Полфреман Д. Основы банковского дела /Пер. с англ. – М.:ИНФРА-М, 1996. – 624 с.

32. Примостка Л.О. Аналіз банківської діяльності: сучасні концепції, методи та моделі: Монографія. — КНЕУ, 2002.— 316 с.

33. Примостка Л.О. Фінансовий менеджмент у банку: Підручник. — 2-е вид., доп. і перероб. — К.: КНЕУ. 2004. — 468 с.

34. Роуз П.С. Банковский менеджмент. Пер. с англ. со 2-го изд.— М.: «Дело ЛТД»,1995.— 768 с.

35. Современные технологии для банка // Журнал «Банковские технологии», Россия, № 4, 2004. – с.32- 48.

36. Шевченко Р. І. Банківські операції : Навч.-метод. посіб. для самост. вивч. дисципліни / Київський національний економічний ун-т - К. : КНЕУ, 2003. – 276с.

37. Эдгар М. Управление финансами в коммерческих банках / Пер.с англ. – М.: Альпина Бизнес Букс, 2004. – 208 с.

38. Офіційний сайт НБУ – HTTP://www.bank.gov.ua

39. Офіційний сайт АКБ “Приватбанк” – HTTP:// WWW.PRIVATBANK.DP.UA

40. Офіційний сайт Асоціації банків України – HTTP:// WWW.AUB.COM.UA

41. Законодавчо-довідкова система законодавства України – HTTP:// WWW.LIGA-ZAKON.COM.UA

Приложение А

Основные показатели деятельности банковской системы Украины за 2000 – 2006 роки (млн.грн.) [34]

| № | Показники | Дата | |||||||||||||

| 01.01. 2001 | 01.01. 2002 | 01.01. 2003 | 01.01. 2004 | 01.01. 2005 | 2006 | ||||||||||

| 01.01 | 01.02 | 01.03 | 01.04 | 01.05 | 01.06 | 01.07 | 01.08 | 01.09 | |||||||

| 1. | Кількість зареєстрованих банків | 195 | 189 | 182 | 179 | 181 | 186 | 188 | 189 | 188 | 187 | 188 | 188 | 187 | 190 |

| 2. | Виключено з Державного реєстру банків | 9 | 9 | 12 | 8 | 4 | 1 | 0 | 1 | 2 | 3 | 3 | 3 | 4 | 5 |

| 3. | Кількість банків, що знаходиться у стадії ліквідації | 38 | 35 | 24 | 20 | 20 | 20 | 20 | 20 | 20 | 20 | 21 | 21 | 20 | 20 |

| 4. | Кількість діючих банків | 153 | 152 | 157 | 158 | 160 | 165 | 164 | 165 | 165 | 166 | 165 | 165 | 165 | 166 |

| 4.1 | з них: з іноземним капіталом | 22 | 21 | 20 | 19 | 19 | 23 | 23 | 23 | 28 | 28 | 28 | 30 | 30 | 30 |

| 4.1.1 | у т.ч. зі 100% іноземним капіталом | 7 | 6 | 7 | 7 | 7 | 9 | 9 | 9 | 11 | 11 | 11 | 11 | 11 | 11 |

| 5. | Частка іноземного капіталу у статутному капіталі банків, % | 13.3 | 12.5 | 13.7 | 11.3 | 9.6 | 19.5 | 19.2 | 18.8 | 21.6 | 21.5 | 21.1 | 23.4 | 22.2 | 21.0 |

| АКТИВИ | |||||||||||||||

| 1. | Загальні активи (не скориговані на резерви під активні операції) | 39866 | 50785 | 67774 | 105539 | 141497 | 223024 | 221189 | 231273 | 237294 | 243272 | 249950 | 264954 | 270702 | 283291 |

| 1.1 | Чисті активи (скориговані на резерви за активними операціями) | 37129 | 47 591 | 63896 | 100234 | 134348 | 213878 | 211811 | 221803 | 227710 | 233317 | 239729 | 254558 | 259765 | 271972 |

| 2. | Високоліквідні активи | 8270 | 7744 | 9043 | 16043 | 23595 | 36482 | 34045 | 36361 | 32863 | 33214 | 33531 | 34646 | 33908 | 36222 |

| 3. | Кредити надані | 23637 | 32097 | 46736 | 73442 | 97197 | 156385 | 156728 | 165033 | 174236 | 180504 | 187056 | 199060 | 204871 | 215469 |

| 3.1 | з нього: кредити надані суб'єктам господарської діяльності | 18216 | 26564 | 38189 | 57957 | 72875 | 109020 | 108777 | 113030 | 118121 | 120311 | 124340 | 130531 | 133602 | 138020 |

| 3.2 | кредити надані фізичним особам | 941 | 1373 | 3255 | 8879 | 14599 | 33156 | 33772 | 35540 | 38570 | 41537 | 45098 | 48645 | 52943 | 57540 |

| 4. | Довгострокові кредити | 3309 | 5683 | 10690 | 28136 | 45531 | 86227 | 87037 | 90239 | 95060 | 99162 | 105183 | 111972 | 117848 | 123839 |

| 4.1 | з них: довгострокові кредити суб'єктам господарської діяльності | 2761 | 5125 | 9698 | 23239 | 34693 | 58528 | 58814 | 60642 | 63179 | 64412 | 67414 | 70777 | 72985 | 75131 |

| 5. | Проблемні кре-дити (простро-чені та сумнівні | 2679 | 1863 | 2113 | 2500 | 3145 | 3379 | 3661 | 3709 | 3798 | 3979 | 4125 | 4169 | 4280 | 4325 |

| 6. | Вкладення в цінні папери | 2175 | 4390 | 4402 | 6534 | 8157 | 14338 | 13985 | 13403 | 13793 | 12874 | 12583 | 13311 | 13084 | 13199 |

| 7. | Резерви під активні операції банків | 2737 | 3194 | 3905 | 5355 | 7250 | 9370 | 9582 | 9662 | 10069 | 10276 | 10552 | 10990 | 11312 | 11670 |

| % виконання формування резерву | 61.5 | 85.4 | 93.3 | 98.2 | 99.7 | 100.05 | 100.04 | 100.03 | 99.96 | 100.10 | 100.1 | 100.1 | 100.14 | ||

| 7.1 | з них: резерв на відшкодування можливих втрат за кредитними операціями | 2 336 | 2963 | 3575 | 4631 | 6367 | 8328 | 8494 | 8657 | 9033 | 9241 | 9435 | 9901 | 10221 | 10537 |

| ПАСИВИ | |||||||||||||||

| 1. | Пасиви, усього | 37129 | 47591 | 63896 | 100234 | 134348 | 213878 | 211811 | 221803 | 227710 | 233317 | 239729 | 254558 | 259765 | 271972 |

| 2. | Балансовий капітал | 6507 | 7915 | 9983 | 12882 | 18421 | 25451 | 25931 | 26683 | 27263 | 27576 | 28128 | 29454 | 30881 | 32314 |

| 2.1 | з нього: статут-ний капітал | 3671 | 4573 | 5998 | 8116 | 11605 | 16111 | 16346 | 16723 | 17536 | 17607 | 17869 | 18954 | 19948 | 20969 |

| 2.2 | Частка капіталу у пасивах | 17.5 | 16.6 | 15.6 | 12.9 | 13.7 | 11.9 | 12.2 | 12.0 | 12.0 | 11.8 | 11.7 | 11.6 | 11.9 | 11.9 |

| 3. | Зобов'язання банків | 30622 | 39 676 | 53 913 | 87352 | 115927 | 188427 | 185880 | 195120 | 200447 | 205741 | 211601 | 225105 | 228884 | 239658 |

| 3.1 | з них: кошти суб'єктів господарської діяльності | 13071 | 15653 | 19 703 | 27987 | 40128 | 61214 | 58977 | 58813 | 59925 | 60629 | 63986 | 65156 | 67412 | 68801 |

| 3.1.1 | з них: строкові кошти суб'єктів господарської діяльності | 2867 | 4698 | 6161 | 10391 | 15377 | 26807 | 25610 | 25127 | 25561 | 28556 | 28867 | 29192 | 30870 | 31775 |

| 3.2 | кошти фізичних осіб | 6649 | 11165 | 19092 | 32113 | 41207 | 72542 | 73332 | 75168 | 76891 | 79460 | 80910 | 83514 | 86554 | 89003 |

| 3.2.1 | з них: строкові вклади фізичних осіб | 4569 | 8060 | 14128 | 24861 | 33204 | 55257 | 57222 | 58345 | 59158 | 60902 | 62585 | 63799 | 65543 | 67712 |

| Довідково: | |||||||||||||||

| 1. | Регулятивний капітал | 5148 | 8025 | 10099 | 13274 | 18188 | 26373 | 26489 | 27899 | 28895 | 28881 | 29772 | 31324 | 31901 | 33195 |

| 2. | Адекватність регулятивного капіталу (Н2) | 15.53 | 20.69 | 18.01 | 15.11 | 16.81 | 14.95 | 15.08 | 15.23 | 14.92 | 14.59 | 14.54 | 14.31 | 14.19 | 14.08 |

| 3. | Доходи | 7446 | 8583 | 10470 | 13949 | 20072 | 27537 | 2668 | 5237 | 8383 | 11398 | 14631 | 18016 | 21494 | 25153 |

| 4. | Витрати | 7476 | 8051 | 9785 | 13122 | 18809 | 25367 | 2398 | 4761 | 7615 | 10377 | 13215 | 16188 | 19232 | 22487 |

| 5. | Результат діяльності | -30 | 532 | 685 | 827 | 1263 | 2170 | 270 | 476 | 768 | 1021 | 1416 | 1828 | 2262 | 2666 |

| 6. | Рентабельність активів, % | -0.09 | 1.27 | 1.27 | 1.04 | 1.07 | 1.31 | … | … | 1.43 | 1.4 | 1.53 | 1.62 | 1.68 | 1.69 |

| 7. | Рентабельність капіталу, % | -0.45 | 7.50 | 7.97 | 7.61 | 8.43 | 10.39 | … | … | 11.84 | 11.68 | 12.75 | 13.56 | 14.10 | 14.24 |

| 8. | Чиста процент-на маржа, % | 6.31 | 6.94 | 6.00 | 5.78 | 4.90 | 4.90 | … | … | 4.81 | 4.79 | 4.90 | 5.00 | 5.03 | 5.09 |

| 9. | Чистий спред, % | 7.10 | 8.45 | 7.20 | 6.97 | 5.72 | 5.78 | … | … | 5.59 | 5.53 | 5.59 | 5.64 | 5.62 | 5.64 |

Приложение Б

Финансовые показатели деятельности АКБ “Приватбанк”

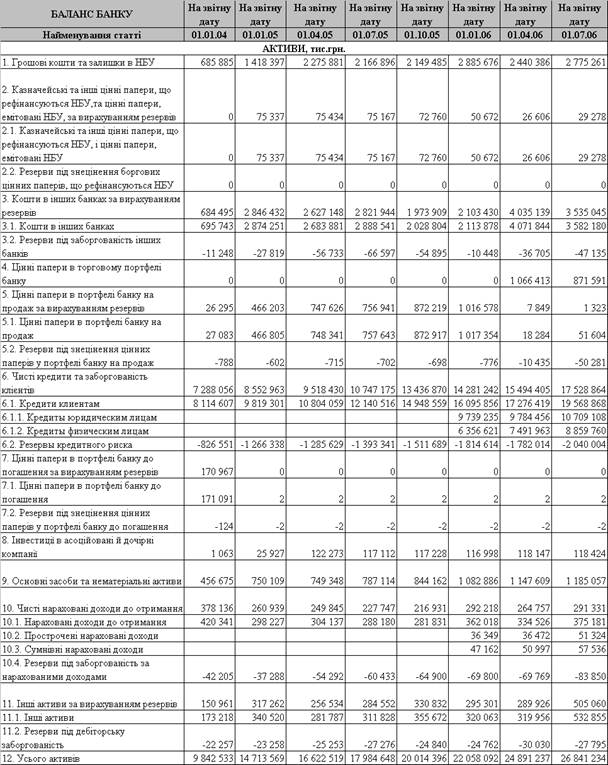

Таблиця Б.1 - Баланс АКБ „Приватбанк” за 2003 – 2006 роки (поквартальний розріз)

Продовження табл.Б.1

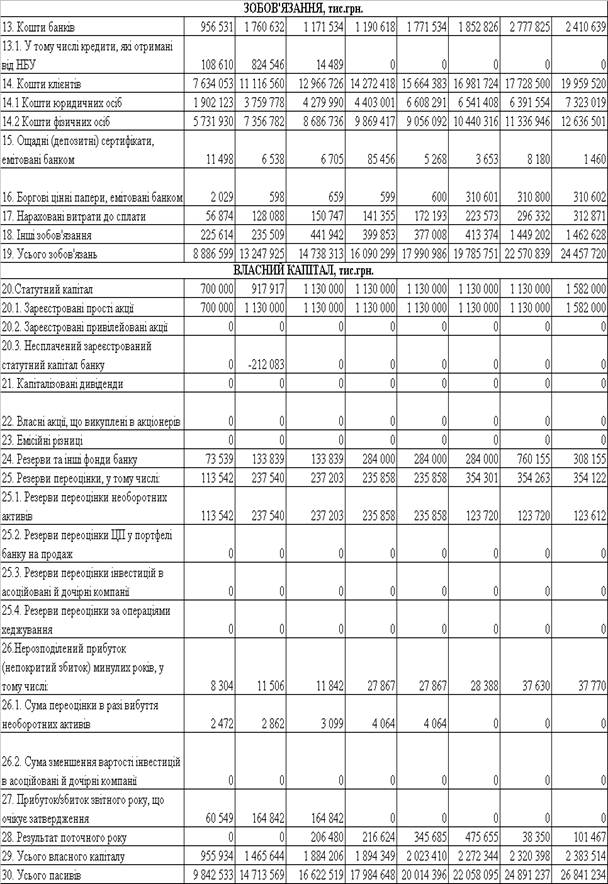

Таблиця Б.2 - Формування прибутку в АКБ „Приватбанк” у 2003 -2006 роках

Приложение В

План счетов доходов и комиссионных расходов бухгалтерского учета в банках Укарины [ ]

| Клас 6. Доходи | ||

| 60 | Процентні доходи | |

| 600 | Процентні доходи за коштами, що розміщені в Національному банку України | |

| 6000 | П | Процентні доходи за коштами на вимогу, що розміщені в Національному банку України |

| 6002 | П | Процентні доходи за коштами, що надані Національному банку України за операціями репо |

| 6003 | П | Процентні доходи за короткостроковими вкладами (депозитами), що розміщені в Національному банку України |

| 601 | Процентні доходи за коштами, що розміщені в інших банках | |

| 6010 | П | Процентні доходи за коштами на вимогу, що розміщені в інших банках |

| 6011 | П | Процентні доходи за депозитами овернайт, що розміщені в інших банках |

| 6012 | П | Процентні доходи за короткостроковими вкладами (депозитами), що розміщені в інших банках |

| 6013 | П | Процентні доходи за довгостроковими вкладами (депозитами), що розміщені в інших банках |

| 6014 | П | Процентні доходи за кредитами овернайт, що надані іншим банкам |

| 6015 | П | Процентні доходи за кредитами, що надані іншим банкам за операціями репо |

| 6016 | П | Процентні доходи за кредитами овердрафт та короткостроковими кредитами, що надані іншим банкам |

| 6017 | П | Процентні доходи за довгостроковими кредитами, що надані іншим банкам |

| 6018 | П | Процентні доходи за фінансовим лізингом (орендою), що наданий іншим банкам |

| 602 | Процентні доходи за кредитами, що надані суб'єктам господарювання | |

| 6020 | П | Процентні доходи за кредитами овердрафт, що надані суб'єктам господарювання |

| 6021 | П | Процентні доходи за кредитами, що надані за операціями репо суб'єктам господарювання |

| 6022 | П | Процентні доходи за кредитами, що надані за врахованими векселями суб'єктам господарювання |

| 6023 | П | Процентні доходи за операціями з факторингу із суб'єктами господарювання |

| 6026 | АП | Процентні доходи за кредитами в поточну діяльність, що надані суб'єктам господарювання |

| 6027 | АП | Процентні доходи за кредитами в інвестиційну діяльність, що надані суб'єктам господарювання |

| 6028 | П | Процентні доходи за фінансовим лізингом (орендою), що наданий суб'єктам господарювання |

| 6029 | АП | Процентні доходи за іпотечними кредитами, що надані суб'єктам господарювання |

| 603 | Процентні доходи за кредитами, що надані органам державної влади | |

| 6030 | АП | Процентні доходи за кредитами, що надані органам державної влади |

| 6031 | АП | Процентні доходи за кредитами, що надані органам місцевого самоврядування |

| 6032 | АП | Процентні доходи за іпотечними кредитами, що надані органам державної влади |

| 6033 | АП | Процентні доходи за іпотечними кредитами, що надані органам місцевого самоврядування |

| 604 | Процентні доходи за кредитами, що надані фізичним особам | |

| 6040 | П | Процентні доходи за кредитами овердрафт, що надані фізичним особам |

| 6042 | АП | Процентні доходи за кредитами на поточні потреби, що надані фізичним особам |

| 6043 | АП | Процентні доходи за кредитами в інвестиційну діяльність, що надані фізичним особам |

| 6044 | П | Процентні доходи за фінансовим лізингом (орендою), що наданий фізичним особам |

| 6045 | П | Процентні доходи за кредитами, що надані за врахованими векселями фізичним особам |

| 6046 | АП | Процентні доходи за іпотечними кредитами, що надані фізичним особам |

| 605 | Процентні доходи за цінними паперами | |

| 6050 | АП | Процентні доходи за цінними паперами, що рефінансуються Національним банком України, у портфелі банку на продаж |

| 6051 | АП | Процентні доходи за цінними паперами, що рефінансуються Національним банком України, у портфелі банку до погашення |

| 6052 | АП | Процентні доходи за іншими цінними паперами в портфелі банку на продаж |

| 6053 | АП | Процентні доходи за іншими цінними паперами в портфелі банку до погашення |

| 6054 | АП | Процентні доходи за цінними паперами, емітованими Національним банком України, у портфелі банку на продаж |

| 6055 | АП | Процентні доходи за цінними паперами, емітованими Національним банком України, у портфелі банку до погашення |

| 6056 | АП | Процентні доходи за цінними паперами, що рефінансуються Національним банком України, у торговому портфелі банку |

| 6057 | АП | Процентні доходи за цінними паперами в торговому портфелі банку |

| 608 | Процентні доходи за операціями з філіями банку | |

| 6080 | П | Процентні доходи за операціями з філіями банку |

| 609 | Інші процентні доходи | |

| 6099 | П | Інші процентні доходи |

| 61 | Комісійні доходи | |

| 610 | Комісійні доходи за операціями з банками | |

| 6100 | П | Комісійні доходи від розрахунково-касового обслуговування банків |

| 6101 | П | Комісійні доходи від кредитного обслуговування банків |

| 6103 | П | Комісійні доходи за операціями з цінними паперами для банків |

| 6104 | П | Комісійні доходи за операціями на валютному ринку та ринку банківських металів для банків |

| 6106 | П | Комісійні доходи від довірчого обслуговування банків |

| 6108 | П | Комісійні доходи за позабалансовими операціями з банками |

| 6109 | П | Інші комісійні доходи за операціями з банками |

| 611 | Комісійні доходи за операціями з клієнтами | |

| 6110 | П | Комісійні доходи від розрахунково-касового обслуговування клієнтів |

| 6111 | П | Комісійні доходи від кредитного обслуговування клієнтів |

| 6113 | П | Комісійні доходи за операціями з цінними паперами для клієнтів |

| 6114 | П | Комісійні доходи за операціями на валютному ринку та ринку банківських металів для клієнтів |

| 6116 | П | Комісійні доходи від довірчого обслуговування клієнтів |

| 6118 | П | Комісійні доходи за позабалансовими операціями з клієнтами |

| 6119 | П | Інші комісійні доходи за операціями з клієнтами |

| 618 | Комісійні доходи за операціями з філіями банку | |

| 6180 | П | Комісійні доходи за операціями з філіями банку |

| 62 | Результат від торговельних операцій | |

| 620 | Результат від торговельних операцій | |

| 6203 | АП | Результат від торгових операцій з цінними паперами в торговому портфелі банку |

| 6204 | АП | Результат від торгівлі іноземною валютою та банківськими металами |

| 6209 | АП | Результат від торговельних операцій з іншими фінансовими інструментами |

| 63 | Інші операційні доходи | |

| 630 | Дохід у вигляді дивідендів | |

| 6300 | П | Дохід у вигляді дивідендів |

| 631 | Дохід від інвестицій в асоційовані і дочірні компанії | |

| 6310 | П | Дохід від інвестицій в асоційовані компанії |

| 6311 | П | Дохід від інвестицій у дочірні компанії |

| 638 | Інші операційні доходи за операціями з філіями банку | |

| 6380 | П | Інші операційні доходи за операціями з філіями банку |

| 639 | Інші операційні доходи | |

| 6393 | АП | Результат від продажу цінних паперів з портфеля банку на продаж |

| 6395 | П | Доходи від оперативного лізингу (оренди) |

| 6396 | П | Доходи від наданих консультаційних послуг фінансового характеру |

| 6397 | П | Штрафи, пені, що отримані банком |

| 6399 | П | Інші операційні доходи |

| 64 | Інші доходи | |

| 649 | Інші доходи | |

| 6490 | П | Позитивний результат від продажу нематеріальних активів та основних засобів |

| 6499 | П | Інші доходи |

| 67 | Повернення списаних активів | |

| 671 | Повернення списаних активів | |

| 6710 | П | Повернення раніше списаної безнадійної дебіторської заборгованості за операціями з банками |

| 6711 | П | Повернення раніше списаної безнадійної заборгованості інших банків |

| 6712 | П | Повернення раніше списаної безнадійної заборгованості за кредитами, що надані клієнтам |

| 6713 | П | Повернення раніше списаної безнадійної заборгованості від знецінення цінних паперів на продаж |

| 6714 | П | Повернення раніше списаної безнадійної заборгованості від знецінення цінних паперів у портфелі банку до погашення |

| 6715 | П | Повернення раніше списаної безнадійної іншої дебіторської заборгованості та інших активів банку |

| 6717 | П | Повернення раніше списаних безнадійних доходів минулих років |

| Клас 7. Витрати | ||

| 71 | Комісійні витрати | |

| 710 | Комісійні витрати | |

| 7100 | А | Комісійні витрати на розрахунково-касове обслуговування |

| 7101 | А | Комісійні витрати на кредитне обслуговування |

| 7103 | А | Комісійні витрати за операціями з цінними паперами |

| 7104 | А | Комісійні витрати за операціями на валютному ринку та ринку банківських металів |

| 7106 | А | Комісійні витрати на довірче обслуговування |

| 7108 | А | Комісійні витрати за позабалансовими операціями |

| 7109 | А | Інші комісійні витрати |

| 718 | Комісійні витрати за операціями з філіями банку | |

| 7180 | А | Комісійні витрати за операціями з філіями банку |

Приложение Г

Операции и тарифы депозитарных операций АКБ «Приватбанк»

Таблиця Г.1 - Розцінки на депозитарні операції з ЦП Зберігача ПриватБанку Юридичні особи (без ПДВ)| Перелік операцій | Вартість, грн. | Термін оплати | |

| Адміністративні операції | |||

| 1 | Відкриття рахунку у ЦП (за одну операцію) | 30,00 грн. | 100% передплата |

| 2 | Відкриття рахунку у ЦП депонентам при первинному розміщенні емітентом бездокументарного випуску ЦП. | 1,00 грн. | 100% передплата |

| 3 | Закриття рахунку у ЦП | 50,00 грн. | 100% передплата |

| 4 | Внесення змін до реквізитів рахунку у ЦП | Враховано при відкритті рахунку у ЦП | - |

| 5 | Внесення змін до способу зберігання ЦП | Враховано при відкритті рахунку у ЦП | - |

| Обслуговування рахунку у цінних паперах | |||

| 6 | Абонентська плата за обслуговування рахунку в цінних паперах депонента | Відсутня | - |

| 7 | Облік ЦП на рахунку у ЦП (в місяць). | 0,02% від загальної номінальної вартості, але не менш ніж 40,00 грн. та не більш ніж 600,00 грн. +10,00 грн. | Оплата у останній день кварталу |

| Облікові операції | |||

| 8 | Облікова операція зарахування ЦП на рахунок у ЦП з оформленням Зберігача номінальним утримувачем (за одну операцію). | 0,05% від номінальної вартості, але не менш ніж 10,00 грн. + послуги Реєстратора та не більш ніж 600,00 грн. +10,00 грн. | 100% передплата |

| 9 | Облікова операція зарахування ЦП на рахунок у ЦП з оформленням Депозитарію номінальним утримувачем (за одну операцію). | 0,07% від номінальної вартості, але не менш ніж вартість операції зарахування у Депозитарії* + послуги Реєстратора, та не більш ніж 600,00 грн. +10,00 грн. | 100% передплата |

| 10 | Облікові операції зарахування ЦП на рахунок в ЦП (за одну операцію). | 0,02% від номінальної вартості, але не менш ніж вартість операції зарахування у Депозитарії * + 10,00 грн. та не більш ніж 600,00 грн. | 100% передплата |

| 11 | Облікові операції зарахування ЦП на рахунки Депонентів при первинному розміщенні емітентом бездокументарного випуску ЦП. | Враховано при відкритті рахунку у ЦП | - |

| 12 | Облікові операції списання ЦП з рахунку у ЦП (за одну операцію). | 0,05% від номінальної вартості, але не менш ніж вартість операції списання у Депозитарії* +10,00 грн. та не більш ніж 600,00 грн. | 100% передплата |

| 13 | Облікові операції списання ЦП з рахунку у ЦП внаслідок матеріалізації ЦП (за одну операцію). | 0,05% від номінальної вартості, але не менш ніж вартість операції списання у Депозитарії* + послуги Реєстратора +10,00 грн. та не більш ніж 600,00 грн. + витрати на нотаріальне посвідчення | 100% передплата |

| 14 | Облікові операції переказу ЦП в межах Зберігача (за одну операцію). | 0,02% від номінальної вартості, але не менш ніж 10,00 грн. та не більш ніж 600,00 грн. | 100% передплата |

| 15 | Облікові операції переміщення ЦП (за одну операцію). | 0,05 % від номінальної вартості +послуги Реєстратора + послуги Депозитарію *, але не менш ніж 50,00 грн. та не більш ніж 600,00 грн. +10,00 грн. + витрати на нотаріальне посвідчення | 100% передплата |

| 16 | Дарування цінних паперів, спадщина | 0,02% від номінальної вартості, але не менш ніж вартість операції зарахування у Депозитарії * + 10,00 грн. та не більш ніж 600,00 грн. | 100% передплата |

| 17 | Послуги із термінового знерухомлення, матеріалізації та переміщення цінних паперів | За домовленістю сторін | 100% передплата |

| Операції з документарними ЦП | |||

| 18 | Прийом ЦП у сховище на зберігання (за один бланк). | За домовленістю сторін | 100% передплата |

| 19 | Відповідальне зберігання : | ||

| колективне зберігання (за один бланк в місяць). | За домовленістю сторін | Оплата у останній день місяця | |

| відокремлене зберігання (за один бланк в місяць). | За домовленістю сторін | Оплата у останній день місяця | |

| 20 | Перевірка справжності документарних ЦП при їх зарахуванні (за один бланк). | За домовленістю сторін | Оплата у день виконання операції |

| 21 | Видача ЦП зі сховища Зберігача (за один бланк). | За домовленістю сторін | Оплата у день виконання операції |

| 22 | Транспортування ЦП: в межах м. Дніпропетровська за межі м. Дніпропетровська | За домовленістю сторін | Оплата у день виконання операції |

| Інформаційні операції | |||

| 23 | Надання виписки про операції з цінними паперами: | ||

| за запитом Депонента | 10,00 грн. +10,00 грн. | 100% передплата | |

| за підсумками операції | Враховано при здійсненні облікової операції | - | |

| 24 | Надання виписки про стан рахунку у цінних паперах | 10,00 грн. +10,00 грн. | 100% передплата |

| 25 | Надання інформаційних довідок (за довідку) | 10,00 грн. +10,00 грн. | 100% передплата |

| 26 | Надання довідково-аналітичних матеріалів | За домовленістю сторін | 100% передплата |

| Інші операції | |||

| 27 | Операції з ЦП на рахунку у ЦП, внаслідок операцій емітента з власним випуском ЦП (за одну операцію). | Враховано при відкритті рахунку у ЦП | - |

| 28 | Обтяження ЦП зобов'язаннями (Блокування) (за одну операцію). | 0,02% від номінальної вартості, але не менш ніж 35,00 грн. та не більш ніж 600,00 грн. | 100% передплата |

| 29 | Зняття обтяження ЦП зобов’язаннями. | Враховано при здійсненні операції обтяження ЦП зобов’язаннями | - |

| 30 | Отримання доходів за ЦП та перерахування їх на банківський рахунок Депонента. | Враховано при відкритті рахунку у ЦП Депоненту | - |

| 31 | Оцінка правильності регулярних розрахунків вартості чистих активів інвестиційного фонду чи взаємного фонду інвестиційної компанії. | 100,00 грн. | 100% передплата |

| 32 | Комісія за зарахування або списання ЦП на рахунок/з рахунку у ЦП внаслідок знерухомлення або матеріалізації ЦП для ІСІ | послуги Реєстратора + 50,00 грн. +10,00 грн. | 100% передплата |

| 33 | Оцінка правильності розрахунків вартості чистих активів ІСІ на один інвестиційний сертифікат, виконаних компанією з управління активами ІСІ: | ||

| 1. Щоквартальна: | |||

| - у випадку, коли всі ЦП обертаються у Зберігача у відповідності з вимогами чинного законодавства; | 100,00 грн. +10,00 грн. | 100% передплата | |

| - в перехідний період. | 250,00 грн. +10,00 грн. | 100% передплата | |

| 2. По одиночна за вимогою компанії з управління активами: | 200,00 грн. +10,00 грн. | 100% передплата | |

| 34 | Оцінка правильності розрахунків чистої вартості активів пенсійного фонду i чистої вартості одиниці пенсійних внесків, виконаних керуючим адміністратором | За домовленістю сторін | 100% передплата |

| 35 | Внесення (зміна) інформації про емітента у програмний комплекс Зберігача. | 1,00 грн. | 100% передплата |

| 36 | Внесення (зміна) інформації про цінні папери емітента у програмний комплекс Зберігача | 1,00 грн. | 100% передплата |

| 37 | Поставка цінних паперів по принципу "поставка проти оплати" (за одну операцію) | 250,00 грн. | 100% передплата |

| 38 | Подовження операційного дня зберігача (сплачує депонент, за зверненням якого продовжується операційний день зберігача): На 30 хвилин На 1-у годину На 2-і години Більше ніж на 2-і години, але не пізніше 22.00 | 50,00 грн. 100,00 грн. 200,00 грн. 500,00 грн. | 100% передплата |

| 39 | Комісія за оформлення документів Депонента, щодо депозитарних операцій на рахунку у ЦП. (За один документ) | 5 грн. | 100% передплата |

*Послуги Депозитарію - 10,00 грн.

*Послуги Реєстратора - На підставі рахунку Реєстратора

Таблиця Г.2 - Розцінки на депозитарні операції з ЦП Зберігача ПриватБанку

Фізичні особи (без ПДВ)

| Перелік операцій | Вартість, грн. | Термін оплати | |

| Адміністративні операції | |||

| 1 | Відкриття рахунку у ЦП (за одну операцію) | 10,00 грн. | 100% передплата |

| 2 | Відкриття рахунку у ЦП депонентам при первинному розміщенні емітентом бездокументарного випуску ЦП. | 1,00 грн. | 100% передплата |

| 3 | Відкриття рахунку у ЦП депонентам, які придбали акції в процесі приватизації, але на суму не більш, ніж 750,00 грн. | 1,00 грн. | 100% передплата |

| 4 | Закриття рахунку у ЦП | 5,00 грн. | 100% передплата |

| 5 | Внесення змін до реквізитів рахунку у ЦП | Враховано при відкритті рахунку у ЦП | - |

| 5 | Внесення змін до способу зберігання ЦП | Враховано при відкритті рахунку у ЦП | - |

| Обслуговування рахунку у цінних паперах | |||

| 6 | Абонентська плата за обслуговування рахунку в цінних паперах депонента | Відсутня | - |

| 7 | Облік ЦП на рахунку у ЦП, номінальна вартість пакету яких перевищує 5000,00 грн. (в місяць): | 20,00 грн. + 0,01% від загальної номінальної вартості, але не більш ніж 500,00 грн. | Оплата у останній день кварталу |

| 8 | Облік ЦП на рахунку у ЦП депонентів, які придбали акції в процесі приватизації, але на суму не більш, ніж 750,00 грн. (в місяць). | 2,00 грн. | Оплата у останній день кварталу |

| Облікові операції | |||

| 9 | Облікова операція зарахування ЦП на рахунок у ЦП з оформленням Зберігача номінальним утримувачем (за одну операцію). | 0,03% від номінальної вартості, але не менш ніж 10,00 грн. + послуги реєстратора + 10,00 грн. та не більш ніж 300,00 грн. | 100% передплата |

| 10 | Облікова операція зарахування ЦП на рахунок у ЦП з оформленням Депозитарію номінальним утримувачем (за одну операцію). | 0,05% від номінальної вартості, але не менш ніж вартість операції зарахування у Депозитарії *+ послуги реєстратора + 20,00 грн. та не більш ніж 300,00 грн. | 100% передплата |

| 11 | Облікові операції зарахування ЦП на рахунок в ЦП (за одну операцію). | 0,02% від номінальної вартості, але не менш ніж вартість операції зарахування у Депозитарії* +10,00 грн. та не більш ніж 300,00 грн. | 100% передплата |

| 12 | Облікові операції зарахування ЦП на рахунки депонентів, які придбали акції в процесі приватизації, але на суму не більш, ніж 750,00 грн. (за одну операцію). | Враховано при відкритті рахунку у ЦП | - |

| 13 | Облікові операції зарахування ЦП на рахунки депонентів при первинному розміщенні емітентом бездокументарного випуску ЦП. | Враховано при відкритті рахунку у ЦП | - |

| 14 | Облікові операції списання ЦП з рахунку у ЦП (за одну операцію). | 0,04% від номінальної вартості, але не менш ніж вартість операції списання у Депозитарії* + 10,00 грн. та не більш ніж 300,00 грн. | 100% передплата |

| 15 | Облікові операції списання ЦП з рахунку у ЦП внаслідок матеріалізації ЦП (за одну операцію). | 0,04% від номінальної вартості, але не менш ніж вартість операції списання у Депозитарії* + послуги Реєстратора +10,00 грн. та не більш ніж 300,00 грн. + витрати на нотаріальне посвідчення | 100% передплата |

| 16 | Облікові операції переказу ЦП в межах Зберігача (за одну операцію). | 0,02% від номінальної вартості, але не менш ніж 10,00 грн. та не більш ніж 300,00 грн. | 100% передплата |

| 17 | Облікові операції переміщення ЦП (за одну операцію). | 0,02% від номінальної вартості + послуги Реєстратора + послуги Депозитарію*, але не менш ніж 50,00 грн. та не більш ніж 500,00 грн.+ поштові витрати + витрати на нотаріальне посвідчення | 100% передплата |

| 18 | Дарування цінних паперів, спадщина | 0,02% від номінальної вартості, але не менш ніж вартість операції зарахування у Депозитарії* + 10,00 грн. та не більш ніж 300,00 грн. | 100% передплата |

| 19 | Послуги із термінового знерухомлення та матеріалізації цінних паперів | За домовленістю сторін | 100% передплата |

| Операції з документарними ЦП | |||

| 20 | Прийом ЦП у сховище на зберігання (за один бланк). | За домовленістю сторін | 100% передплата |

| 21 | Відповідальне зберігання : | ||

| колективне зберігання (за один бланк в місяць). | За домовленістю сторін | Оплата у останній день місяця | |

| відокремлене зберігання (за один бланк в місяць). | За домовленістю сторін | Оплата у останній день місяця | |

| 22 | Перевірка справжності документарних ЦП при їх зарахуванні (за один бланк). | За домовленістю сторін | Оплата у день виконання операції |

| 23 | Видача ЦП зі сховища Зберігача (за один бланк). | За домовленістю сторін | Оплата у день виконання операції |

| 24 | Транспортування ЦП: в межах м. Дніпропетровська за межі м. Дніпропетровська | За домовленістю сторін | 100% передплата |

| Інформаційні операції | |||

| 25 | Надання виписки про операції з цінними паперами: | ||

| за запитом Депонента | 5,00 грн. | 100% передплата | |

| за підсумками операції | Враховано при здійсненні облікової операції | - | |

| 26 | Надання виписки про стан рахунку у цінних паперах | 5,00 грн. | 100% передплата |

| 27 | Надання інформаційних довідок (за довідку) | 5,00 грн. | 100% передплата |

| 28 | Надання довідково-аналітичних матеріалів | За домовленістю сторін | 100% передплата |

| Інші операції | |||

| 29 | Операції з ЦП на рахунку у ЦП, внаслідок операцій емітента з власним випуском ЦП (за одну операцію). | Враховано при відкритті рахунку у ЦП | - |

| 30 | Обтяження ЦП зобов'язаннями (Блокування) (за одну операцію). | 0,02% від номінальної вартості, але не менш ніж 20,00 грн. та не більш ніж 300,00 грн. | 100% передплата |

| 31 | Зняття обтяження ЦП зобов’язаннями. | Враховано при здійсненні операції обтяження ЦП зобов’язаннями | - |

| 32 | Отримання доходів за ЦП та перерахування їх на банківський рахунок Депонента. | Враховано при відкритті рахунку у ЦП Депоненту | - |

| 33 | Внесення (зміна) інформації про емітента у програмний комплекс Зберігача. | 1,00 грн. | 100% передплата |

| 34 | Внесення (зміна) інформації про цінні папери емітента у програмний комплекс Зберігача | 1,00 грн. | 100% передплата |

| 35 | Поставка цінних паперів по принципу "поставка проти оплати" (за одну операцію) | 200,00 грн. | 100% передплата |

| 36 | Подовження операційного дня зберігача (сплачує депонент, за зверненням якого продовжується операційний день зберігача): На 30 хвилин На 1-у годину На 2-і години Більше ніж на 2-і години, але не пізніше 22.00 | 50,00 грн. 100,00 грн. 200,00 грн. 500,00 грн. | 100% передплата |

| 37 | Комісія за оформлення документів Депонента, щодо депозитарних операцій на рахунку у ЦП. (За один документ) | 5 грн. | 100% передплата |

*Послуги Депозитарію - 10,00 грн.

*Послуги Реєстратора - На підставі рахунку Реєстратора

Похожие работы

... проекта вместе с соответствующими амортизационными отчислениями, является важнейшим источником погашения кредита. ЗАКЛЮЧЕНИЕ В первой главе работы рассмотрены теоретические аспекты взаимодействия коммерческого банка и предприятия. Банк - это учреждение, которое предоставляет клиентам определенный перечень услуг. Функционирование банка на протяжении столетий мало изменилось, расширился ...

... могут рассматриваться в локальных нормативных правовых актах банков по кредитованию? В локальных документах коммерческих банков детально могут быть рассмотрены вопросы по организации этапов кредитного процесса. Кредитный процесс включает в себе четыре этапа: - мониторинг финансово-хозяйственной деятельности кредитополучателя; - оформление и выдачу кредита; - контроль банка за использованием ...

... изменения, создавая друг другу здоровую конкуренцию и постоянно совершенствуя и увеличивая спектр предоставляемых услуг. Приложение № 1 С О Г Л А Ш Е Н И Е об установлении корреспондентских отношений между Банком “Одинбанком” и Коммерческим банком “ ” Банк “Одинбанк” , в дальнейшем именуемый "Одинбанк", и Коммерческий банк “______ ”, в ...

... только диверсифицировать предоставляемые российскими банками кредитные продукты коммерческими банками, с целью разработки эффективной кредитной политики, но и снизить кредитные риски. 2. Кредитная политика коммерческого банка Открытое акционерное общество «Восточный экспресс банк» 2.1 Анализ организации кредитования коммерческим банком Открытое акционерное общество «Восточный экспресс банк ...

0 комментариев