Навигация

Кредитоспособность заемщика. Кредитный договор

3. Кредитоспособность заемщика. Кредитный договор

Кредитный договор заключается между клиентом и магазином, который в последующем порядке получает ссуду в банке. О распространенности подобной формы кредитования свидетельствует, например, тот факт, что в настоящее время свыше 60% ссуд, выдаваемых резидентам США на приобретение автомобиля, представляют собой косвенный кредит.

Прямое и косвенное банковское кредитование потребительских нужд населения имеют свои преимущества и недостатки. Первое, что выгодно отличает прямое банковское кредитование от косвенного — это простота организации кредитного процесса, которая позволяет точно оценить объект кредитования, выяснить экономическую целесообразность выдачи ссуды и организовать действенный контроль за ее использованием и погашением. Все это, несомненно, положительно сказывается на организации кредитных отношений банка с заемщиком.

С другой стороны, к негативным факторам, с точки зрения банка, связанным с прямым банковским кредитованием, обычно относят несколько более высокий уровень риска, чем при косвенном банковском кредитовании. Чем обусловлен подобный вывод?

Во-первых, тем, что в России современная практика кредитования индивидуальных заемщиков имеет ряд сложностей:

анализ кредитоспособности индивидуальных клиентов на стадии, предшествующей выдаче ссуды, проводится далеко не всеми коммерческими банками;

методики анализа кредитоспособности не всегда отвечают требованиям практики;

наличие обеспечения по ссуде нередко носит формальный характер.

Во-вторых, негативное воздействие макроэкономической ситуации также сказывается на организации кредитования частных клиентов банка./

Косвенное банковское кредитование потребительских нужд населения позволяет банку сократить влияние рисков (кредитных, процентных, валютных, рыночных и проч.), поскольку ссуды, предоставляемые, например, юридическим лицам, позволяют с большей степенью достоверности и реальности определить кредитоспособность заемщика (юридического лица), возможности погашения ссуды в срок и полностью, организовать действенный контроль, в том числе на стадии погашения ссуды. Для клиента же важно не только то, что он получает ссуду в момент возникновения в ней потребности (в торговой организации при покупке товаров длительного пользования), но и отсутствие необходимости обращения в банк с просьбой о ее выдаче и т. д,

Основные виды предоставляемых ссуд — долгосрочные и краткосрочные. Долгосрочные ссуды в основном носят инвестиционный характер и связаны с удовлетворением потребностей населения в жилищном строительстве и хозяйственном обзаведении.

Наибольшую популярность на сегодняшний момент завоевали краткосрочные ссуды на покупку товаров длительного пользования (бытовая техника, мебель) и услуг, долгосрочные ссуды (например, так называемое автокредитование) и ипотечное кредитование (кредиты на покупку жилья).

3.1 Кредитование заемщика

Процесс кредитования населения включает несколько этапов. В начале кредитный работник ведет переговоры с клиентом с целью выяснения следующих характеристик:

кредитоспособность клиента в юридическом смысле, т. е. правомерность заключения им кредитного договора;

кредитоспособность клиента с экономической точки зрения: наличие доходов, имущества, необходимых для полного и своевременного выполнения условий кредитного договора с точки зрении возврата долга, уплаты процентов;

способ обеспечения кредита.

Анализ кредитоспособности клиента предшествует заключению с ним кредитного договора и позволяет выявить факторы риска, способные привести к непогашению выданной банком ссуды в обусловленный срок, и оценить вероятность своевременного возврата ссуды, Под анализом кредитоспособности заемщика понимается оценка банком заемщика с точки зрения возможности и целесообразности предоставления ему ссуды, определения вероятности ее своевременного возврата в соответствии с кредитным договором.

3.2 Оценка кредитоспособности клиента

Осуществляется в кредитном отделе банка на основе информации, характеризующей способность клиента получать доход, достаточный для своевременного погашения ссуды, наличие у заемщика имущества, которое при необходимости может служить обеспечением выданной ссуды и т.д. Кроме того, банковский работник обязан провести анализ рыночной конъюнктуры, тенденций ее изменения, рисков, которые испытывают банк и его клиент, и прочих факторов. Источниками информации об индивидуальном заемщике могут быть сведения с места работы, места жительства и т. п.

Для выяснения кредитоспособности заемщика кредитный работник анализирует доходы и расходы клиента. Доходы, как правило, определяются по трем направлениям: доходы от заработной платы, сбережений и капитальных вложений, прочие доходы. К основным статьям расходов заемщика относятся: выплата подоходного и других налогов, алименты, ежемесячные или квартальные платежи по ранее полученным ссудам, выплаты по страхованию жизни и имущества, коммунальные платежи и т.д. Подтверждение размеров доходов и расходов возлагается на клиента, который предъявляет необходимые документы:

паспорт, по которому кредитный работник определяет время проживания по последнему адресу, возраст, семейное положение и наличие детей;

справку с места работы, где должны быть указаны среднемесячная заработная плата, сумма подоходного и других налогов, ежемесячно уплачиваемых заемщиком, стаж работы на предприятии, сумма обязательных ежемесячных отчислений (алименты, страховые взносы);

книжку расчетов по квартплате и коммунальным услугам с указанием сумм;

документы, подтверждающие доходы по вкладам в банках и ценным бумагам. Банк проводит анализ платежеспособности заемщика и его поручителя, при этом метод анализа и документация такие же, как и при анализе самого заемщика. В результате проведенной работы определяются возможности клиента производить платежи в погашение основного долга и процентов, а поручителя — осуществлять их в случае неплатежеспособности основного заемщика.

После положительной оценки кредитоспособности клиента банк и заемщик приступают к согласованию условий кредитного договора. Банк заинтересован в использовании минимальной суммы свободных кредитных ресурсов, которая обеспечивала бы ему оптимальную ликвидность. Между тем срочность кредита связана с риском и колебаниями процентных ставок. При повышающейся конъюнктуре рынка кредитных ресурсов банку невыгодно заключать кредитные договоры на продолжительные сроки с фиксированной процентной ставкой по ссудам. Однако, предоставляя, например, долгосрочный кредит, банк может оставить за собой право в случае изменения процентных ставок на денежном рынке перезаключить договор на новых условиях. Длительные сроки пролонгации ссуд отрицательно сказываются на ликвидности. А нарушение сроков погашения ссуд может явиться сигналом проблем, возникших в финансовом положении заемщика.

После определения кредитоспособности заемщика и согласования условий кредитного договора руководитель банка или его заместитель принимают решение о возможности предоставления ссуды.

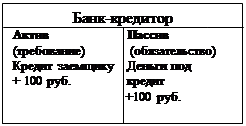

Оформление выдачи ссуды производится кредитным работником, ведение лицевых счетов ссудозаемщиков — работниками бухгалтерии, а операции непосредственно по выдаче денежных средств — работниками операционного отдела банка.

При использовании полученной ссуды заемщик должен соблюдать установленные сроки освоения кредита.

Похожие работы

... кредитования) стал одним из лидеров рынка, однако столкнулся с очень высоким уровнем просроченной задолженности. 2. Оценка современного состояния кредитования потребительских нужд населения 2.1 Краткая экономическая характеристика Банка «Русский Стандарт» Банк Русский Стандарт (Генеральная лицензия ЦБ РФ № 2289 от 19 июля 2001 года) — закрытое акционерное общество, является юридическим ...

... средств. Таким образом, создание действенного института кредитных историй является необходимой мерой для дальнейшего цивилизованного и эффективного развития банковского кредитования в стране. 3.2 Анализ потребительского кредитования на примере ОАО «Русский Банк Развития» Русский Банк Развития основан в 1992 году. На сегодняшний день Банк входит в число 100 крупнейших банков России по ...

... , ничем не отличается от ростовщического процента. Например, в США банки так называемого личного кредита по своим ссудам взимают 36-42 %.[18] Не каждый может получить потребительский кредит, для финансового учреждения, предоставляющего вам кредит, важно знать, что его деньги будут возвращены вместе с процентами и остальными выплатами. Для этого им нужно выяснить вашу “кредитную историю”, а она ...

... кредитоспособность заемщика, возможность погашения кредита в срок, организовать действенный контроль, в том числе на стадии погашения кредита. 2. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ ПОТРЕДИТЕЛЬСКОГО КРЕДИТА 2.1. Роль потребительского кредита в экономике страны Особое развитие потребительский кредит получил в условиях общего кризиса капитализма (главным образом после 2-ой мировой войны 1939- ...

0 комментариев