Навигация

При полном страховании страховщик возмещает возможный максимальный ущерб по страховому случаю

1. При полном страховании страховщик возмещает возможный максимальный ущерб по страховому случаю.

2. При частичном страховании часть риска передается страхователю и договор может имеет следующие варианты:

Пропорциональное страхование - размер страхового возмещения пропорционален отношению страховой суммы к страховой стоимости объекта.

Непропорциональное страхование - размер возмещения увязан с величиной и происхождением страхового случая.

Страхование может быть осуществлено:

по методу первого риска - возмещение производится в пределах страховой суммы, указанной в договоре;

по методу страхования предельного риска, т.е, возмещение по страховому случаю превышает сумму по до говору, предусматривает оплату только крупных убытков;

по методу страхования с франшизой, в этом случае, если убытки меньше франшизы, они не возмещаются, а если больше франшизы, то из суммы убытков вычитывается франшиза.

В страховании определенный интерес представляют договоры страхования имущества, сданного в аренду, лизинг, залог. В этом случае страхователем может выступать лицо, за интересованное в сохранности имущества, арендодатель, лизингодатель, залогодатель, но не посредник между арендодателем и арендатором.

При страховании имущество подразделяется:

здание (помещение), квартира совокупность капитальных конструкций и инженерных коммуникаций;

интерьер - внутренняя отделка, подвесные потолки, пол, столярные изделия, встроенные светильники и др.

движимое имущество мебель, электронное оборудование, бытовая техника, ковры.

Страховое возмещение может составлять до 100% для интерьера и движимого имущества при страховании от по жара и только некоторую часть от стоимости конструктивных элементов (в том числе кирпичных стен), Таким образом, при оформлении договора нужно исходить из конкретных особенностей объекта и возможных страховых рисков (расположение имущества, степень огнестойкости, степень защищенности, риски, связанные с уничтожением имущества водой, пожаром или совместным действием этих факторов).

5. Проведение предстраховой экспертизы по оценке рисков

При подготовке объекта к страхованию проводится предстраховая экспертиза по оценке риска.

Строительно-монтажное страхование является высокоспециализированным видом страхования. Страхование является неотъемлемой частью строительного инвестиционного процесса. Оно позволяет на всех стадиях создания объекта - от разработки ТЭО до пуска объекта в эксплуатацию - не только возмещать страхователю внезапные или непредвиденные убытки, но и защищать капиталовложения в строительство.

При страховании строительных рисков необходимо учесть большое количество участников процесса (строители, проектировщики, банк, заказчик, субподрядчики, изготовители конструкций, транспортные организации и др.), что с юридической точки зрения представляет определенную сложность страхования.

Объем страхового покрытия при заключении договоров желательно определить в процессе предстраховой экспертизы.

Для разных этапов создания объекта будут использованы разные страховые риски, которые должны пройти тщательную оценку.

Порядок оценки ущерба при наступлении страхового случая должен быть регламентирован в договоре страхования.

Страхователь при наступлении страхового случая руководствуется правилами страхования, на основании которого заключен договор страхования.

5.1 Управление рисками при выполнении строительных работ

Субъекты строительного комплекса испытывают воздействие рисков природного и техногенного характера, а также рисков, связанных с человеческим фактором.

Под управлением рисками («риск-менеджер») следует понимать оценку риска в смысле проявления опасностей, которым подвергается предприятие, степень и вероятность ущерба в результате проявления таких опасностей; комплекс превентивных мероприятий по предотвращению проявления таких опасностей; анализ необходимости заключения договора страхования; определение всестороннего страхового покрытия, необходимого для данного объекта с расчетом экономически обоснованных ставок; процесс минимизации и ликвидации убытков; размер и целесообразность перестрахования; инспектирование риска; оценка последствий возможных инцидентов (приостановление производства, потеря доходов, невыполнение договорных обязательств).

Управление рисками включает:

определение риска;

оценку риска;

контроль риска;

финансирование риска.

Определение риска - прежде всего нужно определить активы организации, которые должны быть защищены от возможных рисков.

Активы - это имущество (объекты, механизмы, склады, материалы):

финансовый статус организации (наличность, расчетные счета ценные бумаги, возможные претензии и обязательства);

рабочая сила (аппарат управления, рабочие, партнеры);

«косвенные активы» (входящая и выходящая информация, новые технологии, ноу-хау, имидж, репутация.).

Для этого изучаются документы: ежегодный баланс; организационная структура, контракты, соглашения, договоры, оценка основных фондов, проектная и технологическая документация; проектно-технологическая документация по организации строительства; выясняются местонахождение объекта, инфраструктура, связи с партнерами и другими организациями в том числе банки, страховые компании.

5.2 Определяются возможные риски производится их оценка с использованием статистических и математических методов

Контроль риска - разработка мероприятий, которые позволяют избежать событий, связанных с рисками.

Методы уменьшения рисков:

1. Физическая защита (системы сигнализации, охраны, пожаротушения, видеонаблюдения.).

2. Организационные меры (разработка инструкций и систематический контроль за их реализацией).

3. Обучение персонала, создание безопасных условий труда.

4. Послеаварийные мероприятия (наличие инструкций, спецслужб и оборудования для ликвидации последствий и уменьшения ущерба).

Выгоды от уменьшения рисков приводят к снижению затрат на страхование и расходы на ликвидацию ущерба, улучшению трудовых отношений, сокращению убытков по несчастным случаям.

Финансовые риски - система мер по защите от них сводится к обеспечению способности предприятия противостоять вероятным опасностям и страхованию незащищенных рисков путем:

четкой организации работы финансовых структур и бухгалтерии;

создания резервного фонда и самофинансирования (выделение средств) на покрытие убытков;

страхования неизбежных рисков в страховых компаниях.

Управление рисками при выполнении строительных работ всеми участниками строительства: проектировщиками, архитекторами, производителями строительных конструкций и материалов, строительными и монтажными организациями - позволяет повысить качество работы и снизить аварийность отрасли.

Заключение

Страхование недвижимости трактуется как отрасль страхования, в которой объектом страховых правоотношений выступает имущество в различных видах; его экономическое назначение - возмещение ущерба, возникшего вследствие страхового случая. Застрахованным может быть имущество как являющееся собственностью страхователя, так и находящееся в его владении, пользовании, распоряжении. Страхователями выступают не только собственники имущества, но и другие юридические и физические лица, несущие ответственность за его сохранность.

В настоящее время страхование приобретает все большее значение. Устраняя или ослабляя момент риска в бытовой или хозяйственной деятельности человека или юридического лица, страхование дает ему возможность действовать с большей уверенностью и стимулирует его активность, а это способствует развитию производительных сил.

Правилами страхования имущества устанавливается, что на страхование принимаются основные и оборотные фонды, объекты незавершенного производства, капитального строительства, товарно-материальные ценности, домашнее имущество. Застраховать можно все имущество или часть его, а именно: строения, отдельные объекты, машины, здания, оборудование, в том числе имущество, переданное в аренду.

Страхование способствует как технологическому и экономическому развитию, так и одновременно стабилизации социальной обстановки, поскольку, уменьшая зависимость имущественного положения участников хозяйственной и иной общественной жизни от всякого рода случайностей, делает их социально-экономическое положение более устойчивым.

Список использованных источников

1. Асаул А.Н. Экономика недвижимости. – СПб, 2004.;

2. Балабанов И.Т. Экономика недвижимости. – СПб., 2002.;

3. Кужелев И.Д., Стаханов В.Н. Управление недвижимостью. – Р н/Д., 2004.;

4. Марченко А.В. Экономика и управление недвижимостью. – Р н/Д., 2006.

5. Щербакова Л.А. Экономика недвижимости. – Р н/Д., 2002.;

Похожие работы

... имущества юридических лиц может быть установлено законом только в отношении недвижимого имущества, являющегося государственной или муниципальной собственностью (п. Зет. 935 ГК РФ). Кроме того, страхование недвижимости фактически обязательно при ипотечном кредитовании. Банки и иные кредитные организации, предоставляя кредиты на покупку недвижимости, заинтересованы в сохранении приобретаемой ...

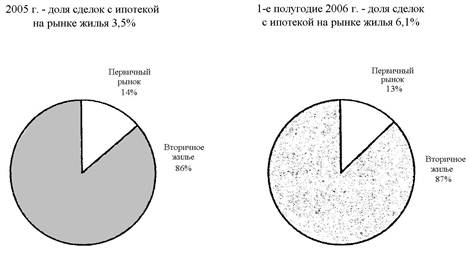

... и, как следствие, к снижению стоимости ипотечных кредитов. А значит, и снижению кредитного бремени для заемщика.[55] 10. Анализ деятельности страховых компаний в сфере недвижимости в Санкт-Петербурге за 2005 г. Страхование в сфере недвижимости – вид страховой деятельности, успех которого зависит от создания соответствующих правовых условий, – страхование сделок на рынке недвижимости. У ...

... из главных ролей здесь отводится ипотечному страхованию. Задача страхования состоит в уменьшении кредитного риска, его перераспределении. Российские страховые компании, работающие на рынке ипотечного страхования, предлагают банкам-партнерам в качестве одного из инструментов снижения кредитного риска специальные программы комплексного ипотечного страхования заемщиков и заложенного имущества. В ...

... и частных участков земли под застройку, для садово-огородных и дачных участков (с постройками) и для сельскохозяйственных угодий (мелких - до 0,2 га, средних - до 0,5 га, крупных - до 15 га). Рынок жилой недвижимости (жилищный рынок) обеспечивает обращение прав собственности или аренды - государственных, муниципальных, частных и коллективных жилых домов (в том числе с приусадебными участками), ...

0 комментариев