Навигация

2. Виды страхования

Многообразие объектов и предприятий недвижимости, связь рынка недвижимости с рынком капитала определили разнообразие и специфику видов страхования:

Страхование атомных рисков – страхование объектов атомной энергетики. Возможно с перестрахованием рисков среди многих страховых пулов компаний.

Страхование военного риска – страхование имущества от убытков, которые могут быть причинены военными действиями, в том числе морским судам.

Страхование государственного жилого фонда проводится в порядке бюджетного финансирования.

Страхование государственного имущества – страхуется имущество государственных предприятий и учреждений.

Страхование гражданской ответственности – сюда включается ответственность владельцев транспортных средств, владельцев домов, зрелищных предприятий, торговых предприятий, лиц, занимающихся частной практикой, в том числе оценщиков.

Страхование грузов – страхуются грузы с «ответственностью за все риски» или конкретно для определенного страхового случая, кроме военных рисков.

Страхование домашнего имущества.

Страхование имущества от огня и стихийных бедствий.

Страхование политических рисков - страхование, связанное с внешней торговлей и заграничными капиталовложениями:

риски неплатежа по торговым контрактам и кредитам;

запрета перевода валюты;

эмбарго на экспорт и импорт;

экспроприация иностранных активов.

Страхование рисков, связанных с разведкой месторождений и добычей нефти и газа.

Страхование риска нефти и газа.

Страхование технических рисков.

Страхование фрахта.

3. Государственный надзор за страховой деятельностью

3.1 Органы госнадзора и их функции

Осуществляется в целях соблюдения требований законодательства РФ о страховании, эффективного развития страховых услуг, защиты прав и интересов страхователя, страховщиков, иных заинтересованных лиц и государства.

Основные функции Федеральной службы России по надзору за страховой деятельностью.

выдача лицензий страховщикам на осуществление страховой деятельности;

ведение единого государственного реестра страховщиков;

контроль за обоснованностью страховых тарифов и обеспечением платежеспособности страховщиков;

определение правил формирования и размещения страховых резервов, показателей и форм учета страховых операций и отчетности о страховой деятельности;

разработка нормативных и методических документов по вопросам страховой деятельности и надзору за страховой деятельностью;

обобщение практики страховой деятельности, разработка и представление предложений по развитию и совершенствованию законодательства РФ о страховании.

Федеральная служба по надзору вправе:

получать от страховщиков установленную отчетность о страховой деятельности, информацию об их финансовом положении для выполнения возложенных на нее функций;

производить проверки соблюдения страховщиками законодательства РФ о страховании и достоверности представляемой отчетности;

при выявлении нарушений страховщиками требований настоящего закона давать им предписания по их устранению, приостанавливать или ограничивать действие лицензий этих страховщиков впредь до устранения выявлений нарушений либо принимать решения об отзыве лицензий;

обращаться в арбитражный суд с иском о ликвидации страховщика в случае неоднократного нарушения последним законодательства РФ, а также о ликвидации предприятий, осуществляющих страхование без лицензий.

3.2 Порядок выдачи лицензии на проведение страховой деятельности

Для получения лицензии страховщик обращается в Росстрахнадзор с заявлением установленной формы, в котором указываются:

Полное название страховщика; его юридический адрес.

Размеры оплаченного уставного капитала и других собственных средств.

Виды страхования, по которым представлены документы на лицензирование.

Территория, на которой будет проводиться страховая деятельность.

Наименование и юридический адрес банка (банков), в котором открыты счета страховщика.

К заявлению прилагаются:

1. 3аверенные копии документов:

устав, разработанный в соответствии с действующим законодательством;

протокол учредительного собрания или решение о создании организации.

2. Копия свидетельства о регистрации.

З. Справки банков о размере оплаченного уставного капитала.

4. Экономическое обоснование страховой деятельности, включающее:

бизнес-план на три года по лицензируемому виду страхования, содержащий прогноз развития страховых операций с указанием:

размера собственных денежных средств; количества договоров;

среднего страхового тарифа;

суммы страховых взносов;

совокупной страховой суммы;

суммы страховых выплат;

размеры образуемых страховых резервов;

затрат на проведение страховой деятельности;

максимальной ответственности по индивидуальному страховому риску;

предполагаемого размера прибыли, в том числе от инвестиционной деятельности;

план по перестрахованию;

план размещения страховых резервов, подтверждающих возможность выполнения страховщиком обязательств;

баланс страховщика с приложением отчета о финансовых результатах.

5. Правила по видам страхования, которые содержат:

определение круга субъектов страхования и ограничения по заключению договора страхования;

определение объектов страхования

определение перечня страховых услуг;

тарифы (ставки) страховых премий (взносов);

максимальный (минимальный) срок страхования;

порядок заключения договоров страхования и уплаты страховых взносов;

взаимные обязательства стран по страховому договору и возможные случаи отказа в выплате возмещения;

порядок рассмотрения претензий по договору страхования.

К правилам должны быть приложены образцы форм до говоров (полисов).

6. Расчет страховых тарифов.

7. Сведения о руководителях и заместителя.

Страховщик несет ответственность за достоверность ин формации, указанной в документах. Страховщику, сдавшему документы на лицензирование дается справка. Росстрахнадзор рассматривает документы в срок, не превышающий 60 дней со дня их поступления.

За выдачу лицензии страховщик производит оплату в федеральный бюджет после принятия Росстрахнадзором решения о выдаче лицензии.

Об отказе в выдаче лицензии Росстрахнадзор сообщает страховщику в письменном виде с указанием причин отказа.

Налогообложение страховой деятельности осуществляется в соответствии с законодательством РФ.

4. Факторы риска и некоторые особенности страхования

При страховании недвижимости могут быть рассмотрены следующие факторы рисков:

землетрясение, оползень, обвал, буря, ураган;

наводнение, град, ливень, затопление;

пожар, взрыв, оседание почвы;

морозы, снегопады (необычные); действие подпочвенных вод;

удар молнии;

аварии, в том числе транспортных средств;

проникновение воды из соседних помещений; повреждение имущества водой из водопроводных, канализационных, отопительных, противопожарных систем;

неправомерные действия третьих лиц;

кража со взломом;

хищение транспортных средств.

В зависимости от распределения ответственности страховщиком и страхователем договор может быть заключен по следующим условиям:

Похожие работы

... имущества юридических лиц может быть установлено законом только в отношении недвижимого имущества, являющегося государственной или муниципальной собственностью (п. Зет. 935 ГК РФ). Кроме того, страхование недвижимости фактически обязательно при ипотечном кредитовании. Банки и иные кредитные организации, предоставляя кредиты на покупку недвижимости, заинтересованы в сохранении приобретаемой ...

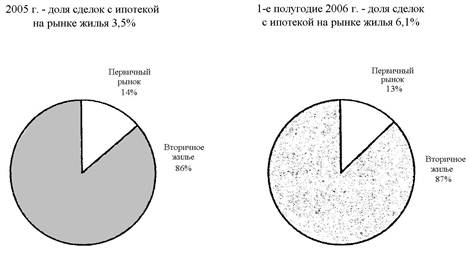

... и, как следствие, к снижению стоимости ипотечных кредитов. А значит, и снижению кредитного бремени для заемщика.[55] 10. Анализ деятельности страховых компаний в сфере недвижимости в Санкт-Петербурге за 2005 г. Страхование в сфере недвижимости – вид страховой деятельности, успех которого зависит от создания соответствующих правовых условий, – страхование сделок на рынке недвижимости. У ...

... из главных ролей здесь отводится ипотечному страхованию. Задача страхования состоит в уменьшении кредитного риска, его перераспределении. Российские страховые компании, работающие на рынке ипотечного страхования, предлагают банкам-партнерам в качестве одного из инструментов снижения кредитного риска специальные программы комплексного ипотечного страхования заемщиков и заложенного имущества. В ...

... и частных участков земли под застройку, для садово-огородных и дачных участков (с постройками) и для сельскохозяйственных угодий (мелких - до 0,2 га, средних - до 0,5 га, крупных - до 15 га). Рынок жилой недвижимости (жилищный рынок) обеспечивает обращение прав собственности или аренды - государственных, муниципальных, частных и коллективных жилых домов (в том числе с приусадебными участками), ...

0 комментариев