Навигация

Характеристика крупнейших российских эмитентов и их акций

2. Характеристика крупнейших российских эмитентов и их акций

Обзор событий, следует начать с октября 2001 года, когда весь цивилизованный мир находился под впечатлением событий 11 сентября, оценивая последствия терактов для Америки и мировой экономики в целом. В то время российский фондовый рынок находился на локальных минимумах 175 п. по индексу Российской Торговой Системы (индекс РТС является основным индикатором состояния отечественного фондового рынка и отражает состояние рыночной капитализации десятков крупнейших российских компаний, входящих в этот индекс). Инвесторы опасались начала новой мировой войны и полномасштабной рецессии в США с серьезными последствиями для мировой экономики. Как показывает практика, рост на фондовом рынке наступает после значительного снижения цен на акции, что произошло и на этот раз. Уже в середине октября 2001 года на рынке началась масштабная игра на повышение, в результате которой российский фондовый рынок вырос к концу 2001 года на 50%, став лидером роста среди мировых фондовых рынков (табл. 1). Следует отметить что это было поистине выдающееся событие. Далеко не каждая экономика, тем более, не каждый год, — национальный фондовый рынок выбивается в лидеры.

Таблица 1.

| Фондовый индекс | Начало 2001 г. | High | Low | Конец 2001 г. | Доходность, % в год |

| DJI (США) | 10 500 | 11 350 | 8 100 | 10 100 | - 4 |

| S&P500 (США) | 1 320 | 1 390 | 965 | 1 150 | - 13 |

| NASDAQ (США) | 2 450 | 3 030 | 1 425 | 2 090 | - 15 |

| FTSE100 (Англия) | 6 100 | 6 250 | 4 500 | 5 150 | - 15 |

| DAX (ФРГ) | 6 400 | 6 815 | 3 787 | 5 200 | - 19 |

| Nikkei225 (Япония) | 13 500 | 15 275 | 9 555 | 10 800 | - 20 |

| Merval (Аргентина) | 400 | 450 | 200 | 250 | - 37 |

| SSEC (КНР) | 2 140 | 2 245 | 1 595 | 1 800 | - 16 |

| ISE100 (Турция) | 9 500 | 12 500 | 7 200 | 11 500 | + 20 |

| Kospi (Корея) | 520 | 680 | 480 | 670 | + 30 |

| HIS (Гонконг) | 15 200 | 16 275 | 8 935 | 11 800 | - 22 |

| PX50 (Чехия) | 500 | 515 | 320 | 400 | - 20 |

| RTSI (РФ) | 130 | 243 | 130 | 240 | + 85 |

К маю 2002 года индекс РТС составил уже 427 п. (рис. 1).

Рассмотрим подробнее основные события и факторы, определявшие динамику рынка за последний год.

С июня 2001 года на рынке присутствовал среднесрочный падающий тренд, а усиленные продажи после терактов привели рынок в состояние перепроданности. Толчком для начала роста и последующего разворота тренда стала поддержка Россией антитеррористической операции США, что означало резкое потепление отношений между Россией и Западом.

Рост рынка происходил на фоне рецессии в США и Японии, замедления экономик ведущих европейских государств. Главные причины роста рынка — фаза роста российской экономики (более 5% в 2001 году), а также переоценка западными инвесторами уровня странового риска, т.е. еще до повышения кредитных рейтингов России агентствами Moody's и S&P крупные западные инвестиционные фонды увеличили доли вложений в российские еврооблигации и акции (ADR).

Активный рост рынка, определяемый свежими заказами от крупных западных институциональных инвесторов, закончился в мае 2002 года. Толчком к развороту повышательной динамики российского рынка стали не оправдавшиеся ожидания относительно присвоения России статуса страны с рыночной экономикой и отмены поправки Джексона-Веника. Негативные ожидания относительно перспектив мировой экономики заставили и участников российского рынка акций скорректировать свои позиции, что выразилось в продаже ими акций компаний. Таким образом, на российском рынке акций начался новый среднесрочный медвежий тренд, сохраняющийся и сегодня.

Однако в последнее время российские инвесторы все больше обращают внимание не на состояние западных рынков, а на внутрикорпоративные новости отечественных эмитентов — прежде всего отчеты крупнейших компаний по РСБУ и GAAP, а также ожидаемые дивиденды. Приведем основные внутренние значимые факторы, определяющие динамику различных секторов экономики в настоящее время и на перспективу 1 – 2 года:

1. Реструктуризация РАО «ЕЭС России» и реформа электроэнергетики. Повышение тарифов и создание конкурентного рынка электроэнергии.

2. Оздоровление (излечение) банковского сектора.

3. Либерализация рынка акций Газпрома.

4. Реструктуризация региональных телекоммуникационных компаний, консолидация акций мелких операторов на базе семи региональных компаний (конец 2002 — начало 2003 годов). Продажа 25% пакета «Связьинвеста» (2003 год).

Анализируя деятельность российских компаний в 2002 году, можно отметить, что корпоративный новостной фон сохраняется позитивным.

Взятый основными акционерами крупных компаний курс на повышение прозрачности, качества менеджмента и, соответственно, инвестиционной привлекательности является мощным толчком для долгосрочного роста курсов акций. Здесь следует упомянуть о том, что принятый недавно в США закон обязывает и наших руководителей компаний, чьи акции торгуются на американском фондовом рынке, под страхом уголовной и финансовой ответственности сдавать свою финансовую отчетность. То, что наше государство не смогло добиться от наших корпораций, теперь будут добиваться в США, а там это умеют делать. Далее, стоит упомянуть последние инициативы «Лукойла» (реструктуризация бизнеса для повышения его эффективности), «Норильского никеля» (повышение инвестиционной привлекательности посредством продажи небольшого пакета акций компании иностранным инвесторам), «Татнефти» (приобретение располагающей нефтеносными месторождениями в Западной Сибири Sibir Energy), «Юкоса» (прямые поставки нефти в США, строительство нефтепровода в Китай). Положительные корпоративные тенденции — важный фактор, поддерживающий фондовый рынок.

Российский фондовый рынок продолжает демонстрировать устойчивость к негативной динамике ведущих мировых фондовых индексов. По отдельным акциям энергетического сектора, а также сектора телекоммуникаций сложились ценовые уровни, привлекательные для долгосрочных инвестиций. Мы ожидаем значительного роста стоимости этих акций в процессе реформирования отраслей и снижения рисков нарушения прав миноритарных акционеров. Нефтяные акции по-прежнему остаются фаворитами, многие из них имеют значительный потенциал роста.

Мы ожидаем значительного роста стоимости этих акций в процессе реформирования отраслей и снижения рисков нарушения прав миноритарных акционеров. Нефтяные акции по-прежнему остаются фаворитами, многие из них имеют значительный потенциал роста.

Можно прогнозировать повышение интереса инвесторов к недооцененным акциям второго эшелона и постепенное увеличение количества голубых фишек, а также ликвидности рынка.

Таблица 2 Сводная таблица котировок и динамика цен за период| Код | Котировки | Последняя сделка | ||||||

| Покупка | Продажа | Цена | К закр. | Дата | ||||

| М.Р. | ADR GAZP Frankf | адр | 16.1500 | 16.1900 | ?16.2100 | -1.52% | 15:42 | |

| ADR GAZP London | адр | 23.2200 | 23.2300 | $23.2200 | -3.13% | 15:42 | ||

| DJ Industrial | инд** | 10441.12 | -0.10% | 00:02 | ||||

| Nasdaq Composite | инд** | 2206.91 | +0.27% | 00:00 | ||||

|

| ||||||||

| ММВБ | ГАЗПРОМ ао | ао | 177.51 | 177.54 | R177.54 | -2.14% | 15:51 | |

| Инд. ММВБ10 | инд** | 3100.77 | -1.75% | 15:51 | ||||

|

| ||||||||

| РТС | GAZP | ао | 5.7900 | 5.8500 | $5.7800 | -3.67% | 13:29 | |

| GSPBEX | ао | 177.01 | 179.54 | R181.55 | -0.03% | 13:45 | ||

| Инд. RTSI | инд** | 1413.96 | -2.42% | 15:19 | ||||

| | ||||||||

На текущий момент суммарная капитализация только десяти крупнейших российских эмитентов превышает 150 миллиардов долларов.

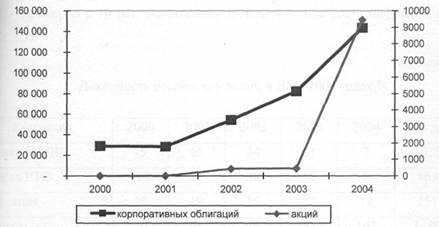

Ниже мы приводим перечень наиболее торгуемых российских корпоративных облигаций и акций (табл. 3 и табл. 4). При этом по облигациям указана их текущая доходность, а по акциям — изменение их курсовой стоимости с начала 2002 года.

Таблица 3

Наиболее ликвидные облигации российских эмитентов

| № п/п | Эмитент | Доходность |

| 1 | «Авангард» банк | 20,84 |

| 2 | Администрация Ленинградской области | 17,86 |

| 3 | Администрация Тверской области | 21,81 |

| 4 | «АЛРОСА» | 15,00 |

| 5 | «Альфа финанс» | 17,14 |

| 6 | «Аэрофлот» | 17,43 |

| 7 | «Башинфосвязь» | 18,66 |

| 8 | Вилюйская ГЭС | 19,97 |

| 9 | «Внешторгбанк» | 15,62 |

| 10 | Волжский трубный завод | 20,30 |

| 11 | «Газпром» | 9,71 |

| 12 | Город Москва | 17,67 |

| 13 | Город Уфа | 18,51 |

| 14 | Иркутское авиационное производственное объединение | 21,29 |

| 15 | «Калина» концерн | 21,66 |

| 16 | «Кредит свисс ферст Бостон капитал» | 18,91 |

| 17 | МГТС | 15,26 |

| 18 | Московский комбинат хлебопродуктов | 28,37 |

| 19 | «Невинномысский азот» | 20,04 |

| 20 | «Нижнекамскнефтехим» | 18,12 |

| 21 | НИИ молекулярной электроники и завод «Микрон» | 22,86 |

| 22 | «НОМОС» банк | 18,81 |

| 23 | Объединенные машиностроительные заводы | 18,61 |

| 24 | «Парижская коммуна» | 24,65 |

| 25 | «Промсвязьбанк» | 17,94 |

| 26 | Российская инновационная топливно-энергетическая компания | 22,14 |

| 27 | «Славнефть» | 19,40 |

| 28 | «Татнефть» | 17,98 |

| 29 | Тюменская нефтяная компания (ТНК) | 21,82 |

| 30 | Центральный телеграф | 17,93 |

Таблица 4

Наиболее ликвидные акции российских эмитентов

| № п/п | Эмитент | Изм. в % с 01.01.02 на 01.07.02. |

| 1 | «Авто ВАЗ» | + 70,7 |

| 2 | «Авто ВАЗ» (прив.) | + 15,6 |

| 3 | «Аэрофлот» | - 15,8 |

| 4 | «ВНК» | + 4,0 |

| 5 | «Газпром» | + 95,6 |

| 6 | ГМК «Н. никель» 4 | + 30,2 |

| 7 | ГМК «Н. никель» 5 | + 28,3 |

| 8 | «Дальэнерго» | - 20,9 |

| 9 | «Дальэнерго» (прив.) | - 4,0 |

| 10 | «Иркутскэнерго» | - 23,0 |

| 11 | «Лукойл» | + 38,1 |

| 12 | «Лукойл» 8 выпуск | + 14,4 |

| 13 | «Мосэнерго» | - 22,6 |

| 14 | «Пурнефтегаз» | - 24,3 |

| 15 | «Пурнефтегаз» (прив.) | - 6,5 |

| 16 | РАО «ЕЭС» | - 33,8 |

| 17 | РАО «ЕЭС» (прив.) | - 25,8 |

| 18 | «Ростелеком» | + 13,1 |

| 19 | «Ростелеком» (прив.) | + 13,2 |

| 20 | «Сахнефтегаз» | - 1,2 |

| 21 | «Сбербанк» | + 138,8 |

| 22 | «Сбербанк» (прив.) | + 129,9 |

| 23 | «Сибнефть» | + 159,9 |

| 24 | «Сургутнефтегаз» | + 30,0 |

| 25 | «Сургутнефтегаз» (прив.) | + 9,2 |

| 26 | «Татнефть» | + 38,8 |

| 27 | «Татнефть» (прив.) | + 48,4 |

| 28 | «Транснефть» | - 13,6 |

| 29 | «Уралсвязьинвест» | + 14,1 |

| 30 | «ЮКОС» | + 83,8 |

Похожие работы

... за финансовым состоянием инвестиционных институтов, принятие мер по их оздоровлению, контроль за соблюдением правовых и этических норм, применение санкций); – создание системы информации о состоянии рынка ценных бумаг и обеспечению ее открытости для инвесторов; – формирование системы страхования инвесторов от потерь (государственные или смешанные схемы страхования инвестиций); – предотвращение ...

... Таковы основные вопросы, которые, на наш взгляд, определят в ближайшем будущем ценовую динамику на рынке российских акций. 4. ПЕРСПЕКТИВЫ РАЗВИТИЯ РЫНКА ЦЕННЫХ БУМАГ РОССИИ 4.1 Ближайшие перспективы развития рынка ценных бумаг России Важнейшим источником нового промышленного подъема, преодоления инвестиционного кризиса должно стать финансирование посредством ...

... -2002гг. они разместили 124 облигационных займа.[5,с.181] Резкое снижение доходности по ГКО, ОФЗ создало необходимые условия и для развития вторичного рынка облигаций, который развивается более динамичными темпами, чем первичный. [5,с.181] Современный рынок ценных бумаг России В настоящее время в России, как и других странах, происходит расширение банковских операций с ценными бумагами. Но ...

... надо четко разграничить функции казначейства, Центрального банка и МНС. Другой вариант организационного решения проблемы состоит в серьезном изменении и перераспределении функций отдельных ведомств. 2.3 Перспективы развития рынка ценных бумаг в России Как видно из предыдущих параграфов настоящей работы рынок ценных бумаг в России переживает сложный, неустойчивый период формирования. За ...

0 комментариев