Навигация

Рынок государственных ценных бумаг России: история, количественная и качественная характеристика

5. Рынок государственных ценных бумаг России: история, количественная и качественная характеристика

В современной рыночной экономике одним из основных эмитентов ценных бумаг становится государство. Во всем мире централизованный выпуск ценных бумаг используется в широком плане в качестве инструмента государственного регулирования экономики, а в плане более узком – как рычаг воздействия на денежное обращение и управление объемом денежной массы, средство неэмиссионного покрытия дефицита государственного и местных бюджетов, способ привлечения денежных средств предприятий и населения для решения тех или иных конкретных задач.

В основе рынка государственных ценных бумаг экономически развитых стран лежат следующие функциональные составляющие:

- мобилизация временно свободных денежных средств коммерческих банков, различных организаций, предприятий, небанковских кредитно-финансовых учреждений и населения (сосредоточение посредством государственных ценных бумаг на уровне государства денежных ресурсов главным образом способствует снижению дефицита бюджета);

- использование государственных ценных бумаг в качестве активного регулятора денежно-кредитных отношений (в частности, центральные банки на их основе формируют денежно-кредитную политику, координируют денежное обращение);

- обеспечение ликвидности балансов кредитно-финансовых институтов за счет эффективной реализации потенциала, заложенного в государственные ценные бумаги.

Рациональное функционирование рынка государственных ценных бумаг требует разработки соответствующей документации, охватывающей правовые основы и юридические отношения его участников, технологию применения и обращения государственных ценных бумаг, формирование информационной базы для осуществления необходимых расчетов, ведение депозитария.

5.1 Функции и классификация государственных ценных бумаг

Государственные ценные бумаги принято делить на рыночные и нерыночные – в зависимости от того, обращаются ли они на свободном рынке (первичном или вторичном) или не входят во вторичное обращение на биржах и свободно возвращаются эмитенту до истечения срока их действия. Основную часть государственных ценных бумаг составляют рыночные.

По срокам заимствования, государственные ценные бумаги делятся на краткосрочные, среднесрочные и долгосрочные.

Казначейские векселя – краткосрочные государственные обязательства, погашаемые обычно в пределах года и реализуемые с дисконтом, то есть по цене ниже номинала, по которому они погашаются (или продаваемые по номиналу, а выпускаемые по цене выше номинала).

Среднесрочные казначейские векселя; казначейские боны – казначейские обязательства, имеющие срок погашения от одного до пяти лет, выпускаемые с условием выплаты фиксированного процента.

Долгосрочные казначейские обязательства – со сроком погашения до десяти и более лет, по ним уплачиваются купонные проценты. По истечении срока обладатели государственных ценных бумаг имеют право получить их стоимость наличными или рефинансировать в другие ценные бумаги. В некоторых случаях долгосрочные обязательства могут быть погашены при наступлении предварительной даты, то есть за несколько лет до официального погашения.

По способу получения дохода государственные ценные бумаги делятся на дисконтные и купонные. Дисконтные – ценные бумаги, продаваемые инвесторам по цене ниже номинала. При погашении инвестор получает доход в виде разницы между номинальной стоимостью и ценой приобретения.

Купонные – ценные бумаги, выпускаемые с купонами, по которым с определенной периодичностью выплачивается купонный доход. В большинстве случаев среднесрочные и долгосрочные ценные бумаги выпускаются с купонами, так как инвестор заинтересован получить доход не через 30 лет, а постепенно в течение этого времени.

Государственные ценные бумаги различаются также по цели выпуска.

Долговые ценные бумаги выпускаются для покрытия постоянного дефицита государственного бюджета, переходящего из года в год. Как правило, среднесрочные и долгосрочные ценные бумаги выпускаются именно с этой целью и обслуживают систематическую задолженность государства.

Ценные бумаги для покрытия временных дефицитов бюджета служат для заимствования средств на покрытие кассовых разрывов, которые образуются в связи в определенной цикличностью поступления налогов и постоянными расходами из бюджета. Обычно в конце квартала и начале следующего квартала, когда налоги еще не собраны, возникает дефицит бюджета, который затем перекроется за счет поступления налогов, размер которых выше, чем сумма бюджетных расходов.

Целевые облигации, выпускаются для реализации конкретных проектов.

Ценные бумаги для покрытия государственного долга предприятиям и организациям применяются для расчета с предприятиями за работы, выполненные по государственному заказу и финансируются за счет средств федерального бюджета.

Облигации имеют следующие виды цен: нарицательную (номинальную), выкупную и рыночную.

Номинальная цена напечатана на облигации (цена эмиссии), она служит базой для начисления процентов и дальнейших перерасчетов цен.

Выкупная цена – это цена, по которой эмитент выкупает облигацию. Она может совпадать и не совпадать с номинальной ценой, это зависит от условий займа.

Рыночная цена (курсовая) формируется на рынке ценных бумаг и зависит от сложившейся на нем ситуации (спроса и предложения).

Динамичное развитие рынка ценных бумаг в России ведет не только к увеличению его объема, но и к расширению перечня долговых обязательств. Это в полной мере относится к рынку государственных ценных бумаг, отличающихся высокой надежностью, ликвидностью и налоговыми льготами.

До сих пор государственные ценные бумаги по своим масштабам преобладают на фондовом рынке в России. На их долю приходится более 80% рынка ценных бумаг.

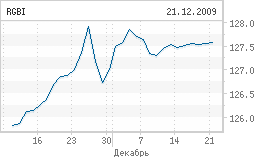

Рынок государственных ценных бумаг сегодня Индексы· мес

· 3 мес

· год

· весь период

В настоящий момент времени данные отсутствуют.

| Индекс гос.обл. ММВБ | 127,58 | 17:28 |

| Индекс гос.обл. ММВБ-вал | 129,93 | 17:28 |

| Индекс гос.обл. ММВБ-сов.доход | 231,57 | 17:28 |

| Вал.доходность гос.обл. ММВБ | 8,04 | 18/12 |

| Эфф.доходность гос.обл. ММВБ | 7,90 | 18/12 |

|

| Депозиты | Прямое РЕПО | Фикс. Прямого РЕПО | Дата |

| 1 день * | 3,75 | - | - | 18/12 |

| 1 неделя ** | 4,25 | - | - | 18/12 |

| 4 недели | 0 | - | - | 18/12 |

| 3 месяца | 0 | - | - | 18/12 |

* для депозитов приведены данные по инструменту tom-next ** для депозитов приведены данные по инструменту 1 week

Торги по наиболее ликвидным бумагам|

| Доходность, % годовых | Изменение | Время |

| ОБР04012-9 | 7 | +7% | 12:23 |

| ОФЗ 25068 | 8,2700 | +8,34% | 12:21 |

| ОФЗ 25065 | 8,0500 | +8,12% | 12:02 |

| ОФЗ 25061 | 6,4200 | +6,71% | 12:18 |

| Срок РЕПО | Ставка, % годовых | Изменение | Объем, млн. руб. | Сделок, шт. | Дата |

| 1 день | - | - | - | - | 18.12.2009 |

| 2-7 дней | 5,97 | -0,55% | 48 087,94 | 281 | 18.12.2009 |

| 8-14 дней | - | - | - | - | 18.12.2009 |

| более 14 дней | - | - | - | - | 18.12.2009 |

Похожие работы

... за финансовым состоянием инвестиционных институтов, принятие мер по их оздоровлению, контроль за соблюдением правовых и этических норм, применение санкций); – создание системы информации о состоянии рынка ценных бумаг и обеспечению ее открытости для инвесторов; – формирование системы страхования инвесторов от потерь (государственные или смешанные схемы страхования инвестиций); – предотвращение ...

... Таковы основные вопросы, которые, на наш взгляд, определят в ближайшем будущем ценовую динамику на рынке российских акций. 4. ПЕРСПЕКТИВЫ РАЗВИТИЯ РЫНКА ЦЕННЫХ БУМАГ РОССИИ 4.1 Ближайшие перспективы развития рынка ценных бумаг России Важнейшим источником нового промышленного подъема, преодоления инвестиционного кризиса должно стать финансирование посредством ...

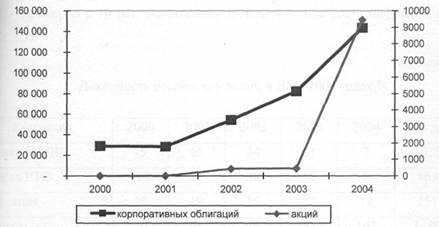

... -2002гг. они разместили 124 облигационных займа.[5,с.181] Резкое снижение доходности по ГКО, ОФЗ создало необходимые условия и для развития вторичного рынка облигаций, который развивается более динамичными темпами, чем первичный. [5,с.181] Современный рынок ценных бумаг России В настоящее время в России, как и других странах, происходит расширение банковских операций с ценными бумагами. Но ...

... надо четко разграничить функции казначейства, Центрального банка и МНС. Другой вариант организационного решения проблемы состоит в серьезном изменении и перераспределении функций отдельных ведомств. 2.3 Перспективы развития рынка ценных бумаг в России Как видно из предыдущих параграфов настоящей работы рынок ценных бумаг в России переживает сложный, неустойчивый период формирования. За ...

0 комментариев