Навигация

Банковский сектор США вначале глобального экономического кризиса

2.2 Банковский сектор США вначале глобального экономического кризиса

События в США - от национализации ипотечных агентств до банкротства банков из "Большой пятерки" и проблем крупнейшей страховой компании AIG - свидетельствовали о начале мирового финансового кризиса.

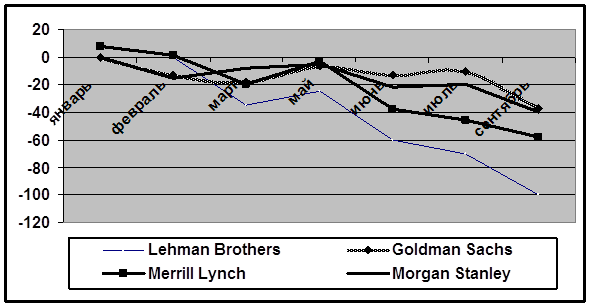

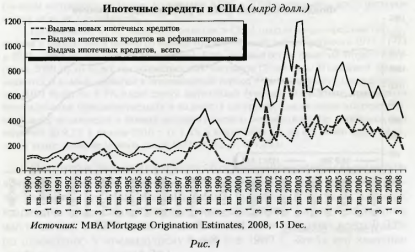

Начавшееся в 2006 году надувание пузыря низкокачественных кредитов на ипотечном рынке США в сочетании с легкомысленным отношением к финансовым инструментам на их основе обусловило масштабный кризис в финансовом секторе, приведший к разорению некоторых крупных компаний. Ипотечных невыплат не выдержал банк Bear Stearns, входящий в "Большую пятерку" - группу старейших и влиятельных американских банков, к которой также относились Goldman Sachs, Lehman Brothers, Merrill Lynch и Morgan Stanley. Оставшаяся четверка превратилась в тройку. 14 сентября почти одновременно случилось два значимых события - Lehman Brothers объявил о своем банкротстве, а Merrill Lynch о продаже. Оба события спровоцировали волну распродаж на мировом фондовом рынке. Lehman Brothers, завершивший таким образом свою 158-летнюю историю, не включил в заявление о банкротстве дочерние брокерско-дилерские компании. Усилия банка по поиску покупателя своих активов достаточно долго не рождали спроса - основной потенциальный покупатель, Bank of America, предпочел приобрести Merrill Lynch, заплатив на него всего $50 млрд. Наконец покупатель нашелся и для Lehman Brothers - им стал британский Barclays, проявивший интерес к некоторым активам обанкротившегося банка и предложивший $1,75 млрд.

Оставшиеся члены "Большой пятерки" - Goldman Sachs, Morgan Stanley решили не рисковать и поменяли статус с инвестиционных банков на банковские холдинги. Это поставило их под более жесткий контроль со стороны ФРС и обеспечило большую свободу действий на финансовых рынках. Этим решением фактически завершилась эпоха разделения американских банков на коммерческие и инвестиционные, начатая семьдесят пять лет назад президентом США Франклином Делано Рузвельтом в целях отделения депозитов населения от рискованной биржевой игры.

Рисунок 2

Динамика акций «Большой пятерки» в 2008г., за исключением Bear Stearns

Таблица 1

Задолженность крупнейших финансовых компаний США

| Компании | Задолженность, $ млрд. | В том числе долгосрочная, $ млрд. | % |

| Fannie Mae | 638,429 | 562,139 | 67,0 |

| Freddie Mac | 768,468 | 442,638 | 57,6 |

| AIG | 964,704 | 570,236 | 59,1 |

| Компании | Задолженность, $ млрд. | В том числе долгосрочная, $ млрд. | % |

| Lehman Brothers | 344,511 | 145,640 | 42,3 |

| Merrill Lynch | 931,432 | 696,682 | 74,8 |

| Goldman Sachs | 1043,327 | 292,755 | 28,1 |

| Morgan Stanley | 996,735 | 451,167 | 45,3 |

| Bank of America | 1554,184 | 298,508 | 19,2 |

Наиболее решительная мера правительства США, озвученная 17 сентября и вызвавшая сильнейший за последние шесть лет рост фондовых котировок, заключалась в создании специального фонда, который занялся бы выкупом и обслуживанием безнадежных банковских долгов. У США уже есть опыт создания подобного фонда - сформированный в конце 80-х годов после крушения сберегательных и заемных банков Resolution Trust остановил волну банкротств и способствовал возрождению банковской системы.

Последовательные меры финансовых властей США, позитивно отразившиеся на фондовом рынке - национализация Freddie Mac и Fannie Mae, план спасения AIG и в особенности создание аналога Resolution Trust - позволили им заявить, что кризис почти побежден, по крайней мере,наиболее опасная фаза уже пройдена. С ними согласен Доминик Стросс - Кан, управляющий директор Международного валютного фонда, считающий, что основные трудности позади и восстановления мировой экономики начался в 2009 г.

Похожие работы

... или универсальный, частный или государственный, межрегиональный или местный банк. Напротив, все они имеют свои особенности, которые отражают многообразие элементов банковской системы. Цель настоящей работы – проанализировать историю возникновения и развития банковского дела. Для достижения указанной цели поставлено решение следующего ряда задач: рассмотреть историю возникновения и объективные ...

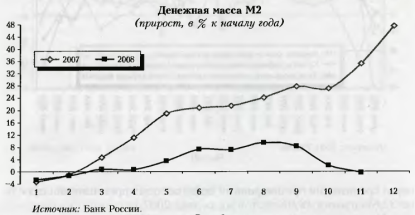

... Банк России предполагает увеличение денежного агрегата М2 в 2009 - 2010 гг. на 19—28%. В 2010 и 2011 гг. темпы прироста предложения денег замедлятся и могут составить 16—25% в 2010 г. и 14—22% в 2011 г. 2. Причины мирового финансового кризиса Банкротства финансовых учреждений и предшествовавшее им раздувание пузыря на финансовом рынке вызваны рядом причин. Помимо предоставления сомнительных ...

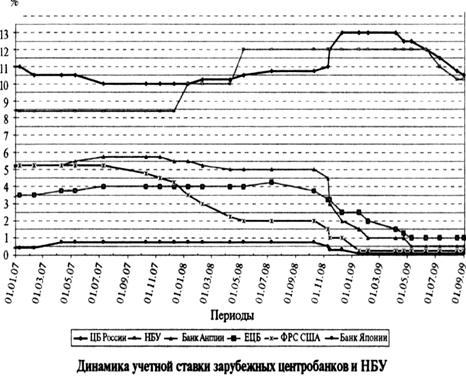

... о первых признаках стабилизации зарубежных кредитных рынков отражаются и в других сегментах инвестиционной сферы. Связанные с рассмотренными экономическими ожиданиями предложения по внедрению антикризисных инструментов финансовой стабилизации можно сформулировать так. 1. Поддержание стабильности национальной валюты и банковской системы Украины (а не контроль над инфляцией) должно определять ...

... внедрение и расходы на его поддержание. Затраты на переобучение и приобретение необходимой техники для них будет более чувствительны. Тем не менее аналогичные разговоры велись и при переходе на «Базель-1». Банковская система России в международном понимании существует более 15 лет, однако все приспособились. Кризисы возникают не в результате перехода на новые стандарты. Гораздо больше опасностей ...

0 комментариев