Навигация

Глобальный финансово-экономический кризис 2008 года: причины возникновения и последствия

1.2 Глобальный финансово-экономический кризис 2008 года: причины возникновения и последствия

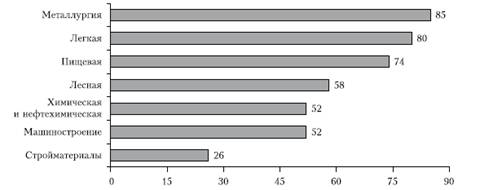

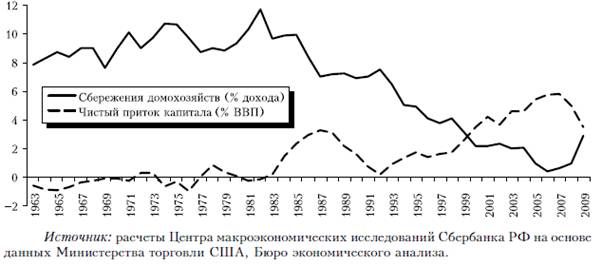

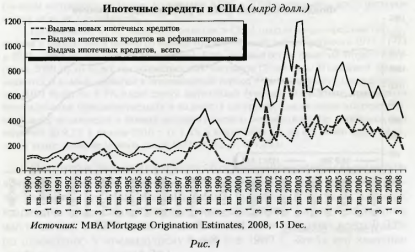

Глубинной причиной кризиса стали дисбалансы в мировой экономике, связанные с избыточным потреблением в США. В последние годы население этой страны жило, потребляя заработанные средства (см. рис. 1) [1]. Значительная часть населения жила в кредит, причем заемщики, просто не могли обслуживать объемы взятых кредитов, столь огромными они были. Из рисунка 1 следует, что в США наблюдалось постоянное увеличение торгового дефицита, который покрывался ростом внешних заимствований. Безусловно, этот процесс не мог продолжаться бесконечно.

Рисунок 1

В середине 2007 г. на рынке ипотечного кредитования в США начался кризис, который вызвал волну недоверия к финансовой системе, прежде всего к производным финансовым инструментам. Стадии развития кризиса хорошо показывает TED спред — разница между 3-месячными ставками LIBOR и 3-месячными облигациями США. Пик пришелся на сентябрь—октябрь 2008 г., когда банкротство крупнейшего инвестиционного банка Lehman Brothers парализовало всю мировую финансовую систему.

В 2009 г. риски в мировом финансовом секторе снизились. Кредитное сжатие в США, прекращение экспортного кредитования, стремление к снижению долговых обязательств финансовых институтов вызвали резкое падение спроса во многих странах. В результате кризис, начинавшийся как финансовый, перешел в глобальный экономический кризис.

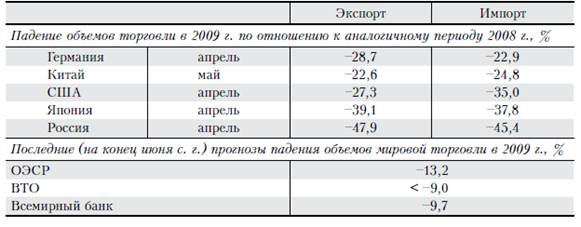

Важнейшим каналом распространения кризиса стало падение мировой торговли. В некоторых странах объем экспорта по сравнению с аналогичным периодом 2008 года сократился наполовину. Больше всего от кризиса из-за спада в торговле пострадали страны, экспортирующие товары длительного пользования и инвестиционные товары, а также страны, в экспорте которых преобладают сырьевые товары.

Один из наиболее обсуждаемых вопросов, особенно в России, касается продолжительности кризиса. Но специалистам уже сегодня ясно, что восстановление нынешнего кризиса будет длительным и трудным.

Самый лучший способ определить продолжительность кризиса — изучить динамику прошлых кризисов. Одним из последствий кризиса является рост государственного долга — в среднем на 86% от докризисного уровня. При этом в основном рост связан не с увеличением государственных затрат на антикризисные меры, а со снижением налоговых поступлений.

Кризисы начала XX в. и кризис 2008-2009 гг. при всем их различии имеют и некоторые общие черты.

1. В основе кризисных явлений в России лежит сильная зависимость от глобальной экономики. Россия вовлечена в глобальную экономику (в качестве сырьевого донора) и зависит от всех ее колебаний.

2. Чем глубже становился кризис на развитых рынках, тем значительнее отток капиталов из России;

3. Усиление деградации потенциала российской промышленности;

4. Смещение экономической активности из производственной сферы в сферу обращения;

5. Закрытие многих предприятий и рост безработицы.

6. Крайне уязвимое положение российского банковского сектора;

7. Создание кредитного ажиотажа. Сомнительная эффективность многих инвестиционных проектов, начатых на волне бума, но не способных выдержать кризис;

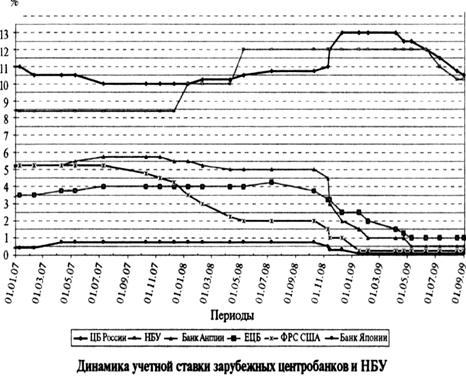

8. Увеличение процентной ставки;

9. Недостаток ликвидности в банках;

10. Неплатежи по кредитам;

11. Биржевой кризис, или падение фондового рынка;

12. Наращивание корпоративного внешнего долга.

2. ВЛИЯНИЕ МИРОВОГО ЭКОНОМИЧЕСКОГО КРИЗИСА НА СОСТОЯНИЕ БАНКОВСКИХ СИСТЕМ

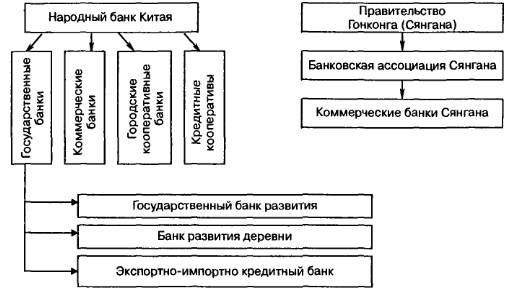

2.1 Банковская система Китая в условиях мирового экономического кризиса

В условиях кризиса в ноябре 2008 г. Госсовет Китая принял решение о выделении на стимулирование экономики 4 трлн. юаней (586 млрд. долл.), причем из госбюджета выделили 1,18 трлн. юаней, остальная часть (примерно 2,8 трлн. юаней) формировались местными бюджетами и дополнительными банковскими кредитами. Таким образом, банковская система страны приняла на себя значительную часть инвестирования принятого пакета мер по стимулированию экономики.

На международном экономическом форуме в Давосе премьер Госсовета КНР Вэнь Цзябао заявил, что для поддержания экономического роста в 2008 г. был принят ряд политических мер по отношению к финансовому сектору, включающий дополнительное увеличение кредитования, оптимизацию структуры выдаваемых кредитов и обеспечение большей финансовой поддержки сельскому хозяйству, а также малому и среднему бизнесу.

Банковский сектор Китая является основным каналом финансирования экономики. Поэтому эффективность его работы является залогом успешного экономического развития. Для облегчения положения китайских банков в 2008г. норма обязательного резервирования снизилась 4 раза в общей сложности на 2% для крупных банков и на 4% − для мелких и средних, что позволило повысить общую ликвидность банковской системы на 800 млрд. юаней. На эту же сумму возрос объем кредитования в январе 2009г. Даже при условии сохранения темпов экономического роста, такое резкое увеличение выдаваемых кредитов неизбежно сопровождалось снижением контроля за рисками и, как следствие, увеличением объема невозвратных кредитов. По данным Комиссии по банковскому регулированию и контролю (КБРК) доля «плохих» долгов в банковской системе Китая составляло 2,45% (снижение за 2008 год составило 3,71%, или 700,24 млрд. юаней).

Вероятность неблагоприятного для банковского сектора развития событий обусловлена следующими факторами.

Во-первых, отличительной чертой китайской банковской системы является высокая доля государственной собственности в банковском капитале и определяющее влияние правительства в распределении кредитов. Эти факторы обычно и становятся главными причинами принятия необоснованных кредитных решений, переполненности банковских штатов, чрезмерного числа филиалов и т.п., что является причиной серьезных банковских кризисов.

Во-вторых, Центральный Банк Китая – НБК до настоящего времени не является независимым и при осуществлении своей денежно-кредитной политики вынужден подчиняться директивным решениям китайского правительства.

В-третьих, в последние годы в Китае проводились кардинальные реформы, целью которых было создание эффективной, конкурентоспособной на мировом рынке банковской системы, работающей в соответствии с рыночными принципами. Однако для этих преобразований были установлены слишком сжатые сроки. Очевидно, что правительство к моменту начала последнего этапа реформ недооценивало глубину имеющихся проблем, сводя их исключительно к финансовым затруднениям банков.

Подход китайских властей к процессу реформирования банковской системы вызывает сомнения в понимании ими приоритетных причин возникновения проблем, а именно – роли правительственного вмешательства в накоплении банками огромного объема «плохих» долгов.

Масштаб проблем, стоящих перед Китаем, чрезвычайно велик. Экспортно-ориентированная экономика Китая крайне уязвима в условиях глобального экономического кризиса, а ее переориентация в сторону внутреннего рынка является очень сложной задачей, решение которой требует длительного времени и огромных усилий. Проблемы, существующие в банковском секторе Китая, усугубляются не только необходимостью финансировать антикризисные экономические проекты, но и отсутствием в настоящее время адекватной программы оздоровления финансовой системы.

Похожие работы

... или универсальный, частный или государственный, межрегиональный или местный банк. Напротив, все они имеют свои особенности, которые отражают многообразие элементов банковской системы. Цель настоящей работы – проанализировать историю возникновения и развития банковского дела. Для достижения указанной цели поставлено решение следующего ряда задач: рассмотреть историю возникновения и объективные ...

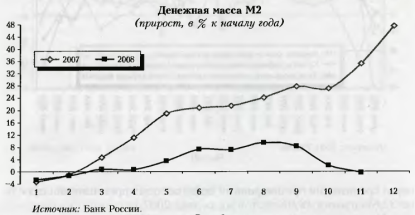

... Банк России предполагает увеличение денежного агрегата М2 в 2009 - 2010 гг. на 19—28%. В 2010 и 2011 гг. темпы прироста предложения денег замедлятся и могут составить 16—25% в 2010 г. и 14—22% в 2011 г. 2. Причины мирового финансового кризиса Банкротства финансовых учреждений и предшествовавшее им раздувание пузыря на финансовом рынке вызваны рядом причин. Помимо предоставления сомнительных ...

... о первых признаках стабилизации зарубежных кредитных рынков отражаются и в других сегментах инвестиционной сферы. Связанные с рассмотренными экономическими ожиданиями предложения по внедрению антикризисных инструментов финансовой стабилизации можно сформулировать так. 1. Поддержание стабильности национальной валюты и банковской системы Украины (а не контроль над инфляцией) должно определять ...

... внедрение и расходы на его поддержание. Затраты на переобучение и приобретение необходимой техники для них будет более чувствительны. Тем не менее аналогичные разговоры велись и при переходе на «Базель-1». Банковская система России в международном понимании существует более 15 лет, однако все приспособились. Кризисы возникают не в результате перехода на новые стандарты. Гораздо больше опасностей ...

0 комментариев