Навигация

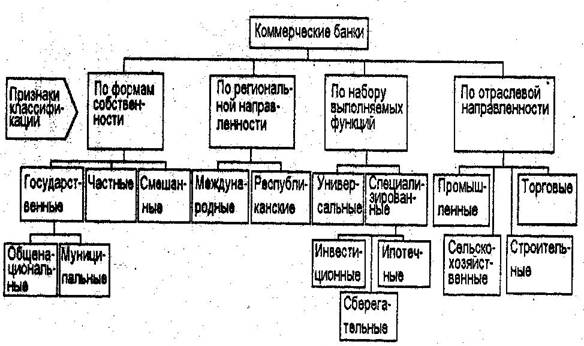

Принципы организации и функции коммерческих банков

1.2. Принципы организации и функции коммерческих банков

Первым и основополагающим принципом деятельности коммерческого банка является работа в пределах реально имеющихся ресурсов.

Работа в пределах реально имеющихся ресурсов означает, что коммерческий банк должен обеспечивать не только количественное соответствие между своими ресурсами и кредитными вложениями, но и добиваться соответствия характера банковских активов специфике мобилизованных им ресурсов. Прежде всего, это относится к срокам тех и других. Так если банк привлекает средства главным образом на короткие сроки, а вкладывает их преимущественно в долгосрочные ссуды, то его ликвидность оказывается под угрозой. Наличие в активах банка большого количества ссуд с повышенным риском требует от банка увеличения удельного веса собственных средств в общем объеме его ресурсов.

Вторым важнейшим принципом, на котором базируется деятельность коммерческих банков, является экономическая самостоятельность, подразумевающая и экономическую ответственность банка за результаты своей деятельности. Экономическая самостоятельность предполагает свободу распоряжения собственными средствами банка и привлеченными ресурсами, свободный выбор клиентов и вкладчиков, распоряжение доходами банка.

Действующее законодательство предоставляет всем коммерческим банкам экономическую свободу в распоряжении своими фондами и доходами. Прибыль банка, остающаяся в его распоряжении после уплаты налогов, распределяется в соответствии с решением общего собрания акционеров. Оно устанавливает нормы и размеры отчислений в различные фонды банка, а также размеры дивидендов по акциям.

По своим обязательствам коммерческий банк отвечает всеми принадлежащими ему средствами и имуществом, на которые может быть наложено взыскание. Весь риск от своих от своих операций коммерческий банк берет на себя [20, с.15].

Третий принцип заключается в том, что взаимоотношения коммерческого банка со своими клиентами строятся как обычные рыночные отношения. Предоставляя ссуды, коммерческий банк исходит прежде всего из рыночных критериев прибыльности, риска и ликвидности.

Четвертый принцип работы коммерческого банка заключается в том, что регулирование его деятельности может осуществляться только косвенными экономическими (а не административными) методами. Государство определяет лишь "правила игры" для коммерческих банков, но не может давать им приказов.

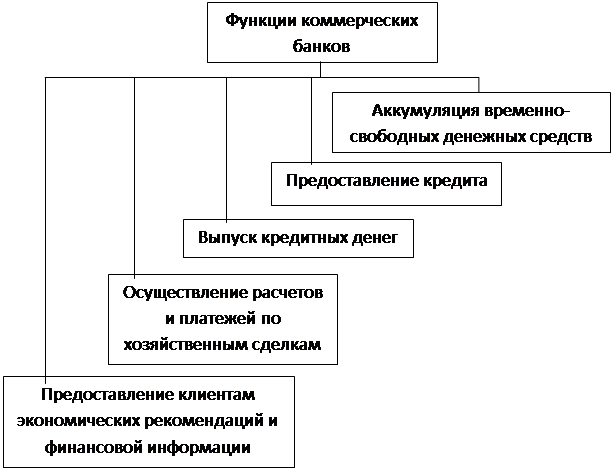

Одной из важных функций коммерческого банка является посредничество в кредите, которое они осуществляют путем перераспределения денежных средств, временно высвобождающихся в процессе кругооборота фондов предприятий и денежных доходов частных лиц. Особенность посреднической функции коммерческих банков состоит в том, что главным критерием перераспределения ресурсов выступает прибыльность их использования заемщиком. Перераспределение ресурсов осуществляется по горизонтали хозяйственных связей от кредитора к заемщику, при посредстве банков без участия промежуточных звеньев в лице вышестоящих банковских структур, на условиях платности и возвратности. Плата за отданные и полученные взаймы средства формируется под влиянием спроса и предложения заемных средств. В результате достигается свободное перемещение финансовых ресурсов в хозяйстве, соответствующее рыночному типу отношений [20, с.15].

Значение посреднической функции коммерческих банков для успешного развития рыночной экономики состоит в том, что они своей деятельностью уменьшают степень риска и неопределенности в экономической системе. Денежные средства могут перемещаться от кредиторов к заемщикам и без посредничества банков, однако при этом резко возрастают риски потери денежных средств, отдаваемых в ссуду, и возрастают общие издержки по их перемещению, поскольку кредиторы и заемщики не осведомлены о платежеспособности друг друга, а размер и сроки предложения денежных средств не совпадает с размерами и сроками потребности в них. Коммерческие банки привлекают средства, которые могут быть отданы в ссуду, в соответствии с потребностями заемщиков и на основе широкой диверсификации своих активов снижают совокупные риски владельцев денег, размещенных в банке.

Вторая важнейшая функция коммерческих банков - стимулирование накоплений в хозяйстве. Коммерческие банки, выступая на финансовом рынке со спросом на кредитные ресурсы, должны не только максимально мобилизовать имеющиеся в хозяйстве сбережения, но и формировать достаточно эффективные стимулы к накоплению средств. Стимулы к накоплению и сбережению денежных средств формируются на основе гибкой депозитной политики коммерческих банков. Помимо высоких процентов, выплачиваемых по вкладам, кредиторам банка необходимы высокие гарантии надежности помещения накопленных ресурсов в банк. Созданию гарантий служит формирование фонда страхования активов банковских учреждений, депозитов в коммерческих банках [24].

Наряду со страхованием депозитов важное значение для вкладчиков имеет доступность информации о деятельности коммерческих банков и о тех гарантиях, которые они могут дать. Решая вопрос об использовании имеющихся у кредитора средств, он должен иметь достаточную информацию о финансовом состоянии банка, чтобы самому оценить риск будущих вложений.

Третья функция банков - посредничество в платежах между отдельными самостоятельными субъектами [24].

В связи с формированием фондового рынка получает развитие и такая функция банков, как посредничество в операциях с ценными бумагами. Банки имеют право выступать в качестве инвестиционных институтов, которые могут осуществлять деятельность на рынке ценных бумаг в качестве посредника; инвестиционного консультанта; инвестиционной компании и инвестиционного фонда. Выступая в качестве финансового брокера, банки выполняют посреднические функции при купле-продаже ценных бумаг за счет и по поручению клиента на основании договора комиссии или поручения.

Как инвестиционный консультант банк оказывает консультационные услуги своим клиентам по поводу выпуска и обращения ценных бумаг. Если банк берет на себя роль инвестиционной компании, то он занимается организацией выпуска ценных бумаг и выдачей гарантий по их размещению в пользу третьего лица; куплей-продажей ценных бумаг от своего имени и за свой счет, в том числе путем котировки ценных бумаг, т.е. объявляя на определенные ценные бумаги "цены продавца" и "цены покупателя", по которым он обязуется их продавать и покупать. Когда банк размещает свои ресурсы в ценные бумаги от своего имени и все риски, связанные с таким размещением, все доходы и убытки от изменения рыночной оценки приобретенных ценных бумаг относятся за счет акционеров банка, то он выступает в качестве инвестиционного фонда. Необходимым условием выполнения роли инвестиционного фонда является наличие в штате банка специалистов по работе с ценными бумагами, имеющих квалификационный аттестат Министерства финансов Республики Беларусь, дающий право на совершение операций с привлечением средств граждан.

1.3. Роль коммерческих банковДля определения роли банков Беларуси в национальной экономике следует проанализировать наиболее общие показатели, характеризующие уровень развития денежной системы, поскольку банки сами по себе не могут существовать вне этих систем. Все показатели приводятся на основе статистических данных Международного валютного фонда за 2001-2003 годы [25].

Таблица 1.1. Основные показатели денежных систем (в процентах к ВВП) [25]

| Деньги в обращении (наличность и расчетные счета предприятий) | Все деньги в национальной и иностранной валюте | Инвалютные резервы Центробанке в (твердая иностранная валюта) | Уровень покрытия инвалютными резервами денег в обращении | |

| Евросоюз | 30,3 | 75,1 | 3,9 | 13% |

| Венгрия | 15,4 | 40,2 | 19,5 | 127% |

| Польша | 12,8 | 38,7 | 16,3 | 127% |

| Чехия | 22,7 | 68 | 22,7 | 100% |

| Латвия | 16,1 | 25,5 | 12,0 | 75% |

| Литва | 12,5 | 20,2 | 11,7 | 94% |

| Эстония | 19,8 | 31,2 | 15,0 | 76% |

| Россия | 9,6 | 18,0 | 5,9 | 61% |

| Казахстан | 8,0 | 12,3 | 4,5 | 56% |

| Украина | 10,0 | 15,5 | 2,3 | 23% |

| Беларусь | 3,9 | 11,0 | 2,5 | 64% |

Приведенные данные не вызывают сомнений в том, что денежная система Беларуси значительно уступает по своим важнейшим параметрам не только денежной системе стран Евросоюза, включающего в себя большинство индустриально развитых стран, но и денежным системам восточноевропейских государств и крупнейших стран СНГ, осуществляющих переход от плановой к рыночной, то есть денежной, а не фондовой, экономике [9, с.33]. Так, по соотношению с ВВП денег в обращении то есть тех средств предприятий и населения, которые непосредственно обслуживают процессы товарно-денежного обмена и потому именуются активными деньгами, наша страна кардинально (от 2 до 8 раз) уступает не только большинству европейских государств, но и крупнейшим странам СНГ По еще одному весьма важному показателю — соотношению с ВВП валовых инвалютных резервов центральных банков — Беларусь уступает странам Евросоюза в 1,6 раза, России — в 2,4 раза, прибалтийским государствам — в 5,1 раза и ведущим восточноевропейским странам — в 7,7 раза [10, с.11].

Однако по уровню покрытия инвалютными резервами активной денежной массы Беларусь не уступает России и Казахстану, опережает Украину почти в 3 раза, а страны Евросоюза — в 5 раз. По этому показателю Беларусь близка к прибалтийским странам, проводящим политику жесткой привязки своих национальных валют к твердым валютам на принципах «Валютного комитета», то есть с эмиссией национальной валюты только для покупки твердой иностранной валюты, и в среднем уступает примерно в 2 раза ведущим восточноевропейским странам, наиболее преуспевшим в осуществлении экономических реформ. Однако это кажущееся на первый взгляд относительное достижение экономики Беларуси на самом деле отражает ее глубочайшую демонетизацию, а не наличие значительных инвалютных резервов, абсолютная величина которых не покрывает стоимости месячного объема импорта товаров и услуг, в то время как оптимальная величина инвалютных резервов должна быть близка к стоимости импорта за период от 3 до 6 месяцев [9, с.34].

По соотношению с ВВП чистого кредита банковской системы, составившего в 2003 году 15,3%, Беларусь уступает России в 1,9 раза, прибалтийским государствам — в 2 раза, ведущим восточноевропейским странам — в 5 раз и странам Евросоюза — почти в 9 раз. Однако по доле чистых кредитов банков правительству и отечественным предприятиям, то есть резидентам национальной экономики, показатели банковской системы нашей страны выше аналогичных показателей всех рассматриваемых стран, за исключением стран Евросоюза и Украины. При всей кажущейся на первый взгляд патриотичности белорусских банков на самом деле это опять же свидетельствует о неконкурентоспособности отечественной банковской системы на мировых финансовых рынках на фоне столь же малой эффективности участия экономики страны в мировом обмене факторами производства.

Банковская система нашей страны находится в заколдованном круге. Низкий уровень капитализации банковской системы не способствует увеличению масштабов банковского кредита и росту монетизации экономики. Низкий уровень монетизации экономики Беларуси, являющийся следствием длительно проводившейся в стране экспансивной эмиссионной политики, приводившей к безудержной инфляции, подрывавшей устойчивость национальной валюты и препятствовавшей росту внутренних сбережений, не дает оснований для надежд на быстрый рост капитализации белорусских банков за счет внутренних источников. Это означает, что важнейшим условием роста капитализации белорусских банков и расширения масштабов кредитования предприятий и населения страны является привлечение в страну зарубежного финансового капитала, то есть интернационализация отечественной банковской системы.

Парадоксальным является факт кардинального отставания Беларуси от ведущих стран мира в уровне обеспеченности внешнеторговой деятельности иностранными активами (4,3% ВВП) и пассивами коммерческих банков (1,5% ВВП). Еще наглядней это при сопоставлении валовых иностранных активов коммерческих банков с экспортом товаров и услуг (6%) и пассивов с импортом (2%).

Таблица 1.2. Объемы экспорта и иностранных активов банков [25]| Население (млн. человек) | Экспорт товаров и услуг (млрд. долларов) | То же на душу населения (тыс. долларов) | Иностранные активы банков (млрд. долларов) | Тоже на душу населения (тыс. долларов) | |

| Сингапур | 4,0 | 166 | 41 | 52 | 13 |

| Гонконг | 6,8 | 244 | 36 | 450 | 66 |

| Швейцария | 7,1 | 119 | 17 | 464 | 65 |

| Евросоюз | 291,5 | 265 | 0,9 | 1882 | 65 |

| США | 281,4 | 1103 | 3,9 | 373 | 1,3 |

| Япония | 1269 | 529 | 4,2 | 739 | 5,8 |

| Швеция | 8,9 | 108 | 12 | 101 | 11 |

| Дания | 5,3 | 71 | 13 | 64 | 12 |

| Норвегия | 4,5 | 75 | 17 | 15 | 3.4 |

| Чехия | 10,3 | 36 | 3,5 | 13 | 1,3 |

| Венгрия | 100 | 32 | 3,2 | 2,8 | 0,3 |

| Польша | 38,7 | 39 | 1,0 | 7,9 | 0,2 |

| Россия | 145,5 | 115 | 0,8 | 17 | 0,1 |

| Украина | 49,6 | 20 | 04 | 0,9 | 0,02 |

| Беларусь | 10,2 | 8 | 0,8 | 0.3 | 0,03 |

Как видно из этих статистических данных, по уровню экспорта на душу населения Беларусь опережает лишь Украину и не уступает России, однако проигрывает последней по величине банковских активов в иностранной валюте на душу населения более чем в 3 раза Россия является крупнейшим экспортером сырья, а Беларусь вывозит за границу преимущественно готовую промышленную продукцию. По этой причине уровень поддержки отечественными банками национального экспорта должен быть намного выше, чем в России, поскольку такие товары, как нефть, газ, уголь, лес и другое сырье, покупаются с быстрой оплатой в денежной форме, в то время как поставки машинотехнической и другой сложной промышленной продукции без экспортных кредитов весьма затруднены, что и является главным препятствием для наращивания объемов экспорта нашими заводами даже в страны третьего мира, которые вполне удовлетворяет современное качество относительно дешевой продукции и уровень ее сервиса.

Похожие работы

... Крупные коммерческие банки предоставляют клиентам полный спектр услуг, включая кредиты, прием депозитов расчетов и т.д. Этим они отличны от специализированных учреждений, которые ограничены определенными функциями. Коммерческие банки традиционно играют роль базового звена кредитной системы. Переплетение функций различных видов кредитных учреждений и популярность универсального типа банка создает ...

... собой учреждение осуществляющее деятельность по привлечению ссудных капиталов и последующему их размещению. В современной рыночной экономике функции коммерческих банков не сводятся лишь аккумулированию и перераспределению ресурсов. Осуществляется целый спектр услуг, сопутствующих основным. 2. основными операциями, определяющими состояние банка, являются активные и пассивные операции. При ...

... все возможные операции с ценными бумагами за свой счет и по поручению. 1.2 Государственное регулирование деятельности банков на рынке ценных бумаг Коммерческие банки в России как универсальные кредитно-финансовые инструменты являются участниками рынка ценных бумаг. Они осуществляют на рынке ценных бумаг деятельность в качестве финансовых посредников и профессиональных участников. Как ...

... портфеля кредитных продуктов, предоставленных предприятиям малого бизнеса, с уступкой прав требования в пользу ВТБ 24. Глава 4. Банк 24. Кредитование Рассмотрим схемы кредитования малого и среднего бизнеса еще и на примере Банка «Банк 24» [20]. «Бизнес-Овердрафт» Кредитование в форме овердрафта возможно при условии, что Заемщик находится на расчетно-кассовом обслуживании в ...

0 комментариев