Навигация

Расчетные и текущие счета

1.2 Расчетные и текущие счета

К срочным депозитам относятся денежные средства, хранящиеся на банковских счетах в течение определенного времени, установленного при их открытии соглашением между клиентом и банком. Срочные депозиты подразумевают передачу средств в полное распоряжение банка на конкретный срок и возможность их изъятия владельцем только после окончания определенного договором срока. Эта часть ресурсов является для коммерческих банков достаточно стабильной. Банки в значительной степени заинтересованы в приросте срочных вкладов и депозитов, так как он усиливает ликвидность позиций их балансов. Но следует иметь в виду, что при возрастании доли срочных депозитов в совокупном объеме ресурсов может произойти снижение доходности его операций из-за привлечения более дорогих, по сравнению с ресурсами до востребования, средств.

Срочные депозиты, помимо рассмотренных ранее классификационных признаков, подразделяются в зависимости от сроков их привлечения. Как правило, стандартными сроками депозитов являются 1, 3, б, 9, 12 месяцев. Возможно привлечение средств на срок и более одного года. Иногда банки прибегают к установлению иных сроков депозитных договоров, например, 10, 14, 45 дней и т.д. Выбор банком сроков привлечения депозитов может быть обусловлен рядом причин. В значительной степени эти сроки зависят от требований банковского законодательства по формированию обязательных резервов: если существует дифференциация норм обязательных резервов в зависимости от сроков привлечения ресурсов, то банк останавливает свой выбор на таких сроках, которые позволяют ему осуществлять отчисления по минимальным нормам. Кроме этого, большое влияние на выбор сроков привлечения средств оказывают сроки проводимых банками активных операций. И, конечно, сроки привлечения банками ресурсов зависят от сложившихся тенденций и текущих конъюнктурных колебаний (спроса и предложения) на денежном рынке.

![]() Размещение в банках средств на фиксированные сроки оформляется специальным договором между клиентом (вкладчиком) и банком в лице его руководителя. Каждый банк, как правило, самостоятельно разрабатывает форму депозитного договора, которая носит типовой характер. Депозитные договоры составляются в двух экземплярах, один из которых передается на хранение вкладчику, другой хранится в банке в отделе, выполняющем депозитные операции. Обычно депозитный договор содержит ряд стандартных разделов. В разделе "Предмет соглашения" излагается существо заключаемой депозитной сделки. Основными условиями договора являются сумма, валюта вклада, срок действия договора, проценты, которые вкладчик получит после окончания срока действия договора, условия внесения средств в депозит (в наличной или безналичной форме).

Размещение в банках средств на фиксированные сроки оформляется специальным договором между клиентом (вкладчиком) и банком в лице его руководителя. Каждый банк, как правило, самостоятельно разрабатывает форму депозитного договора, которая носит типовой характер. Депозитные договоры составляются в двух экземплярах, один из которых передается на хранение вкладчику, другой хранится в банке в отделе, выполняющем депозитные операции. Обычно депозитный договор содержит ряд стандартных разделов. В разделе "Предмет соглашения" излагается существо заключаемой депозитной сделки. Основными условиями договора являются сумма, валюта вклада, срок действия договора, проценты, которые вкладчик получит после окончания срока действия договора, условия внесения средств в депозит (в наличной или безналичной форме).

Условия депозитного договора тесно связаны между собой. Например, сумма депозитного вклада и сроки, на которые заключается с банком договор, оказывают непосредственное влияние на размер депозитного процента. Чем крупнее сумма вклада и длиннее сроки, на которые клиент передает средства банку, тем выше может быть предложенный вкладчику депозитный процент.

Уровень депозитных процентных ставок коммерческие банки определяют самостоятельно исходя из разработанной ими депозитной политики, однако на него оказывают влияние многие факторы. Кроме размера вклада и сроков договора, это состояние денежного рынка, спрос на кредитные ресурсы, ссудный процент, ставка рефинансирования, уровень инфляции, тип клиента (вкладчика) и соблюдение им условий договора.

Несмотря на то, что в депозитном договоре указаны определенные конечные сроки, вкладчику может быть предоставлено право расторгнуть его досрочно и отозвать внесенную в банк сумму. Об этом необходимо заранее уведомить банк в письменной или устной форме. Следует отметить, что ликвидность вклада для его владельца представляет, как правило, не меньший интерес, чем размер доходов по нему. Поэтому более привлекательным для клиента будет договор, предусматривающий возможность досрочного отзыва депозита. При включении в договор подобных условий должны быть четко разграничены размеры доходов (размер депозитного процента) при соблюдении клиентом договорных сроков и при досрочном востребовании суммы. Самым жестким условием со стороны банка может быть полная потеря клиентом права на проценты по досрочно изъятому депозиту. Другим вариантом может быть начисление банком процентов по ставке, предусмотренной для депозитов до востребования, но чаще всего начисление процентов по досрочно отзываемым депозитам за срок их фактического пребывания на банковском счете происходит по ставке, установленной банком для депозитов соответствующего срока.

Используемые коммерческими банками процентные ставки по депозитам могут быть твердыми (фиксированными) и не изменяться в течение всего срока действия депозитного договора или плавающими. При нестабильных экономических условиях, достаточно высоких темпах инфляции, значительной динамике ставки рефинансирования и изменениях конъюнктуры денежного рынка использование плавающих депозитных ставок представляется наиболее целесообразным. Коммерческие банки могут применять различные способы исчисления доходов по депозитам. Один из них, являющийся более традиционным, представляет начисление простых процентов. При этом способе в качестве базы для расчета используется фактический остаток вклада, по которому происходит начисление процентов с определенной периодичностью (как правило, один раз в месяц). В соответствии с условиями договора начисленные проценты периодически выплачиваются вкладчику или аккумулируются на отдельном счете в банке с выплатой всей суммы после окончания срока депозитного договора.

Другим способом расчета доходов является использование сложных процентов. При этом варианте сумма начисленных процентов добавляется к сумме основного вклада, а в следующем периоде начисление процентов ведется уже относительно совокупной суммы. В данном случае происходит капитализация процентов. Сложные проценты рекомендуется использовать в тех случаях, когда фактическая выплата доходов осуществляется по окончании срока действия депозитного договора.

Важными условиями работы для коммерческих банков, планирующих осуществлять широкомасштабное привлечение средств клиентов в срочные депозиты, должны стать: выработка привлекательных для клиентов условий приема депозитов, открытость этой информации для потенциальных вкладчиков, высокий уровень культуры обслуживания. Все это играет немаловажную роль в конкурентной борьбе коммерческих банков за привлечение ресурсов.

Похожие работы

... комиссионных и прибыли на инвестируемый капитал. Таким образом, функционирование фондового рынка невозможно без профессионалов, обслуживающих его. Именно благодаря им рынок является организованным. Глава II. Актуальные проблемы развития фондового рынка Украины В то же время, несмотря на значительный прогресс в развитии фондового рынка, остается целый ряд нерешенных проблем. На сегодняшний ...

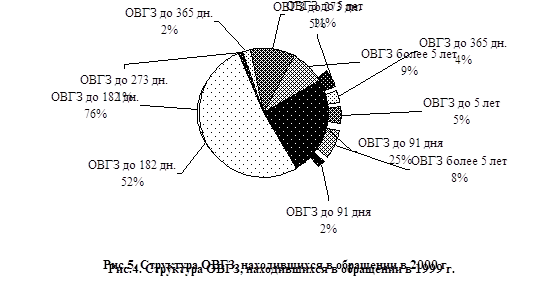

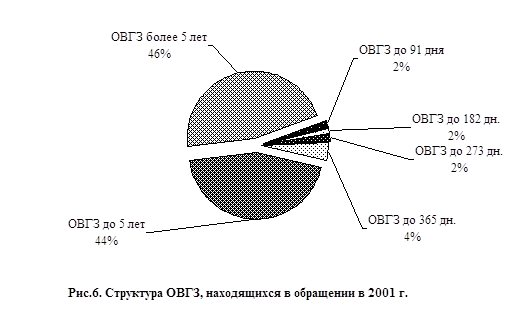

... для финансирования дефицита государственного бюджета. 2. РЫНОК ГОСУДАРСТВЕННЫХ ОБЛИГАЦИЙ НА УКРИНЕ И РОЛЬ НБУ 2.1. МЕХАНИЗМ РЕАЛИЗАЦИИ МЕТОДОВ РЕГУЛИРОВАНИЯ РЫНКА ГОСУДАРСТВЕННЫХ ОБЛИГАЦИЙ НА УКРАИНЕ Строгая регламентация рынка ОВГЗ выражается в обязанности всех его участников соблюдать достаточно жесткие процедуры совершения сделок и ...

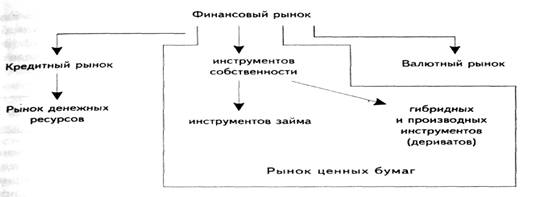

... Ситуация внутри Украины, можно сказать, обратная. 3.2. Проблемы становления рынка финансовых инструментов Рынок финансовых инструментов Украины был и остается весьма противоречивым. Рынок ценных бумаг не отражает состояния экономики; он ведет к новой волне обогащения инвесторов. Развитию рынка препятствуют кризисы платежей и разрыв хозяйственных связей, что делают проблематичным вложения в ...

... и нерешенных вопросов, обусловленными как объективными, так и субъективными причинами. А значит и устранение последних требует комплексного подхода. Будем надеяться, что цивилизованный рынок ценных бумаг на Украине когда-нибудь появится. Глава ІІ. Законодательное регулирование РЦБ. Деятельность на украинском рынке ценных бумаг регулируют два основных законодательных акта ѕ закон Украины "О ...

0 комментариев