Навигация

Анализ формирования кредитного потенциала в ВТБ-24за счет привлеченных средств

2.3 Анализ формирования кредитного потенциала в ВТБ-24за счет привлеченных средств

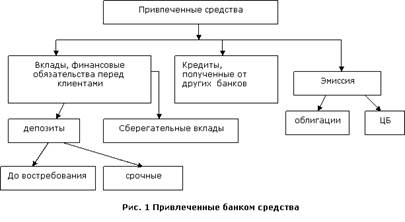

Для анализа структуры привлеченных средств предварительно определяется общая их сумма и выделяются следующие подгруппы:

срочные депозиты;

депозиты до востребования: средства на расчетных, текущих счетах предприятий и организаций, средства бюджетных учреждений и доходы бюджета, неиспользованные собственные средства предприятий, предназначенные для капитальных вложений;

средства в расчетах: неиспользованные остатки на счетах по аккредитивам, лимитированным чековым книжкам, акцентовым платежным поручениям и другие привлеченные средства, включая средства заказчиков на специальных счетах при расчетах по капитальным вложениям в целом за объект;

коэффициент иммобилизации собственных средств коммерческого банка.

Межбанковские кредиты – кредиты, полученные от других банков; кредиторы по внутрибанковским операциям; средства, поступающие от продажи акций и других ценных бумаг.

Определение удельного веса каждой подгруппы в общей сумме привлеченных ресурсов характеризует ее роль в формировании кредитных ресурсов.

Анализ структуры привлеченных средств коммерческих банков свидетельствует о преобладании депозитов до востребования и, прежде всего, средств на расчетных и текущих счетах клиентов, а также межбанковских кредитов. Традиционно первый источник является более предпочтительным с точки зрения доходности банка, устойчивости и надежности самих ресурсов. В процессе анализа пассивных операций можно использовать различные коэффициенты для оценки политики банка. Так, коэффициент использования депозитов Средняя задолженность по кредитам показывает, Средние остатки по всем привлеченным ресурсам какой процент от общего объема привлеченных ресурсов помещен в кредиты. Коэффициент свыше 75% (в зарубежной практике) свидетельствует о рискованной (агрессивной) политике банка. Коэффициент ниже 65% свидетельствует об обратном, т.е. о пассивной кредитной политике.[79]

Рисунок 2.3.1 Привлеченные средства банка

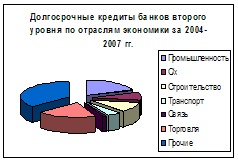

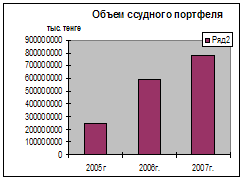

Анализ активных операций банка производится с точки зрения выявления их доходности, степени риска и ликвидности. В этих целях определяется доля активов, приносящих и не приносящих доходы банку. Затем более детально анализируются активы, приносящие доход, прежде всего их структура по составным элементам. При этом определяется общий объем кредитов с выделением краткосрочных, средне- и долгосрочных ссуд, а также межбанковских кредитов, активов, вложенных в проведение факторинговых и лизинговых операций. Особенно тщательно следует анализировать кредитные вложения с точки зрения их риска и доходности.

Таблица 2.3.1.

Привлеченные средства ВТБ 24 (в тыс. руб.)

| Наименование статьи | На 1янв.2010г. | На 1янв.2009г. | На 1янв.2008г. | На 1янв.2007г. |

| Денежные средства | 36 402 274 | 15 535 496 | 7 287 003 | 2 313 517 |

| Средства кредитных организаций в Центральном банке Российской Федерации | 7 001 004 | 8 885 020 | 4 795 225 | 2 030 203 |

| Обязательные резервы | 585 136 | 3 369 764 | 2 057 213 | 321 456 |

| Средства в кредитных организациях | 52 807 721 | 3 882 130 | 1 783 720 | 2 340 551 |

| Чистые вложения в ценные бумаги, оцениваемые по справедливой стоимости. через прибыль или убыток | 28 803 904 | 25 144 556 | 5 869 159 | 1 803 092 |

| Чистая ссудная задолженность | 455 798 210 | 260 951 716 | 140 989 342 | 33 081 771 |

| Чистые вложения в ценные бумаги и другие финансовые активы, имеющиеся в наличии для продажи | 369 026 | 366 459 | 1 967 233 | 389 293 |

| Инвестиции в дочерние и зависимые организации | 32 520 | 32 520 | Нет данных | Нет данных |

| Чистые вложения в ценные бумаги, удерживаемые до погашения | 6 279 933 | 0 | Нет данных | Нет данных |

| Основные средства, нематериальные. активы и материальные запасы | 6 493 997 | 4 583 872 | 2 149 845 | 515 042 |

| Прочие активы | 7 687 730 | 4 109 635 | 975 949 | 861 908 |

| Всего активов | 601 643 799 | 323 458 884 | 166 152 420 | 43 390 383 |

С точки зрения кредитного риска целесообразно выявление в ходе анализа проблемных кредитов. С этой целью могут быть использованы различные показатели. Так, например, коэффициент доходности активов. Активы, приносящие доход позволяет выявить долю активов. Общая сумма активов, обеспечивающая получение прибыли банку, и активов, не приносящие доход (касса, корреспондентский счет, основные средства и др. статьи). Далее можно выявить и оценить рисковые активы к общей сумме активов.

Рисковые активы – в группу рисковых активов включают общий объем предоставленных кредитов, а также стоимость приобретенных ценных бумаг, вложение в факторинговые и лизинговые операции.

В ходе анализа выявляют факторы, влияющие на доходы банка, соотносят их с активами. Полученные данные сравниваются с данными аналогичных банков. В качестве показателей оценки доходности и контроля за активами могут быть использованы следующие коэффициенты:

1. Полученные проценты;

2. Проценты уплачены;

3. Проценты полученные – проценты уплачены;

4. Потери от списания кредитов;

5. Прибыль банка.

Банк ВТБ 24 с растущими активами в размере более 168 млрд. рублей занимает 14-е место по активам-нетто рядом с банком из группы «ВТБ» – Промышленно-Строительным Банком (Санкт-Петербург), сеть отделений которого «ВТБ 24» сейчас активно осваивает. По капиталу – 18-е место (19 млрд. рублей)

«ВТБ 24» (закрытое акционерное общество) образован на базе «Гута-банка», не выдержавшего межбанковского кризиса 2004 года и выкупленного Внешторгбанком (ныне «ВТБ») при активном участии Банка России. В 2005 году «Гута-банк» переименован в ЗАО «Внешторгбанк Розничные услуги», а в ноябре 2006 года – в «ВТБ 24» (ЗАО).

Основным акционером ВТБ 24 является ОАО Банк ВТБ (98,19% акций). Уставный капитал ВТБ 24 составляет 30 млрд. рублей, размер собственных средств (капитала) – 45,6 млрд. рублей. С июля 2005 года банком руководит Президент-Председатель правления Михаил Задорнов, с ноября 1997 по май 1999 (включая август 1998 года) занимавший пост министра финансов, а с декабря 1999 года являвшийся членом Комитета Госдумы РФ по бюджету и налогам.

Банк специализируется на обслуживании физических лиц, индивидуальных предпринимателей и организаций малого бизнеса. Стремительно расширяющаяся сеть продаж «ВТБ 24» состоит из более 150 отделений в Москве, Московской области и в других российских городах (67 филиалов). Численность персонала – около 5 тысяч человек.

Теоретически для получения максимального дохода необходимо направлять максимальную сумму средств в операции, имеющие наибольшую доходность на практике, однако, следует учитывать целый ряд ограничений, связанных с формированием структуры активов банка.

Во-первых, не все привлеченные банком средства можно реализовать в доходных активных операциях. Часть таких средств должна быть в кассе банка и на его корреспондентском счете для выполнения им своих текущих обязательств, а часть в соответствии с требованиями регулирующих органов должна храниться на резервном счете в Центральном банке. Общая сумма таких средств, не приносящих банку доход, приводится в балансовом отчете коммерческих банков, входящем в их общую финансовую отчетность, а также в их публикуемом балансе по статье «Денежные средства, счета в Центральном банке». Кроме того, часть собственных средств банка используется для приобретения основных средств (зданий и оборудования), или, иначе говоря, вкладывается в активы, не приносящие доход. Следовательно, активы банка делятся на работающие, т.е. вложенные в операции, которые могут принести доход, и на неработающие.

Во-вторых, при размещении работающих активов следует учитывать, что регулирующие органы могут устанавливать нормативы для показателей деятельности коммерческих банков, влияющих на структуру их активных операций – соотношение капитала банка и его рисковых активов, рассмотренное, а также другие нормативы, связанные с выдачей кредитов и обеспечением ликвидности.

Наконец, при размещении активов с целью получения прибыли следует учитывать, что любая финансовая операция может принести как прибыль, так и убытки, причем, как правило, чем больше ожидаемая норма прибыльности операции, тем больше и связанный с ней финансовый риск. В связи с этим структура портфеля активов всегда представляет собой некоторый компромисс между желанием получить прибыль и стремлением уменьшить риск финансовых вложений

Доля неработающих активов определяется как внутренними факторами, зависящими от руководства банка, так и внешними, обусловленными требованиями регулирующих органов в области обязательного резервирования части привлеченных средств банка. Влияние обязательного резервирования на доходность банка можно пояснить следующим образом.

Таблица 2.3.2

Фонд обязательного резервирования ВТБ 24

| Статьи актива | Средняя доходность работающих активов в % |

| Средства в банках | 43,6 |

| Вложения в ценные бумаги и паи | 13,1 |

| Кредиты | 14 |

| Прочие активы | 19,1 |

| Работающие активы – всего | 89,8 |

| Денежные средства, счета в ЦБ | 8,5 |

| Основные средства | 1,7 |

| Неработающие активы - всего | 10,2 |

| Всего активов | 100 |

После определения средней доходности работающих активов банка за рассматриваемый период ее следует сравнить с данными за предыдущие периоды, а также со средней доходностью работающих активов других банков, близких по характеру и масштабам деятельности, которые можно приближенно определить по их опубликованной отчетности. В таблице приведены результаты такого анализа для банка ВТБ 24, который в своей опубликованной отчетности за 2009 г. привели также данные на начало 2010 года. Доход от работающих активов при этом определялся приближенно, как сумма процентных доходов, доходов от операций с ценными бумагами и па валютном рынке. А средняя сумма активов в течение года бралась равной их среднему значению на начало и конец года по статьям «Средства в банках и кредитных учреждениях», «Вложения в ценные бумаги, паи и акции», «Кредиты предприятиям, организациям, населению» и «Прочие активы».

Далее нужно провести анализ структуры активных операций банка, приносящих доход, с учетом их доходности. При этом, как следует из вышеизложенного, структура таких операций должна определяться как относительные доли сумм средств, вложенных в различные операции, их группы и виды, в общей сумме вложенных средств по всей рассматриваемой совокупности операций. Данные о суммах средств, вложенных в те или иные операции банка в течение рассматриваемого периода, могут быть определены по соответствующим документам синтетического и аналитического учета. Доходность по группам операций и их видам может быть рассчитана по приведенной методике.

Таблица 2.3.3

Соотношение активов к доходам

| Банк | Средняя сумма работающих активов, млн. дол. | Доход от работающих активов, млн. дол. | Средняя доходность, % годовых |

| ВТБ 24 | 1 125 513 | 160551 | 14,2 |

Для проведения такого анализа необходимые данные целесообразно представлять в виде соответствующей таблицы 2.3.3. В таблице на примере банка ВТБ 24 приведены данные о структуре (доле в %) и доходности активных операций за IV квартал 2009 года при наиболее обобщенной их классификации, соответствующей статьям публикуемого отчета о прибылях и убытках ВТБ 24.

Из этих результатов видно, что кредитные операции, в которые было вложено больше всего средств и которые принесли почти 65 % дохода, имели самую низкую доходность по сравнению с другими видами операций. Следовательно, при изменении структуры вложенных средств в пользу более доходных операций на рынке ценных бумаг и валютных операций может быть получен больший доход (естественно, при сохранении доходности таких операций примерно на том же уровне).

Таблица 2.3.4

Доходность операций банков

| Виды операций банка | Вложенные средства | Доход | Доходность % годовых | ||

| Сумма, млн. дол. | Доля, % | Сумма, млн. дол. | Доля, % | ||

| Кредитные операции | 51230 | 73,7 | 8810 | 64,8 | 68,8 |

| Операции на рынке ценных бумаг | 10855 | 15,6 | 3244 | 23,9 | 119,6 |

| Валютные операции | 4867 | 7 | 1052 | 7,8 | 86,5 |

| Прочие операции | 2534 | 3,7 | 476 | 3,5 | 75,2 |

| Всего | 69488 | 100 | 1 3584 | 100 | 78,2 |

На основе представленных таким образом данных можно проводить как сравнительный анализ результатов за отчетный период и предшествующий ему период, так и анализ доходности операций с начала текущего периода.

Одним из приоритетных направлений деятельности банка является кредитование. ВТБ 24 предлагает различные виды кредитов для предприятий и индивидуальных предпринимателей в рублях и иностранной валюте, предоставляя российским предприятиям возможность успешно выполнять различные бизнес-задачи. ВТБ 24 реализует программу кредитования предприятий и индивидуальных предпринимателей в Москве и регионах России.

Главные требования, предъявляемые ВТБ 24 к заемщикам – это наличие действующего прибыльного бизнеса и работа на рынке от полугода в сфере торговли, услуг или производства.

Существуют следующие кредитные продукты.[69]

«Микрокредит» — если необходимо финансирование до 850000

рублей (эквивалент в долларах США или евро) на срок до 2 лет;

«Кредит на развитие бизнеса» — если необходима сумма до 5000000 долларов США (эквивалент в рублях или евро) на срок до 5 лет.

При использовании кредитных средств по указанным выше программам заемщик имеет следующие преимущества:

возможность оперативного получения средств для выполнения бизнес-задач;

минимальный пакет документов, который поможет подготовить эксперт ВТБ 24;

различные формы кредитования;

гибкий подход к обеспечению: ВТБ 24 принимает в залог различное имущество, в т.ч. недвижимость, оборудование, автотранспорт, товары в обороте;

возможно предоставление кредита без залога имущества;

не обязательно иметь кредитную историю, действующий расчетный счет в банке, бизнес-план на финансируемую сделку;

управление счетами и погашение задолженности можно осуществлять через систему дистанционного обслуживания «Клиент—Банк».

Продукт «Микрокредит» разработан для компаний, которым необходимо финансирование до 850 000 рублей (эквивалент в долларах США или евро) на срок до 2 лет.

В основу технологии кредитования малого бизнеса положена международная практика предоставления финансовых услуг в этой сфере. Один из ключевых аспектов данной технологии – финансовый анализ кредитоспособности заемщика, проводимый на основе данных о реальном состоянии бизнеса клиента. При проведении анализа сотрудник банка ВТБ 24 дает необходимые консультации, помогает составить справедливую оценку и адекватные формы управленческой отчетности. Кредитные технологии ВТБ 24 позволяют проводить оценку кредитоспособности и принимать решение о предоставлении кредита в сжатые сроки.

Формы предоставления

Разовый кредит. Клиент приобретает право на получение суммы кредита одной суммой единовременно.

Овердрафт. Форма кредита, которая позволяет оперативно провести необходимые платежи в случае временного отсутствия или недостаточности денежных средств на расчетном или текущем счете компании в ВТБ 24.

Банковская гарантия

ВТБ 24 предоставляет клиентам различные виды банковских гарантий: тендерные гарантии, гарантии исполнения обязательств по договору, гарантии возврата платежа и гарантии таможенных платежей. Гарантии предоставляются на различные цели и их условия зависят от особенностей конкретной сделки.

Получить кредит можно для реализации различных задач

Пополнение оборотных средств предприятия;

Приобретение имущества (автотранспорт, оборудование, недвижимость и т.д.);

Покупка, ремонт или реконструкция помещений;

Покупка векселей.

Продукт «Кредит на развитие бизнеса» разработан для компаний, которым необходима сумма до 5млн. долларов США (эквивалент в рублях или евро) на срок до 5 лет.

Кредитная линия. В случае более сложной формы необходимого клиенту финансирования ВТБ 24 предлагает рамочную кредитную линию, при которой возможно получение нескольких кредитов в рамках открытого лимита кредитной линии. ВТБ 24 предлагает возобновляемую кредитную линию, в рамках которой клиент самостоятельно может получать финансирование в необходимых ему объемах и на необходимые сроки. Гибкие условия возобновляемой кредитной линии дают клиенту практически неограниченные возможности использования схемы кредитования.

Выкуп кредитов малому бизнесу

ВТБ 24 предлагает своим партнерам разнообразные формы сотрудничества в этой области. Одним из новых направлений деятельности банка в данном сегменте рынка является покупка у третьих лиц кредитов, выданных субъектам малого бизнеса. К субъектам малого бизнеса относятся юридические лица или индивидуальные предприниматели с объемом годовой выручки, не превышающим 90 миллионов рублей.

Организации могут быть заинтересованы в продаже портфеля кредитных продуктов, предоставленных предприятиям малого бизнеса, с уступкой прав требования в пользу ВТБ 24.

3. Проблемы в области формирования и эффективности использования кредитного потенциала в ЗАО ВТБ-24 и рекомендации по совершенствованию кредитного потенциала ЗАО ВТБ-24

3.1 Проблемы формирования кредитного потенциала в ЗАО ВТБ-24

Отток средств в целом по банковской системе за октябрь 2008 года составил около 5-7%, в отдельных банках – 15-20%. Как следствие инфляционных ожиданий ускорилось изъятие денег, поступающих в виде зарплат и пенсий, повысился объем конвертации рублевых средств в иностранную валюту. В ряде случаев клиенты отказывались от пролонгации ранее открытых депозитов, срок которых близился к завершению [72].

Многие предприятия разных секторов – металлурги, строительство, девелоперы – сокращают расходы и, следовательно, сокращают персонал. По данным Госкомстата, в декабре было сокращено почти 670 тыс. рабочих мест. Набор составил на 250 тыс. человек меньше. Следовательно, у уволенных снижаются доходы – а кредиты сейчас имеют 30—35% населения России. И, следовательно, такие граждане потенциально проблемные заемщики. И пока экономика не начнет устойчиво расти, эти проблемы в банковской системе сохранятся. Эти проблемы внутрибанковских балансов, то есть появления новых проблемных заемщиков (как физических лиц, так и предприятий) и окончания сроков реструктуризации долгов еще за 2008 год. Срок реструктуризации закончился, а заемщик все еще не может войти в нормальный график оплаты долга.

В ВТБ 24 просрочка составляла около 4% портфеля на конец прошлого года. Управление банком придерживается весьма консервативной политики резервирования и держит резервы вдвое большие, чем просрочка. Резервы ЗАО ВТБ 24 составляют 8% от кредитного портфеля. Это вселяет уверенность, что этого достаточно при любой, самой проблемной ситуации.

Эти проблемы будут актуальны весь 2010 год, и весь год просрочка будет расти. На конец 2009 года она в российских банках составляла примерно 10%, а к середине нынешнего она составит до 13-14%.[80]

Лояльность клиентов является ключевой задачей, которую невозможно реализовать, если не приложить определенные усилия. Финансовый кризис предоставляет уникальную возможность учреждениям банковского сектора в большей мере сосредоточить внимание на клиентах. Ведь это наиболее подходящее время, чтобы показать себя клиентам с лучшей стороны. Необходимо помнить, что в связи с кризисом потребители прошли через многое и готовы оценить любые улучшения в обслуживании, привлекательность финансовых услуг и внимание со стороны банков.

PricewaterhouseCoopers и Senteo провели исследование российского сектора розничных банковских услуг «Индекс впечатления клиента – 2009: Как российские розничные банки преодолевают финансовый шторм?». Несмотря на ценовую восприимчивость в условиях кризиса, впечатление клиента остается одним из принципиально существенных факторов, определяющих выбор клиентом поставщика услуг.

В исследовании приняло участие 38 банков Москвы, оказывающих услуги физическим лицам. Это организации, входящие в список крупнейших банков с точки зрения активов, депозитов физических лиц и кредитов физическим лицам. Оценка результатов деятельности проходила по пяти элементам, формирующим впечатление клиентов: «Бренд», «Коммуникации», «Окружение», «Предложение» и «Культура». Это единственное профессиональное исследование рынка розничных банковских услуг с точки зрения клиентов.

В этом году в банковском секторе произошли значительные изменения: поменялась продуктовая стратегия, отразив непростую ситуацию с финансированием, ужесточилась система управления рисками. В этих условиях индекс впечатления клиента также подвержен изменениям, поскольку меняется настроение людей, и клиенты адаптируются к переменам, внося коррективы в свой образ жизни.

Необходимо отметить, что в нынешних экономических условиях стабильно высокие результаты демонстрируют иностранные банки, однако и российские банки также вышли на верхние строчки рейтинга.

Общий индекс впечатления клиента за год вырос и составил 3,41 балла, что на 0,03 балла выше рейтинга 2008 года. В сравнении с прошлым годом банки продемонстрировали лучшие результаты в категориях «Бренд» (3,4)[1], «Коммуникации» (3,5) и «Предложение» (3,35), превысив прошлогодний результат. Это говорит о том, что в условиях кризиса и нестабильности банки стремятся укрепить свой имидж за счет бренда и маркетинговых инициатив. Наиболее существенный рост показателей, на 0,2 пункта, отмечается в категории «Коммуникации». Показатели по категориям «Окружение» (3,3) и «Культура» (3,48) снизились по сравнению с прошлым годом.[81]

Наиболее ощутимые изменения были отмечены в категории «Коммуникации». Показатель улучшился на 0,20 балла. Сказываются последствия кризиса, когда банки вынуждены уделять больше внимания коммуникациям, чтобы отслеживать настроения потребителей и успешно доносить до них необходимую информацию.

Еще одной областью, в которой наметился рост, стала категория «Предложение» – этот показатель за год поднялся с 3,31 до 3,35 балла. Банкам пришлось вносить изменения в структуру предлагаемых услуг в соответствии с изменившейся ситуацией на рынке, чтобы представить потребителям новые банковские продукты. Этот подход прослеживается также и в характере банковских предложений: депозитные продукты стали более функциональными и гибкими, тогда как в линейке кредитных продуктов произошло ужесточение требований.[81]

Средний балл в категории «Бренд» в этом году составил 3,40 – это не намного лучше, чем показатель прошлого года, составивший 3,37 балла (при сравнении тех же банков, что и в прошлом году).

Лидеры рейтинга стремятся создать уникальный бренд, который детально проработан и легко узнаваем. Во многих таких банках сформирована брендовая политика, которая последовательно применяется в дизайне помещений, рекламных материалах и стиле одежды.

Таблица 3.1.1

Рейтинг пяти ведущих банков по индексу впечатлений клиентов за 2009 г.:[81]

| Название банка | Место 2009 год | Место 2008 год |

| Альфа-Банк | 4,38 | 4,30 |

| Райффайзенбанк | 4,35 | 4,03 |

| ЮниКредит Банк | 4,12 | 3,82 |

| ВТБ24 | 4,08 | 3,56 |

| BSGV | 4,06 | 3,86 |

В этом году отмечается значительное снижение общих результатов по категории «Культура» – с 3,64 балла в 2008 году до 3,48 балла в 2009 году, несмотря на то, что некоторые банки действительно заслуживают высоких оценок по данному направлению. Такое снижение отражается не только на продажах и обслуживании, но и портит мнение клиентов о банке, что в конечном итоге может привести к потере лояльных клиентов.[81]

Общий средний показатель в категории «Окружение» составил 3,30 балла по сравнению с 3,32 в прошлом году. Ряд банков по-прежнему отличается невысоким уровнем организации пространства на входе в отделение, тем не менее, внутренняя среда в отделении играет крайне важную роль, поскольку является главным местом взаимодействия банка с клиентом.

Коммерческие банки в условиях конкурентной борьбы на рынке кредитных ресурсов должны постоянно заботиться как о количественном, так и о качественном улучшении своих депозитов. Они используют для этого разные методы. При этом все банки соблюдают несколько основополагающих принципов организации депозитных операций. Они заключаются в следующем:

депозитные операции должны содействовать получению прибыли или создавать условия для получения прибыли в будущем;

депозитные операции должны быть разнообразными и вестись с различными субъектами;

особое внимание в процессе организации депозитных операций следует уделять срочным вкладам;

должна обеспечиваться взаимосвязь и согласованность между депозитными и кредитными операциями по срокам и суммам депозитов и кредитных вложений;

организуя депозитные и кредитные операции, банк должен стремиться к минимизации своих свободных ресурсов;

банку следует принимать меры к развитию банковских услуг, способствующих привлечению депозитов.

К не-депозитным источникам привлечения ресурсов относятся: получение займов на межбанковском рынке; соглашения о продаже ценных бумаг с обратным выкупом; учет векселей и получение ссуд у Центрального банка; продажа банковских акцептов; выпуск коммерческих бумаг; получение займов на рынке евродолларов; выпуск капитальных нот и облигаций.

В условиях становления банковской системы России большинство этих не-депозитных источников привлечения ресурсов не получили развитие. Российские банки из этих источников в основном используют межбанковские кредиты и кредиты Банка России. На рынке межбанковских кредитов продаются и покупаются средства, находящиеся на корреспондентских счетах в ЦБ РФ. Кредиты ЦБ РФ в настоящее время большей частью предоставляются коммерческим банкам в порядке рефинансирования, т.е. по сути дела распределяются. Только 10% централизованных кредитов предоставляются банкам на конкурсной основе.

Централизованные и межбанковские кредиты удобны тем, что они поступают в распоряжение банка-заемщика практически немедленно и не требуют резервного обеспечения, поскольку не являются вкладами. Как показывают статистические данные по 100 крупнейшим банкам России, доля централизованных и межбанковских кредитов в общей сумме пассивов банков колеблется от 0.19% до 61.5%.[73]

Значение рынка межбанковских кредитов состоит в том, что, перераспределяя избыточные для некоторых банков ресурсы, этот рынок повышает эффективность использования кредитных ресурсов банковской системы в целом. Кроме того, наличие развитого рынка межбанковских кредитов позволяет сосредотачивать в оперативных резервах банков меньше средств для поддержания их ликвидности.

Таблица 3.1.2

Динамика основных показателей российского банковского сектора

| 2007 | 2008 | 2009 | 2010* | 2011* | 2012* | |

| Активы, млрд руб. | 20,125 | 28,022 | 28,238 | 32,357 | 37,527 | 44,364 |

| Объем выданных кредитов, млрд руб. | 12,287 | 16,527 | 16,701 | 19,461 | 23,106 | 27,728 |

| Депозиты, млрд руб. | 11,912 | 14,403 | 15,733 | 18,758 | 21,873 | 25,879 |

* – Прогноз.

Источник: ЦБ России, ВТБ Капитал

Стратегическим приоритетом Группы ВТБ в целом в отчетный период оставалось развитие ключевых направлений бизнеса. Завершив процесс становления розничного бизнеса на основе ВТБ24 и инвестиционного бизнеса на основе ВТБ Капитала, Группа начала получать отдачу от данных инвестиций.

В отчетном периоде ВТБ Капитал значительно укрепил свои позиции в качестве лидера российского инвестиционно-банковского рынка. В то же время ВТБ24, являясь вторым по величине розничным банком в России, продолжил развивать конкурентоспособную линейку продуктов на основе своей разветвленной сети продаж.

Доход от основной деятельности, определяемый как сумма чистого процентного дохода до создания резервов и чистого комиссионного дохода, продолжал стабильно расти, увеличившись на 31,4% до 122,1 млрд рублей по итогам девяти месяцев 2009 г. по сравнению с 92,9 млрд рублей за аналогичный период 2008 г. Чистый процентный доход до создания резервов вырос на 32,1% до 107,4 млрд рублей по сравнению с 81,3 млрд рублей за аналогичный период прошлого года, чистый комиссионный доход увеличился на 26,7% по сравнению с аналогичным периодом прошлого года до 14,7 млрд рублей. Чистая процентная маржа продолжала восстанавливаться, достигнув 4,4% в третьем квартале 2009 г. по сравнению с 4,3% во втором и 4,1% в первом квартале 2009 г.[82]

В течение отчетного периода Группа продолжала уделять значительное внимание повышению эффективности своего бизнеса. Показатели издержек в третьем квартале 2009 г. оказались лучше ожиданий. Численность персонала Группы была снижена на 4,4% с 41 992 сотрудников по состоянию на конец 2008 г. до 40 142 на конец третьего квартала 2009 г. В результате, показатель соотношения расходов и доходов от основной деятельности снизился до 43.0% по итогам девяти месяцев 2009 г. с 50,7% в аналогичном периоде прошлого года.[82]

Улучшение качества кредитного портфеля остается одной из проблем ВТБ 24, которая требует незамедлительного решения в условиях существующего нестабильного состояния экономики. Несмотря на серьезный спад в экономике, объемы кредитования остаются на стабильном уровне при сохранении высокого уровень дисциплины в управлении рисками.

По итогам девяти месяцев 2009 г. объем кредитного портфеля до вычета резервов вырос на 3,0% до 2 728,8 млрд рублей, объем розничных кредитов увеличился на 8,7%, объем корпоративных кредитов – на 2,0%.[79]

Расходы на создание резервов за первые девять месяцев 2009 г. превышают аналогичный показатель прошлого года, но темпы роста данных расходов, достигнув пика, начали снижаться. В третьем квартале расходы на резервирование составили в годовом исчислении 4,3% кредитного портфеля, что ниже, чем в первом (7,1%) и во втором (6,6%) кварталах 2009 г. Резерв под обесценение кредитов увеличился за девять месяцев 2009 года до 7,9% валового объема кредитного портфеля по сравнению с 3,6% на конец прошлого года.

Начиная с данного отчетного периода ВТБ раскрывает информацию о качестве активов, включающую данные о неработающих кредитах (non-performing loans). Доля неработающих кредитов в совокупном кредитном портфеле до создания резервов составила 7,8%, увеличившись в третьем квартале на 1,8 процентного пункта с 6.0% на 30 июня 2009 г. Банк продолжает проводить взвешенную политику в области формирования резервов, объем созданных резервов превышает размер неработающих кредитов на конец третьего квартала 2009 г.[77]

По итогам девяти месяцев ВТБ зафиксировал существенный приток клиентских средств. Объем средств на счетах клиентов (за вычетом средств Минфина РФ) увеличился на 30,5% до 1 438,4 млрд рублей по сравнению с 1 101,9 млрд рублей на конец 2008 г. Объем розничных депозитов вырос на 21,5% до 430,2 млрд рублей с 354,1 млрд рублей на конец 2008 г. Доля группы ВТБ на рынке депозитов физических лиц увеличилась до 6,0% по сравнению с 5,7% на конец декабря 2008 г. Таким образом, розничный банк Группы, ВТБ24, продолжает опережать своих конкурентов на рынке. Средства на счетах корпоративных клиентов и органов государственной власти (без учета депозитов Минфина РФ) возросли на 34,8% до 1 008,2 млрд рублей по сравнению с 747,8 млрд рублей на конец 2008 г.

Доля краткосрочных займов, привлеченных от государства, в обязательствах Группы снизилась с 19,0% по состоянию на конец 2008 г. до 10,2% на 30 сентября 2009 г.

Чистый убыток группы ВТБ за девять месяцев 2009 г. в размере 45,5 млрд рублей в основном обусловлен высоким уровнем расходов на создание резервов.[77]

Увеличение капитала в третьем квартале 2009 г. значительно укрепило капитальную базу Группы. В результате коэффициент достаточности капитала Группы достиг 19%, а достаточность капитала первого уровня составила 14%. Стабильная структура баланса ВТБ дает его акционерам и держателям долговых инструментов дополнительную уверенность в способности Группы противостоять возможным экономическим шокам, а также в том, что ВТБ обладает достаточным капиталом для развития бизнеса в условиях восстановления экономики.

Таким образом, основные проблемы, с которыми на сегодняшний день сталкивается банк ВТБ 24, выглядят следующим образом:

сохранение доверия клиентов;

повышение эффективности бизнес-процессов и качества банковского обслуживания;

оптимизация системы продаж;

предоставление клиентам возможности совершать операции с использованием интернета, мобильной связи и т.д.

Важнейшим направлением развития розничного бизнеса стал переход от предложения населению отдельных банковских продуктов и услуг к комплексной модели взаимодействия с клиентами, которая позволяет удовлетворить большинство их потребностей в сфере финансовых услуг. Такой подход обеспечит увеличение перекрестных продаж и доходов темпами, опережающими рост рынка.

Ориентированная на клиента модель бизнеса наилучшим образом позволяет банку воспользоваться своими конкурентными преимуществами: широкой клиентской базой, например за счет внедрения зарплатных проектов, обширной сетью точек продаж, сильным брендом, высокой степенью доверия населения.

Подытожим проблемы в области формирования кредитного потенциала банка ВТБ 24 на сегодняшний день:

отсутствие специального законодательства, регулирующего отношения в области потребительского кредитования. Отношения в данной сфере регулируются только лишь законом «О банках и банковской деятельности» и законом «О защите прав потребителей».

Нет простого механизма возврата денег инвестору в случае несостоятельности заемщика. Стоимость таких ошибок очень велика: потеря основной суммы долга, судебные издержки, административные издержки, потерянное время и т.д.

Проблемы классификации. Необходима достоверная оценка потенциального заемщика, отсечение «плохих» заемщиков. Неверная классификация порождает проблему обеспечения возврата средств заемщиком в принудительном порядке.

Проблема залога. Механизм реализации залога – неудобное и дорогостоящее занятие. Отсутствие регистрации залога движимого имущества позволяет продать или повторно заложить недобросовестным заемщиком заложенное имущество.

Проблема оценки реальных возможностей поручителей. Не секрет, что большинство российских банков решают вопрос снижения своих кредитных рисков путем простого переноса их на поручителей заемщика. При этом нередко поручителями, особенно при крупных размерах кредита, являются различные юридические лица (как крупные, так и средние и малые предприятия).

В контексте будущих пластиковых кредитов такая практика будет применяться повсеместно, поскольку удобно выдать заемщику пластиковую карточку, а в случае каких – либо затруднений с возвратом кредита востребовать его с поручителя – предприятия, на котором он работает. На первый взгляд это должно решить проблему, но если более широко рассмотреть вопрос, то данная кредитная политика не гарантирует успеха в той степени, на которую полагаются банки.

Рассмотрим общие положения, которыми руководствуется кредитор. Будем считать, что поручительство имеет определенную стоимость. Для простоты будем считать стоимость поручительства равной рыночной стоимости предприятия (или рыночную стоимость материальных ценностей и их ликвидность поручителя – физического лица). Но дело в том, что рыночная стоимость, как предприятия, так и имущества является величиной непостоянной. Она, в основном, зависит от динамики экономики. Т.е. на фазе экономического подъема рыночная стоимость увеличивается, а на стадии экономического спада стремительно уменьшается. Т.е. при оценке необходимо учитывать будущую динамику. Возникает необходимость привлечения экспертов для прогнозирования макроэкономической ситуации.

Только таким образом можно адекватно оценить будущую «стоимость» поручительства на момент погашения кредита.

Сокращение доходов населения, в том числе заемщиков банков, напрямую влияет на способность клиентов возвращать кредиты и может привести к росту просроченной ссудной задолженности. В связи с этим изменены условия предоставления отдельных кредитных продуктов. Однако речь идет не об ужесточении условий кредитования, а больше об их оптимизации, так как упомянутые меры могут помочь заемщикам избежать принятия на себя чрезмерной долговой нагрузки. Таким образом, шаги по изменению условий кредитования в ВТБ 24 носят предупредительный характер и осуществляются для предотвращения проблем заемщиков, а также для сохранения качества кредитного портфеля.

Похожие работы

... Кредитный потенциал меньшей величины позволяет обеспечить высокие темпы относительного прироста, но в максимальной степени подвержен влияниям негативных внешних и внутренних факторов. Условия формирования и использования кредитного потенциала коммерческих банков в целом являются сложными и противоречивыми. Состояние кредитного потенциала коммерческих банков определялось рядом факторов: глубоким ...

... собственных обязательств без риска неликвидности. Кроме того, кредитный рынок позволяет банку поддерживать высокую ликвидность своих средств продажей их на этом рынке. Кредитная политика коммерческого банка обеспечивает непрерывное использование всех средств, которые создаются для удовлетворения подлежащих погашению обязательств и минимального резерва ликвидности. Остаток средств необходимо ...

... и осуществления других активных операций банков. Теперь дадим определение кредитных ресурсов, которое наиболее, на наш взгляд, отражает связь с действительностью и практикой: Кредитные ресурсы коммерческого банка - это часть собственного капитала и привлеченных средств, в денежной форме направляемая на активные кредитные операции. Причем в момент использования кредитных ресурсов они ...

... в основные фонды; - на затраты по внешнеэкономической деятельности. Становление банковской системы, адекватной рыночному хозяйству, идет по двум направлениям: с одной стороны, созданы коммерческие банки и различные финансовые организации, выполняющие кредитные функции, с другой - контролирующий и регулирующий их деятельность Национальный Банк РК, который работает не с хозяйствующими субъектами, ...

0 комментариев