Навигация

Структура и особенности формирования собственных и привлеченных средств

1.3 Структура и особенности формирования собственных и привлеченных средств

Исследование структуры баланса коммерческого банка следует начинать с пассива, характеризующего источники средств, так как именно пассивные операции в значительной степени предопределяют условия, формы и направления использования банковских ресурсов, т.е. состав и структуру активов. При этом следует отметить, что пассивные операции исторически играли первичную и определяющую роль по отношению к активным, так как необходимым условием для осуществления активных операций является достаточность средств банка, указанных в пассиве.[23, С.315]

Переход к рыночной модели экономики, ликвидация монополии государства на банковское дело, образование двухуровневой банковской системы коренным образом изменяют характер банковских ресурсов. Необходимо понимать, что понятие «банковские ресурсы» шире, чем понятие «ресурсы кредитования», поскольку первые используются не только для целей кредитования, но и для финансирования и выполнения других активных операций банков.

Основными статьями пассива баланса коммерческого банка являются: капитал, резервы, сальдо счета прибылей и убытков и привлеченные на текущие, депозитные, сберегательные и другие счета средства клиентов и банков-корреспондентов. Таким образом, в пассиве баланса банка отражаются все источники формирования банковских ресурсов, которые аккумулируются банком для прибыльного использования.[73]

Как собственные, так и привлеченные ресурсы банка отражаются на корреспондентском счете № 30102 ЦБ РФ.

Пассивы банка можно разделить на две группы:[23, С.297]

собственный капитал (и приравненные к нему статьи), получаемый за счет первичной эмиссии ценных бумаг коммерческого банка и отчислений от прибыли, идущих на формирование или увеличение фондов;

привлеченные и заемные средства, получаемые за счет депозитных операций банка и кредитов от других юридических лиц.

Пассивные операции позволяют привлекать в банки денежные средства уже находящиеся в обороте. Новые же ресурсы создаются банковской системой в результате активных кредитных операций. Анализ структуры пассива целесообразно начинать с выявления размера собственных средств банка, а также их доли в формировании общей суммы баланса.

Собственный капитал коммерческого банка представляет собой источник финансовых ресурсов банка. За счет собственного капитала банки покрывают около 12-20% общей потребности в ресурсах. Он незаменим на начальных этапах деятельности банка, когда учредители осуществляют ряд первоначальных расходов, без которых банк просто не может начать свою деятельность. Не менее важна роль собственного капитала как источника финансирования расходов банка на последующих этапах развертывания банковских операций. Они играют важную роль и для оценки финансового положения банка. Чем больше размер свободного резерва, тем устойчивее данный банк, но и тем меньше прибыли он получит.[11, С.4]

Еще в 80-е годы перед органами надзора за надежностью финансовой базы мировых банков встала задача по определению методики подсчета базы капитала банка. В июле 1988 г. ведущими капиталистическими странами мира было подписано соглашение об унификации методик измерения капитала банков, в котором определены основные принципы банковского капитала в зависимости от того, в какой степени его отдельные элементы могут участвовать в покрытии обязательств банка. Ключевым элементом капитала банка, или базисным капиталом, должен быть оплаченный акционерный капитал и объявленные резервы (1).[81]

Рис. 1.3.1 Состав акционерного капитала банка

Базисный капитал банка можно легко определить из отчетности банков. Он оказывает существенное влияние на формирование прибыльности банковских операций и конкурентоспособность. Именно эта часть капитала банка рекомендована для расчета коэффициента достаточности капитала.

Собственно акционерный капитал банка равен номинальной стоимости выпущенных им акций (оплаченный акционерный капитал). Нераспределенная прибыль представляет собой балансовую статью банка, характеризующую превышение его доходов над расходами. Резервный капитал формируется за счет учредительской прибыли, полученной от эмиссии акционерного капитала (т.е. разница между номинальной стоимостью выпущенных акций и фактической выручкой, полученной от их реализации) и ежегодных отчислений от текущей прибыли.

Кроме базисного капитала в общей структуре банковского капитала должны присутствовать и дополнительные элементы, надежность которых несколько меньше. Совокупность этих элементов получила название дополнительного капитала.[56, С.312]

Общая структура капитала представляется следующим образом:

Базисный капитал (капитал 1-го уровня):

Оплаченный акционерный капитал.

Объявленные открытые резервы (это резервы создаваемые и увеличиваемые из акционерной прибыли, общих и официальных резервов, полученных или созданных в течение подотчетного года).

Дополнительный капитал:

Скрытые (непубликуемые) резервы.

Резервы, возникающие при переоценке активов.

Общие резервы на сомнительные долги.

Скрытые доходы.

Ценные бумаги и субординированные займы с неопределенным сроком.

Необходимо обратить внимание на то, что в целях повышения надежности капитала банка указанным выше соглашением были приняты следующие требования к его структуре:[81]

Размер базисного капитала должен быть не менее 50% общего объема капитала банка. Причем базисный капитал должен определяться после выплаты налогов из прибыли.

Сумма вспомогательных обязательств не должна превышать 50% общей суммы базисного капитала.

Если общие резервные фонды на случай кредитных потерь включают активы с заниженной оценкой, то их объем не должен превышать 1,25%-ных пункта или в исключительных случаях 2%-ных пунктов от размеров активов, подверженных рискам.

Если резервы от ревальвации активов принимают форму скрытых доходов от нереализованных ценных бумаг, то они подлежат скидке на 55%.

Принимая во внимание экономические изменения, происходящие в нашей стране, необходимо учитывать эти требования в процессе разработки нормативных актов по регулированию банковской деятельности. Кроме того, вполне очевидна тенденция интегрирования нашей банковской системы в мировую, для которой рассмотренные выше принципы имеют непосредственное отношение.

Помимо отмеченного, следует иметь в виду, что для регулирования банковской деятельности необходимо определить важнейшие элементы капитала по степени их готовности к покрытию убытков. Такой подход дает возможность обеспечить единство в расчете достаточности капитала различных банковских учреждений.

Собственные средства коммерческого банка – средства, принадлежащие самому банку. Структура собственных средств может быть представлена следующим образом.[28, С.243]

1. Капитал и фонды банка:

1.1. Уставный капитал (сч. 102, 103);

1.2. Собственные акции, выкупленные у акционеров (сч. 104);

1.3. Добавочный капитал (сч. 106);

1.4. Фонды банков (сч. 107);

1.5. Резервы на возможные потери по ссудам (по I группе риска) (код 8968).

2. Доходы будущих периодов:

2.1. Переоценка собственных средств в инвалюте (сч. 61305);

2.2. Переоценка средств в инвалюте (сч. 61306);

2.3. Переоценка ценных бумаг (сч. 61307).

3. Доходы и прибыль (сч. 701 + 703).

Основными статьями собственных средств являются оплаченный капитал и резервы. Особой статьей является избыточный капитал. В некоторых случаях его источником служит продажа акций банка по стоимости, превышающей номинал, т.е. фактическая прибыль. В эту статью могут также зачисляться и результаты переоценки некоторых других активов, числящихся на балансе банка (недвижимость, ценные бумаги). В этом случае его величина будет отражать лишь состояние конъюнктуры отдельных специализированных банков, а не результат деятельности как таковой.[30, С.178]

Следует иметь в виду, что собственные средства банка частично могут вкладываться в долгосрочные активы (землю, здания, оборудование) и, кроме того, за счет отчислений в капитал банка формируются различные резервы.

Первостепенные задачи анализа собственных средств банка сводятся к следующим:

дать оценку состоянию собственных средств банка;

оценить изменение структуры собственных средств;

выявить причины возникновения иммобилизации собственных средств банка;

определить резервы роста доходов и ликвидности баланса за счет рационального использования собственных средств банка. Рассмотрим основные части собственных средств коммерческого банка.

Фонды банка. Положение о порядке образования и использования фондов утверждается Советом банка. Основным элементом фондов банка является уставный фонд (УФ), – организационно-правовая форма капитала, служащая основным обеспечением обязательств банка. Если банк создается как акционерное общество, то его УФ формируется за счет средств акционеров, поступивших от реализации акций банка. Банк, являющийся обществом с ограниченной ответственностью, формирует свой УФ за счет паев (вкладов) участников.[28, С.56]

Размер УФ, порядок его формирования и все изменения определяются Уставом банка. Увеличение УФ возможно за счет привлечения новых акционеров (пайщиков). Для них, как правило, устанавливается минимальная сумма первого взноса. Уставный капитал формируется денежными взносами, материальными активами. В соответствии с телеграммой ЦБ от 21.02.94 г. № 47-94 доля материальных активов в общей сумме УФ не должна превышать 20% в первые два года деятельности. Далее доля материальных активов не должна превышать 10% (без стоимости зданий). Письмом ЦБ от 17 февраля 1995 г. № 145 запрещено формирование УФ коммерческих банков ценными бумагами и нематериальными активами.[7, С.5]

В случае если имущество передается акционером в пользование банка, размер его взноса и соответственно доля в уставном фонде определяются исходя из арендной платы за пользование этим имуществом, рассчитанной за весь период нахождения имущества в пользовании.

Уставный фонд может быть увеличен путем приобретения дополнительных новых акций учредителями, переоценки стоимости имущества, реинвестирования дивидендов. Изменения (увеличение или уменьшение) размеров УФ производятся решением общего собрания банка и регистрируются ЦБ России. На увеличение УФ банки могут направлять:[8, С.237]

средства из резервного фонда, если его величина превышает 10% оплаченной суммы УФ;

средства специальных фондов (учредительская прибыль, переоценка основных фондов);

неиспользованные средства фондов экономического стимулирования по итогам года;

средства от переоценки валютной части собственных средств в размере 50% кредитового остатка на конец отчетного года;

нераспределенную прибыль по итогам предыдущего года и др.

Уменьшение УФ проводится по решению собрания акционеров путем выкупа акций и аннулирования их после выполнения банком предусмотренных законодательством процедур.

В Уставе банка указывается порядок образования и размер резервного фонда (РФ). Этот фонд образуется для обеспечения обязательств и покрытия общих рисков по операциям банка, по которым не формируются специальные резервы. Все коммерческие банки в РФ осуществляют отчисления по нормативам, которые утверждаются собранием пайщиков (акционеров). Источником отчислений является прибыль банка до налогообложения. Резервный фонд формируется путем ежегодных отчислений в размере, например, не менее 5% чистой прибыли банка до тех пор, пока он не составит 25% УФ. Затем отчисления прекращаются и возобновляются вновь тогда, когда размеры РФ окажутся меньше 25% УФ банка.[7, С.8]

Подобная практика расчетов далека от совершенства. Ее недостатки стали очевидны еще несколько лет назад. Во-первых, установленные нормативы не согласуются с фактическими потерями от списанных кредитов за прошлые годы. Во-вторых, некорректным является исчисление норматива в процентах от прибыли. Но, так или иначе, УФ является источником кредитного риска и банк прибегает к его использованию тогда, когда кредитный риск становится очевидным. Расходование УФ происходит по решению правления банка.[67, С.3]

Первоначально средства двух фондов – уставного и резервного – создавались за счет государственного бюджета. Их размеры фактически не оказывали никакого влияния ни на размер банковских операций, ни на хозрасчетные интересы государственных банков. Не случайно, что размер этих фондов при огромном денежном обороте, проходящем через государственные банки, был крайне незначителен. Сейчас роль и значение основных фондов банка трудно переоценить.

Страховые и иные фонды специального назначения формируются из прибыли, создаются в обязательном порядке и используются для страхования кредитов на случай их невозврата. Чем больше страховые резервы банка, тем выше его надежность. Специальные фонды состоят из трех видов: дополнительные собственные средства банка (учредительская прибыль); средства, полученные в результате переоценки основных фондов; износ МБП. Использование указанных фондов происходит в соответствии с решением общего собрания акционеров (пайщиков) и утвержденным «Положением о порядке формирования и использования доходов».[64, С.8]

Фонды экономического стимулирования банка образуются из прибыли после налогообложения. Они создаются для материального поощрения, развития банковского дела, производственного и социального развития и т.д. по решению Совета директоров или Совета банка.

Следует подчеркнуть, что рассмотренные фонды банка являются его кредитными ресурсами и включаются в состав капитала банка.

Для снижения рисков по отдельным операциям коммерческие банки имеют право создавать соответствующие резервные фонды (на покрытие кредитных рисков, под обеспечение вложений в ценные бумаги). Эти резервы увеличивают собственные средства банка, создают условия для его надежности, но не включаются в состав собственного капитала банка.

Фонд основных средств не является кредитным ресурсом банка, так как он капитализирован в основные средства. Средства, вложенные в здания и сооружения, пребывают в неликвидной форме и не могут быть использованы в качестве источника кредитных вложений.[69] Это обстоятельство важно учитывать при анализе фондов банка.

Прибыль. Наряду с фондами немаловажным компонентом собственных средств банка выступает его прибыль, которая образуется за счет доходов банка за вычетом его расходов. В совокупности собственные средства банка являются его капиталом и служат одним из источников активных операций.

При анализе качественного состава собственных ресурсов банка следует рассчитывать удельный вес отдельных элементов в их общем объеме. Наибольший удельный вес в собственных ресурсах банка принадлежит УФ (около 85%). Прибыль, фонды экономического стимулирования и другие фонды достигают относительно незначительных сумм, что составляет примерно 9,2% и 4,5% собственных средств соответственно.[71]

Важным разделом анализа собственных средств является анализ УФ банка. Для общей характеристики изменений масштабов деятельности банка рассчитывают темп прироста УФ. На основании расчета данного показателя выявляют статус банка, темпы экспансии банковской деятельности. Для расчета темпа прироста уставного фонда используют следующие формулы:[23, С.391]

Темп роста = (Сумма фактически оплаченного УФ / Величина первоначально объявленного УФ, зафиксированная в уставе банка) * 100%;

Темп прироста = Темп роста - 100%.

Другими показателями, характеризующими изменения УФ во времени или в пространстве, являются среднегодовые темпы роста за определенные годы или в региональном разрезе. Анализ при этом может быть детализирован по различным признакам.

Немаловажными в анализе являются показатели, характеризующие удельный вес УФ в сумме собственных средств (d1) и в общей сумме собственных, привлеченных и заемных средств банка (d2). Увеличение удельного веса УФ в структуре собственных средств (или валюте баланса) свидетельствует об укреплении статуса коммерческого банка. Показатели d1 и d2 могут быть рассчитаны по формулам:

d1 = (УФ / Объем собственных средств) * 100%;

d2 = (УФ / Валюта баланса) * 100%.

Комплексный анализ УФ коммерческого банка можно провести с помощью показателей, представленных в табл. 1.[78]

Таблица 1.3.1.

Анализ Уставного фонда коммерческого банка

| № п/п | Показатель | Годы | |

| 2009 | 2010 | ||

| 1 | Неоплаченная сумма УФ акционерами банка | ||

| 2 | Фактически оплаченный УФ | ||

| 3 | Процент оплаты УФ | ||

| 4 | УФ на 1руб. активных операций | ||

| 5 | УФ на 1руб. кредитных вложений | ||

| 6 | УФ на 1руб. собственных средств | ||

| 7 | УФ на 1руб. привлеченных средств | ||

| 8 | УФ на 1руб. заемных средств | ||

| 9 | УФ на 1руб. валюты баланса | ||

| 10 | УФ на одного акционера | ||

| 11 | Номинальная стоимость одной акции | ||

| 12 | Доля одной акции в общей сумме УФ | ||

Структурный анализ собственных средств включает анализ состава акционеров (пайщиков) коммерческого банка. Для этого используются данные аналитического учета по балансовому счету 010 – лицевые счета акционеров (пайщиков), а также данные, отражающие операции по выпуску и покупке собственных акций банка. Такой анализ позволяет определить, каким предприятиям (кооперативам, частным лицам и т.п.) принадлежит большинство голосов на общем собрании и, следовательно, куда целесообразно направить деятельность банка, чтобы удовлетворить свои интересы.[45, С.48]

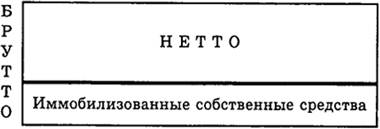

Большое значение при анализе структуры пассива имеет определение размера собственных средств коммерческого банка. При этом необходимо различать собственные средства-брутто и собственные средства-нетто. Знать точное значение суммы собственных средств-нетто важно потому, что именно эти средства рассматриваются в качестве кредитного ресурса. Понятие собственных средств-брутто шире, поскольку оно включает в себя размер как отвлеченных (капитализированных), иммобилизованных собственных средств, так и фактического остатка собственных средств-нетто, которые могут быть использованы для кредитования (рис. 1.3.2).[71]

Рис. 1.3.2. Структура собственных средств банка

Сумма иммобилизации выступает как отрицательный фактор банковской деятельности. Чем она больше, тем ниже уровень доходности банковских операций. Кроме того, иммобилизация средств негативно сказывается и на показателях платежеспособности банка. Сокращение суммы иммобилизации ведет к росту доходов и повышению ликвидности банка. Поэтому правильное определение показателя собственных средств играет первостепенную роль в структурном анализе баланса. Собственные средства-брутто содержат:

Зарезервированные собственные средства-брутто – резервный фонд, страховые фонды и другие фонды специального назначения.

Собственные средства-брутто, используемые в обороте:[36, С.5]

а) капитал и фонды банка;

б) доходы банка, включающие операционные и разные доходы, плату за инкассацию, подлежащую переводу управлению инкассации, полученные штрафы, пени, неустойки;

в) прибыль банка за отчетный год и до отчетного года. Иммобилизационные собственные средства (ССим) показываются в активе баланса. В состав отвлеченных средств входят:

1. Инвестиционные активы:

а) капитализированные активы (КА), учитывающиеся по остаточной стоимости (КА – сч. 60601, 60602, 60603) – инвестиции материальные и нематериальные (ИН);

б) финансовые инвестиции (ФИ) – прямые финансовые инвестиции (ИФпр), т.е. участие коммерческого банка в деятельности других юридических лиц, портфельные финансовые инвестиции, куда входят инвестиции в ценные бумаги и депозиты коммерческого банка в других кредитно-финансовых учреждениях (банковские депозиты).

Таким образом, собственные средства-нетто (ССн) можно рассчитать по формуле ССн = ССб - ССим.

Собственные средства (капитал) кредитной организации, используемые в расчете обязательных экономических нормативов, в соответствии с Инструкцией № 1 ЦБР определяются как сумма уставного и добавочного капиталов, фондов банка и нераспределенной прибыли, скорректированная на величину резерва на возможные потери по ссудам I группы риска сальдо переоценки средств в инвалюте, ценных бумаг, драгоценных металлов, а также полученного (уплаченного) аванса накопленного купонного дохода, уменьшенная на величину собственных акций, выкупленных банком, несозданного обязательного резерва на потери по ссудам, ценным бумагам, превышение затрат на приобретение материальных активов, переоценки основных средств.[7, С.7]

Полученный результат уменьшают на величину просроченных процентов, превышения дебиторской задолженности, просроченной свыше 5 дней, а также расчетов с организациями банков по выделенным средствам. Капитал банка (К) можно рассчитать следующим образом:[23, С.396]

К = сч. 102+103+104-105+106+107-60319+(61305-1-61306+61307+61308-61405-61406-61407-61408)+(701-702+703-704-705)-код 8948-код 8949-код 8965-код 8966-код 8967+(код 8968-код 8969)-код 8970-код 8971-код 8985.

В случае возникновения у банка отрицательного (или нулевого) капитала территориальное учреждение Банка России должно представить в Департамент пруденциального банковского надзора аналитическую записку, в которой сообщаются меры, принимаемые по выходу банка из критического положения, и перспективы его дальнейшей деятельности.[7, С.5]

У банка может и не быть собственных средств-нетто, вложение которых приносит доход. Это происходит в случае, если сумма отвлеченных собственных средств превысит величину собственных средств-брутто. В такой ситуации необходимо выявить и устранить причины недостатка средств, так как очевидно, что на покрытие собственных затрат банка направляются привлеченные средства, а это является симптомом неэффективной работы банка.

Для оценки качественного состава собственных средств определяют коэффициент иммобилизации:[33, С.20]

Ким = Сумма иммо билизации / Сумма собственных средств - брутто.

Снижение значения коэффициента иммобилизации в динамике характеризует рост доходов банка.

Важным является также коэффициент эффективности использования собственных средств банка, указывающий на то, сколько приходится собственных средств на 1 руб. кредитных вложений:[28, С.325]

Кэф.и.сс = Сумма собственных средств / Сумма кредитных вложении.

Кроме того определяется соотношение собственных средств и суммы рисковых активов.

Инструкцией № 1 ЦБ РФ с 1 апреля 1996 г. введен норматив использования собственных средств банка для приобретения долей (акций) других юридических лиц (Н12). Он установлен в форме процентного соотношения размеров инвестируемых и собственных средств банка и рассчитывается по формуле:

Н12 = (Кин / K) * 100%,

где Кин – собственные средства банка, инвестируемые на приобретение долей (акций) других юридических лиц (сч. 50803+50903+ +51003+51103+601+602).

Для обеспечения ликвидности и платежеспособности банка необходимо умение управлять собственными средствами. При расширении активных операций и росте объема депозитов возникает задача увеличения собственного капитала банка. Эффективным инструментом управления собственным капиталом выступает политика в области дивидендов по выпущенным банком акциям. Например, повышение дивидендов влечет за собой увеличение цены за акцию, а следовательно, возможность продажи дополнительных акций и, как результат, – рост собственного капитала банка. Другой задачей банка является умение эффективно использовать собственные ресурсы, увеличивая при этом доходность и ликвидность банковских операций.

Похожие работы

... Кредитный потенциал меньшей величины позволяет обеспечить высокие темпы относительного прироста, но в максимальной степени подвержен влияниям негативных внешних и внутренних факторов. Условия формирования и использования кредитного потенциала коммерческих банков в целом являются сложными и противоречивыми. Состояние кредитного потенциала коммерческих банков определялось рядом факторов: глубоким ...

... собственных обязательств без риска неликвидности. Кроме того, кредитный рынок позволяет банку поддерживать высокую ликвидность своих средств продажей их на этом рынке. Кредитная политика коммерческого банка обеспечивает непрерывное использование всех средств, которые создаются для удовлетворения подлежащих погашению обязательств и минимального резерва ликвидности. Остаток средств необходимо ...

... и осуществления других активных операций банков. Теперь дадим определение кредитных ресурсов, которое наиболее, на наш взгляд, отражает связь с действительностью и практикой: Кредитные ресурсы коммерческого банка - это часть собственного капитала и привлеченных средств, в денежной форме направляемая на активные кредитные операции. Причем в момент использования кредитных ресурсов они ...

... в основные фонды; - на затраты по внешнеэкономической деятельности. Становление банковской системы, адекватной рыночному хозяйству, идет по двум направлениям: с одной стороны, созданы коммерческие банки и различные финансовые организации, выполняющие кредитные функции, с другой - контролирующий и регулирующий их деятельность Национальный Банк РК, который работает не с хозяйствующими субъектами, ...

0 комментариев