Навигация

СОВРЕМЕННОЕ СОСТОЯНИЕ ФЬЮЧЕРСОВ И ОПЦИОНОВ В РОССИИ

2. СОВРЕМЕННОЕ СОСТОЯНИЕ ФЬЮЧЕРСОВ И ОПЦИОНОВ В РОССИИ

Рынок фьючерсов и опционов в РТС (FORTS) – ведущий российский рынок срочных контрактов. FORTS сочетает в себе развитую инфраструктуру, надежность и гарантии Фондовой биржи РТС, а также технологии торговли на срочном рынке, проверенные в течение более чем десяти лет успешного развития рынка. Организатором торгов на рынке FORTS является Открытое акционерное общество "Фондовая биржа РТС", клиринг осуществляет ЗАО "Клиринговый центр РТС", основным видом деятельности которого является клиринг на срочном рынке. Наиболее важной частью сделок, заключаемых на срочном рынке, является их исполнение в определенную дату в будущем на условиях, оговоренных в момент заключения. Развивая рынок FORTS , Фондовая биржа РТС особое внимание уделяет совершенствованию системы гарантий исполнения срочных сделок. Одновременно с усовершенствованием собственной гарантийной системы, повышаются требования и к участникам торгов. Участниками торгов на срочном рынке РТС являются надежные высококапитализированные инвестиционные компании и банки. Другой задачей, которую ставит перед собой Фондовая биржа РТС, является разработка и внедрение широкого спектра финансовых инструментов, которые позволят управлять ценовыми рисками рынков акции, валюты, а также долгового и товарного рынков. В настоящий момент на рынке FORTS обращаются фьючерсы и опционы, базовыми активами которых являются: Индекс РТС, отраслевые индексы, акции и облигации российских эмитентов, облигации федерального займа, иностранная валюта, средняя ставка однодневного кредита MosIBOR и ставка трёхмесячного кредита MosPrime, а также товары - нефть марки Urals, дизельное топливо, золото, серебро, сахар. Традиционно операции на срочном рынке являются более выгодными по сравнению с операциями на рынке базового актива. Это связано не только с "эффектом плеча", но и с отсутствием транзакционных издержек, возникающих при проведении операций на рынке базового актива (плата за использование кредитных ресурсов и оплата депозитарных и расчетных услуг). Более того, биржевые сборы по операциям со срочными контрактами в FORTS существенно ниже аналогичных на рынке ценных бумаг. Особенностью FORTS является то, что любой категории участников рынка, будь то Расчетная фирма, Биржевой посредник или Клиент - частный инвестор предоставляется возможность работы с собственного терминала, как при помощи различных систем интернет-трейдинга, так и торговых терминалов, предоставленных самой РТС. Участники торгов могут оперативно переводить денежные средства между рынком акций ОАО "Газпром", Биржевым рынком ОАО "РТС" и срочным рынком FORTS благодаря технологии "единая денежная позиция".

Индекс РТС на неделе с 27 октября по 1 ноября 2008 г.

За неделю с 27 октября по 1 ноября 2008г. объем торгов производными на Индекс РТС составил 64,4 млрд. рублей или 1,7 млн. контрактов. Фьючерсы на Индекс РТС остаются наиболее ликвидными срочными контрактами, на них на прошлой неделе приходило приходилось 75,22% от совокупного оборота FORTS (Фьючерсы и Опционы в РТС) в денежном выражении. Индекс РТС за прошедшую неделю вырос на 46,04%, При этом декабрьские фьючерсы подорожали на 62,37%, а мартовские – на 61,23%.

На прошедшей неделе индексные фьючерсы вышли из бэквордации. Декабрьские контракты к закрытию опередили основной индикатор фондового рынка, Индекс РТС, на 31,61 пункта. Контанго по мартовским фьючерсам составило 39,61 пункта. Суммарный объем открытых позиций в контрактах по индексным фьючерсам за неделю вырос на 2,88%.

Обзор по Индексам РТС неделя с 27 октября по 1 ноября 2008г. Фондовая Биржа 4.

Таблица 6. Семейство индексов РТС.

| Индекс | Значение 01.11.08 | Изменение за период, % | |||

| неделя | месяц | квартал | год | ||

| Индекс РТС | 802,39 | 46,04% | -32,52% | -58,68% | -63,86% |

| Индекс РТС-2 | 733,61 | -4,79% | -45,82% | -67,24% | -69,19% |

| Индекс РТС - Нефть и Газ | 122,71 | 52,93% | -27,53% | -52,58% | -55,24% |

| Индекс РТС - Потребительские товары и розничная торговля | 117,11 | -9,38% | -45,76% | -61,86% | -66,54% |

| Индекс РТС - Металлы и добыча | 104,91 | 36,18% | -44,93% | -66,93% | -71,88% |

| Индекс РТС - Промышленность | 133,23 | -1,76% | -38,49% | -61,78% | -62,28% |

| Индекс РТС - Электроэнергетика | 92,64 | 2,55% | -44,99% | -69,78% | -79,15% |

| Индекс РТС - Телекоммуникации | 95,38 | 5,02% | -39,00% | -61,34% | -68,27% |

| Индекс РТС - Финансы | 182,99 | 24,96% | -46,10% | -68,76% | -76,25% |

УТВЕРЖДЕНО

решением Совета директоров

ОАО “Фондовая биржа

“Российская Торговая Система”

(Протокол № 08-2-2602 от 26 февраля 2008 г.)

и.о. Председателя Правления

ОАО “Фондовая биржа

“Российская Торговая Система”

______________/ Шацкий Д.А. /

СПЕЦИФИКАЦИЯ ФЬЮЧЕРСНОГО КОНТРАКТА

на индекс РТС

Настоящая спецификация фьючерсного контракта на индекс РТС (далее - Спецификация) определяет стандартные условия указанного фьючерсного контракта.

Спецификация совместно с Правилами осуществления клиринговой деятельности (далее – Правила клиринга) ЗАО «КЦ РТС» (далее – Клиринговый центр), Правилами совершения срочных сделок (далее – Правила торговли) ОАО «РТС» (далее - Биржа), иными документами, указанными в Спецификации, определяет обязательства по фьючерсному контракту на индекс РТС (далее - Контракт), а также порядок их возникновения, изменения и прекращения.

Термины и определения

Покупатель – Покупатель Контракта с одним кодом.

Продавец – Продавец Контракта с одним кодом.

Термины и определения, прямо не указанные в настоящей Спецификации, понимаются в соответствии с законодательством Российской Федерации (далее – РФ), Правилами торговли, Правилами клиринга.

Общие положения и стандартные условия

1. Контракт имеет следующее наименование:

Фьючерсный контракт на индекс РТС.

2. Код (обозначение) Контракта, используемый для идентификации, формируется по следующим правилам: RTS-<месяц исполнения>.<год исполнения>. Месяц и год исполнения указываются арабскими цифрами.

Пример. Код (обозначение) «RTS-03.07» означает, что Контракт с указанным кодом исполняется в марте 2007 года.

3. Контракт является расчетным.

4. Базовым активом Контракта является Индекс РТС.

5. Количество пунктов Индекса РТС, являющихся базовым активом Контракта (далее – Лот), равно значению Индекса РТС, умноженному на 100 (сто). Объем Контракта равен значению Индекса РТС, умноженному на 2 (два) доллара США.

6. Последним днем торгов в секции срочного рынка, на которых может быть заключен Контракт (далее - последний день заключения Контракта), является торговый день, предшествующий 15 (пятнадцатому) числу месяца исполнения.

7. Цена Контракта.

7.1. Цена Контракта в процессе торгов в секции срочного рынка при подаче заявки и заключении Контракта указывается в пунктах за Лот (с точностью до целых).

7.2. Минимальное изменение цены Контракта в процессе торгов (далее - минимальный шаг цены) – 5 (пять) пунктов.

7.3. Стоимость минимального шага цены – 10% (десять процентов) от курса доллара США по отношению к валюте РФ, установленного Центральным Банком РФ на день проведения торгов (далее – Курс доллара США).

Предоставление возможности заключения Контракта

8. Возможность заключения Контракта на торгах в секции срочного рынка устанавливается решением Биржи (далее – Решение Биржи).

8.1. В Решении Биржи указывается:

· Код (обозначение) Контракта; первый день проведения торгов в секции срочного рынка, на которых может быть заключен Контракт (далее – первый день заключения Контракта);

· начальная расчетная цена Контракта;

· начальный лимит колебаний цены Контракта .

8.2. Решением Биржи может быть установлен иной последний день заключения Контракта, отличный от определяемого в соответствии с пунктом 6.

Обязательства по Контракту

9. Обязательство по вариационной марже.

9.1. Вариационная маржа рассчитывается и перечисляется Клиринговым центром в период с первого дня заключения Контракта до последнего дня заключения Контракта включительно в сроки, установленные Правилами клиринга, и в соответствии с порядком, установленным Правилами клиринга.

9.2. Вариационная маржа рассчитывается по следующим формулам:

ВМо = (РЦт – Цо) * W / R,

ВМт = (РЦт – РЦп) * W / R, где

ВМо – вариационная маржа по Контракту, по которому расчет вариационной маржи ранее не осуществлялся;

ВМт – вариационная маржа по Контракту, по которому расчет вариационной маржи осуществлялся ранее;

Цо – цена заключения Контракта;

РЦт – текущая (последняя) расчетная цена Контракта;

РЦп – предыдущая расчетная цена Контракта (или начальная расчетная цена Контракта);

W – стоимость минимального шага цены (Курс доллара США используется с точностью, устанавливаемой Центральным Банком РФ);

R – минимальный шаг цены.

9.2.1. Расчетная цена Контракта определяется Биржей в сроки, установленные Правилами торговли, в соответствии с порядком, установленным Правилами торговли.

9.2.2. Вариационная маржа по Контракту, рассчитанная по формулам, приведенным в пункте 9.2, округляется с точностью до копеек по правилам математического округления.

9.3. Если вариационная маржа положительна, то она подлежит списанию с Продавца и зачислению Покупателю, а если отрицательна, то сумма, равная абсолютной величине рассчитанной вариационной маржи, подлежит списанию с Покупателя и зачислению Продавцу.

10.Обязательство по Расчетам.

10.1. Исполнение Обязательства по Расчетам производится в следующий за последним днем заключения Контракта день, в который на Бирже проводятся торги ценными бумагами, цены которых используются для расчета Индекса РТС (далее – дата исполнения Контракта).

10.2. Обязательством по Расчетам является Обязательство по вариационной марже на дату исполнения Контракта.

Прекращение Контракта

11.Основания прекращения Контракта:

11.1. Наличие встречных обязательств по Контракту (обязательства Покупателя и обязательства Продавца по Контракту с одним кодом) одного Участника клиринга.

11.2. Неисполнение Обязательства по вариационной марже.

11.3. Недостаточность начальной маржи, рассчитываемой Клиринговым центром в порядке, установленном Правилами клиринга.

11.4. Прекращение Обязательства по Расчетам.

12.Порядок прекращения Контракта.

12.1. По основаниям, указанным в пунктах 11.1-11.3, Контракт прекращается в порядке, установленном Правилами клиринга.

12.2. По основанию, указанному в пункте 11.4, Контракт прекращается в следующем порядке:

12.2.1. В дату исполнения Контракта Клиринговый центр рассчитывает и перечисляет вариационную маржу по формулам, приведенным в пункте 9.2.

12.2.2. В качестве текущей расчетной цены принимается среднее значение Индекса РТС за период с 16 часов 45 минут до 17 часов 45 минут (по московскому времени) в последний день заключения Контракта.

12.2.3. Стоимость минимального шага цены рассчитывается по Курсу доллара США, установленного на последний день заключения Контракта.

12.2.4. Если размер вариационной маржи превышает размер базового гарантийного обеспечения по Контракту, установленного на последний день заключения Контракта, то вариационная маржа принимается равной размеру базового гарантийного обеспечения по Контракту.

Ответственность сторон за неисполнение обязательств

13.Ответственность Продавца/Покупателя за неисполнение обязательств предусмотрена Правилами клиринга.

Особые условия

14.В случае изменений законодательства РФ, в результате которых Индекс РТС перестанет соответствовать требованиям, предъявляемым Федеральным органом к базовому активу срочного контракта, Биржа не вносит изменения в ранее заключенные Контракты.

15.Биржа вправе внести изменения и дополнения в настоящую Спецификацию.

15.1. Изменения и дополнения вступают в силу с момента введения Биржей в действие Спецификации, содержащей указанные изменения и дополнения, после регистрации ее в установленном порядке в федеральном органе исполнительной власти в сфере финансовых рынков.

15.2. Информация о введении в действие Спецификации, содержащей изменения и дополнения, доводится Биржей до сведения Участников торгов путем публикации в сети Интернет по адресу www.rts.ru не менее чем за 1 (один) торговый день до введения в действие.

15.3. Уведомление Участников клиринга о внесении изменений и дополнений в Спецификацию осуществляется Клиринговым центром в порядке, установленном Правилами клиринга.

15.4. Изменения и дополнения в Спецификацию могут изменять ранее заключенные Контракты. С момента вступления в силу указанных изменений и дополнений обязательства по заключенным Контрактам сохраняются и учитываются Клиринговым центром в измененном виде.

3. ФЬЮЧЕРСЫ И ОПЦИОНЫ В ТАТАРСТАНЕ

Среди участников срочного рынка FORTS на РТС представлены две компании, относящиеся к Республике Татарстан: ОАО АК БАРС БАНК и ЗАО АК БАРС Финанс. АК БАРС Финанс предоставляет торговлю производными ценными бумагами, в частности акциями российских эмитентов и ADR на них. Также компания осуществляет торговлю фьючерсными контрактами на индекс РТС, фьючерсными контрактами на акции, фьючерсами на курс безналичного доллара США, контрактами на аффинированное золото в слитках и т.д. К сожалению, ни одна татарстанская компания не представлена на рынке опционов.

Среди отраслевых компаний Татарстана на рынке РТС и ММВБ представлено ОАО Татнефть. Причём ценные бумаги этой компании котируются не только на российских фондовых биржах, но и на биржах Великобритании, США и Германии.

Инвестиционная компания «АТОН» даёт Татнефти следующие характеристики:

1. Тенденция развития - быстро растущая;

2. Модель развития – улучшение тенденции;

3. Ставка дисконтирования – 11,09%;

4. Ожидаемая выручка – 380891 млн. руб.;

5. Норма инвестирования – 51,30% от чистой прибыли.

Основные экономические показатели представлены в таблице 7.

Таблица 7. Характеристики ОАО Татнефть.

| (млн. RUR) | 2005 | 2006 | 2007 |

| Выручка | 300 358 | 318 284 | 356 276 |

| Себестоимость | 0 | 0 | 0 |

| Прибыль от основной деятельности | 300 358 | 318 284 | 356 276 |

| Коммерческие, управленческие, процентные | - 251 651 | - 275 673 | - 294 299 |

| Операционный доход | 48 707 | 42 611 | 61 977 |

| Расходы по налогу на прибыль, | - 20 465 | - 12 838 | - 18 698 |

| Чистая прибыль | 28 242 | 29 773 | 43 279 |

| Амортизация | 11 013 | 10 673 | 10 379 |

| Капитальные вложения | 12 527 | 16 984 | 33 649 |

| Свободный денежный поток | 26 728 | 23 462 | 20 009 |

| Коэффициент дисконтирования | – | – | – |

| Дисконтированный денежный поток | – | – | – |

![]()

![]()

Из таблицы видно, что выручка компании увеличилась в 2007 году по сравнению с 2005-м на 55918 млн. руб.; прибыль от основной деятельности на такую же сумму; коммерческие, управленческие, процентные и прочие расходы и доходы увеличились на 42648 млн. руб.; расход по налогу на прибыль уменьшился на 1767 млн. руб.; чистая прибыль увеличилась на 15037 млн. руб.; амортизация уменьшилась на 634 млн. руб.; капитальные вложения увеличились на 21122 млн. руб., то есть почти в 2 раза, а свободный денежный поток уменьшился на 6719 млн. руб. Из всего этого можно сделать вывод, что Татнефть по-прежнему процветает в своей отрасли и не теряет своих позиций.

ЗАКЛЮЧЕНИЕ

Таким образом, мы рассмотрели основные виды производных ценных бумаг: фьючерсы и опционы. Немного затронули и такую специфическую ценную бумагу, как варрант. Производные ценные бумаги являются неотъемлемой частью современного рынка ценных бумаг. Любой уважающий себя экономист должен знать, что же такое фьючерсы и опционы, с какой целью их выпускают, и какие операции над ними производятся. В работе также были рассмотрены различные виды опционов и фьючерсов, не только обыкновенных, но и товарных, а также на драгоценные металлы. Не каждый знает, что такое фьючерс или опцион, и многие наивно полагают, что рынок ценных бумаг базируется только на акциях и облигациях. Иногда люди вспоминают такую ценную бумагу, как вексель. Да, перечисленные бумаги являются основными на РЦБ, но далеко не главными. Просто по акциям и облигациям люди лучше всего осведомлены. А жаль, потому что кроме них на фондовом рынке существует множество других разновидностей ценных бумаг. Разобраться, какая из них, что собой представляет, довольно сложно, но вполне осуществимо. Дипломированные специалисты в области менеджмента обязаны знать о разновидностях ценных бумаг всё, так как торговля на фондовом рынке определяет текущее и будущее состояние экономики, как отдельной страны, так и мировой экономической системы в целом. Котировки на рынке ценных бумаг постоянно меняются. К сожалению, вследствие мирового экономического кризиса за последние несколько месяцев многие индексы резко снизили свои показатели и цены на бумаги упали вместе с ними. Но ведущие аналитики считают, что кризис скоро прекратится и состояние всемирной экономической системы восстановится.

СПИСОК ИСПОЛЬЗОВАННЫХ МАТЕРИАЛОВ

1. Белов В.А. Государственное регулирование рынка ценных бумаг/Учебное пособие. - М.: Высшая школа, 2005 г. – 350 с. ил.

2. Курс экономической теории: учебник – 5-е исправленное, дополненное и переработанное издание. – Киров «АСА», 2005 г. – 832 с.

3. Малюгин В.И. Рынок ценных бумаг: Количественные методы анализа Учебное пособие – М.: Дело, 2003 – 320 с.

4. Рынок ценных бумаг: Учебник/Под редакцией В.А. Галанова, А.И.Басова. – М.: Финансы и статистика, 2000 г. – 352 с. ил.

5. Рынок ценных бумаг: учебник для студентов вузов, обучающихся по экономическим специальностям./ Под редакцией Е.Ф. Жукова – 2-е издание, переработанное и дополненное – М.: ЮНИТИ-ДАНА, 2006 г. – 463 с.

6. Справочная правовая система «Референт».

7. http://rts.ru/

8. http://micex.ru/

9. http://elemte.ru/

10. http://akbars.ru/

11. http://tatcentre.ru/

12. http://tfb.ru/

13. http://tatar.ru/

14. http://tatneft.ru/

Похожие работы

... 5 лет. Поскольку СПД сегодня нуждаются в реальных средствах, в дипломном проекте проанализирована эффективность использования облигаций НДС коммерческими банками при 3-х этапной долгосрочной финансовой комбинации с использованием производных ценных бумаг – РЕПО-контрактов(операций обратного выкупа собственных ценных бумаг, заложенных до момента погашения под заемные кредитные ресурсы) : 1 этап ...

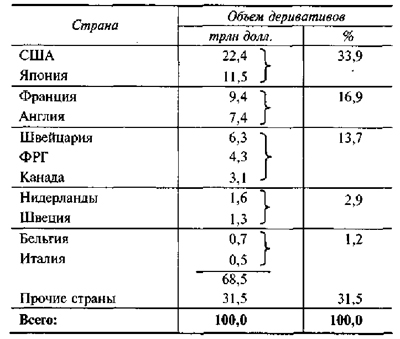

... объем рынков производных инструментов значительно превышает объем рынков базовых активов. В России ситуация диаметрально противоположная - рынок производных ценных бумаг находится в зачаточном состоянии. Среди причин недостаточного развития рынка деривативов обычно называют как недостаточное разнообразие ликвидных финансовых инструментов и отсутствие достаточного количества кредитоспособных ...

... может повлечь за собой «эффект домино» и тем самым угрожать стабильности системы в целом. Поэтому существование деривативов создает серьезные проблемы на макроуровне. Во-вторых, рынок производных ценных бумаг отличается непрозрачностью, поскольку участвующие в сделке две стороны легко могут договориться, кроме того, мировой рынок контролируется несколькими крупнейшими дилерами. Непрозрачность и ...

... . 4. Какие основные факторы нужно определить прежде, чем формировать инвестиционный портфель клиента? 5. Опишите простую структуру инвестиционного портфеля. ВВЕДЕНИЕ РАЗВИТИЕ РЫНКА ЦЕННЫХ БУМАГ В РОССИИ И ЗАДАЧИ РЕГУЛИРОВАНИЯ Рынок ценных бумаг в России начал свое формирование в первой половине 1991 г. после принятия известного Постановления Совета министров РСФСР ¹ 601 от 25 ...

0 комментариев