Навигация

15 июня

ДЕЙСТВИЕ: ПОКУПКА 100 ИЮЛЬСКИХ ФЬЮЧЕРСОВ ПО 19 ДОЛЛАРОВ

При правильном построении хеджа, прибыль от фьючерсной сделки должна скомпенсировать убыток от падения цены на нефть. Посмотрим, так ли это, рассчитав сначала прибыль фьючерсной сделки, а затем - убыток от падения цены на нефть.

Прибыль от фьючерсной сделки

ЧИСЛО МИНИМАЛЬНЫХ ИЗМЕНЕНИЙ ЦЕНЫ * СТОИМОСТЬ МИНИМАЛЬНОГО ИЗМЕНЕНИЯ ЦЕНЫ * ЧИСЛО КОНТРАКТОВ

(23 - 19)/0.01 * $10 * 100 = $400 000 прибыли.

Убыток на наличном рынке:

(22 - 18) * 100 000 = $400 000 убытка.

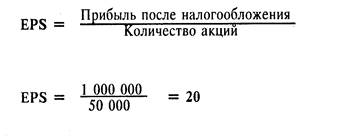

Следовательно, прибыль скомпенсировала убыток, и падение цены на нефть не причинило ущерба производителю. Графически это можно отобразить следующим образом на рис. 2:

Рис. 2.

![]() Прибыль

Прибыль

«Короткий» «Длинная»

фьючерс нефть

фьючерс нефть

Цена на нефть

Суммарная позиции

Убыток.

Понятие базиса применяется для описания численной разницы между ценой единицы товара на фьючерсном и наличном рынках. Обычно базисом называется разность между ценой на наличном и фьючерсном рынках.

БАЗИС = ЦЕНА НАЛИЧНОГО ТОВАРА - ЦЕНА ФЬЮЧЕРСА

Рассмотрим следующий пример.

Цена наличной пшеницы = 120 фунтов за тонну

Цена июльского фьючерса = 125 фунтов за тонну

Следовательно, базис составляет 120 - 125 = -5

В этом случае базис "отрицательный" и на некоторых рынках описывается как "5 фунтов ниже фьючерса". Если расчеты приводят к положительной величине, базис описывается как положительный или "выше фьючерса". Хотя цены на наличный товар и фьючерсы движутся в основном в одинаковом направлении, базис не остается постоянным. В течение некоторых периодов цены на наличный товар движутся быстрее, чем на фьючерсы и наоборот. Изменения базиса вызваны рядом факторов, из которых определяющим является соотношение между спросом и предложением. В нормальных условиях фьючерсные цены превышают цены на наличный товар. Причины этого обсуждаются ниже, но в такой ситуации говорят, что рынок находится в состоянии контанго.

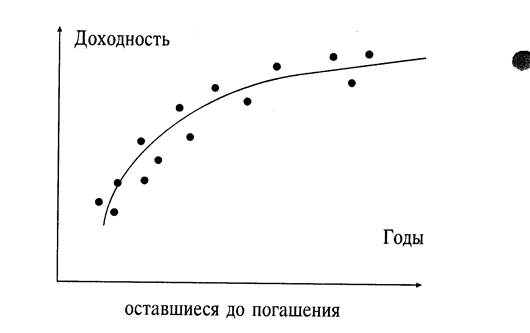

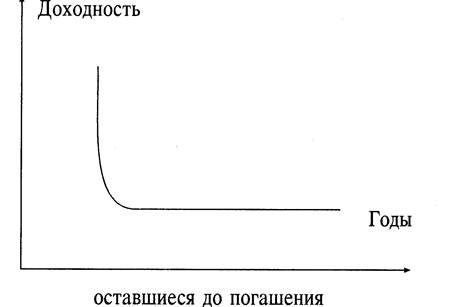

Однако нормальное состояние рынка или контанго может радикально измениться в случае кратковременного снижения предложения. Например, в случае недостаточного предложения цинка, запрашиваемые за него цены, могут стать действительно высокими. Про рынки, на которых фьючерсные цены ниже цен на наличный товар, говорят, что они находятся в состоянии "бэквардейшн". Термины контанго и бэквардейшн используются не на всех рынках. Иногда, в случае превышения фьючерсных цен говорят о рынке как о премиальном, а при превышении цен на наличный товар - как о дисконтном (см. рис. 3, 4)

Рис. 3

Рынок в состоянии контанго.

![]() Цена

Цена

![]()

Время до поставки

Рис. 4.

Рынок в состоянии бэквардейшн.

![]() Цена

Цена

Время до поставки

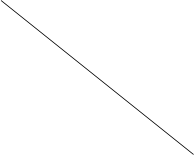

Очевидно, что с наступлением последнего дня фьючерсного контракта издержки поддержания инвестиционной позиции станут, равны нулю. В момент поставки цены на фьючерсном и наличном рынках сравняются, так как обе котировки предполагают немедленную поставку товара. Такое сближение цен фьючерсов и наличного товара называется конвергенцией, и во всей жизни фьючерсного контракта это единственный момент, когда его цена обязательно должна сравняться с ценой на наличный товар (рис. 5).

Рис. 5.

ЦЕНА ФЬЮЧЕРСА

![]()

![]() БАЗИС

БАЗИС

6 мес. 3 мес. ДЕНЬ ПОСТАВКИ

ЦЕНА НАЛИЧНОГО ТОВАРА

1.2. Опционы

Опционом называется контракт, дающий право, но не обязывающий купить или продать товар по заданной цене в оговоренный срок или раньше. Прежде чем продвигаться дальше, следует понять эту длинную фразу. Один из лучших способов сделать это - рассмотреть использование опциона спекулянтом, рассчитывающим на повышение цены, например, на какао. Обычно, спекулянт, рассчитывающий на повышение цены, закупает партию товара на наличном рынке и хранит ее в надежде продать после повышения цены. Предположим, что текущая цена на какао составляет 600 фунтов за тонну, и спекулянт покупает ровно одну тонну, расходуя при этом:

ЦЕНА * КОЛИЧЕСТВО

£600 * 1 = £600

Одно преимущество опциона уже очевидно. Покупка опциона дешевле покупки указанного в нем товара.

Сначала рассмотрим позицию спекулянта, который купил реальный товар:

| Цена покупки | £600 |

| Цена продажи | £700 |

| Прибыль | £100 |

Вложив 600 фунтов, покупатель в течение трех месяцев получил прибыль в размере 100 фунтов. Теперь рассмотрим прибыль покупателя опциона. Три месяца назад он купил контракт, дающий право, но не накладывающий обязательства купить какао по 600 фунтов. Это право стоило ему при покупке только 5 фунтов за тонну. Теперь, когда какао стоит 700, право на покупку по 600 должно стоить, по крайней мере, 100 фунтов, т.е. отражать разницу между текущей ценой и ценой, установленной в контракте. Здесь требуются некоторые разъяснения. Представим себе, что при текущей рыночной цене на какао 700 фунтов цена опциона на право покупки по 600 фунтов составляет 40 фунтов. Любой разумный инвестор воспользовался бы этим правом, чтобы немедленно продать какао на рынке по 700 фунтов. Калькуляция прибылей и убытков выглядит в этом случае следующим образом:

| Покупка опциона по цене | £40 |

| Покупка какао по цене | £600 £640 |

| Продажа какао на рынке по цене | £700 |

Инвестор затратил бы 640 и получил бы 700 фунтов без всякого риска. В условиях реальных рынков очень редко, если вообще возможно, удается получить прибыль без риска. На эффективно функционирующем рынке, при текущей цене 700, право покупки по 600 должно стоить 100 фунтов. Возвращаясь к нашей первоначальной опционной сделке, вспомним, что за право покупки по 600 было заплачено 5 фунтов. При рыночной цене 700 фунтов в конце своего срока опцион будет стоить 100 фунтов.

| Цена покупки | £5 |

| Текущая стоимость | £100 |

| Прибыль | £95 |

В приведенном выше определении опциона указывалось, что опцион дает право, но не накладывает обязательства КУПИТЬ или ПРОДАТЬ товар. Для этих прав имеются и другие названия:

Право купить называется опционом типа "колл" (са11).

Право продать называется опционом типа "пут" (put).

Правом купить (колл или продать пут) обладает покупатель опциона, которого иначе называют держатель опциона или холдер. Продавец опциона иначе называется "райтер".

Первое, что следует рассмотреть, это движение премии. Премия представляет собой стоимость опциона. В нашем примере с какао премия составляла 5 фунтов и выплачивалась покупателем опциона продавцу опциона. Взамен на получение премии продавец опциона берет на себя обязательства выполнить условия контракта. Эти условия для опционов типа пут или колл различаются. Продавец колл-опциона берет на себя обязательство при необходимости поставить соответствующий товар. Если покупатель опциона принимает решение реализовать свое право по контракту, то говорят, что он исполняет контракт. В случае опциона колл это означает, что продавец обязан поставить соответствующий товар, за что ему причитается оговоренная в контракте фиксированная сумма. Опцион колл на какао дает покупателю право (но не обязывает его) купить товар по 600 фунтов. Это означает, что продавец колл-опциона обязан поставить покупателю какао по 600 фунтов. Держатель опциона согласится на такую сделку, только если это будет ему вы годно, т.е. если реальная рыночная цена будет выше 600 фунтов. Если рыночная цена опустится ниже 600 фунтов, то не будет никакого смысла платить за товар цену, превышающую рыночную. Продавцы колл-опционов серьезно рискуют. Взамен на премию по опциону они берут на себя обязательство поставить товар по фиксированной цене. Поскольку теоретически цена товара может подняться до бесконечно большой величины, они могут оказаться вынуждены купить соответствующий товар по высокой цене и поставить его покупателю опциона за значительно меньшую сумму. Цена, по которой покупатель опциона может реализовать свое право на покупку (колл) или продажу (пут) называется ценой исполнения.

Существует мнение, что с опционами связана высокая степень риска. Это не совсем верно. Некоторые позиции действительно могут быть связаны со значительным риском, тогда, как другие могут быть существенно менее рискованными, чем владение базовым активом. Очень важно, чтобы все, кто занимается операциями с опционами, включая куплю-продажу, управление активами и расчеты по сделкам, понимали разницу между стратегиями высокого и низкого риска. Прежде чем переходить к рассмотрению четырех стратегий, необходимо запомнить следующее утверждение:

МАКСИМАЛЬНЫЙ РИСК ПОКУПАТЕЛЕЙ (ХОЛДЕРОВ) ОПЦИОНОВ ОГРАНИЧЕН ПРЕМИЕЙ.

МАКСИМАЛЬНЫЙ РИСК ПРОДАВЦОВ (РАИТЕРОВ) ОБЫЧНО НЕОГРАНИЧЕН, А ИХ МАКСИМАЛЬНАЯ ПРИБЫЛЬ РАВНА ПРЕМИИ.

Ниже это утверждение поясняется на примерах.

(а) Покупка колл-опциона.

Такая стратегия используется в ожидании подъема цен на данный товар.

Риск: Риск инвестора ограничен уплачиваемой за опцион премией. Например, если колл-опцион (80) можно купить за премию, равную 5, то риск составляет 5. Премия составляет лишь небольшую долю стоимости базового товара колл-опциона, поэтому покупка опциона представляет собой менее рискованную операцию, чем покупка самого товара. В то же время следует помнить, что риск распространяется на всю, хоть и не столь значительную, сумму премии (риск инвестиции равен 100%).

Вознаграждение: Вознаграждение в случае покупки опциона колл в принципе не ограничено. Поскольку согласно контракту покупатель опциона может купить товар по фиксированной цене, это его право сможет принести ему тем большую прибыль, чем выше рыночная цена поднимется над ценой исполнения. Представим себе инвестора, покупающего колл-опцион компании ХУZ и получающего право (не налагающее на него никаких обязательств) купить акции компании ХУZ по фиксированной цене 80 в любое время до истечения срока действия опциона в январе. Цена опциона составляет 5. Если цена акций поднимется до 120, то право купить по цене 80, т.е. премия колл-опциона (80), будет стоить, по крайней мере, 40. Чистая выручка составит 40 - 5 (исходная цена опциона) = 35. Естественно, что если цена акции к моменту истечения срока действия опциона упадет ниже 80, то данный колл-опцион (80) полностью обесценится и все 100% первоначального капиталовложения (5) будут потеряны. Такая потеря возникает вследствие того, что ни один трезвомыслящий человек не захочет получить право покупать акции по 80, если на рынке их можно купить дешевле.

(б) Продажа колл-опциона.

Риск: Продажа колл-опциона при отсутствии базового актива весьма рискованна. Риск неограничен, поскольку продавец опциона обязан поставить товар по фиксированной цене вне зависимости от его рыночной котировки. Поскольку теоретически цена акции может подняться до бесконечности, продавец берет на себя неограниченный риск. Эта стратегия иногда называется "неприкрытой", поскольку в данном случае отсутствует какая-либо страховка.

Вознаграждение: Возникает вопрос, зачем же люди берут на себя такой неограниченный риск. Ответ, конечно же, заключается в надежде на получение прибыли. Максимальная прибыль продавца опциона - это получаемая им премия. Вернемся, к примеру, колл-опциона (80) с премией 5. Продавец такого опциона получит премию, равную 5, и если цена базового актива к моменту истечения срока действия будет менее 80, вряд ли кто-либо воспользуется своим правом покупки.

(в) Покупка пут-опциона.

Риск: Как и при покупке колл-опциона, риск ограничен уплаченной премией. Побудительным мотивом покупки пут-опциона является надежда получить прибыль от падения цены базового актива. Покупатель пут опциона получает право (но не берет на себя обязательства) продать товар по фиксированной цене. По мере падения цены на базовый товар ценность этого права возрастает.

Вознаграждение: Наибольшая прибыль может быть достигнута при падении цены на базовый товар до нуля. Точка "при своих" и максимальная прибыль рассчитываются путем вычитания премии из цены исполнения, т.е. 80 - 8 = 72. Как и в случае покупки колл-опциона, для получения прибыли необходимо окупить премию. Покупка пут-опциона с целью открытия позиции называется "открытием длинной пут-позиции".

(г) Продажа пут-опциона.

Риск: Продажа пут-опциона несет в себе риск, поскольку продавец берет на себя обязательство купить товар по фиксированной цене. Если текущая цена упадет, то продавцу придется платить большую сумму за товар, не обладающий рыночной ценностью. Худший случай возникает при падении цены до нуля, когда потери равны цене исполнения минус премия.

Вознаграждение: Продавец пут-опциона надеется на то, что обязательства по нему выполнять не придется. Такая ситуация возникает в том случае, когда к моменту истечения срока действия опциона цена товара превышает цену исполнения. Продажа пут-опциона с целью открытия позиции называется открытием короткой пут-позиции.

Кроме времени и цены базового актива на стоимость опциона влияют ряд других факторов. Наиболее важным из них является ценовая изменчивость. Изменчивость представляет собой меру колебаний цены базового актива опциона. В случае значительных колебаний цен, повышается риск продавцов опционов и, соответственно, возрастает размер требуемой ими премии. При продаже опционов на активы с относительно стабильными ценами, размер премии снижается. Во время кризисов или изменений политической ситуации таких, как война или выборы, у людей возрастает степень неуверенности в будущем. Эта неуверенность отражается в более высоких премиях опционов.

Существуют два способа выплаты премии по опционам. Премия может выплачиваться либо непосредственно при заключении сделки (как, например, в случае торгов опционами на акции на LIFFE), либо при закрытии контракта. В последнем случае премия выплачивается, только если покупатель понес убытки по контракту. Убытки держателя опциона никогда не превысят величины премии - это фундаментальный принцип опционов. Способ выплаты премии вперед применяется на большинстве международных рынков опционов. От покупателя требуется выплата премии в полном объеме при заключении сделки или на следующий рабочий день после заключения сделки. Уплаченная премия принимается брокером, который производит выплату в расчетную палату, а расчетная палата, в свою очередь, через брокера выплачивает премию продавцу опциона. Следует напомнить, что брокеры и клиринговые члены обязаны производить выплаты в расчетную палату незамедлительно, независимо от того, получили ли они фонды со своих клиентов.

Когда премия выплачивается при закрытии контракта, с покупателя взимается маржа. Сумма маржи определяется существующей на данной бирже маржевой системой, но никогда не превышает премии опциона. Прибыли и убытки позиций выплачиваются ежедневно посредством вариационной маржи, которая рассчитывается так же, как и для фьючерсных контрактов.

Ниже приведена сводная таблица (5) способов выплаты премии, применяющихся на лондонских рынках опционов.

Таблица 5.

| Рынок | Выплата вперед | Выплата при закрытии + маржа |

| LIFFE (финансовые опционы) | Да | |

| LIFFE (опционы на акции) | Да | |

| IPE | Да | |

| LCE | Да | |

| LME | Да |

Держатель опционного контракта может закрыть свою длинную позицию следующими возможными альтернативными способами:

(а) Закрывающая продажа.

Держатель опциона может заключить на бирже компенсационную сделку, закрывающую открытую позицию;

(б) Исполнение опциона.

Держатель опциона может продать (колл) или купить (пут) базовый товар (актив), уведомив об исполнении расчетную палату (через своего брокера). Исполнение производится в соответствии с условиями контракта и по двум основным вариантам: В американском стиле (американский опцион), когда опцион может быть исполнен в любое время после покупки и до истечения срока действия контракта; В европейском стиле (европейский опцион), когда опцион может быть исполнен только по окончании срока его действия;

(в) Отказ от опциона.

Рассмотрим атрибуты и факторы риска четырех простых основных методов применения опционов.

Покупка колл-опциона

| Мотивировка: | "Бычья"; опционы покупаются в предвидении повышения цен на опционные активы. |

| Риск: | Ограничен величиной выплачиваемой премии |

| Вознаграждение: | Потенциально неограниченное. |

Продажа колл-опциона

| Мотивировка: | "Медвежья"; опционы продаются, когда инвесторы не ожидают повышения цен на опционные активы. |

| Риск: | Не ограничен |

| Вознаграждение | Ограничено величиной получаемой премии. |

Покупка пут-опциона

| Мотивировка | "Медвежья"; опционы покупаются в предвидении падения цен на соответствующие активы. |

| Риск | Ограничен выплачиваемой премией |

| Вознаграждение: | Почти не ограниченное. Максимальная прибыль достигается при падении цен на активы до нуля. |

Продажа пут-опциона

| Мотивировка | "Бычья"; опционы продаются, когда инвестор не ожидает падения цен на активы. |

| Риск | Почти не ограничен. Максимальный убыток достигается при падении цен на соответствующий актив до нуля. |

| Вознаграждение: | Ограничено получаемой премией |

В реальной жизни люди редко бывают явно выраженными "быками" или "медведями". Большинство из нас высказывают более ограниченные суждения. Мы полагаем, что рынок может "немного подняться" или "немного упасть". Появляется возможность планирования опционных стратегий, основанных на таких более прагматичных суждениях. Эти стратегии известны как опционные спреды.

Опционный спред – это покупка и продажа опционов одинакового типа (т.е. колл или пут) на один и тот же актив.

Комбинацией называется сделка, включающая куплю/продажу, как колл-, так и пут-опционов на один и тот же актив.

Похожие работы

... 5 лет. Поскольку СПД сегодня нуждаются в реальных средствах, в дипломном проекте проанализирована эффективность использования облигаций НДС коммерческими банками при 3-х этапной долгосрочной финансовой комбинации с использованием производных ценных бумаг – РЕПО-контрактов(операций обратного выкупа собственных ценных бумаг, заложенных до момента погашения под заемные кредитные ресурсы) : 1 этап ...

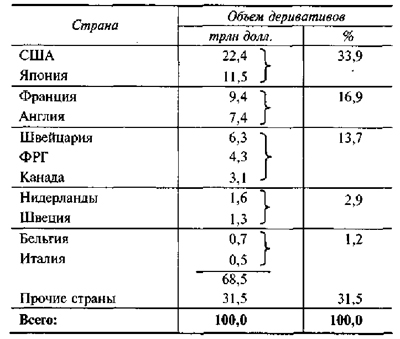

... объем рынков производных инструментов значительно превышает объем рынков базовых активов. В России ситуация диаметрально противоположная - рынок производных ценных бумаг находится в зачаточном состоянии. Среди причин недостаточного развития рынка деривативов обычно называют как недостаточное разнообразие ликвидных финансовых инструментов и отсутствие достаточного количества кредитоспособных ...

... может повлечь за собой «эффект домино» и тем самым угрожать стабильности системы в целом. Поэтому существование деривативов создает серьезные проблемы на макроуровне. Во-вторых, рынок производных ценных бумаг отличается непрозрачностью, поскольку участвующие в сделке две стороны легко могут договориться, кроме того, мировой рынок контролируется несколькими крупнейшими дилерами. Непрозрачность и ...

... . 4. Какие основные факторы нужно определить прежде, чем формировать инвестиционный портфель клиента? 5. Опишите простую структуру инвестиционного портфеля. ВВЕДЕНИЕ РАЗВИТИЕ РЫНКА ЦЕННЫХ БУМАГ В РОССИИ И ЗАДАЧИ РЕГУЛИРОВАНИЯ Рынок ценных бумаг в России начал свое формирование в первой половине 1991 г. после принятия известного Постановления Совета министров РСФСР ¹ 601 от 25 ...

0 комментариев