Навигация

1 мая

ДЕЙСТВИЕ: ПОКУПКА ОДНОГО ИЮЛЬСКОГО ФЪЮЧЕРСА НА НЕФТЬ ПО 20.5 ДОЛЛАРОВ ЗА БАРРЕЛЬ.

К сожалению, опасения спекулянта оправдались, и на Ближнем Востоке началась война с соответствующим ростом цен на нефть. Текущая цена на наличном рынке (т.е. цена на нефть при немедленной поставке) возрастает до 35 долларов.

21 мая

ДЕЙСТВИЕ: ПРОДАЖА ОДНОГО ИЮЛЬСКОГО ФЬЮЧЕРСА НА НЕФТЬ ПО 30 ДОЛЛАРОВ ЗА БАРРЕЛЪ.

Для расчета прибыльности этой сделки сначала нужно определить, число минимальных изменений цены умножить это на стоимость минимального изменения цены и, наконец, умножить результат на число контрактов в сделке, т.е.:

ЧИСЛО МИНИМАЛЬНЫХ ИЗМЕНЕНИЙ ЦЕНЫ * СТОИМОСТЬ МИНИМАЛЬНОГО ИЗМЕНЕНИЯ ЦЕНЫ * ЧИСЛО КОНТРАКТОВ

Как определить число минимальных изменений цены?

Цена контракта изменилась с 20.50 до 30 долларов, что составляет 9.5 долларов или 950 минимальных изменений цены (напоминаем, что минимальное изменение цены равно одному центу).

Стоимость минимального изменения цены составляет 10 долларов. Число контрактов равно 1. Следовательно,

ЧИСЛО МИНИМАЛЬНЫХ ИЗМЕНЕНИЙ ЦЕНЫ * СТОИМОСТЬ МИНИМАЛЬНОГО ИЗМЕНЕНИЯ ЦЕНЫ * ЧИСЛО КОНТРАКТОВ

950 * 10долл. * 1 = 9500 долларов прибыли

Источником прибыли спекулянта стало повышение цен на фьючерсном рынке вслед за повышением цен на наличном рынке нефти. Как правило, цены на фьючерсном рынке движутся с той же скоростью и в том же масштабе, что и на рынке наличного товара. Это далеко не очевидное наблюдение. В нашем примере цены поднялись как на фьючерсном, так и на наличном рынках. На наличном рынке с 19 до 35 долларов (прирост 16 долларов), а на фьючерсном - с 20.5 до 30 с приростом 9.5 долларов. Причины параллельного движения цен на обоих рынках объясняются дальше в этой книге, но на данный момент следует запомнить, что фьючерсный и наличный рынки, хотя и взаимосвязаны, все же являются разными рынками, для каждого из которых характерна своя конъюнктура. В приведенном выше примере спекулянт купил фьючерсный контракт в предвидении роста цены на нефть. Сделка, в которой фьючерсный контракт приобретается для открытия позиции, называется занятием длинной позиции. Таким образом, покупку контракта на нефть можно назвать длинной сделкой. Наоборот, сделка, в которой фьючерсный контракт продается для открытия позиции, называется занятием короткой позиции или просто "короткой" сделкой.

(б) Спекулянт - продажа фьючерсного контракта.

Теперь рассмотрим другой пример. Если спекулянт ожидает падения цен, он может попробовать получить прибыль за счет продажи фьючерса по текущей, высокой цене, а впоследствии купить его по низкой цене. Поскольку такие операции не совсем обычны для наличных рынков, требуются некоторые разъяснения.

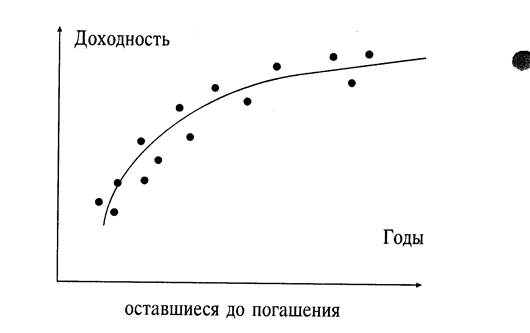

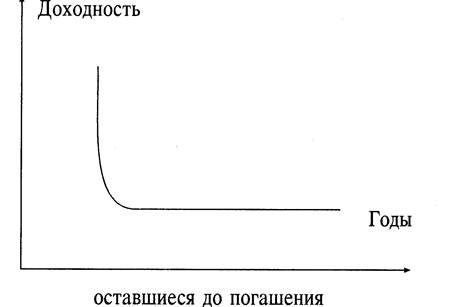

На рисунке 1 показан график зависимости доходов производителя нефти от цены на нефть.

Рис. 1.

![]() Прибыль

Прибыль

Цена на нефть![]()

Убыток.

Из рисунка видно, что доходы растут с ростом цены, а если цена падает ниже определенного уровня, появляются убытки. Такая позиция называется длинной.

Как можно снизить риск, связанный с падением цен? Это можно сделать путем продажи фьючерсных контрактов, когда продавец принимает обязательство поставки нефти в будущем по цене, установленной сегодня. Подобный механизм дает возможность производителю заранее установить цену продажи нефти, которая будет добыта, например, в июле, не дожидаясь июля, когда цены могут упасть намного ниже. Когда фьючерсы продаются для хеджирования длинной позиции на наличном рынке, это называется коротким хеджем. Теория фьючерсного хеджа основана на формировании фьючерсной позиции, которая приносит прибыли или убытки, компенсирующие прибыли или убытки на рынке наличного товара. Предположим, что у производителя есть 100 тыс. баррелей сырой нефти, предназначенной для поставки в июле. Он испытывает беспокойство по поводу цены на нефть и предчувствует ее резкое падение. Первого мая цена на наличном рынке составляет 22 доллара за баррель, а фьючерсы на июль продаются по 23 доллара.

1 мая

ДЕЙСТВИЕ: ПРОДАЖА 100 ИЮЛЬСКИХ ФЬЮЧЕРСОВ НА НЕФТЬ ПО 23 ДОЛЛАРА

Число 100 связано с тем, что объем каждого контракта, составляет 1000 баррелей, а производитель хеджирует партию в 100000 баррелей. Теперь производитель занял длинную позицию на наличном рынке (т.е. у него имеются 100 тыс. баррелей нефти для поставки в июле). Он также "укоротился" на 100 тыс. баррелей на фьючерсном рынке. К середине июня рыночная цена на нефть падает до 18, а на июльский фьючерс до 19 долларов за баррель. Производитель нашел покупателя на свою июльскую партию по 18 долларов и, следовательно, покупает назад свой фьючерс по 19 долларов.

Похожие работы

... 5 лет. Поскольку СПД сегодня нуждаются в реальных средствах, в дипломном проекте проанализирована эффективность использования облигаций НДС коммерческими банками при 3-х этапной долгосрочной финансовой комбинации с использованием производных ценных бумаг – РЕПО-контрактов(операций обратного выкупа собственных ценных бумаг, заложенных до момента погашения под заемные кредитные ресурсы) : 1 этап ...

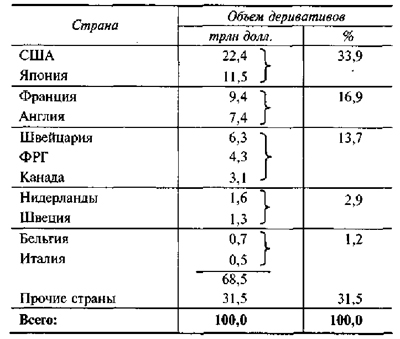

... объем рынков производных инструментов значительно превышает объем рынков базовых активов. В России ситуация диаметрально противоположная - рынок производных ценных бумаг находится в зачаточном состоянии. Среди причин недостаточного развития рынка деривативов обычно называют как недостаточное разнообразие ликвидных финансовых инструментов и отсутствие достаточного количества кредитоспособных ...

... может повлечь за собой «эффект домино» и тем самым угрожать стабильности системы в целом. Поэтому существование деривативов создает серьезные проблемы на макроуровне. Во-вторых, рынок производных ценных бумаг отличается непрозрачностью, поскольку участвующие в сделке две стороны легко могут договориться, кроме того, мировой рынок контролируется несколькими крупнейшими дилерами. Непрозрачность и ...

... . 4. Какие основные факторы нужно определить прежде, чем формировать инвестиционный портфель клиента? 5. Опишите простую структуру инвестиционного портфеля. ВВЕДЕНИЕ РАЗВИТИЕ РЫНКА ЦЕННЫХ БУМАГ В РОССИИ И ЗАДАЧИ РЕГУЛИРОВАНИЯ Рынок ценных бумаг в России начал свое формирование в первой половине 1991 г. после принятия известного Постановления Совета министров РСФСР ¹ 601 от 25 ...

0 комментариев