Навигация

Реєстрація та ліцензування страховиків

2. Реєстрація та ліцензування страховиків

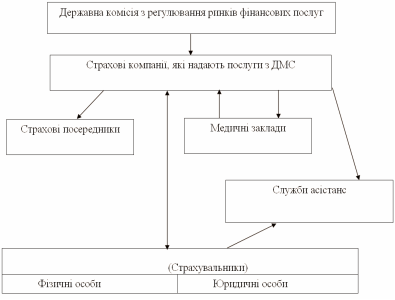

Ліцензування страхової діяльності здійснює Державна комісія з регулювання ринків фінансових послуг України. Вона відповідно до вимог нормативно-правових актів України щодо страхування видає фінансовим установам ліцензію на проведення певного виду страхування, визначеного ст. 6, 7 Закону України «Про страхування». Для отримання ліцензії на право проведення конкретних видів страхування фінансова установа зобов'язана виконати всі вимоги нормативно-правових актів України, які регулюють страхову діяльність. Після отримання відповідної ліцензії в Державній комісії з регулювання ринків фінансових послуг України страховик має право вести страхову діяльність на всій території України. Страховик має право здійснювати страхування через свій відокремлений підрозділ за умови внесення інформації про відокремлений підрозділ до Державного реєстру фінансових установ. Ліцензія чинна до закінчення строку дії ліцензії або її анулювання. Ведення страхової діяльності після закінчення строку дії ліцензії або її анулювання не допускають. Якщо страховик має намір провадити зазначені в ліцензії види страхування після закінчення строку її дії або в разі його реорганізації, то страховик зобов'язаний отримати нову ліцензію. Нову ліцензію видають не раніше останнього робочого дня дії попередньо виданої ліцензії. Строк дії переоформленої ліцензії або дубліката ліцензії не може перевищувати строку дії, який був зазначений у цій ліцензії. Ліцензія, видана страховику Державною комісією з регулювання ринків фінансових послуг України, не підлягає передачі для використання іншими юридичними або фізичними особами для провадження страхової діяльності. Вимоги, встановлені законодавством України у сфері регулювання страхової діяльності, повинні виконуватися страховиками протягом усього строку дії ліцензії. За видачу ліцензії щодо кожного виду страхування, за переоформлення ліцензії, за видачу дубліката ліцензії справляють плату в розмірі, встановленому нормативно-правовими актами Державної комісії з регулювання ринків фінансових послуг України. Плата за видачу ліцензій сплачується одноразово з розрахунку за кожний рік користування ліцензією у порядку, встановленому нормативно-правовими актами Державної комісії з регулювання ринків фінансових послуг України.

Ліцензії видають на такий строк:

— на страхування життя — безстрокові;

— на види страхування, інші, ніж страхування життя, — три роки. При повторній видачі ліцензії на даний вид страхування, якщо

до страховика протягом попереднього терміну користування ліцензією не застосовували заходи впливу, — 5 років. Якщо до страховика були застосовані заходів впливу, повторно ліцензія може бути видана строком на 3 роки. Ліцензія на кожен вид страхування оформлюється на окремому бланку. Страховик повинен розмістити отриману ліцензію в доступному для огляду місці за своїм місцезнаходженням. Для отримання ліцензії на провадження страхової діяльності заявник подає до Державної комісії з регулювання ринків фінансових послуг України документи, перелік яких передбачено Законами України «Про страхування» і «Про фінансові послуги та державне регулювання ринків фінансових послуг», а саме:

— заяву про видачу ліцензії встановленого зразка;

— копію свідоцтва про державну реєстрацію суб'єкта підприємницької діяльності або копію довідки про внесення до Єдиного державного реєстру підприємств та організацій України (надалі — ЄДРПОУ), засвідчену нотаріально або органом, який видав оригінал документа;

— копії установчих документів, засвідчені в установленому законодавством порядку;

— довідки з банків або висновки аудиторських фірм (аудиторів), що підтверджують формування та розмір сплаченого статутного фонду;

— довідку про фінансовий стан засновників страховика, підтверджену аудиторською фірмою (аудитором), якщо страховик створений у формі повного чи командитного товариства або товариства з додатковою відповідальністю та акціонерного товариства;

— правила (умови) страхування;

— економічне обґрунтування запланованої страхової (перестрахувальної) діяльності;

— інформацію про учасників страховика;

— інформацію про голову виконавчого органу та його заступників, яка має бути підписана керівником страховика і скріплена печаткою, копію диплома голови виконавчого органу страховика або його першого заступника про вищу економічну або юридичну освіту, копію диплома головного бухгалтера страховика про вищу економічну освіту, засвідчені печаткою страховика і відповідним підписом;

— інформацію про наявність відповідних сертифікатів у випадках, передбачених Державною комісією з регулювання ринків фінансових послуг України.

Крім того, заявник повинен подати до Державної комісії з регулювання ринків фінансових послуг України: Документи подають у швидкозшивачі, з внутрішнім описом та пронумерованими аркушами. Заяву про видачу ліцензії (копії ліцензії) разом з усіма необхідними документами юридичні особи надсилають поштою або подають особисто до Комісії. Заявник несе відповідальність згідно з вимогами чинного законодавства за достовірність інформації, вказаної у заяві та документах, поданих для отримання ліцензії (копії ліцензії), та в їх електронних копіях. Заява про видачу ліцензії та документи, що додаються до неї, приймають за описом.

Заяву про видачу ліцензії (копії ліцензії) залишають без розгляду, якщо:

— заява підписана особою, яка не має на це повноважень;

— документи оформлені з порушенням вимог Ліцензійних умов.

Про залишення заяви про видачу ліцензії без розгляду заявник повідомляє у письмовій формі із зазначенням підстав залишення заяви про видачу ліцензії без розгляду і в строки, передбачені для видачі ліцензії (не більше 30-ти календарних днів з часу одержання передбачених ліцензійними умовами документів). Після усунення причин, що були підставою для винесення рішення про залишення заяви про видачу ліцензії без розгляду, заявник може повторно подати заяву про видачу ліцензії, яка розглядається в установленому порядку. Рішення про видачу ліцензії або відмову в її видачі приймається директором департаменту страхового нагляду Державної комісії з регулювання ринків фінансових послуг України.

Не пізніше 30-ти днів з дня надходження заяви та всіх необхідних документів від заявника Державна комісія з регулювання ринків фінансових послуг України має прийняти рішення про видачу ліцензії або про відмову у видачі ліцензії. Повідомлення про прийняття рішення про видачу ліцензії або відмову у видачі ліцензії надсилається (видається) заявникові в письмовій формі протягом трьох робочих днів з дати прийняття відповідного рішення. У рішенні про відмову у видачі ліцензії зазначають підстави для такої відмови. Підставами для прийняття рішення про відмову у видачі ліцензії є:

— недостовірність даних у документах, поданих заявником для отримання ліцензії;

— невідповідність заявника, згідно з поданими документами, Ліцензійним умовам.

Підставою для відмови у видачі юридичній особі ліцензії на провадження страхової діяльності може бути невідповідність поданих документів, що додаються до заяви, вимогам чинного законодавства України.

У разі відмови у видачі ліцензії на підставі виявлення недостовірних даних у документах, поданих про видачу ліцензії, заявник може подати до Державної комісії з регулювання ринків фінансових послуг України нову заяву про видачу ліцензії не раніше, ніж через три місяці з дати прийняття рішення про відмову у видачі ліцензії. У разі відмови у видачі ліцензії на підставі невідповідності заявника цим Ліцензійним умовам, фінансова установа може подати до Державної комісії з регулювання ринків фінансових послуг України нову заяву про видачу ліцензії після усунення причин, що стали підставою для відмови у видачі ліцензії. Рішення про відмову у видачі ліцензії може бути оскаржене в судовому порядку. У разі прийняття Державною комісією з регулювання ринків фінансових послуг України позитивного рішення про видачу ліцензії, Комісія оформлює ліцензію не пізніше п’яти робочих днів з дня надходження документа, що підтверджує внесення плати за видачу ліцензії. Якщо заявник протягом 30-ти календарних днів з дня направлення йому повідомлення про прийняття рішення про видачу ліцензії не подав документа, що підтверджує внесення плати за видачу ліцензії, або не звернувся для отримання оформленої ліцензії, Державна комісія з регулювання ринків фінансових послуг України має право скасувати рішення про видачу такої ліцензії. Після видачі фінансовій установі ліцензії на право провадження конкретних видів страхування інформацію про страховика вносять до Єдиного державного реєстру страховиків (перестраховиків) України. У разі створення страховиком нового відокремленого підрозділу, що провадитиме страхову діяльність згідно з отриманою ліцензією, для провадження страхової діяльності страховиком через такий відокремлений підрозділ страховик зобов'язаний повідомити та подати до Державної комісії з регулювання ринків фінансових послуг України заяву про внесення інформації про відокремлений підрозділ до Реєстру та реєстраційну картку з інформацією про такий відокремлений підрозділ для Реєстру. Наявність такої заяви і реєстраційної картки, яку заповнюють окремо для кожного відокремленого підрозділу, та внесення інформації про відокремлений підрозділ до Реєстру є обов'язковою умовою для провадження страхової діяльності через такий відокремлений підрозділ.

Якщо страхову діяльність проводять через кілька відокремлених підрозділів, то для кожного такого підрозділу страховик подає окрему заяву.

Протягом десяти робочих днів з дати подачі відповідної заяви Державна комісія з регулювання ринків фінансових послуг України вносить інформацію про відокремлений підрозділ до Реєстру.

У разі виникнення підстав для переоформлення ліцензії (зміна назви страховика, якщо ця зміна не пов'язана з реорганізацією страховика або зміна місцезнаходження страховика) страховик зобов'язаний протягом десяти робочих днів подати до Державної комісії з регулювання ринків фінансових послуг України заяву про переоформлення ліцензії разом з ліцензією, що підлягає переоформленню, та нотаріально засвідчені копії відповідних документів, що засвідчують зазначені зміни. Державна комісія з регулювання ринків фінансових послуг України протягом десяти робочих днів з дати надходження заяви про переоформлення ліцензії та документів, що додаються до неї, зобов'язана (за умови подання страховиком до Комісії документа про внесення плати за переоформлення ліцензії) видати переоформлену на новому бланку ліцензію з урахуванням змін, зазначених у заяві про переоформлення ліцензії. У разі переоформлення ліцензії Комісія приймає рішення про визнання недійсною ліцензії, що була переоформлена, з внесенням відповідних змін до Єдиного державного реєстру страховиків (перестраховиків) України не пізніше трьох робочих днів після прийняття такого рішення.

У разі втрати або пошкодження ліцензії страховик зобов'язаний звернутися до Комісії та подати:

— заяву про видачу дубліката ліцензії;

— інформацію про публікацію оголошення у засобах масової інформації про втрату чи пошкодження ліцензії;

— документ, що підтверджує внесення плати за видачу дубліката ліцензії.

Якщо бланк ліцензії не придатний для користування внаслідок його пошкодження, страховик подає до Комісії:

— заяву про видачу дубліката ліцензії;

— непридатну для користування ліцензію;

— документ, що підтверджує внесення плати за видачу дубліката ліцензії.

Комісія повинна за умови подання страховиком до Комісії документа про внесення плати за видачу дубліката ліцензії протягом десяти робочих днів з дати одержання заяви про видачу дубліката ліцензії видати заявникові дублікат ліцензії замість втраченої або пошкодженої. У разі видачі дубліката ліцензії замість втраченої або пошкодженої Комісія приймає рішення про визнання недійсною ліцензії, що була втрачена або пошкоджена, з унесенням відповідних змін до відповідного реєстру не пізніше наступного робочого дня.

Підставами для анулювання ліцензії є:

— заява страховика про анулювання ліцензії;

— рішення про скасування державної реєстрації страховика;

— виявлення недостовірних відомостей у документах, поданих страховиком для одержання ліцензії;

— рішення про застосування заходів впливу;

— неможливість страховика забезпечити виконання ліцензійних умов, установлених для страхової діяльності, зокрема початок відповідно до вимог нормативно-правових актів процедури ліквідації страховика;

— нездійснення страховиком страхової діяльності відповідно до виданої ліцензії протягом 12 місяців з дати її видачі.

У разі анулювання ліцензії за заявою страховика до неї необхідно додати:

— копію повідомлення в засобах масової інформації про прийняття рішення про звернення до Комісії щодо анулювання ліцензії;

— копію документа відповідного органу управління фінансової установи, що підтверджує факт прийняття рішення про звернення до Комісії щодо анулювання ліцензії;

— висновок аудиторської перевірки;

— баланс за останній звітний період та довідку про виконання всіх угод (зобов'язань) перед клієнтами при провадженні страхової діяльності, підписані керівником і головним бухгалтером та засвідчені печаткою товариства;

— бланк ліцензії (оригінал). Комісія має право провести перевірку страховика щодо його зобов'язань перед страхувальниками за укладеними договорами страхування з видів страхування, ліцензія на які анулюється.

Комісія у разі отримання в установленому порядку заяви страховика (з доданням відповідних документів) про анулювання ліцензії або рішення про скасування державної реєстрації страховика як юридичної особи повинна протягом 30-ти днів з дати надходження вказаних документів прийняти рішення про анулювання ліцензії. Розгляд питань про анулювання ліцензії здійснюється Комісією відповідно до вимог нормативно-правових актів. У разі анулювання ліцензії як заходу впливу страховик може одержати нову ліцензію на право провадження страхової діяльності не раніше, ніж через рік з дати прийняття рішення Комісією про анулювання попередньої ліцензії. У разі ліквідації відокремленого підрозділу страховика, який вів страхову діяльність згідно з отриманою ліцензією, або в разі припинення провадження ним страхової діяльності згідно з отриманою ліцензією страховик зобов'язаний протягом десяти робочих днів з дати ліквідації відокремленого підрозділу або з дати припинення його діяльності подати до Комісії відповідне повідомлення у письмовій формі. Рішення про анулювання ліцензії може бути оскаржено в судовому порядку.

Єдиний державний реєстр страховиків (перестраховиків) України — це система обліку, збору, нагромадження та вилучення з Реєстру даних, що стосуються ліцензування страхової діяльності та нагляду за страховою діяльністю страховиків. До Реєстру вносять дані про страховиків (перестраховиків), які отримали ліцензії на проведення страхової діяльності.

Реєстр ведуть у формі книги, пронумерованої, прошнурованої та завіреної печаткою.

Документи, які надходять на ліцензування від суб'єктів підприємницької діяльності, реєструють у журналі реєстрації документів суб'єктів підприємницької діяльності, поданих на ліцензування. Підставою для внесення страховика (перестраховика) до Реєстру є рішення про видачу страховику ліцензії. Вносячи страховика (перестраховика) до Реєстру, йому надають порядковий реєстраційний номер, а також зазначають номер виданої ліцензії. Записи у Реєстрі ведуть українською мовою, від руки. Вносять зміни та доповнення до Реєстру на підставі наказу органу нагляду за страховою діяльністю. Підставою для видання наказу про внесення змін та доповнень до Реєстру є:

— зміна місцезнаходження (юридичної адреси) страховика (перестраховика);

— зміна назви страховика (перестраховика);

— зміна організаційної форми або форми власності страховика (перестраховика);

Страховика вилучають з Реєстру в разі:

— відкликання у страховика (перестраховика) ліцензії на проведення страхової діяльності, якщо відкликання не було оскаржене;

— рішення арбітражного суду;

— реорганізації страховика.

Для нагромадження даних Реєстру, довідок про видані та відкликані ліцензії на ведення страхової діяльності, а також результатів перевірок діяльності страховиків, орган нагляду за страховою діяльністю створює інформаційну базу страховиків. Інформаційну базу страховиків (перестраховиків) формують на підставі даних, передбачених у додатку 4 «Положення про єдиний державний реєстр страховиків (перестраховиків) України».

База даних, на підставі якої формують інформацію про страховика (перестраховика), містить:

— назву страховика (перестраховика);

— скорочену назву;

— реєстраційний номер у державному реєстрі;

— дату створення страховика;

— місце реєстрації;

— юридичну адресу;

— місцезнаходження;

— організаційну форму господарювання;

— форму власності;

— код ЗКПО;

—відомчу підпорядкованість;

—види підприємницької діяльності;

— ліцензію (номер ліцензії; дата видачі; види страхової діяльності; термін дії ліцензії (в роках); місце проведення діяльності (Україна, регіон або область));

— розмір статутного фонду;

— частку іноземного капіталу;

— засновників;

— керівництво (керівник та його заступники);

— телефон і факс;

— філії (підрозділи) (дата створення; місцезнаходження (юридична адреса); керівництво; телефон/факс; види страхової діяльності, відповідно до положення про філії);

— дані по перевірці (прізвища та посади перевіряючих; планова або позапланова; дата перевірки; види порушень);

— ужиті заходи за результатами перевірки (припис (дата та номер листа); призупинення дії ліцензії (дата та номер наказу); обмеження дії ліцензії (дата та номер наказу); відкликання ліцензії (дата та номер наказу); звернення до Арбітражного суду про скасування державної реєстрації як суб'єкта підприємницької діяльності та скасування або відмова суду (дата та номер листа, рішення суду));

— зміни та доповнення до установчих документів (дата, назва документа).

У разі зміни даних, що становлять інформаційну базу страховиків (перестраховиків), страховик повинен у десятиденний термін надіслати до Державної комісії з регулювання ринків фінансових послуг України відповідні зміни та доповнення.

Похожие работы

... іноземним громадянам - "Укрінмедстрах". 3. Поняття страхового випадку в медичному страхуванні. Визначення страхової суми і страхового тарифу. Аналіз ринку добровільного медичного страхування в Україні У медичному страхуванні страховим випадком є звернення застрахованої особи під час дії відповідного договору до медичної установи (з передбачених у договорі страхування) у разі гострого ...

... , маючи великі можливості маневрування резервами, є важливою ланкою формування всієї системи економічної безпеки. Така роль стає можливою тільки за належного рівня розвитку страхової справи. Тепер, коли страхуванням в Україні охоплено менш як 10 % страхового поля, регулююча роль цього економічного важеля ще мало помітна, на відміну, наприклад, від Японії, де страхуванням охоплені практично всі ...

... врахує ті помилки, через які пройшли інші країни, а не буде винаходити власний велосипед, як завжди, чомусь, з квадратними чи трикутними колесами. 3. Обов’язкове державне медичне страхування в Україні: стан і перспективи впровадження Організація охорони здоров’я, яка забезпечує право кожного громадянина на одержання медичної допомоги, може бути забезпечена системою страхової медицини. За ...

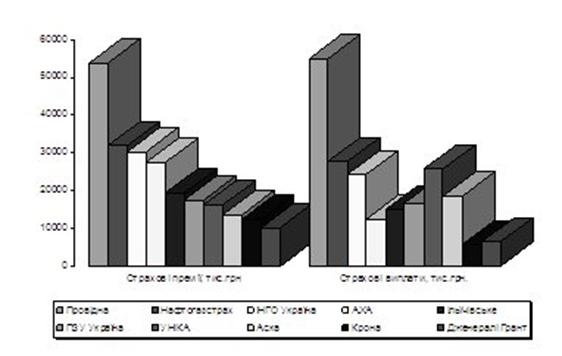

... . Серед них “ПРОСТО-страхування”, “ІНГО-Україна”, “АСКА”, “Інкомстрах”, “PZU Україна”, “Провідна”, “ALLIANZ Україна”, “Алькона”, “Оранта”, “Кредо-Класик”, а також “Нафтагазстрах” [7]. Ринок добровільного медичного страхування в Україні стрімко розвивається. Приємною несподіванкою для страховиків у 2009 році стало те, що ДМС пройшло тест на стресостійкість і в нових економічних умовах стало більш ...

0 комментариев