Навигация

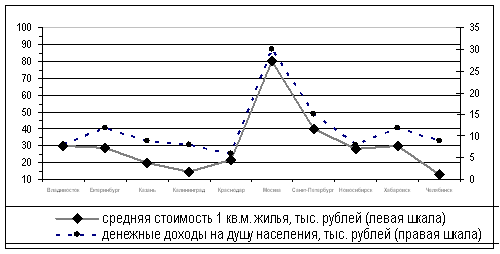

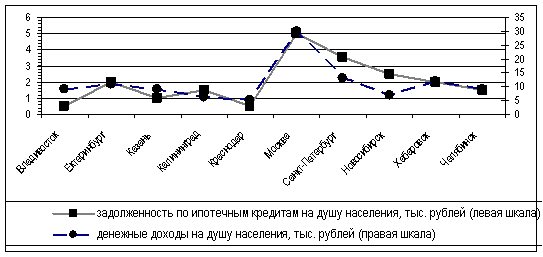

Высокая стоимость ссуд (кредитов) при низкой платежеспособности населения

7. Высокая стоимость ссуд (кредитов) при низкой платежеспособности населения.

Ипотека в России развивается медленно, считается что из-за ставок по ипотечному кредиту (ставки 12-15% в валюте и 15% в рублях), они слишком велики. Но не только поэтому, в стране слишком мало людей, которые могут себе позволить ипотеку; срок выдачи кредита 15-20 лет, требования по первоначальному взносу 20-25% от стоимости приобретаемого жилья [19, - c.37].

Дефицит жилья тормозит развитие ипотечного кредитования. Иногда на поиск жилья уходит два месяца. Да и дома старые - в основном "хрущевки". Купить же с помощью ипотечного кредита жилье в новостройке практически невозможно, т.к домов строится мало.

8. Проблема привлечения долгосрочных ресурсов в ипотечную жилищную систему.

9. Наряду с этими факторами существуют и другие, являющейся тормозом в развитии ипотеки в России. В первую очередь это существенный спад производства и, как следствие, неопределенность перспектив развития многих предприятий. Это в свою очередь ставит под вопрос оценку стоимости имущества, которое может потенциально выступать объектом залога, а также вопрос о стабильности доходов занятых на этих предприятиях работников как возможных заемщиков в рамках ипотеки. [19, - c.37].

10. Также не способствует развитию ипотеки и очень низкая культура предпринимательской деятельности, порождающая в совокупности с высокой криминализацией бизнеса недоверие всех ко всему.

11. Другой фактор - неустойчивость цен на различные по назначению объекты (земля, жилье, магазины, офисы, склады и т.п.) и. Как следствие, с кризисом ликвидности отдельных категорий недвижимости. Учитывая то, что процесс переоценки ценностей на рынке недвижимости всерьез еще только начался, нетрудно предсказать, что он также в значительной мере окажет негативное влияние на развитие ипотечного кредитования в силу высоких рисков для кредиторов.

Совокупность этих факторов еще долгое время будет создавать общий фон, на котором ипотеку предстоит в любом варианте развиваться в России, так как все указанные выше факторы мало поддаются воздействию каких-либо директив или благих пожеланий. [19, - c.39].

Высокая цена кредитных ресурсов (ставки по кредиту 12 - 15%) для конечного потребителя очень сильно сужает сферу и сроки возможного использования таких кредитов гражданами и даже предпринимательскими структурами. Эти показатели не следует трактовать как основу для вывода о нецелесообразности развития американской модели ипотеки в России. Роль этого прогноза - своевременно развеять иллюзии о том, что за счёт такой организации ипотеки общество сможет решить накопившиеся проблемы, например, в жилищной и аграрной сферах. Даже будучи внедрена в России американская модель ипотеки в течение довольно продолжительного времени будет ориентирована на обслуживание потребностей в кредите предпринимательских структур. И в силу высоких ставок ссудного процента она будет оперировать в основном с краткосрочными и среднесрочными кредитами.

Как уже было сказано, в России применяются две модели ипотечного кредитования: одноуровневая и двухуровневая. Рассмотрим применение каждой из них более подробно.

2.2 Особенности применения систем ипотечного кредитования регионов РФ

Применение двухуровневой модели ипотечного жилищного кредитования.

В России двухуровневая модель ипотечного кредитования развивается довольно динамично. Судить о перспективном развитии данной модели позволяют такие факторы, как наличие финансовых ресурсов, потенциальных и реальных заёмщиков и количество кредитов, выданных банками. [3, - с.68-72].

Одной из успешно действующих сегодня в России программ ипотечного жилищного кредитования является программа Дельта Кредит, реализуемая на денежные средства Инвестиционного фонда "США - Россия". Кредиты по линии Дельта Кредит выдаются на срок до 10 лет по фиксированной процентной ставке 13-15% годовых.

Получить ипотечный кредит может любой желающий, вне зависимости от его прописки и наличия у него российского гражданства. Минимальный размер кредита - 5000 долларов США, максимальный - 200 000 долларов США. Первоначальный взнос должен составлять не менее 20% стоимости будущей квартиры. [3, - с.68-72].

Американская процедура достаточно проста, на принятие решения уходит две недели. Дельта Кредит - российский проводник программы - работает через 16 российских банков, которые выдают деньги. Среди них банк АБН АМРО, ИНГ Банк (Евразия), Международный промышленный банк, Инвест-Сбербанк, АКБ "Российский капитал", "Первый ОВК", РОСТ Банк, Пробизнесбанк, Фора-Банк, Дельта Банк, Экспобанк. Процедура единая, решение принимается в Дельте. Фактически она оптовик, а российские банки - розница. Дельта Кредит выдал за два года примерно 700 кредитов. Практика показывает, что возвратность по ипотечным кредитам - почти 100%, поэтому российские банки не прочь расширить возможности своего бизнеса.

Особенностью американской программы в России является тот факт, что в ипотечном кредитовании одновременно участвуют российский банк и Дельта Кредит ипотечный банк.

Это можно объяснить следующим образом:

Для предоставления ипотечных кредитов на длительный срок (5-10 лет) российским банкам, работающим по программе, необходимы долгосрочные ресурсы (пассивы), сопоставимые по срокам со сроками выдаваемых ипотечных кредитов. Средства для долгосрочного финансирования предоставляет им Дельта Кредит ипотечный банк;

Дельта Кредит ипотечный банк предоставляет банкам-партнерам заёмные средства со сроком возврата 10 лет и с фиксированной процентной ставкой, что дает возможность банкам, в свою очередь, выдавать физическим лицам ипотечные кредиты с условием неизменности процентной ставки, установленной при оформлении кредита. Следовательно, банк не имеет возможности повышать процентную ставку для заемщика на протяжении всего срока кредитования, независимо от условии, складывающихся на финансовых рынках долгосрочных ресурсов.

Таким образом, Инвестиционный фонд "США - Россия" действует в следующих направлениях.

Фонд предоставляет банкам долгосрочное финансирование на цели выдачи ипотечных кредитов;

Фонд, основываясь на международных стандартах ипотечного кредитования, стремится создать единый рынок ипотечного кредитования и для достижения этой цели разрабатывает и внедряет в банках стандартные технологии оценки платежёспособности и кредитоспособности заемщиков, выдачи и обслуживания ипотечных кредитов;

Фонд работает со всеми участниками ипотечного рынка (банками, страховыми и оценочными компаниями, застройщиками, риэлторами), разъясняя стандарты и процедуры ипотечного кредитования для эффективного обслуживания клиентов, желающих приобрести жилье с использованием ипотечного кредита;

Фонд ведет активную деятельность по популяризации ипотечного кредитования среди населения России.

Банковская практика показывает, что ипотечное кредитование нельзя назвать высокодоходным, а без поддержки специальных структур (государственных ипотечных агентств) повышается уровень риска.

Возникает вопрос - почему американский инвестиционный фонд активно действует на российском рынке ипотечных услуг? Ведь цель инвестиционного фонда - прибыль. А уровень доходности по ипотечным кредитам не так уж велик по сравнению с альтернативными мировыми объектами вложения средств.

И здесь, как представляется, есть доля политики. Имеются в виду политико-ориентированные инвесторы, то есть те, которые от своих инвестиций хотят получить не столько финансовые, сколько политические дивиденды.

В первую очередь к таким инвесторам относятся международные финансовые организации, такие как МБРР и ЕБРР, а также инвестиционные структуры, созданные правительствами ряда стран с целью продвижения рыночных реформ в России.

Хотелось бы отметить, что уход с рынка фонда "США - Россия" гипотетически может подорвать рынок ипотечного кредитования в России. Роль фонда будет увеличиваться по мере расширения кредитования физических лиц в РФ.

Для экономической безопасности страны более целесообразно развивать банковскую ипотеку, базирующуюся в основном (более чем на 70%) на отечественных ресурсах: это собственные средства коммерческих банков и финансовые ресурсы отечественных институциональных инвесторов (пенсионные фонды, страховые компании).

Существует также ряд ипотечных программ федерального и московского правительства, призванных развивать ипотечное кредитование. В целом по стране были созданы как минимум три ипотечных агентства, которые должны быть посредниками между банками и инвесторами: Московское ипотечное агентство, Федеральное ипотечное агентство и Российская ипотечная ассоциация. Эти организации уже выкупили у банков несколько кредитов. Причем кредиты были на вполне приемлемых условиях. Ставки от 10% до 18%, срок до 10 лет.

Существенной проблемой является то, что в качестве финансовых ресурсов для этих схем были использованы бюджетные деньги. И московское, и федеральное ипотечные агентства производили выкуп ипотечных кредитов исключительно на средства московского и федерального бюджетов. Это означает, что дешёвые ипотечные кредиты нескольким отнюдь небедным гражданам были профинансированы за счёт всех налогоплательщиков, которые в основной своей массе гораздо менее состоятельные.

В целом, проблема финансовых ресурсов тесно переплетается с развитием ипотеки в России. Однако решать эту проблему бюджетными средствами недопустимо.

Применение одноуровневой модели ипотечного жилищного кредитования

За счет собственных средств выдают ипотечные кредиты всего лишь два банка - Сбербанк и Собинбанк. У Сбербанка самая низкая процентная ставка, зато слишком сложная процедура получения денег. В Собинбанке смущает наличие тарифа за рассмотрение заявок. [3, - с.68-72].

Оригинальным образом формируют немецкую систему ипотеки организации - застройщики, обходясь без кредитных организаций. Функции кредитных организаций выполняют застройщики.

В течение периода накопления все взносы клиента оформляются как долевое участие в строительстве конкретного здания и реально инвестируются в это строительство. По его окончании клиент получает в свое распоряжение (иногда даже в собственность) квартиру. При этом он уже оплатил стоимость примерно половины квартиры, а вторую половину получает от застройщика в качестве товарного кредита. Этот товарный кредит клиент выплачивает застройщику в течение оговоренного периода.

Таким образом, возникает псевдонемецкая ипотечная схема, внешне очень похожая на реальную немецкую: клиент в течение периода накопления вносит вклады на сумму, равную половине стоимости квартиры, затем получает квартиру, затем выплачивает равными долями стоимость второй половины квартиры.

Внутренне же схема совершенно иная. Средства, которые выплачивает клиент в ходе периода накопления, используются не на выдачу кредитов тщательно проверенным заёмщикам, а на финансирование строительства некоего жилого дома. Средства, которые используются для выдачи кредита, это не средства других клиентов, находящихся в процессе накопления, а собственные средства застройщика.

Соответственно, нашей псевдонемецкой схеме присущи риски, совершенно не свойственные традиционной контрактно-сберегательной системе. В первую очередь это риск того, что собственных средств застройщика и средств, внесенных клиентами, не хватит на завершение строительства жилого дома. В этом случае клиент после периода накопления окажется долевым владельцем недостроенного объекта.

Раскрывая сущность ипотеки в России, следует упомянуть те основные проблемы, с которыми сталкиваются отечественные банки при кредитовании физических лиц: проблема неплатёжеспособности потенциальных клиентов. Принимая решение о выдаче ссуды, банк руководствуется критериями платёжеспособности, кредитоспособности и добропорядочности будущего заёмщика.

Прежде чем получить кредит, клиент должен пройти в банке собеседование, в ходе которого оценивается его возможность сполна вернуть взятые взаймы деньги. Важную роль играет зарплата потенциального заёмщика, его профессия, квалификация, состояние здоровья, состав семьи, имеющийся бизнес.

После собеседования служба безопасности банка проверяет документы и сведения, представленные заёмщиком, и лишь тогда кредитный комитет будет принимать решение о выдаче кредита.

Данную проблему банк решает путем страхования. По каждому кредиту необходимо страхование жизни заёмщика, страхование квартиры от рисков утраты, и права собственности на квартиру.

Существует и правовая проблема: невозможность использования жилья в качестве залога. Обеспечением ипотечного кредита должна быть сама покупаемая квартира. Если это так, то в случае необходимости банк должен иметь возможность выселить оттуда заёмщика, а квартиру продать. Считается, что возможность выселить заёмщика гарантирована Законом РФ "Об ипотеке", который действует с июля 1998 г. В этом законе сказано, что заёмщика и членов его семьи можно выселить при условии, что они "дали до заключения договора об ипотеке, до их вселения нотариально удостоверенное обязательство освободить заложенный жилой дом или квартиру в случае обращения на него взыскания".

Однако это положение не работает. Вынудить заёмщика и членов его семьи подписать такое обязательство до выдачи кредита не представляет особенных проблем, но как получить такое обязательство от вновь вселяемых людей? А если заёмщик на суде скажет, что его действительно вынудили подписать какую-то бумажку, но жить ему негде? Станет ли суд в этом случае нарушать конституционное право гражданина на жилище? Тем более если вспомнить, что выселение несовершеннолетних членов семьи возможно только с ведома органов опеки, которые согласия на выселение ребенка на улицу никогда не дадут.

Эту проблему предполагают обходить, создавая специальный резервный фонд жилья для отселения неплатёжеспособных клиентов. Однако если такое жилье не будет соответствовать жилищным нормам, то отселить в него никого не удастся, а если будет соответствовать, то граждане станут брать ипотечные кредиты именно с целью объявить себя неплатёжеспособными и бесплатно получить квартиру из резервного фонда.

Грамотная налоговая система может стимулировать развитие различных отраслей экономики. Законодательство РФ определяет ряд льгот, которые должны способствовать развитию ипотечного кредитования.

В соответствии с новым Налоговым кодексом налогоплательщик может вычесть из своего налогооблагаемого дохода: суммы, фактически израсходованные на новое строительство либо приобретение на территории РФ жилого дома или квартиры; суммы, направленные на погашение процентов по ипотечным кредитам, полученным налогоплательщиком в банках РФ.

Однако общий размер данного вычета не может превышать 600 000 рублей без учета сумм, направленных на погашение процентов по ипотечным кредитам.

Еще одно преимущество жилищного ипотечного кредита состоит в том, что кредитный договор служит подтверждением происхождения средств, направляемых заемщиком на покупку квартиры. Такое подтверждение может быть затребовано налоговыми органами в соответствии с вступившим в силу положением нового Налогового кодекса о налоговом контроле за расходами граждан.

Таким образом, с точки зрения налогообложения более выгодно приобретать жилье в кредит, чем единовременно выплачивать всю стоимость квартиры наличными. Дело в том, что льгота по подоходному налогу в размере всей суммы кредита и процентов по нему действует в течение всего срока кредитования, который может достигать 10 лет. В свою очередь, налоговая льгота при покупке недвижимости без использования кредита ограничена 5000 минимальными размерами оплаты труда, учитываемыми в течение только трех лет.

Существенным плюсом является то обстоятельство, что для получения ипотечного кредита нет необходимости предоставлять какой-либо дополнительный залог помимо покупаемого жилья.

Применение бюджетной модели ипотечного жилищного кредитования

В настоящее время разработаны различные модели системы ипотечного кредитования, опирающиеся на рыночные механизмы финансирования. При рассмотрении применения ипотечного кредитования в регионах России можно сделать вывод о том, что бюджетная модель ипотечного кредитования является обоснованным и необходимым шагом на начальном этапе становления системы ипотечного жилищного кредитования. [3, - с.68-72].

Модели системы ипотечного жилищного кредитования должны иметь социальную направленность, в связи, с чем основными целями должны являться: улучшение жилищных условий граждан, увеличение объёмов жилищного строительства в муниципальных образованиях, развитие рынка ипотечных кредитов, доступных для граждан-заёмщиков.

Деятельность субъектов рынка ипотечных жилищных кредитов, в первую очередь граждан-заёмщиков и банков-кредиторов, особенно в период формирования и становления системы ипотечного жилищного кредитования, без специальных мер поддержки муниципалитета практически не осуществима.

Для повышения заинтересованности региональных и местных властей представляет интерес бюджетная модель системы ипотечного кредитования, в основе которой лежит финансирование строительства и создание вторичного рынка закладных за счёт привлечения средств внебюджетных фондов, под гарантии федеральных и региональных властей. При этом основании расчёт должен быть сделан на привлечение средств населения.

Финансирование строительства жилья должно осуществляться в виде субвенций, при этом размер субвенций на строительство вновь вводимого жилья для муниципалитета не должен быть ограничен.

Особенностью этой модели является то, что местные власти сами определяют размер кредита, проценты и срок погашения, в зависимости от местных условий и доходов населения, в соответствии с принимаемыми программами ипотечного кредитования. [3, - с.68-72].

Возврат денежных средств по ипотечным кредитам должен оставаться в бюджете муниципалитета, что будет являться одним из основных источников дохода местных бюджетов.

Для оплаты первоначального взноса при ипотечном кредитовании могут быть использованы денежные сбережения заёмщика или средства, полученные от продажи уже имеющегося у него в собственности жилья.

Государственная поддержка граждан, не располагающих достаточными доходами для получения ипотечных кредитов на стандартных банковских условиях, может быть организована через систему предоставления безвозмездных субсидий для оплаты первого взноса при получении ипотечного кредита и сокращения тем самым необходимого размера кредита.

Такая система софинансирования - приобретения жилья гражданами с помощью государства, при которой на долю собственных средств граждан в стоимости квартиры приходилось бы 30 - 50%, на долю государственной субсидии в среднем - 20 - 30% и на ипотечный кредит - 40 - 50% повысит доступность ипотечных кредитов для граждан и будет стимулировать платёжеспособный спрос на жильё.

Ипотечное кредитование на Южном Урале

23 октября на заседании Правительства РФ в Москве обсуждались проблемы и перспективы ипотечного жилищного кредитования в России. Во многих регионах страны такие программы уже действуют. На Южном Урале ипотека появилась полгода назад. Уже подведены первые итоги ее работы. Займов выдано на сумму более 10 миллионов рублей, и 60 семей в разных городах области переехали в новые квартиры. [55.]

Сегодня ипотека успешно работает в шести городах Южного Урала. В Челябинске, Магнитогорске, Южноуральске, Кыштыме, Снежинске и Озёрске. Как отмечают в агентстве по ипотечному кредитованию, интерес населения к ипотеке растёт с каждым месяцем. Яркий пример: на одном из сайтов в Интернете размещена анкета для тех, кто хотел бы улучшить жилищные условия с помощью кредита. В день приходит 8-10 анкет. Чтобы стать обладателем новой квартиры миллионером сегодня быть вовсе не обязательно.

Александр Иванов, директор Южно - Уральского АИЖК, говорит: "Среднестатистическая семья - 3 человека, с доходом 8-15 тысяч. Таким мы даём кредит"

Главное условие получения кредита: наличие у потенциального новосёла 30% от всей суммы. Или квартира в собственности, которую он хочет поменять на более просторную. Другие требования таковы: 15% годовых на срок до 20 лет. Совокупный доход семьи от 8 тысяч и готовность выплачивать до 35% от этого дохода ежемесячно. При выдаче кредита учитываются только официально подтвержденные доходы. [55.]

Если вы подходите под все условия, оформить документы можно за 1 месяц. Для тех, кто сразу предоставить 30% стоимости жилья не в состоянии, в областной администрации разрабатывают новые программы по накопительной схеме. Как говорят в Челябинском управлении по строительству, перспективы у ипотечного кредитования в области есть. Кроме шести городов, в которых программа уже работает, на очереди ещё четыре.

Для решения жилищной проблемы руководством института внедрена и успешно реализуется программа улучшения жилищных условий работников при финансовой поддержке института, включающая в себя:

предоставление беспроцентных целевых займов на приобретение или строительство жилых помещений;

участие работников института в долевом строительстве жилых помещений, строящихся институтом и другими сторонними организациями; институт осуществляет доплату в размере 15% стоимости 1 м2 работнику за участие в долевом строительстве;

строительство общежитий квартирного типа для иногородних молодых специалистов.

С октября 1999г. институт начал предоставлять работникам, нуждающимся в улучшении жилищных условий, займы на приобретение жилых помещений. Займы являются беспроцентными, сроком до 10 лет, и предоставляются из прибыли института при условии приобретения жилого помещения, размер жилой площади которого позволяет снять работника института и членов его семьи с учёта нуждающихся в улучшении жилищных условий по месту работы. Всего начиная с октября 1999г. предоставлено более 500 займов на общую сумму более 32 млн. рублей. [28. c.68-69].

Подведя итог вышесказанному, выделим основные факторы и проблемы развития ипотечного кредитования, решение которых приведёт к более быстрому внедрению ипотечного кредитования в России, и как следствие этого решить проблему обеспеченности жильём граждан РФ, нуждающихся в улучшении жилищных условий:

Правовые: законодательство ограничивает ликвидность залога, и у кредитора нет уверенности, что его права в случае дефолта заёмщика не будут нарушены.

Инфраструктурные: фонд временного проживания (для отселения неплатежеспособных заёмщиков) отсутствует, механизм его создания только разрабатывается; рынок жилья не развит, предложение квартир (особенно на рынке новостроек) ограничено.

Психологические: многие не готовы брать долгосрочный кредит, рассматривая ипотеку как кабалу.

Организационные: консервативная система оценки платёжеспособности потенциальных заёмщиков, в частности при кредитовании по стандартам Агентства по ипотечному жилищному кредитованию, учитывают только официальный заработок; высокие накладные расходы - около 10% от суммы кредита (нотариальное удостоверение договора залога, страхование услуг риэлторов и оценщиков); отсутствие развитой филиальной сети; отсутствие рекламной стратегии.

Также это - высокие кредитные и процентные риски, отсутствие долгосрочных и относительно дешевых ресурсов, недостаточно высокий уровень доходов и отсутствие достаточных накоплений населения. Кроме того, экономическая нестабильность предприятий-работодателей, неразвитая инфраструктура ипотечного рынка и рынка жилья и колебания цен на нем.

Преимущества покупки квартиры с помощью кредита:

Возможность не копить годами определенную сумму на покупку квартиры, а решать жилищный вопрос уже сегодня.

Возможность владеть собственной квартирой. Квартира оформляется в собственность заемщика сразу после государственной регистрации договора купли-продажи и ипотеки или договора купли-продажи.

Возможность жить и быть зарегистрированным в собственной квартире. Заемщик может зарегистрироваться (прописаться) и зарегистрировать членов своей семьи в квартире, приобретенной по ипотечному кредиту.

Рассрочка платежа на определенный срок. В зависимости от программы кредитования на срок от 5 до 15 лет.

Возможность подтвердить перед налоговыми органами источник средств при покупке квартиры.

получение кредита на длительный срок, за который размер ежемесячных платежей не изменяется в случае повышения стоимости квартиры;

возможность оплачивать собственную квартиру, а не арендовать чужую недвижимость, в то время как проценты по кредиту сопоставимы с месячной арендной платой за аналогичную квартиру;

выгодное вложение средств (цены на недвижимость стабильно растут на 20-40% в год);

получение налоговой льготы на весь срок ипотеки предоставляется с суммы в пределах 1000000 рублей (налоговый вычет), а также с суммы, выплачиваемой по процентам на срок выплаты кредита.

2.3 Перспективы развития ипотечного кредитования в РФВ настоящее время в России нет официального разделения граждан по типам заёмщиков и развитие системы ипотечного жилищного кредитования в РФ требует схем, повышающих доступность ипотечного кредита для семей с невысокими доходами. (Приложение 2) Для России необходима система ипотечного кредитования с комбинацией различных методов и финансовых инструментов, различных схем накопления, дающая возможность субсидирования кредитов. Участие региональных и муниципальных администраций делает эти схемы более дешёвыми и доступными для населения и повышает их надёжность.

Наименее чувствительны к рискам социально-значимые региональные (муниципальные) программы строительства с использованием механизма ипотечного жилищного кредитования, которые не преследуют коммерческих целей.

Создание на местном уровне региональных и местных фондов развития жилищного строительства с объединением нескольких источников финансирования (различных бюджетов и внебюджетных источников), возможность иметь крупные финансовые средства под гарантии администрации (эмиссия ценных бумаг и различных кредитов), огромная заинтересованность местных властей в решении жилищных задач - всё это на сегодня является одним из основных вариантов решения жилищной проблемы в России для семей со средними и низкими доходами.

Для развития системы ипотечного кредитования семей с низкими доходами важно, чтобы на первоначальном этапе условия кредитования исходили из платёжеспособного спроса населения, если источником финансирования ипотечного кредита станут дополнительные доходы бюджета, возникающие в результате подъёма жилищного строительства. Тогда становление системы ипотечного кредитования возможно и в условиях экономической нестабильности.

Развитие ипотечного кредитования должно ориентироваться на те категории населения, которые нуждаются в небольшом ипотечном кредите. Это позволит при ограниченных ресурсах обеспечить кредитами максимальное число заёмщиков.

Семьи, у которых нет достаточных собственных сбережений в денежной форме, производят оплату части нового жилья старым жильём. Граждане, получающие жилищные субсидии и жилищные сертификаты (особый вид облигаций с индексируемой номинальной стоимостью, удостоверяющих право их собственника на: приобретение собственником квартиры (квартир) при условии приобретения пакета жилищных сертификатов; получение от эмитента по первому требованию индексированной номинальной стоимости жилищного сертификата), могут использовать их для оплаты части стоимости жилья в дополнение к собственным средствам и ипотечному кредиту.

Условия ипотечного кредитования должны соответствовать доходам основной части населения, номинированных в рублях, выдающихся на срок 15 - 30 лет, иметь низкую процентную ставку (7 - 10%) по мере роста доходов населения и улучшения финансово-экономической ситуации условия кредита постепенно будут приближаться к условиям финансового рынка.

Практический опыт показывает, что даже при доле ипотечного кредитования в покупке жилья 10 - 20% значительно увеличивается спрос на жильё. Это приводит к мультипликации налогов.

Так как, ипотечное кредитование создаёт дополнительный доход бюджетам, последние могут служить одним из источников финансирования жилья регионов и муниципалитетов. Далее система становится самодостаточной и может расширяться за счёт других источников финансирования, в т. ч. заёмных средств финансовых институтов.

Итак, для дальнейшего развития системы ипотечного жилищного кредитования предлагается:

создание общенациональной системы ипотечного жилищного кредитования, опирающейся на систему местных органов власти;

стандартизация процедур выдачи и обслуживания ипотечных кредитов, правил оценки платёжеспособности заёмщиков, а также финансовых инструментов для привлечения средств;

реализация бюджетной политики, направленной на стимулирование системы ипотечного жилищного кредитования путём выделения из федерального бюджета целевых средств на развитие жилищного строительства;

создание механизмов воздействия систем ипотечного жилищного кредитования между регионами и городами, разработка совместных программ;

разработка национальной программы подготовки специалистов в области ипотечного кредитования;

поощрение организаций и предприятий, имеющих долгосрочные ресурсы (внебюджетные фонды), чтобы они вкладывали свои средства в ценные бумаги, обеспеченные ипотечными кредитами; применение на начальном этапе не рыночных рычагов воздействия;

определиться с вопросом собственности на землю, земельным рынком, Земельным кодексом и судебной практикой его применения. Главный риск в том, что земля передаётся в собственность. Если бы была достигнута договорённость о собственности земли под жилищное строительство, в России в эту сферу пошёл бы иностранный капитал, снизилась бы стоимость кредитов, а следовательно и жилья;

принять закон о бюро кредитных историй, одновременно обеспечив возможность кредитных организаций по взысканию с имущества граждан долгов по ипотечным кредитам, Следует также отказаться от подтверждения средств, направленных на первоначальный взнос, в декларации о доходах. Необходимы и поправки в закон о банкротстве кредитной организации с целью исключения ипотечного покрытия из конкурсной массы при банкротстве банка, а также о снижении ставки налога для инвесторов в государственные ценные бумаги с 24% до 15%;

внести изменения в налоговый индекс с целью увеличения налоговых вычетов при ипотечном кредитовании. Следовало бы снизить налогообложение рынка ипотечных ценных бумаг. Установить специальный налоговый режим для эмитентов, снизить ставку налогообложения доходов инвесторов по ипотечным ценным бумагам до уровня государственных ценных бумаг, снизить налог на операции с ипотечными ценными бумагами и сделать его не зависящим от номинальной суммы их выпуска;

упорядочить и снизить накладные расходы заёмщиков и обязательное страхование (тройное) на свою жизнь, на право собственности на квартиру и на приобретение недвижимости - всего получается 1,5% от ежегодного остатка кредита;

законодательно разрешить и прописать порядок использования различных ипотечных схем: стройсберкассы, кооперативы, ПИФы и другие формы, способствующие развитию рынка жилья и ускорению строительства. В противном случае роста дефицита жилья и его стоимость будут нарастать.

Основные способы привлечения средств населения в жилищную сферу: [13, - c.33].

1. Долевое строительство и продажа жилья в рассрочку.

2. Система жилищных сберегательных программ:

2.1 Гражданин заключает с банком договор, в соответствии с которым он берет на себя обязательства за определенный срок (свыше 1 года) накопить определенную сумму денег, которая явится первоначальным взносом при получении ипотечного кредита.

2.2 Банк берет на себя обязательства предоставить клиенту ипотечный кредит на приобретение жилья в случае выполнения им условий накопления и соответствия требованиям банка при выдаче ипотечных кредитов.

3. Система стройсбережений или ссудо-сберегательных касс.

4. Региональные программы с использованием ресурсов региональных и местных бюджетов.

Существуют следующие виды государственной поддержки: льготные ипотечные жилищные займы; бюджетные субсидии на погашение части задолженности по ипотечным займам и кредитам в случае рождения ребенка в молодой семье; льготные субсидии для увеличения части жилищно-строительных сбережений; бюджетные субсидии для оплаты части стоимости жилья, приобретаемого с помощью ипотечного жилищного займа или кредита; бюджетные субсидии для оплаты части процентных ставок по кредитам изаймам, полученным для строительства и приобретения жилья.

2.3.1 Перспективы развития ипотечного кредитования в городах Челябинск и Миасс

Перспективы развития ипотечного кредитования в Челябинске.

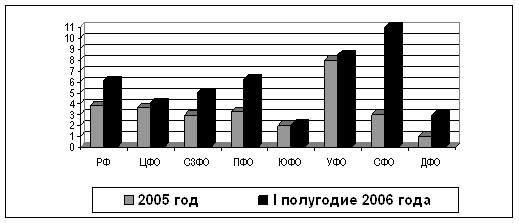

Основные характеристики рынка жилья в 2004-2010 гг. (Приложение 5).

Интересно развивается система ипотечного кредитования на Южном Урале. Правительством Челябинской области делается немало, для того чтобы изменить ситуацию в регионе. [51, - c.5].

Из четырех масштабных и чрезвычайно полезных национальных проектов проект "Доступное и комфортное жилье - гражданам России", пожалуй, и самый востребованный, и самый сложный в реализации.

Свыше 60 процентов россиян считают для себя проблему жилья наиболее актуальной и болезненной.

Из-за резкого снижения объемов вводимого жилья с начала 90-х годов страна "недобрала" более 600 миллионов квадратных метров. Фонд ветхого жилья только за последние десять лет увеличился в 2,5 раза и составляет 93,1 миллиона квадратных метров. [51, - c.5].

Падали в объемах строительства жилья быстро, поднимаемся тяжело!

В Челябинской области потери огромные. Из-за трехкратного снижения годового объема строительства жилья они составили 15 миллионов квадратных метров. Потребность же в жилье, очереди на него резко возросли.

Поэтому национальный проект по доступному жилью и в стране, и в нашей области воспринят как долгожданный, чрезвычайно знаковый поворот в социальной политике. И сейчас надо подумать о том, как поднять его организационно-финансовый статус. В условиях сложившейся ситуации федеральная целевая программа "Жилище" не может быть основным механизмом реализации проекта. Программа решает отдельные полезные задачи, но не их комплекс.

Правительство Челябинской области особое внимание на проблему доступного жилья обратило по итогам рассмотрения вопроса на президиуме Госсовета. Принята областная программа развития жилищного строительства. В 2005 году введен миллион квадратных метров жилья, что на 24,2 процента больше предыдущего года.15 тысяч 400 семей въехали в новые квартиры, и каждое десятое новоселье состоялось благодаря ипотеке. Всего же в прошлом году улучшили жилищные условия более 48 тысяч семей. [51, - c.5].

В текущем году на реализацию проекта направляем 3 миллиарда 200 миллионов рублей из областного и муниципальных бюджетов, в том числе 850 миллионов дополнительно к бюджетным назначениям. Это приносит результаты. В первом квартале текущего года сдано жилья на 51 процент больше, чем за первый квартал прошлого года.

Приступили к инженерной подготовке участков площадью миллион 300 тысяч квадратных метров. Работы ведутся на условиях прямого софинансирования областного и муниципальных бюджетов, а также подрядных организаций.

Все эти меры позволят в этом году увеличить ввод жилья на 15 процентов. К 2010 году ежегодный ввод жилья будет доведен до 1,8 миллиона квадратных метров. Это больше пикового результата дореформенных лет. За пять лет планируем ликвидировать на треть ветхий жилищный фонд. [51, - c.5].

Около 700 миллионов рублей направим в текущем году на реконструкцию и модернизацию ЖКХ, более миллиарда рублей, на условиях софинансирования с Газпромом, - на газификацию. Это обеспечивает газификацию более 50 тысяч квартир и домов. [51, - c.5].

Выдадим более 6 тысяч ипотечных кредитов. Уставный капитал областного ипотечного агентства увеличен в 10 раз и составляет более миллиарда рублей. Приняли меры по бюджетному субсидированию ипотечных схем для работников бюджетной сферы и молодых семей (2200 семей).

Средства ипотечного агентства направляем не только на займы, но и на инвестирование строительства жилья. В этом году построим, таким образом, и реализуем по доступной цене свыше 100 тысяч квадратных метров. Мы видим в этом один из механизмов роста предложений на рынке жилья и соответствующей стабилизации иен.

Другой механизм решения задачи - строительство корпоративного жилья. По инициативе правительства области в это дело включаются многие предприятия и бизнес. Они предусматривают субсидии, льготные кредиты своим трудящимся. Такие обязательства включаются в социальный пакет коллективного договора. Трехсторонние комиссии организовывают и контролируют эту работу. [51, - c.5].

В то же время выявился ряд проблем, которые надо, не откладывая на завтра, решать. Они носят системный характер.

Первое. Необходимо ускорить принятие федерального закона о накопительных ссудо-сберегательных кассах и накопительных жилищно-строительных кооперативах. Это позволит связать "лишние" деньги, снизить инфляцию, расширить предложение на рынке жилья. Год назад на президиуме Госсовета этот вопрос рассматривался. [51, - c.5].

Второе. В прошлом году по России темпы прироста объемов жилья сократились вдвое. В значительной степени это стало следствием неоправданного ужесточения требований к застройщикам.

Все риски в основном теперь возлагаются на них. Им вменяется обязанность огромных процентных выплат при расторжении долевых сделок. Они не имеют права собирать долевые паи до оформления регистрирующих, проектных и прочих документов на строительство. А это требует значительных средств и времени. [51, - c.5].

Надо ускорить принятие поправок в 214-й Федеральный закон "Об участии в долевом строительстве многоквартирных домов", которые бы сняли с застройщиков чрезмерные обременения.

Третье. Надо увеличить сроки государственных гарантий кредитов на обеспечение участков коммунальной инфраструктурой с трех до пяти лет. Застройщики и банки считают, что срок окупаемости взятых кредитов составляет именно такой период, и не хотят рисковать.

Для снижения стоимости жилья необходимо разработать механизм возврата дольщику той части средств, которая привлекалась застройщиком для возведения социальной и коммунальной инфраструктуры. Дольщик оплачивает эти затраты, а право владения на часть этой инфраструктуры не получает.

Четвертое. Много сегодня и у нас в области, и по стране в целом нарушений закона при выделении земельных участков под жилищное строительство. Поэтому будет правильным, если порядок и процедура выделения муниципалитетами земли будет определяться субъектами РФ. [51, - c.5].

У себя в области в сотрудничестве с прокуратурой, антимонопольной службой, с представителями профессиональных и общественных организаций мы начали работу по пресечению земельных нарушений.

Пятое. В России 93,1 миллиона квадратных метров ветхого жилья, в котором проживает более 5 миллионов человек.40 процентов многоквартирного жилищного фонда требует капитального ремонта. Регионы, муниципалитеты, жилищно-эксплуатапионные конторы, граждане с этой сверхсложной задачей одни не справятся.

Нужна государственная программа поэтапной ликвидации ветхого жилья. Именно так поступали с этой проблемой в Германии, Казахстане и других государствах.

Буквально несколько слов о строительной базе. В Челябинской области - развитая стройиндустрия и промышленность стройматериалов. Они "закрывают" полностью удвоение объемов строительства жилья в регионе и поставляют строительные материалы за пределы области. [51, - c.5].

По стране эта проблема достаточно острая. Многих производителей строительных изделий и материалов это устраивает - продукция идет влет, да и за ценой покупатели не особо стоят.

Необходима система мер на федеральном и региональном уровнях по развитию стройиндустрии и промышленности строительных материалов. У себя в области мы завершаем разработку целевой программы. [51, - c.5].

И последнее. Пошел второй квартал 2006 года. Мы надеемся, что Правительство РФ неотложно примет решение по нормативно-правовым документам. У нас пока нет многих из них. В том числе - положения о конкурсном отборе субъектов Федерации для участия в подпрограммах ФЦП, положения о порядке предоставления субсидий на жилье молодым семьям или оплату первоначального ипотечного взноса. Нет порядка предоставления гарантий на обеспечение участков инженерной инфраструктурой и модернизации ЖКХ. И конечно, надо уже определить регионам объемы финансовых ресурсов на поддержку проекта.

Перспективы развития ипотечного кредитования в Миассе

В квартирах нуждаются многие жители Миасса. Если лет 20-30 назад у населения была надежда получить жилплощадь бесплатно хотя бы в неопределенном будущем, то теперь рассчитывать приходится только на собственный кошелек. А он не настолько тугой, чтобы выложить 650-700 тысяч рублей за однокомнатную квартиру. Как быть. Как обзавестись собственным удобным, комфортным жильем тем, кто сейчас проживает в общежитиях или крохотных "хрущобах", ютясь по три-четыре человека в одной комнате! Даже имея среднюю зарплату в 9-10 тысяч рублей, отложить на покупку квартиры сложно. А в Миассе средняя зарплата за 2005 год составила чуть более 5 тысяч рублей. [45, - c.2].

1 марта между администрацией Миасса и ОАО "Южно-Уральское агентство по ипотечному жилищному кредитованию" (ЮУ АИЖК) подписано соглашение о сотрудничестве в области развития в нашем городе системы долгосрочного ипотечного жилищного кредитования. Теперь, чтобы получить ипотечный кредит, жителю города не нужно будет никуда выезжать.

Важная роль в получении ипотечных кредитов принадлежит администрации города. Она взяла на себя обязанность оказывать социальную поддержку участникам программы, которая выражается в предоставлении жилого помещения в муниципальном фонде временного проживания в том случае, если заемщик-участник программы при реализации заложенного жилого помещения не в состоянии приобрести иное жилье. В свою очередь, городская администрация поставила условие: право первоочередного ипотечного кредитования имеют семьи, где хотя бы один ее член работает в бюджетной сфере. [45, - c.2].

Какие условия подписания договора предлагает агентство?

Три из них являются самыми главными. Сумма кредита не может превышать 70% стоимости жилья. Другими словами, необходимо внести деньгами не менее 30% стоимости приобретаемой квартиры. Ежемесячные взносы по кредиту не должны превышать 35% от дохода семьи, а он, в свою очередь, должен иметь документальное подтверждение (не менее 7 тыс. рублей в месяц). Чем обусловлены данные жесткие требования? Во-первых, Агентство должно быть уверено в своих заемщиках, для чего и делается оценка их кредитоспособности. Кроме того, придется оплачивать услуги нотариуса, оценщика, страховщика (дополнительно около 13 тыс. рублей в зависимости от состояния квартиры) - таковы условия получения кредита и гарантии подлинности совершения сделки. Кредит выдается на срок до 20 лет под 15% годовых. - Эта цифра складывается из 12% инфляции плюс 3% на все остальное обслуживание и прибыль. [45, - c.2].

Но на условиях ЮУ АИЖК немногие жители Миасса станут их клиентами...

Чем руководствуется человек, беря кредит? В первую очередь, стабильностью своей заработной платы, уверенностью в завтрашнем дне. Оцените свои возможности. (Приложение 6). Порядок оформления ИС (Приложение 7). Необходимые документы (Приложение 8).

Действительно, проведенные исследования показывают, что только около одного процента горожан хотят и могут соответствовать всем условиям ипотечного кредитования без поддержки со стороны. Желающих улучшить свои жилищные условия гораздо больше. Что делается в этом направлении? В первую очередь, перерабатываются стандарты ипотечного кредитования, которые сделают данный вид кредитования более доступным. Также рассматривается вопрос использования в качестве первоначального взноса собственной квартиры. То есть, имея однокомнатную квартиру, вы можете получить ипотечный кредит и переехать в такую квартиру, которую позволит совокупный семейный доход.

Заключение

Приобретение жилья в кредит является распространенной практикой во многих странах мира. Выплаты по кредиту, отложенные на много лет, включающие в текущие расходы, дают возможность эффективно планировать семейный бюджет и направлять часть средств на другие долгосрочные цели: крупные покупки, образование детей, путешествия…

В данной работе были рассмотрены: развитие и эволюционное становление ипотечного кредитования, его модели и механизмы, а также перспективы развития ипотечного кредитования: возможность в короткий срок стать собственником жилья и вселиться в новую квартиру; возможность оплачивать собственную квартиру, а не арендовать чужую недвижимость, в то время, как проценты по кредиту сопоставимы с месячной арендной платой за аналогичную квартиру; возможность зарегистрироваться (прописаться) в квартире, приобретенной по ипотечному кредиту, заемщику и членам его семьи; выгодное вложение средств; возможность досрочного погашения кредита.

Но пока в этой области остается множество нерешенных проблем, сдерживающих развитие ипотечного кредитования в России (законодательство ограничивает ликвидность залога, и у кредитора нет уверенности, что его права в случае дефолта заёмщика не будут нарушены; фонд временного проживания отсутствует, рынок жилья не развит, предложение квартир ограничено; консервативная система оценки платёжеспособности потенциальных заёмщиков, в частности при кредитовании по стандартам Агентства по ипотечному жилищному кредитованию, учитывают только официальный заработок; высокие накладные расходы - около 10% от суммы кредита; отсутствие развитой филиальной сети; высокие кредитные и процентные риски; отсутствие долгосрочных и относительно дешевых ресурсов; недостаточно высокий уровень доходов и отсутствие достаточных накоплений населения; экономическая нестабильность предприятий-работодателей; неразвитая инфраструктура ипотечного рынка и рынка жилья и колебания цен на нем), и при содействии государства их можно решить. Решение этих проблем приведёт к более быстрому внедрению ипотечного кредитования в России, и как следствие этого решить проблему обеспеченности жильём граждан РФ, нуждающихся в улучшении жилищных условий.

Пока эти проблемы будут решаться можно выделить бюджетную модель ипотеки как перспективу развития ипотечного кредитования в России. Главной целью которого является создание работающей системы обеспечения доступным по стоимости жильём российских граждан со средними доходами, которая будет основываться на рыночных принципах приобретения жилья на свободном от монополизма жилищном рынке за счёт собственных средств граждан и долгосрочных ипотечных кредитов.

Ипотека в условиях рынка пока еще только набирает обороты, интерес к ней со стороны банков, инвесторов и населения довольно высок. Но пока в этой области остается множество нерешенных вопросов и государство должно создать институт ипотеки и условия надежного эффективного функционирования всей системы ипотечного кредитования. Необходимо провести институциональные реформы и создать правовое поле в целях стимулирования ипотечного рынка. Ипотека является мощным инструментом экономического развития, решающим не только социальную задачу - обеспечение граждан жильем, но и стимулирующим все смежные отрасли экономики.

Список литературы

1. Астапов К.Л. Ипотечный кредит в России и за рубежом // Деньги и кредит. - 2004. - №4, - 88 с.

2. Банковское дело: Учебник. - 2-е издание, переработанное и дополненное. /Под редакцией О.И. Лаврушина. - М.: Финансы и статистика, 2002. - 672с.: ил.

3. Белокрылова О.С. Региональные особенности реализации модели ипотечного кредитования // Финансы, 2005, №1 - с 68-72.

4. Букато В.И., Головин Ю.В., Львов Ю.И. Банки и банковские операции в России. - 2-е изд., перераб. и доп. / Под ред. М.Х. Лапидуса. - М.: Финансы и статистика, 2001. - 368 с.

5. Ванчутов Е. Мечты и реальность // Миасский рабочий, 2005,19 марта - с 3,6

6. . Васина А.А. Финансовая диагностика и оценка проектов. СПб.: Питер, 2004

7. Вечканов Г.С., Вечканова Г.Р. Современная экономическая энциклопедия - СПб., Издательство "Лань", 2002. - 880 с.

8. Веснин В.Р. Менеджмент. Учебник. - 2-е изд. М.: ТК Велби, изд-во Проспект. - 242 с.

9. Волочков Н.Г. Справочник по недвижимости. М.: ИНФ-РА-М, 2004 - 124 с

10. Горемыкин В.А., Булугов Э.Р. Недвижимость. Регистрация прав и сделок, ипотечное кредитование в схемах. М.: Филин, 1998 - 192 с.

11. Горемыкин В.А., Бугулов Э.Р. Экономика недвижимости: Учебник. - М.: Информ издат. дом "Фолинь", 1999 - 252 с.

12. Греф Г. Красивая схема - красивая жизнь // Экономика и жизнь, 2005, № 36 - с3.

13. Далаксакуашвили И.Л. Ипотека: 100 вопросов и ответов - Ростов н/Д: Феникс, 2006. - с 3 - 86.

14. Журбина Е. Заключение договора ипотеки // Юрист, 2005, - №7 - с 2-3.

15. Зельдер А.Г., Южевельский В.К. Жилищное строительство и ипотека в России // ЭКО. - 2004. - №8. - с.140-149.

16. Зубков Г. С, Стаханов В.Н. Рынок недвижимости. Ростов н/Д: Изд-во Рост. гос. строит, ун-та, 1997, - 192с.

17. Иванов В.В. Ипотечное кредитование. - М.: Информационно-внедренический центр "Маркетинг", 2001. - с 273.

18. Илья Ступин. Фальстарт // Эксперт. - 2004. - №6. - с.96-97.

19. Илья Ступин. Чтобы продать, надо построить // Эксперт. - 2003. - с 37.

20. Колобов С.С., Колобова В.С. Жилищное ипотечное кредитование: состояние и перспективы развития. - М.: Издательство торговая корпорация Дашков и Ко, - 2002, - с 120.

21. Марченко А. В Экономика и управление недвижимостью: /Учебное пособие М 30 - Ростов н/Д: Феникс 2006, - 352 с.

22. Корнев В.С. Об адаптации мирового опыта жилищного ипотечного кредитования в России // Вестник финансовой академии. - 2003. - №1.

23. Кудрявцев В.А., Кудрявцева Е.В. Основы организации ипотечного кредитования. / Учебное пособие. - М.: Высшая школа, 1998. - 64 с.: ил.

24. Кужелев И.Д., Стаханов В.Н., Чернышев М.А. Управление недвижимостью. /Ростов н/Д: Изд-во Рост. гос. строит, ун-та, 1997 - 323 с.

25. Кузин Н.Я. Рыночный подход к оценке стоимости зданий и сооружений. /Учеб. пособие для студентов. М.: АСВ, 1998 - 82с.

26. Лазарова Л.Б. Развитие ипотечного жилищного кредитования в регионах // Финансы, 2005, №6 - с 22-25.

27. Логинов М.П. Ипотечное жилищное кредитование в России // ЭКО. - 2004. - №9 - с.23-33.

28. Логинов М.П. К вопросу о бюджетной модели ипотеки в России // Деньги и кредит. - 2003. - №12. - с.67-69.

29. Логинов М.П. Система ипотечного жилищного кредитования в России: проблемы и пути решения // Деньги и кредит. - 2002. - №4. - с.22-28.

30. Мазур И.И., Шапиро В.Д., Ольдерочче Н.Г. Эффективный менеджмент: Учеб. пособие для вузов / Под ред. И.И. Мазура. М.: Высш. шк. 2003 - 103 с

31. Нетревожко Т. Все сделки с жилой недвижимостью. От получения до продажи. М.: Книжный мир, 2002 - с 8-87.

32. Озеров Е.С. Экономика и менеджмент недвижимости. СПб.: Изд-во "МКС", 2003, - 206 с

33. Павлова. Основные элементы системы ипотечного жилищного кредитования // Деньги и кредит. - 2003. - №3. - с 67.

34. Печатникова С.М. Жилищный ипотечный рынок: как он устроен? // Финансовый менеджмент. - 2004. - №5. - с.130-144.

35. Попова Е." Ваш дом" специальное приложение // Комсомольская правда, 2005 - 24 мая - с 2-4.

36. Постановление Правительства "Об Агентстве по ипотечному жилищному кредитованию" от 26.08.1996 года.

37. Прыкин Б.В., Прыкин Т.Б., Эриашфили Н.Д., Захаров СВ. Микроэкономика в таблицах и графиках /Учебник для вузов / Под ред. проф. Б.В. Прыкина. М.: Финансы, ЮНИТИ, 1999

38. Распоряжение Заместителя Председателя Совета Министров - Правительства Российской Федерации от 22.12.1993 года №96-рп. Основные положения о залоге недвижимого имущества - ипотеке.

39. Селивановский А. Рынок ценных бумаг / Хозяйство и право, 2005, - №7 - с 42-48.

40. Сергеев Д. Система массового ипотечного кредитования в РФ: адаптация мирового опыта // РЦБ. - 2003. - №4. - с.28-30.

41. Словарь русского языка. Т.1. - 3-е изд. - М.: Академия наук. - 365 с.

42. Смирнов В.В., Лукина З.П. Оценка недвижимости: правовые основы, договор аренды, регистрация аренды, риски в арендных операциях, страхование, образцы документов. М.: Ось-89, 1998. - 140 с.

43. Смольянова Т. Плавающий кредит // Российская газета, 2004, - 16 октября - с2.

44. Степанов В.Л. Государственный ипотечный кредит в дореволюционной России (конец 19 - начало 20 века) // Деньги и кредит. - 2004. - №2. - 61-Федеральный закон "Об ипотеке (залоге недвижимости)" от 24.06.1997 года.

45. Тамара К. Чужой опыт: ипотечные программы // Миасский рабочий, 2005, - 6 апреля - с 2

46. Тамара К. Ипотечные программы. // Миасский рабочий, 2005, - 28 января - с 2

47. Толковый экономический и финансовый словарь.Т. II: Перевод с французского. - М.: Международные отношения, 1994. - с 180.

48. Урчукова Ж.М. Особенности организации ипотечного кредитования в современных условиях // Финансы. - 2002. - №1. - с.79.

49. Федеральный закон "Об ипотечных ценных бумагах" от 11.11.2003 года №152-ФЗ.

50. Фоков А.П. Ипотечные правоотношения в РФ // Юрист, 2005, - №6 - с 11-13.

51. Христенко В. Наша задача - сделать ипотеку массовой // Челябинский рабочий, 2005, - 16 ноября - с 5.

52. Цылина Г.А. Ипотека: жильё в кредит / Экономика, 2001. - 358 с.

53. Цылина Г.А. Ипотека // Экономика и жизнь. 2004. - №4 - с 2-5.

54. Яхимович В.И. Региональные особенности реализации модели ипотечного кредитования // Финансы, 2005, №1 - с 68-72.

Похожие работы

... . Все особенности поддержки государством тех граждан, которые желают приобрести жилье, в основном зависят от реализуемых в данный момент целевых программ. 5.2 ВЛИЯНИЕ АМЕРИКАНСКОГО ИПОТЕЧНОГО КРИЗИСА НА РАЗВИТИЕ ИПОТЕЧНОГО КРЕДИТОВАНИЯ В РОССИИ В начале 2007 года участники рынка прогнозировали динамичное и поступательное развитие ипотеки: наращивание объемов, снижение ставок и дальнейшее ...

... . Пока еще не все казахстанцы могут претендовать на новое жилье. Но, скоро настанет время, когда каждый работающий сможет рассчитывать на приобретение квартиры или дома. 3.2 Пути развития ипотечного кредитования в РК В Казахстане растет число участников системы гарантирования ипотечных кредитов. В состав Казахстанского фонда гарантирования ипотечных кредитов вошли два новых участника - ...

... власти и органов по регулированию отношений в сфере ипотечного кредитования и ее поддержки. Его необходимо принять в ближайшее время. ГЛАВА 2 Механизм жилищно-ипотечного кредитования в России 2.1 Процедура предоставления ипотечных кредитов: общая характеристика основных этапов Оформление, заключение и обслуживание кредитной сделки – длительный процесс, требующий тщательной проработки ...

... и вложений, надежной правовой и законодательной базе, льготных программах, бюджетных программах, в благоприятных условиях развития, эффективной и четкой политике государства. Глава 2. Пути совершенствования ипотечного кредитования (на примере Сибирского банка Сбербанка России) 2.1 Анализ кредитного портфеля Сибирского банка Сбербанка России Сибирский банк Сбербанка России занимает в ...

0 комментариев