Навигация

Механізм безготівкових розрахунків за допомогою платіжних карток

1.2 Механізм безготівкових розрахунків за допомогою платіжних карток

Механізм безготівкових розрахунків за допомогою платіжних карток в Україні обумовлений «Положенням про порядок емісії платіжних карток і здійснення операцій з їх застосуванням» [4].

Це Положення розроблене згідно із Законами України "Про Національний банк України" [3], "Про банки і банківську діяльність" [2], "Про платіжні системи та переказ коштів в Україні" [1], іншими законодавчими актами України, у тому числі нормативно-правовими актами Національного банку України.

Положення встановлює загальні вимоги Національного банку України до порядку здійснення банками емісії платіжних карток, визначає операції, що здійснюються з їх застосуванням, і порядок розрахунків за цими операціями.

Особливості застосування платіжних карток внутрішньодержавних і міжнародних платіжних систем регулюються відповідними нормативно-правовими актами Національного банку та правилами платіжних систем з урахуванням вимог цього Положення.

На території України застосовуються платіжні картки, емітовані членами внутрішньодержавних і міжнародних платіжних систем (резидентами та нерезидентами).

Банк зобов'язаний у порядку, установленому законодавством України, ідентифікувати клієнтів, які відкривають карткові та інші рахунки в банку, та держателів платіжних карток, які здійснюють операції з їх використанням за цими рахунками.

Ідентифікація клієнта банку не є обов'язковою під час здійснення кожної операції, якщо клієнт був раніше ідентифікований відповідно до вимог законодавства України, яке регулює відносини у сфері запобігання легалізації (відмиванню) доходів, одержаних злочинним шляхом.

На вимогу банку клієнт зобов'язаний надати документи і відомості, необхідні для з'ясування його особи, суті діяльності, фінансового стану. У разі ненадання клієнтом необхідних документів чи відомостей або умисного надання неправдивих відомостей щодо себе банк відмовляє клієнту в його обслуговуванні.

1. Емісія платіжних карток

1.1. Емісія платіжних карток у межах України проводиться виключно банками, що уклали договір з платіжною організацією відповідної платіжної системи та отримали її дозвіл на виконання цих операцій (крім одноемітентних внутрішньобанківських платіжних систем).

1.2. Платіжна картка є власністю емітента і надається клієнту або його довіреній особі відповідно до умов договору з клієнтом.

1.3. Фізичним особам, які не є суб'єктами підприємницької діяльності, та їх довіреним особам емітент надає особисті платіжні картки, а юридичним особам і фізичним особам - підприємцям - корпоративні платіжні картки.

1.4. Емітент для обліку коштів за операціями з використанням платіжних карток відкриває клієнтам картрахунки на балансових рахунках, визначених нормативно-правовими актами Національного банку з питань бухгалтерського обліку операцій з використанням платіжних карток у банках України. Емітент має право здійснювати облік операцій за платіжними картками з кредитною схемою фізичних осіб, які не є суб'єктами господарювання, за рахунками банку для обліку кредитів.

Для обліку операцій фізичних осіб за наперед оплаченими платіжними картками (електронними гаманцями) емітент відкриває консолідований рахунок.

1.5. Залежно від умов, за якими здійснюються розрахунки за операціями з використанням платіжних карток, можуть застосовуватися дебетова, дебетово-кредитна та кредитна платіжні схеми.

1.6. Кредитна лінія під операції з платіжними картками відкривається банком на визначений термін та в межах установленого договором ліміту (заборгованості або граничної суми) кредитування. Строк дії кредитної лінії, яка відкривається під платіжні картки, визначається договором між клієнтом та емітентом. Кредитування держателів платіжних карток у межах обраної емітентом кредитної схеми регламентується внутрішніми документами банку з питань кредитування та договором між клієнтом і банком-емітентом.

1.7. Наперед оплачені платіжні картки можуть емітуватися банками виключно для фізичних осіб. Емітент має право випустити наперед оплачену платіжну картку до замовлення її клієнтом. Наперед оплачена платіжна картка може мати фіксований номінал, що може зазначатися на платіжній картці. Максимальна сума емітованої банком наперед оплаченої платіжної картки, кошти за якою обліковуються на консолідованому рахунку банку, не може перевищувати суму 1000 гривень або її еквівалент в іноземній валюті.

Зарахування коштів на консолідований рахунок здійснюється фізичними особами в межах максимальної суми, установленої цим пунктом, за рахунок унесення готівки або шляхом переказу коштів з інших власних рахунків (завантаження на електронний гаманець). Наперед оплачені платіжні картки фіксованого номіналу поповненню не підлягають.

1.8. Вид платіжної картки, що емітується членом платіжної системи, тип її носія ідентифікаційних даних (магнітна смуга, мікросхема тощо), реквізити, що наносяться на неї в графічному вигляді, визначаються платіжною організацією відповідної платіжної системи, у якій ця картка застосовується, з урахуванням вимог, установлених відповідними державними стандартами України та міжнародними стандартами, прийнятими Міжнародною організацією із стандартизації (ISO).

Обов'язковими реквізитами, що наносяться на платіжну картку, є реквізити, які дають змогу ідентифікувати платіжну систему та емітента картки. Платіжна картка має містити реквізити (у графічному та/або електронному вигляді), що дають змогу ідентифікувати її держателя. Наперед оплачена платіжна картка може не містити реквізитів, які ідентифікують її держателя візуально або з використанням документів, що посвідчують особу.

Платіжні картки внутрішньодержавних платіжних систем повинні містити нанесений шляхом друку або тиснення ідентифікаційний номер емітента.

2. Еквайринг та операції із застосуванням платіжних карток

2.1. Еквайринг у межах України здійснюється виключно юридичними особами - резидентами, що уклали договір з платіжною організацією відповідної платіжної системи.

2.2. Обслуговування торговців і виконання розрахунків з ними за операції, які здійснені між торговцями і клієнтами із застосуванням платіжних карток, еквайр проводить на підставі договору.

Договір між еквайром і торговцем надає право останньому приймати до оплати платіжні картки відповідної платіжної системи з дотриманням її правил та виконувати інші операції, визначені договором. Цей договір не повинен містити обмежень щодо приймання платіжних карток інших емітентів та інших платіжних систем.

2.3. На підставі ліцензії або договору з платіжною організацією відповідної платіжної системи технічні еквайри (еквайрингові компанії) можуть створювати власні мережі терміналів та/або банкоматів, що обслуговують платіжні картки, та надавати торговцям та/або еквайрам послуги щодо технологічного, інформаційного обслуговування операцій, які здійснені із застосуванням платіжних карток.

2.4. Клієнти та їх довірені особи застосовують платіжні картки відповідно до умов договору з емітентом як засіб для:

- безготівкової оплати за товари (послуги), у тому числі в системах електронної торгівлі (комерції);

- перерахування коштів із своїх картрахунків на інші власні рахунки та на рахунки інших осіб;

- одержання готівки в касах банків, інших фінансових установ, торговців і через банкомати.

Наперед оплачені платіжні картки застосовуються їх держателями для безготівкової оплати за товари (послуги) та одержання готівки.

Похожие работы

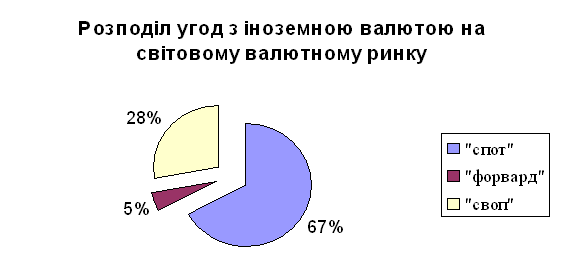

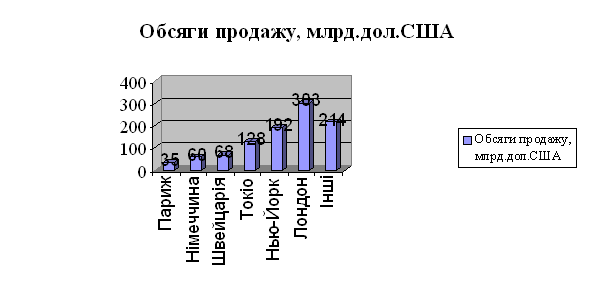

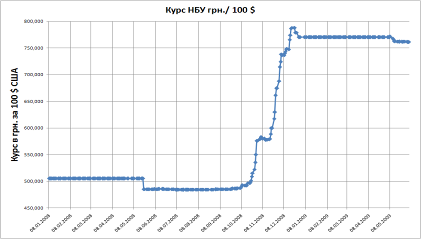

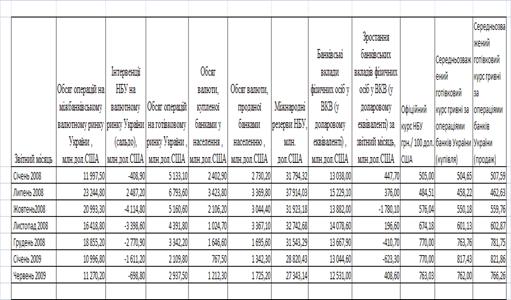

... способів залучення валютних коштів на вигідних умовах; – оцінювання прибутковості валютних операцій; – обґрунтування доцільності здійснення тих чи інших валютних операцій банку; – оцінювання ефективності впровадження нових банківських продуктів; – визначення об’єктивних та суб’єктивних факторів, що впливають на здійснення валютних операцій. Загальні напрями аналізу валютних операцій банку ...

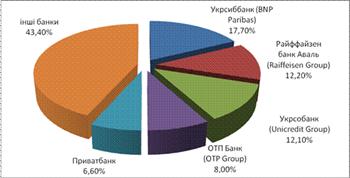

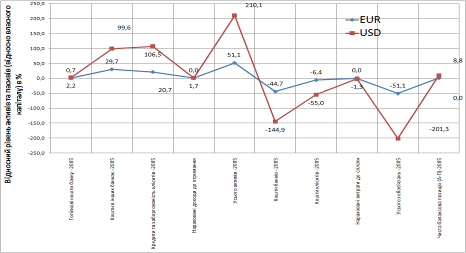

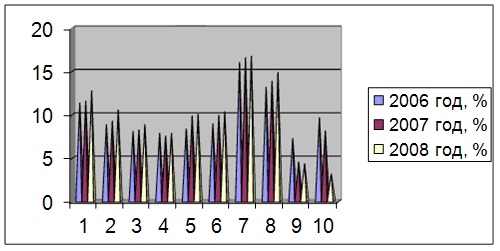

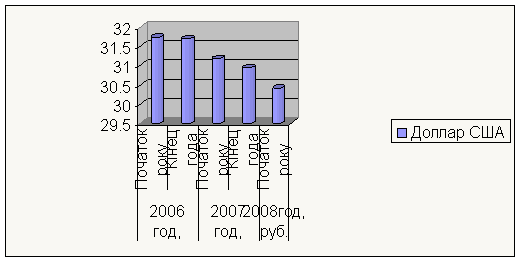

... валютні кошти ВАТ «Райффайзен банк Аваль» використовує повністю для кредитування клієнтів, одночасно використовуючи для кредитування частину коштів, запозичених в інших банках. Як показав аналіз стану, структури та динаміки розвитку валютних операцій в ВАТ «Райффайзен Банк Аваль» у 2006 - 2008 роках: 1. На кінець 2006 року: USD – долар США а) валютні кредити, надані клієнтам (частка 106,5% від ...

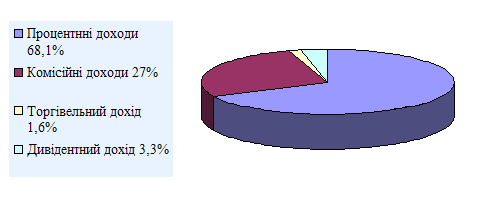

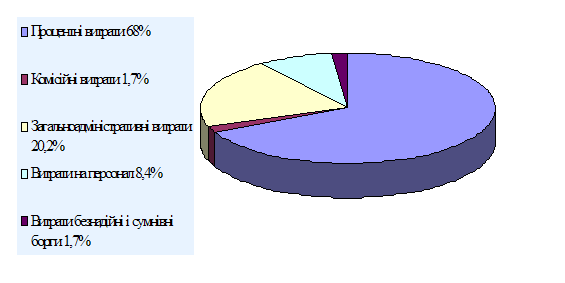

... З проведеного аналізу ефективності безготівкового обслуговування АСУБ "Грант" можна зробити висновок: левову долю своїх прибутків банк отримує від операції по обслуговування безготівкового платіжного обороту (додаток Е). Перспективою розвитку безготівкового обслуговування клієнтів може бути введення нових зарплатних проектів пластикових карток для робітників великих підприємств Харківського регі ...

... є страхування відкритої валютної позиції та захист інвестиційного портфеля, деномінованого в іноземній валюті. 3. Шляхи підвищення ефективності валютних операцій комерційних банків 3.1 Напрями вдосконалення механізму валютних операцій в АКБ За своєю природою діяльність банка в основному пов’язана з використанням фінансових інструментів, в тому числі похідних фінансових інструментів. ...

0 комментариев