Навигация

Отношение между стоимостью опциона и исходным активом

1.3. Отношение между стоимостью опциона и исходным активом

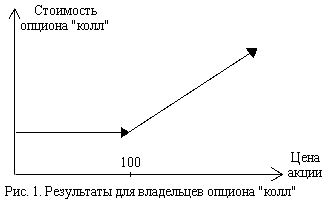

Стоимость контракта опциона (премия) зависит от пяти характеристик контракта: цены совершения, даты совершения, курса исходной ценной бумаги, уязвимости этого курса и процентной ставки.

Стоимость опциона "колл" повышается с курсом акции. Очевидно, что инвестор заплатит дороже за право приобрести за 600 франков ценную бумагу, стоящую 900 франков, чем за ценную бумагу, которая стоит только 700 франков.

Наоборот, премия опциона "пут" будет тем выше, чем меньше будет стоить акция.

Предпочтительнее продать за 1 100 франков ценную бумагу, стоимость которой 800 франков, чем бумагу, стоимость которой 1 050 франков. Следовательно, продавец ценных бумаг должен заплатить более высокую премию.

Пример. Предположим, что инвестор хочет приобрести 100 акций фирмы "Сэн Гобэн". Чтобы хеджировать свой портфель от любых возможных изменений курса, он решает продать одновременно опционы "колл" (кроме того, выручка от продажи ему позволит заплатить часть акций). Имеются следующие рыночные данные на 31 декабря 1993 г.:

Курс ценной бумаги фирмы "Сэн Гобэн" (С) 595 франков

Уязвимость курса(ет ) 20%

Месячная процентная ставка

без риска (краткосрочная) (rg) 6%

Опцион "колл" "Сэн Гобэн":

срок март 1994 г.

(t=3 месяца)

цена совершения (Е) 640 франков

выплачиваемая премия 13,5 франков

Можно заметить, что купить в этом случае на трехмесячный срок за 640 франков ценную бумагу, которая стоит 595 франков, не очень интересно. Тем не менее премия опциона положительная, так как воз можно, что курс ценной бумаги превысит 640 франков. Таким образом, при любом курсе акции премия опциона "колл" (или "пут") по данной ценной бумаге будет всегда иметь положительный знак.

Инвестор должен определить сначала пропорцию опционов "колл" по отношению к акциям, которую надо соблюсти для создания портфеля без рисков (на 31 декабря).

Предположим, что п – количество акций и n1 – количество опционов. Искомое отношение n/n1– будет равно:

Таким образом, инвестор продаст 150 опционов "колл" и купит 100 акций. Стоимость его портфеля на 31 декабря составит:

Со = (595 х 100) - (13,5 х 150) = 59 500 - 2025 = 57 475 франков.

Пропорция опционов относительно акций (отношение п) зависит от нескольких параметров (курс ценной бумаги, оставшийся срок и т.д.), которые постоянно изменяются; следовательно, эту пропорцию надо постоянно приспосабливать, чтобы держать портфель без риска. В нашем случае инвестор не держит портфель без риска, потому что он не воссоздал свой портфель по воле колебаний параметра d1.

2. ИНСТРУМЕНТЫ РЫНКА ВАЛЮТНЫХ ОПЦИОНОВ

Помимо арбитражных сделок, особенно часто используемыми инструментами на рынках валютных опционов, являются:

• операции "стрэддл", в основном в межбанковских сделках,

• построение туннелей, в основном для клиентов-промышленников и коммерсантов,

• сборка вертикальных отклонений.

Кратко характеристики этих операций состоят в следующем.

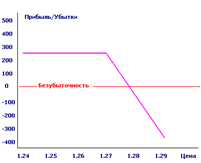

Покупка простого "стрэддла" состоит в одновременной покупке опциона "пут" и "колл"[2] с одинаковой ценой совершения и с одинаковым сроком. Этим покупатель "стрэддла" ограничивает свой риск на сумму обеих выплачиваемых премий. Если уязвимость рынков увеличивается и спот-курс отклоняется от цены совершения, повышается или снижается на сумму, которая превышает сумму обеих премий, исполнение или перепродажа одного из опционов приведут к выгодной позиции и позволят извлечь прибыль.

В противном случае, т.е. когда прогнозируется стабильность курсов, продажа "стрэддла" (одновременная продажа опциона "колл" и "пут" с одинаковыми характеристиками) приводит к немедленному получению обеих премий и представляет собой максимальную ожидаемую прибыль. Если курсы действительно остаются стабильными, то покупатели не заключат контракты и продавец может "выкупить" свою позицию более дешево и исключить риск. Но, если курсы станут сильно колебаться, то риск потери для продавца "стрэддла" теоретически не ограничен.

Чаще всего операторы при этих сделках наблюдают за котировкой премий на рынке. Если одна из премий кажется недооцененной по отношению к моделям установления цен, которые находятся в распоряжении оператора, то он ее купит с целью перепродать по цене, установленной его моделью. Но если премия кажется с завышенной оценкой, оператор продаст опцион без покрытия, надеясь выкупить его позднее по повышенной цене и получить разницу в цене премии.

Первый случай (покупка опционов) часто наблюдается на рынке, уязвимость которого увеличивается, тогда как второй случай (продажа опционов без покрытия) – это когда уязвимость уменьшается. При этом типе сделок "пут" или "колл" считаются второстепенными опционами, а также их денежное направление (возможная продажа или покупка долларов). Предпочтительно оценивать специфический характер опционов (покупка или продажа прогнозируемых уязвимостей). Только операторы-профессионалы, которые постоянно работают на рынке и постоянно следят за своими позициями, используют "стрэддлы". Большинство межбанковских сделок, заключенных на рынке опционов, подчиняются этому Принципу настолько, насколько котировки операторов выражаются степенью уязвимости.

Поскольку "стрэддлов" очень много, необходимо различать денежное толкование общих сумм серий опционов. Это позволяет не только наблюдать за динамикой нетто-продаж и покупок опционов банков-резидентов, которые отражают прогнозы по уязвимости, но и рассматривать нетго-позицию банка, которая определяет между банками-резидентами потенциальных продавцов и покупателей той или иной валюты. Покупка или продажа "стрэддла" нейтральны по отношению к нетто-позиции банка: покупка опциона "колл" в долларах США (форвардная покупка долларов) компенсируется покупкой опциона "пут" в долларах США (форвардная продажа долларов).

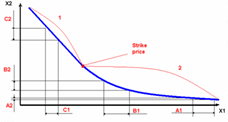

При операциях с клиентами только немногие предприятия используют опционы из-за стоимости премии, которую надо платить при покупке контрактов. Для того чтобы опровергнуть эти представления, банки стали использовать инструменты, с помощью которых они стремятся нейтрализовать стоимость премий ("опционы с нулевой премией"). Инструменты заключаются в построении "туннелей". Этот инструмент был введен в начале 1985 г. банком "Ситибэнк". Для французского экспортера, например, который выставляет счета в долларах, построение "туннеля" заключается в сочетании покупки опционов "пут" – доллары США/фр.франки – и продажи опционов "колл" – доллары США/фр.франки – с ценами совершения "вне курсов" ("вне денег") так, что цена купленного опциона может даже полностью компенсироваться премией проданного опциона. Поскольку оба контракта считаются потенциальной форвардной продажей долларов, то форвардные курсы определяют предельно высокий или низкий уровень ожидаемых доходов экспортеров, но также ограничивают прибыль, которую предприятие могло бы извлечь из значительного повышения курса доллара. Этот метод позволяет осуществить промежуточное хеджирование между форвардным обменом валюты, который замораживает будущий валютный курс, и дорогостоящей покупкой простого опциона "пут", позволяющего полностью извлечь прибыль из выгодной эволюции курса доллара.

Построение туннелей является результатом переговоров между компаниями и банками. Результат отражает не только компромисс, достигнутый самими компаниями между степенью хеджирования риска и стоимостью хеджирования, но и обострение банковской конкуренции на данном рынке. Сделки клиентов по хеджированию в форме "туннелей" влияют также на динамику нетто-позиции банка.

Некоторые котировки валютных опционов публикуются в финансовых газетах. Например, французская газета "ЭКО" ежедневно публикует котировки простых опционов и туннелей с нулевой премией по сделкам доллары США/фр. франки (табл.2).

Таблица 2.

Рынки опционов

(котировка от 30 марта 1990 г.)

| Валютные опционы | |||

| С паритетом: 5,698 | долл./франк | Фиксация курса в Париже: 5,70 | |

| Срок | Уязвимость | Покупка | Продажа |

| 1 месяц 3 месяца 6 месяцев | 10,00 – 10,5 10,60 – 11 11,20 – 11,5 | 1,22 – 1,29 2,31 – 2,39 3,43 – 3,53 | 1.08 – 1,14 1,69 – 1,97 2,54 – 2,74 |

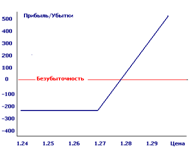

К этим двум уже классическим инструментам на рынках опционов ("стрэддл" и "туннели") надо добавить вертикальные отклонения. Поскольку "стрэддлы" основаны на прогнозировании уязвимости, а туннели позволяют хеджировать от противоположной тенденции курсов, то вертикальные отклонения являются операциями, позволяющими получить ограниченную прибыль в случае соответствующей прогнозам эволюции курсов и потерпеть только ограниченную потерю в случае невыгодной эволюции. Применение этой стратегии выражается покупкой и продажей опционов ("колл" или "пут") с одинаковой датой совершения, но разными ценами. Таким образом, вертикальное отклонение выражается разными рыночными котировками цен совершения.

Похожие работы

... дешевле, или наоборот - сначала купить дешевле, а затем продать дороже), и возможна “поставка” - денег в случае покупки опциона, или акций - в случае его надписания (продажи). 5. Сертификаты как финансовые инструменты фондового рынка. 5.1. Сертификат как письменное свидетельство. Сертификат - письменное свидетельство банка-эмитента о вкладе денежных средств, удостоверяющее право ...

... заключая фьючерсные контракты на: a) покупку товара, который, как они ожидают, должен подорожать и b) продажу товара, который, как они ожидают, должен подешеветь. Почему стоит зарабатывать деньги на фьючерсах и опционах? Чем хуже форекс? Во-первых, сравните ларек и супермаркет. В ларьке 10-15 видов товара, в супермаркете - тысячи видов. Так и форекс против фьючерсов: форекс - ларек, где можно ...

... торговли. Опционы на краткосрочные векселя и на долгосрочные облигации Цена любой облигации непосредственно зависит от уровня существующей на рынке банковской процентной ставки. Поэтому опционные контракты на облигации заключаются в предположении уловить благоприятное изменение банковской процентной ставки, или наоборот, застраховаться от ее неблагоприятного изменения. При котировке цены ...

... данного рода операции необходимо, чтобы деятельность всех подразделений банка была отлично налажена. Страхование валютных рисков является неотъемлемой частью в процессе их управления, возможности снижения, а также избежания значительных негативных последствий, вызванных влиянием валютных рисков Форвардные сделки ФОРВАРДНЫЕ СДЕЛКИ — биржевые сделки, связанные со взаимной передачей прав и ...

0 комментариев