Навигация

Доступ до інвестиційний грошей (фондів) буде закритий на декілька років, а отже проект не ліквідний;

1. доступ до інвестиційний грошей (фондів) буде закритий на декілька років, а отже проект не ліквідний;

2. надходження грошових потоків очікується протягом тривалого часу – проект досить ризиковий.

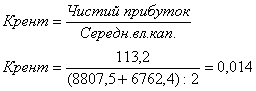

Коефіцієнт ефективності інвестицій (ARR )1

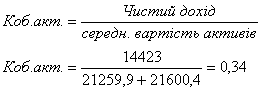

Цей метод має дві характерні риси: він не припускає дисконтування показників доходу ; доход характеризується показником чистого прибутку PN (балансовий прибуток за винятком відрахувань у бюджет). Алгоритм розрахунку винятково простий, що і визначає широке використання цього показника на практиці: коефіцієнт ефективності інвестиції (ARR) розраховується розподілом середньорічного прибутку PN на середню величину інвестиції (коефіцієнт береться у відсотках) (1.6.). Середня величина інвестиції знаходиться розподілом вихідної суми капітальних вкладень на два , якщо передбачається, що після закінчення терміну реалізації аналізованого проекту всі капітальні витрати будуть списані; якщо допускається наявність залишкової вартості (RV), те її оцінка повинна бути виключена. ARR = _____PN______

1/2 (IC - RV) (1.6.)

![]()

1. Завлен П.В. Васильев А.В. Оценка эффективности инвестиций:– СПб, Издательский дом “Бизнесс – пресса” 1998. –216с.

Підсумовуючи наведену інформацію варто зазначити:

Метод NPV важливий, бо дає прямий вимір грошового прибутку (вигоди) акціонерів на основі теперішньої вартості проекту. Тому показник NPV є найкращим засобом виміру прибутковості. Показник IRR також вимірює прибутковість, але вона виражена у процентному відношенні. Дехто з тих, хто приймає рішення, вважають це за краще. IRR містить інформацію щодо “граничної норми безпеки” проекту, якої немає у NPV. MIRR притаманні всі властивості NPV. Це найкраще припущення ставки реінвестування. При її застосуванні не виникає проблеми мультиплікації. Їх легко розрахувати, тому їх необхідно розглядати у сукупності під час і прийняття рішень.

Оцінювання економічної ефективності реальних інвестиційних проектів

в умовах інфляції

Інфляція може помітно змінити вигідність проекту. Серед основних факторів, що впливають на грошові потоки та вимагають відповідного їх коригування при оцінювані ефективності є обсяги грошових надходжень від реалізації продукції (валовий дохід) та змінні витрати.

Для разових початкових інвестицій формула визначення чистого приведеного до теперішньої вартості доходу в умовах інфляції (1.7.) буде мати такий вигляд:

![]() , (1.7.)

, (1.7.)

CF –грошові потоки в t-році;

CBKc – середньозважена вартість капіталу, що також включає інфляційну премію;

C0 –початкові інвестиції.

Коефіцієнт дисконтування в умовах інфляції розраховується за формулою (1.8.):

![]() (1.8.)

(1.8.)

де CBKc – середньозважена вартість капіталу, що також включає інфляційну премію;

ik – показник інфляції; в свою чергу величина 1+СВК·ik – інфляційна премія.

Таким чином, CBKc = 1+СВК+ ik + СВК·ik (так звана формула Фішера).

При розробці інвестиційного проекту важливого значення набуває правильне прогнозування темпів інфляції – її переоцінка може призвести у майбутньому до великих труднощів з погашенням зобов’язань перед інвесторами. Найпростіший спосіб тут такий:

- взяти прогнози темпів інфляції з кількох незалежних джерел (включаючи прогнози НБУ, уряду);

- класифікувати елементи майбутніх грошових надходжень за ступенем “чутливості” до інфляційних процесів.

Ще на початку попереднього розгляду проекту заздалегідь неприйнятними вважаються проекти, рентабельність (дохідність) яких нижче за рівень інфляції.

Ефективність реальних інвестиційних проектів

в умовах ризику

Під ризиком розуміють імовірність виникнення збитків або недоотримання доходів порівняно з варіантом, що прогнозується.

Ризиковість інвестиційного проекту виражається у відхиленні грошового потоку для даного проекту від очікуваного. При розгляданні альтернативних проектів можна оцінити грошові потоки керуючись експертними оцінками ймовірності їх надходження та величиною відхилень членів потоку від очікуваних величин. З двох проектів, що порівнюються, проект з більшим значенням цього відхилення вважається більш ризиковим.

Сутність імітаційного моделювання в оцінці ризику полягає в корегуванні грошового потоку проекту і наступним розрахунком NPV для всіх можливих його сценаріїв (варіантів). Отже, методика аналізу в даному випадку полягає в наступному:

1) За кожним проектом, що розглядається будують на основі експертних оцінки три можливих варіанти розвитку: найгірший, найбільш реальний та оптимістичний.

2) Розраховується NPV для найгіршого варіанту (NPVН)

NPV найбільш реального (NPVР);

NPV оптимістичного варіанту (NPVО).

3. Для кожного проекту розраховується найбільша зміна NPV -розмах варіації (RNPV) за формулою (1.9):

![]() (1.9.)

(1.9.)

З двох проектів, що порівнюються вважає більш ризиковим той, у якого більший варіаційний розмах (RNPV).

Згідно іншого підходу до оцінки ризику за імітаційною моделлю, замість RNPV розраховують середнє квадратичне відхилення за формулою (1.10.):

(1.10.)

(1.10.)

де NPVі – загальний фінансовий підсумок кожного з варіантів, що розглядаються;

![]() = середнє значення NPV, зваженого за присвоєними ймовірностями (Рі) (1.11.):

= середнє значення NPV, зваженого за присвоєними ймовірностями (Рі) (1.11.):

![]() (1.11.)

(1.11.)

Проект з більшим значенням середнього квадратичного відхилення вважається більш ризиковим. Одже, варто співвідносити прибутковість інвестицій з величиною ризику по цьому проетку.

Розділ 2. Управління реальними інвестиціями підприємства

з переробки металобрухту ТОВ СП “Укрроссталь”

Похожие работы

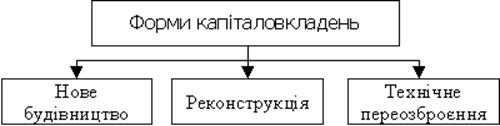

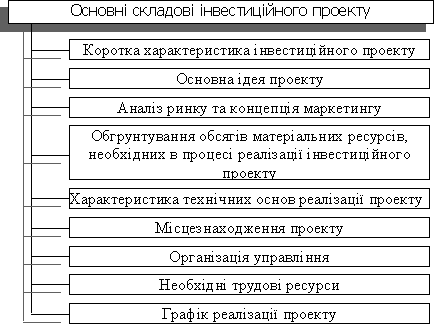

... відтворення. Так, зародкові та попередні проекти належать до передінвестиційних досліджень і не потребують глибоких обґрунтувань, інші потребують всебічних техніко-економічних обґрунтувань. 2. Аналіз управління інвестиційною діяльністю підприємства 2.1 Аналіз управління фінансовими інвестиція підприємства Фінансові інвестиції передбачають одержання прибутків від вкладення капіталу в і ...

... нововведення, прогрес і процвітання. Інших видів ризику зусиллями уряду або інших організацій можна позбутися, забезпечивши сприятливіший інвестиційний клімат в Україні. Для збільшення інвесторів Україні насамперед потрібно проаналізувати та усунути перешкоди на шляху іноземного інвестування. Це сприятиме розквіту України.[45,102] Компанії при інвестуванні у ту чи іншу країну враховують також і ...

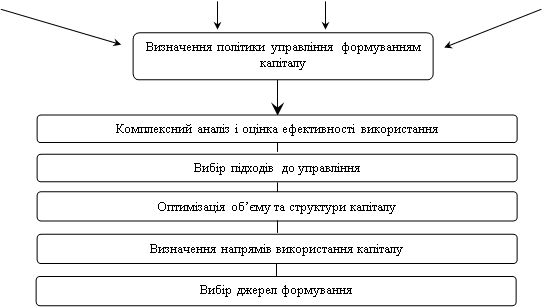

... Наука. Технологія. Освіта”, 31 травня – 1 червня 2007р. – Мукачівський технологічний інститут. –Мукачево, 2007. – С.76-77. 9. Харківський Д.Ф., Козаченко Л.А. Методичні рекомендації з управління формуванням капіталу виноробних підприємств // Одеса: ПП „Ксерокс”, 2007. – 67с. (автору належить: обґрунтування підходів щодо оптимізації структури капіталу). АНОТАЦІЯ Козаченко Л.А. Управління ...

... ічних та організаційних методів управління здебільшого забезпечує достатньо ефективне господарювання. РОЗДІЛ 2. ОЦІНКА ТА АНАЛІЗ РЕЗУЛЬТАТИВНОСТІ ФІНАНСОВО-ГОСПОДАРСЬКОЇ ДІЯЛЬНОСТІ ПІДПРИЄМСТВА «КОМТЕКС» 2.1 Управління виробничими запасами та запасами готової продукції на підприємстві У процесі фінансово-господарської діяльності підприємству необхідно мати певну суму грошових коштів для ...

0 комментариев