Навигация

Анализ перспектив развития отношений с поставщиками и подрядчиками организации

2.3 Анализ перспектив развития отношений с поставщиками и подрядчиками организации

Управление движением кредиторской задолженности — это установление таких договорных взаимоотношений с поставщиками, которые ставят сроки и размеры платежей предприятия последним в зависимость от поступления денежных средств от покупателей.

Следовательно, практически речь идет об одновременном управлении движением как дебиторской, так и кредиторской задолженности. Практическое осуществление такого управления предполагает наличие информации о реальном состоянии дебиторской и кредиторской задолженности и их оборачиваемости. Речь идет об оценке движения дебиторской и кредиторской задолженности в данном периоде. Поэтому в качестве исходных данных для такой оценки должны быть приняты долги, относящиеся именно к этому периоду. Иными словами, из балансовых остатков дебиторской и кредиторской задолженности надо исключать долгосрочную и просроченную, т. е. те элементы долгов, превращение которых в денежные средства относятся к другим временным периодам. Оставшаяся после этого часть дебиторской и кредиторской задолженности есть основа для оценки периодичности поступления долгов покупателей, достаточного погашения кредиторской задолженности, а также балансовых остатков дебиторской и кредиторской задолженности на конец периода при условии их оборачиваемости в соответствии с договорными условиями или установленным порядком расчетов.

В конечном счете, все это позволяет ответить на вопрос, обеспечивают ли договорные условия расчетов с покупателями и поставщиками потребность предприятия в денежных средствах и достаточный уровень его платежеспособности.

Рассмотрим перспективы развития отношений с поставщиками и подрядчиками ООО ТД «ДУСЛЫК». Предположим следующие показатели за квартал (тыс. руб.)

1. Выручка от продаж — 20 000

2. Затраты на проданную продукцию — 15 000

3. Средние балансовые остатки дебиторской задолженности — 8000

4. Из п. 3 — долгосрочная — 500

5. Из п. 3 — просроченная — 1000

6. Средние балансовые остатки кредиторской задолженности — 7000

7. Из п. 6 — долгосрочная — 500

8. Из п. 6 — просроченная — 800

9. Изменение балансовых остатков запасов за период (+, -) – +900

Исходя из приведенных отчетных данных предприятия, можно определить показатели, характеризующие движение дебиторской и кредиторской задолженности.

Однодневная выручка от продаж составляет 20 000 / 90 = 222,2 тыс. руб. Соответствующая ей дебиторская задолженность равна 8000 - 500 - 1000 = 6500 тыс. руб. Следовательно, средняя оборачиваемость дебиторской задолженности как результат договорных условий расчетов с покупателями составляет 29 дней (6500 / 222,2 = 29,25).

Однодневные затраты на проданную продукцию с учетом изменения остатков запасов равны 15 000 + 900/90 = 176,7 тыс. руб. Кредиторская задолженность, относящаяся к оцениваемому кварталу: 7000 – 500- 800 = 5700 тыс. руб.

Средняя оборачиваемость кредиторской задолженности, отражающая условия расчетов с поставщиками, расчетов по оплате труда и расчетов с бюджетом, равна 32 дня (5700 / 176,7 = 32,26).

Таким образом, в среднем через каждые 29 дней предприятие получает оплату от дебиторов и через каждые 32 дня обязано платить кредиторам.

Еще раз обращаем внимание читателя на то, что эти средние показатели оборачиваемости сложились как совокупный результат всех договорных условий расчетов с покупателями и поставщиками, а также сроков выплат по фонду оплаты труда и бюджету. Поэтому они могут служить для оценки влияния на финансовое состояние предприятия условий расчетов с покупателями и поставщиками.

Если условия расчетов не нарушаются, то каждые 29 дней предприятие получает денежные средства от покупателей в сумме, равной 6500 тыс. руб., а каждые 32 дня уплачивает кредиторскую задолженность в размере 5700 тыс. руб. Если такие же условия расчетов сохраняются и в последующих кварталах, то можно проследить движение платежей дебиторов и кредиторам и состояние денежных средств на каждую дату платежа дебиторов и платежа кредиторам. При этом можно оценить, порождают ли сложившиеся условия расчетов недостаток средств в обороте или свободные средства в обороте, какова величина названных средств, в течение какого периода времени они имеют место, определить остатки дебиторской и кредиторской задолженности на конец периода, оценить в целом влияние условий расчетов на финансовое состояние предприятия, факторы, формирующие характер этого влияния. В конечном счете оценка всего перечисленного позволяет принимать решения об изменениях условий расчетов с покупателями и поставщиками в пределах имеющихся возможностей.

В следующей таблице показано движение денежных средств под влиянием расчетов с покупателями и поставщиками в условиях нашего примера. Предполагается, что такие условия расчетов действуют в течение двух кварталов.

Таблица 2.3.2 Движение дебиторской и кредиторской задолженности предприятия при соответствии условий расчетов договорным (тыс. руб.)

| Порядковый номер дня платежа | Поступление платежей дебиторов | Платежи кредиторам | Свободные средства (+), недостаток средств в обороте (-) |

| 1 | 2 | 3 | 4 |

| 29 | 6500 | — | +6500 |

| 32 | — | 5700 | +800 |

| 58 | 6500 | — | +7300 |

| 64 | — | 5700 | +1600 |

| 87 | 6500 | — | +8100 |

| 90 | — | — | +8100 |

| 96 | — | 5700 | +2400 |

| 116 | 6500 | — | +8900 |

| 128 | — | 5700 | +4000 |

| 145 | 6500 | — | +9700 |

| 160 | — | 5700 | +4000 |

| 174 | 6500 | — | +10 500 |

| 180 | — | — | +10 500 |

Результаты расчета показывают, что взаимоотношения предприятия ООО ТД «ДУСЛЫК» с дебиторами и кредиторами, соответствующие условиям расчетов с ними, благоприятны для предприятия: в обороте постоянно присутствуют свободные средства, сумма которых последовательно растет. Однако рост свободных средств не является равномерным: по состоянию на отдельные даты их сумма снижается, а затем снова возрастает. В течение всего периода предприятие может использовать в обороте свободные средства в размере 800 тыс. руб., а в отдельные отрезки времени — значительно большие суммы. В этих условиях предприятие способно погасить просроченную кредиторскую задолженность (800 тыс. руб.), даже если дебиторы не вернут свои просроченные долги (1000 тыс. руб.).

Рассмотрим теперь состояние балансовых остатков дебиторской и кредиторской задолженности и их влияния на уровень коэффициента общей ликвидности. Сравним эти данные на две даты — 90-ый день и 180-й день. Допустим, что к 90-му дню погашена вся просроченная кредиторская задолженность и не возникает в последующем; погашена и не возникает в последующем также вся просроченная дебиторская задолженность. Долгосрочная дебиторская и кредиторская задолженность сохраняется в прежних размерах.

Как видно из данных табл. 2.4.1, на 90-ый день переходящие остатки дебиторской задолженности соответствуют 3 дням (последний платеж дебиторов осуществляется на 87-й день), а кредиторской задолженности — 26 дням (последний платеж кредиторам производится на 74-й день). Таким образом, на конец квартала краткосрочная дебиторская задолженность составит 222,2 x 3 = 666,6 тыс. руб., а краткосрочная кредиторская задолженность — 176,7 x 26 = 4954,2 тыс. руб. Других краткосрочных заемных источников финансирования предприятие не имеет.

Стоимость оборотных активов зависит, кроме краткосрочной дебиторской задолженности, от стоимости запасов, остатков денежных средств и долгосрочной дебиторской задолженности. Но даже не зная стоимости оборотных активов на каждую из рассматриваемых дат, можно предположить, что на конец полугодия уровень коэффициента общей ликвидности будет выше, чем на конец квартала: кредиторская задолженность на конец полугодия ниже, а дебиторская — выше, чем на конец квартала. При этом нет опасности возникновения просроченной кредиторской задолженности, т. к. предприятие имеет большую сумму свободных средств в обороте. Эта сумма, однако снизится на 192-й день до 7800 тыс. руб., т. к. наступит срок расчетов с кредиторами. До следующей даты платежей кредиторам предполагается поступление дебиторской задолженности и свободные средства на некоторое время составят 11 300 тыс. руб. (4800 + 6500 = 11 300).

Таким образом, в условиях нашего примера при соблюдении дебиторами договорных сроков платежей предприятие имеет средства для своевременных расчетов с кредиторами и постоянно располагает свободными средствами в обороте.

Столь благоприятные условия обеспечиваются двумя обстоятельствами (7, С. 52):

Похожие работы

... стратегии. Особое внимание следует уделить составлению договора, чтобы избежать недопонимания между партнерами в будущем. 4. Особенности организации и оперативного управления совместным предприятием 4.1 Особенности организации совместного предприятия Совместные предприятия создаются и действуют на территории принимающей страны на условиях и в юридической форме, определяемых ...

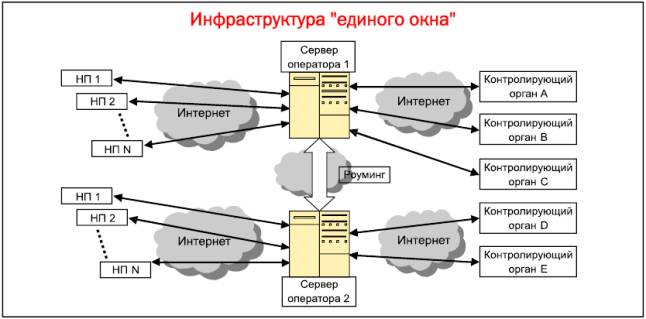

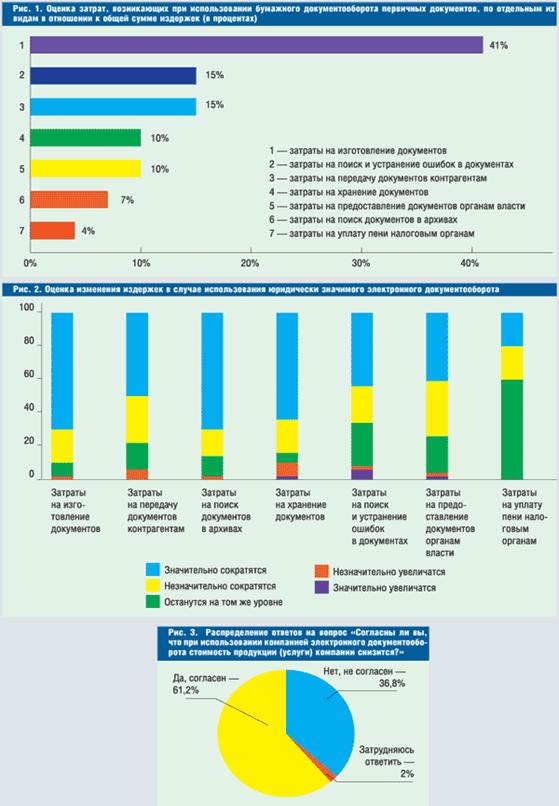

... , то подсистема CRM обеспечивает удобное взаимодействие с представителями контрагентов, решение стратегических задач эффективного выживания предприятия на конкурентном рынке. 2 Анализ технологий взаимодействия предприятия с государственными органами и контрагентами по электронным каналам связи 2.1 Краткая экономическая характеристика ООО «Торговый дом «Сервис» Общество с ограниченной ...

... деятельности предприятия, к которым можно отнести следующие : $ Анализ должен базироваться на использовании системы конкретных показателей, характеризующих финансово - хозяйственную деятельность предприятия в целом и ее отдельные стороны. $ Анализ может осуществляться двумя путями : - от общего к частному - дедуктивный ( финансово - экономический ), - от частного к общему - ...

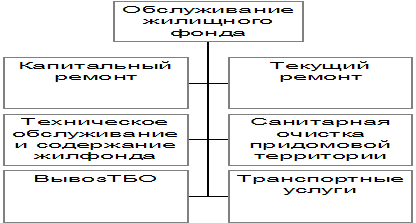

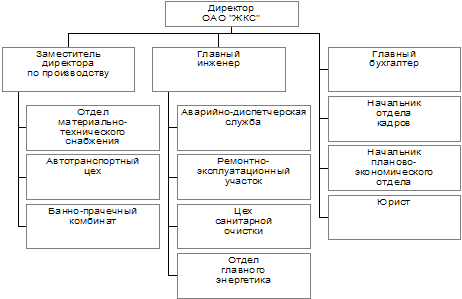

... не позволяет сделать вывод об относительной независимости предприятия от внешних источников финансирования. Недостаточность собственных оборотных средств предприятия также отрицательно характеризует степень финансовой устойчивости ОАО «Жилкомсервис». Анализ финансовой устойчивости по методике оценки изменения или недостатка источников средств для формирования запасов и затрат (материальных ...

0 комментариев