Навигация

Здесь же находится центральный склад, через который проводится все снабжение средствами производства

10. Здесь же находится центральный склад, через который проводится все снабжение средствами производства.

Финансовое состояние предприятия характеризуется совокупностью показателей, отражающих процесс формирования и использования его финансовых средств.

Проведем анализ основных экономических показателей деятельности предприятия, представленные в таблице 4.

Таблица 4 - Основные показатели финансово-хозяйственной деятельности ООО "Павловскинвест" за 2005-2007 г. г.

| Показатели | 2005 | 2006 | 2007 | Отклонение 2006/2005 (+, -) | Отклонение 2007/2006 (+, -) |

| Выручка от продаж, тыс. руб. | 74811 | 106878 | 158683 | 32067 | 51805 |

| Валовая прибыль, тыс. руб. | 19725 | 18104 | 39320 | -1621 | 21216 |

| Среднегодовая стоимость основных средств, тыс. руб. | 37064,5 | 32381,5 | 30399,5 | -39046,5 | -1982 |

| Среднегодовая стоимость оборотных средств, тыс. руб. | 72207 | 114860 | 125127 | 42653 | 10267 |

| Площадь с/х угодий, га. | 12639 | 12639 | 13579 | - | 940 |

| Прибыль до налогообложения, тыс. руб. | 14840 | 3405 | 29175 | -11435 | 25770 |

| Среднегодовая численность работающих, человек | 379 | 349 | 328 | -30 | -21 |

| Количество тракторов, шт. | 45 | 45 | 45 | - | - |

| Количество комбайнов, шт. | 15 | 15 | 15 | - | - |

| Фондоотдача, руб. | 2,01 | 3,30 | 5,21 | 1,29 | 1,91 |

| Фондоемкость, руб. | 1,87 | 1,78 | 0,77 | -0,09 | -1,01 |

| Производительность труда, тыс. руб. /чел. | 197,39 | 306,24 | 483,72 | 108,85 | 177,48 |

В динамике за 2005-2006 г. г. в ООО "Павловскинвест" на 32067 тыс. руб. увеличилась выручка от продаж, за 2006-2007 год выручка также имеет тенденции к увеличению - на 51785 тыс. руб., наблюдается рост товарной продукции на 1,7% или на 1024 тыс. руб. Валовая прибыль за 2005-2006 г. г. сократилась на 1621 тыс. руб., за 2006-2007 г. г. она увеличилась на 21216 тыс. руб.

Наблюдается снижение стоимости основных средств в 2006 году по сравнению с 2005 годом на 39046,5 тыс. руб., в 2007 г. они снизились на 1982 тыс. руб. по сравнению с 2006 г. Оборотные средства возросли в 2006 году на 42653 тыс. руб. по сравнению с 2005 годом, в 2007 г. возросли по сравнению с 2006 годом на 10267 тыс. руб.

Площадь сельскохозяйственных угодий хозяйства возросла с 12639 га в 2006 г. до 13579 га в 2007 г., неизменным осталось количество физических тракторов, комбайнов. Таким образом, за два года ООО "Павловскинвест" не только увеличил объем производства и реализации продукции и значительно по всем направлениям увеличил производственный потенциал.

Анализ финансового состояния - непременный элемент как финансового менеджмента на предприятии. Так и его экономических взаимоотношений с партнерами, финансово-кредитной системой.

Горизонтальный анализ заключается в построении одной или нескольких аналитических таблиц, в которых абсолютные показатели дополняются относительными темпами роста (снижения). Ценность результатов горизонтального анализа существенно снижается в условиях инфляции, но эти данные можно использовать при межхозяйственных сравнениях.

Целью горизонтального баланса является определение абсолютных и относительных изменений величин различных статей баланса за определенный период (таблица 5).

Проанализировав таблицу 5 можно сделать вывод, что валюта баланса за исследуемый период увеличилась на 112,87%, в 2006 году она составляла 161786 тыс. руб., что на 29086 больше, чем в 2005 году, в 2007 году составляет 149787 тыс. руб., что на 11999 тыс. руб. меньше, чем в 2006 году.

Таблица 5 - Горизонтальный анализ бухгалтерского баланса за 2005-2007 гг.

| Статьи баланса | 2005 | 2006 | 2007 | Относит. отклонение, тыс. руб., 2006/2005 | Относит отклонение, тыс. руб., 2007/2006 | Изменение,%, 2007/2005 | |

| 1 | 2 | 3 | 4 | 5 | 6 | ||

| АКТИВ | |||||||

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | |||||||

| Основные средства | 32680 | 32083 | 28716 | -597 | -3367 | 87,87 | |

| ИТОГО по разделу I | 32680 | 32083 | 28716 | -597 | -3367 | 87,87 | |

| II. ОБОРОТНЫЕ АКТИВЫ. | |||||||

| Запасы | 62482 | 70138 | 68132 | 7656 | -2006 | 109,04 | |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 11429 | 24592 | 23743 | 13163 | 849 | 207,74 | |

| Краткосрочные финансовые вложения | 24553 | 34940 | 28606 | 10387 | -6334 | 116,50 | |

| Денежные средства | 1556 | 30 | 73 | -1526 | 43 | 4,69 | |

| ИТОГО по разделу II | 100020 | 129700 | 120554 | 29680 | -9146 | 120,52 | |

| БАЛАНС | 132700 | 161786 | 149787 | 29086 | -11999 | 112,87 | |

| ПАССИВ | 2005 | 2006 | 2007 | Относит. отклонение, тыс. руб., 2006/2005 | Относит отклонение, тыс. руб., 2007/2006 | Изменение,%, 2007/2005 |

|

| III. КАПИТАЛ И РЕЗЕРВЫ. |

| ||||||

| Уставный капитал | 54079 | 54079 | 54079 | - | - | - |

|

| Нераспределенная прибыль прошлых лет | 20660 | 24065 | 27074 | 3405 | 3009 | 131,04 |

|

| ИТОГО по разделу III | 74739 | 78144 | 81153 | 3405 | 3009 | 108,58 |

|

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

| ||||||

| Займы и кредит | - | 6400 | 7373 | - | 973 | - |

|

| Прочие долгосрочные обязательства | 6864 | 4431 | 2622 | -2433 | -1809 | 38, 19 |

|

| ИТОГО по разделу IV | 6864 | 10831 | 9995 | 3967 | -836 | 145,61 |

|

| V. КРАТКОСРОЧНЫЕ ПАССИВЫ. |

| ||||||

| Займы и кредиты | 41862 | 65230 | 48432 | 23368 | -16798 | 115,69 |

|

| Кредиторская задолженность | 9235 | 7581 | 10207 | -1654 | 2626 | 110,52 |

|

| ИТОГО по разделу V | 51097 | 72811 | 58639 | 21714 | -14172 | 114,76 |

|

| БАЛАНС | 132700 | 161786 | 149787 | 29086 | -11999 | 112,87 |

|

Внеоборотные активы уменьшились в 2006 году на 597 тыс. руб. по сравнению с 2005 годом, в 2007 году они сократились на 3367 тыс. руб. по сравнению с 2006 годом.

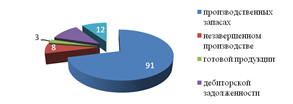

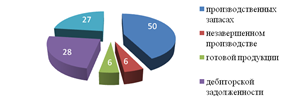

Оборотные активы за исследуемый период наоборот увеличились на 29680 тыс. руб., в 2006 году по сравнению с 2005 годом и на 9146 тыс. руб. сократились в 2007 году по сравнению с 2006 годом за счет дебиторской задолженности, которая увеличилась на 107,74% в 2007 году по сравнению с 2005 годом. Денежные средства сократились на 1526 тыс. руб. в 2006 году по сравнению с 2005 годом, в 2007 году они увеличились на 43 тыс. руб. по сравнению с 2006 годом.

Собственный капитал предприятия увеличивался на протяжении всех трех исследуемых лет, их процент составил 8,58 в 2007 году по отношению к 2005 году.

Долгосрочные обязательства у предприятия увеличились на 3967 тыс. руб. в 2006 году по сравнению с 2005 годом и сократились на 867 тыс. руб. в 2007 году по сравнению с 2006 годом. Краткосрочные пассивы также имеют тенденцию к повышению, в 2005 году они составляли 51097 тыс. руб., в 2006 году они составляли 72811 тыс. руб., что на 21714 тыс. руб. больше, в 2007 году произошло снижение на 14172 тыс. руб. по сравнению с 2006 годом.

Вертикальный анализ не позволяет учитывать инфляцию, а анализировать лишь структуру баланса (таблица 6).

На основе проведенного вертикального анализа бухгалтерского баланса можно сделать следующие выводы.

В структуре внеоборотных активов за исследуемый период, произошло снижение основных средств на 5,45%.

Таблица 6 - Вертикальный анализ бухгалтерского баланса

за 2005-2007 гг. д. е.

| Статьи баланса | Удельный вес,% | ||

| 2005 | 2006 | 2007 | |

| 1 | 2 | 3 | 4 |

| АКТИВ | |||

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | |||

| Основные средства | 24,62 | 19,83 | 19,17 |

| ИТОГО по разделу I | 24,62 | 19,83 | 19,17 |

| II. ОБОРОТНЫЕ АКТИВЫ | |||

| Запасы | 47,08 | 43,35 | 45,48 |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 8,61 | 15, 20 | 15,85 |

| Краткосрочные финансовые вложения | 18,50 | 21,59 | 19,09 |

| Денежные средства | 1,17 | 0,01 | 0,04 |

| ИТОГО по разделу II | 75,37 | 80,16 | 80,48 |

| БАЛАНС | 100 | 100 | 100 |

| ПАССИВ | |||

| 1 | 2 | 3 | 4 |

| III. КАПИТАЛ И РЕЗЕРВЫ. | |||

| Уставный капитал | 40,75 | 3342 | 36,10 |

| Нераспределенная прибыль прошлых лет | 15,56 | 14,87 | 18,07 |

| ИТОГО по разделу III | 56,32 | 48,30 | 54,17 |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||

| Займы и кредиты | - | 3,95 | 4,92 |

| Прочие долгосрочные обязательства | 5,17 | 2,73 | 1,75 |

| ИТОГО по разделу IV | 5,17 | 6,69 | 6,67 |

| V. КРАТКОСРОЧНЫЕ ПАССИВЫ. | |||

| Займы и кредиты | 31,54 | 40,31 | 32,33 |

| Кредиторская задолженность | 6,95 | 4,68 | 6,81 |

| ИТОГО по разделу V | 38,50 | 45,00 | 39,14 |

| БАЛАНС | 100 | 100 | 100 |

В 2007 году доля оборотных активов составила 80,48%, а в 2005 году они составляли 75,37%, что на 5,11% больше. Дебиторская задолженность увеличилась и составила в 2007 году 15,85%, что негативно сказывается на деятельности предприятия.

Доля капитала и резервов, т.е. собственных источников предприятия снизилась с 56,32% в 2005 году до 54,17% в 2007 году.

Долгосрочные обязательства увеличились на 1,5%.

Положительным моментом является небольшое снижение доли кредиторской задолженности на 0,14%.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков. В зависимости от степени ликвидности, т.е. скорости превращения в денежные средства, активы предприятия разделяются на группы.

А1. Наиболее ликвидные активы - к ним относятся все статьи денежных средств и краткосрочные финансовые вложения (ценные бумаги). Данная группа рассчитывается следующим образом:

А1 = Денежные средства + Краткосрочные финансовые вложения

А2. Быстро реализуемые активы - дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты.

А2 = Краткосрочная дебиторская задолженность

A3. Медленно реализуемые активы - статьи раздела II актива баланса, включающие запасы, НДС, дебиторскую задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) и прочие оборотные активы.

A3 = Запасы + Долгосрочная дебиторская задолженность + НДС + Прочие оборотные активы

А4. Трудно реализуемые активы - статьи раздела I актива баланса - внеоборотные активы.

А4 = Внеоборотные активы

Пассивы баланса группируются по степени срочности их оплаты.

П1. Наиболее срочные обязательства - к ним относится кредиторская задолженность.

П1 = Кредиторская задолженность

П2. Краткосрочные пассивы - это краткосрочные заемные средства, задолженность участникам по выплате доходов, прочие краткосрочные пассивы.

П2 = Краткосрочные заемные средства + Задолженность участникам по выплате доходов + Прочие краткосрочные обязательства

П3. Долгосрочные пассивы - это статьи баланса, относящиеся к разделам IV и V, т.е. долгосрочные кредиты и заемные средства, а также доходы будущих периодов, резервы предстоящих расходов и платежей.

П3 = Долгосрочные обязательства + Доходы будущих периодов + Резервы предстоящих расходов и платежей.

П4. Постоянные пассивы или устойчивые - это статьи раздела III баланса "Капитал и резервы".

П4 = Капитал и резервы (собственный капитал организации)

Рассмотрим анализ ликвидности и занесем результаты в таблицу 7.

Таблица 7 - Анализ ликвидности баланса

| Актив | 2005 | 2006 | 2007 | Пассив | 2005 | 2006 | 2007 | Платежный излишек или недостаток | ||

| 2005 | 2006 | 2007 | ||||||||

| А1 | 26109 | 34970 | 28679 | П1 | 9235 | 7581 | 10207 | 16874 | 27389 | 18472 |

| А2 | 11429 | 24592 | 23743 | П2 | 41862 | 65230 | 48432 | -30433 | -40638 | -24689 |

| А3 | 62482 | 70138 | 68132 | П3 | 6864 | 10831 | 9995 | 55618 | 59307 | 58137 |

| А4 | 32680 | 32086 | 29233 | П4 | 74739 | 78114 | 81153 | -40259 | -46028 | 58137 |

| Баланс | 132700 | 161786 | 149787 | Баланс | 132700 | 161786 | 149787 | - | - | - |

Проанализировав таблицу 7 можно отметить, что ликвидность баланса несколько отличается от абсолютной: 1-е неравенство свидетельствует о том, что в ближайший момент времени недостатка средств по наиболее ликвидной группе активов - денежным средствам не будет. Сопоставление ликвидных средств и обязательств позволяет вычислить следующие показатели:

Текущую ликвидность, которая свидетельствует о платежеспособности (+) или неплатежеспособности (-) организации на ближайший промежуток времени:

ТЛ = (А1 + А2) - (П1 + П2) = (28679 + 23743) - (10207 + 48432) = - 6217;

Перспективную ликвидность - это прогноз платежеспособности на основе сравнения будущих поступлений и платежей:

ПЛ =А3-П3 = 68132 - 9995 = 58137;

Для анализа платежеспособности организации рассчитываются финансовые коэффициенты платежеспособности.

1. Общий показатель платежеспособности: L1 = А1 + 0,5А2 + 0,3A3 /П1 + 0,5П2 + 0,3П3, с помощью данного показателя осуществляется оценка изменения финансовой ситуации в организации с точки зрения ликвидности, нормативное значение L1 > 1.

2. Коэффициент абсолютной ликвидности: L2= А1/П1 + П2, показывает, какую часть текущей краткосрочной задолженности организация может погасить в ближайшее время за счет денежных средств и приравненных к ним финансовых вложений (оптимальный показатель 0,1 до 0,7).

3. Коэффициент "критической оценки" или "промежуточного покрытия": L3 = А1 + А2/П1 + П2, показывает, какая часть краткосрочных обязательств может быть немедленно погашена за счет денежных средств в краткосрочных ценных бумагах, а также по расчетам (рекомендуемый показатель: =1, а допустимое значение. от 0,7 до 0,8).

4. Коэффициент текущей ликвидности: L4 = А1+А2+А3/П1+П2, показывает, во сколько раз оборотные активы превышают текущие обязательства, (рекомендуемое значение: 1,5 (допустимое от 2 до 3).

5. Коэффициент маневренности функционирующего капитала: L5 = А3/ (А3-А1) - П2, показывает, какая часть функционирующего капитала обездвижена в производственных запасах и долгосрочной дебиторской задолженности (положительным фактом является уменьшение показателя в динамике).

6. Доля оборотных средств в активах: L6 = А1 + А2 + A3/Al +A2 +АЗ +А4, зависит от отраслевой принадлежности организации (рекомендуемое значение: > 0,5).

7. Коэффициент обеспеченности собственными средствами: L7 = П4-А4/А1+А2 + А3, характеризует наличие собственных оборотных средств у организации, необходимых для ее текущей деятельности (рекомендуемое значение: > 0,1 >, т.е. чем больше, тем лучше) (таблица 8).

Исследуемое предприятие на конец анализируемого периода является платежеспособным, т.к:

Таблица 8 - Расчет и оценка финансовых коэффициентов платежеспособности ООО "Павловскинвест" за 2005-2007 г. г.

| №№ п/п | Показатели | 2005 | 2006 | 2007 | Отклонен, 2006/2005 | Отклонен, 2007/2006 | |

| 1. | L1 (общий показатель платежеспособности) | 1,56 | 1,57 | 1,62 | 0,01 | 0,005 | |

| 2. | L2 (коэффициент абсолютной ликвидности) | 0,51 | 0,48 | 0,48 | -0,03 | - | |

| 3. | L3 (коэффициент. "критической оценки") | 0,73 | 0,81 | 0,89 | 0,08 | 0,08 | |

| 4. | L4 (коэффициент текущей ликвидности) | 1,95 | 1,78 | 2,05 | -0,17 | 0,27 | |

| 5. | L5 (коэффициент маневренности функционирующего капитала) | -11,38 | 2,33 | 7,58 | 9,05 | 5,25 | |

| 6. | L6 (доля оборотных средств в активах) | 0,75 | 0,80 | 0,80 | 0,05 | - | |

| 7. | L7 (коэффициент обеспеченности собственными средствами) | 0,42 | 0,35 | 0,43 | 0,07 | 0,08 | |

коэффициент L2 (коэффициент абсолютной ликвидности) соответствует нормативному значению, а это значит, что за счет собственных денежных средств предприятие в состоянии само погасить текущую краткосрочную задолженность;

у предприятия достаточно собственных оборотных средств для формирования оборотных активов.

Оценка финансового состояния организации будет неполной без анализа финансовой устойчивости. Задачей анализа финансовой устойчивости является оценка степени независимости от заемных источников финансирования.

Необходимо определить, какие абсолютные показатели отражают сущность устойчивости финансового состояния.

Для того чтобы выполнялось условие платежеспособности, необходимо, чтобы денежные средства и средства в расчетах, а также материальные оборотные активы покрывали краткосрочные пассивы (таблица 9).

Коэффициент капитализации U1 свидетельствует о недостаточной финансовой устойчивости организации, т.к для этого необходимо, чтобы этот коэффициент был < 1,5. Здесь мы наблюдаем, что заемных средств предприятие привлекло от 77% в 2005 году до 84% в 2007 году.

Таблица 9 - Показатели финансовой устойчивости

| №№ п/п | Показатели | 2005 | 2006 | 2007 | Отклонен, 2006/2005 | Отклонен, 2007/2006 |

| 1. | U1 (коэффициент капитализации) | 0,77 | 1,07 | 0,84 | 0,3 | -0,23 |

| 2. | U2 (коэффициент обеспеченности собственными источниками финансирования) | 0,32 | 0,40 | 0,37 | 0,08 | 0,03 |

| 3. | U3 (коэффициент автономии) | 0,56 | 0,48 | 0,54 | -0,08 | 0,06 |

| 4. | U4 (коэффициент финансирования) | 1,28 | 0,93 | 1,18 | -0,35 | 0,25 |

| 5. | U5 (коэффициент финансовой устойчивости) | 0,61 | 0,54 | 0,60 | -0,07 | 0,06 |

Коэффициент U2 показывает, что собственные оборотные средства в малой мере покрывают производственные запасы и товары.

Уровень общей финансовой независимости характеризуется коэффициентом U3, т.е. определяется удельным весом собственного капитала организации в общей его величине и отражает степень независимости организации от заемных источников. Таким образом, более 50% активов в ООО "Павловскинвест" сформированы за счет собственного капитала. Это свидетельствует о неблагоприятной финансовой ситуации.

Этот вывод подтверждает и значение коэффициента U4, который показывает, что к концу анализируемого периода более 10% деятельности предприятия финансируется за счет собственных средств.

Коэффициент U5 показывает, что за исследуемый период около 50% актива финансируется за счет устойчивых источников.

Следовательно, предприятие обладает не достаточной независимостью и возможностями для проведения независимой финансовой политики.

Финансовое состояние предприятия в целом можно охарактеризовать как не совсем устойчивое, что обеспечивается высокой долей заемного капитала.

Одним из направлений анализа результативности является оценка деловой активности анализируемого объекта.

Деловая активность в финансовом аспекте проявляется, прежде всего, в скорости оборота средств.

Показатели деловой активности позволяют оценить финансовое положение предприятия с точки зрения платежеспособности: как быстро средства могут превращаться в наличность, каков производственный потенциал предприятия, эффективно ли используется собственный капитал и трудовые ресурсы, как использует предприятие свои активы для получения доходов и прибыли.

Система используемых в финансовом анализе показателей деловой активности приведена в таблице 10.

Таблица 10 - Расчет показателей деловой активности

| №№ п/п | Наименование коэффициента | 2005 | 2006 | 2007 | Отклонен, 2006/2005 | Отклонен, 2007/2006 |

| 1. | d1 (коэффициент общей оборачиваемости капитала (ресурсоотдача) - оборотов | 0,68 | 0,72 | 1,01 | 0,04 | 0,29 |

| 2. | d2 (Коэффициент оборачиваемости, оборотных средств) оборотов | 1,03 | 0,93 | 1,26 | 0,1 | 0,33 |

| 3. | d3 (Коэффициент отдачи нематериальных активов) -оборотов | - | ||||

| 4. | d4 (Фондоотдача) - оборотов | 2.01 | 3.30 | 5.21 | 1,29 | 1,91 |

| 5. | d5 (Коэффициент отдачи собственного капитала) - оборотов | 1.11 | 1.39 | 1.99 | 0,28 | 0,6 |

| 6. | d6 (Оборачиваемость материальных средств (запасов) - в днях | 233.40 | 223.35 | 156.84 | 10,05 | 66,51 |

| 7. | d7 (Оборачиваемость денежных средств) - в днях | 13.11 | 2.67 | 0.11 | 10,44 | 2,56 |

| 8. | d8 (Коэффициент оборачиваемости средств в расчетах) - оборотов | 8.59 | 5.93 | 6.56 | -2,66 | 0,63 |

| 9. | d9 (Срок погашения дебиторской задолженности) - в днях | 41.87 | 60.66 | 54.82 | 18,79 | -5,84 |

| 10. | d10 (Коэффициент оборачиваемости кредиторской задолженности) - оборотов | 10.57 | 12.71 | 17.84 | 2,14 | 5,13 |

| 11. | d11 (Срок погашения кредиторской задолженности) - в днях | 34.02 | 28.32 | 20.17 | -5,7 | -8,15 |

Коэффициент общей оборачиваемости (ресурсоотдача d1) отражает скорость оборота всего капитала или эффективность использования всех имеющихся ресурсов независимо от их источников. Данные показывают, что за анализируемый период этот показатель уменьшился, значит, на предприятии медленнее совершался полный цикл производства и обращения, приносящий прибыль.

Устойчивость финансового положения анализируемого объекта и его деловая активность характеризуются соотношением дебиторской и кредиторской задолженности. Значительное превышение дебиторской задолженности создает угрозу финансовой устойчивости и делает необходимым привлечение дополнительных источников финансирования. В ООО "Павловскинвест" как раз произошло такая ситуация (дебиторская задолженность больше кредиторской). А также срок погашения дебиторской задолженности увеличился на 12,95. Следовательно, к концу 2007 года предприятию не удалось добиться погашения части просроченных долгов.

В конечном итоге мы видим, что ООО "Павловскинвест" испытывает определенные финансовые затруднения, связанные с дефицитом денежных средств.

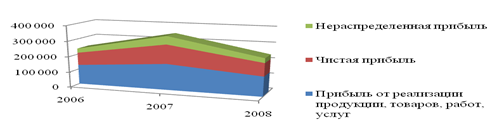

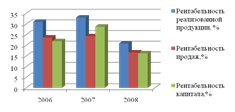

Об интенсивности использования ресурсов предприятия, способности получать доходы и прибыль судят по показателям рентабельности.

По данным "Отчета о прибылях и убытках" (ф. №2) можно проанализировать показатели рентабельности продаж, чистой рентабельности отчетного периода, рентабельность собственного капитала, а также определить коэффициент устойчивости экономического роста (таблица 11).

Из таблицы 11 видно, что рентабельность продаж (R1) к концу анализируемого периода снизилась с 26,25 в 2005 году до 24,69 в 2007 году, это связано с уменьшением объема реализации.

Таблица 11 - Показатели, характеризующие рентабельность

| Наименование показателя | 2005 | 2006 | 2007 | Отклонен, 2006/2005 | Отклонен, 2007/2006 |

| R1 (Рентабельность продаж) | 26,25 | 16,93 | 24,69 | -9,32 | 7,76 |

| R2 (Бухгалтерская рентабельность от обычной деятельности) | 19,83 | 3,18 | 18,38 | -16,65 | 15,2 |

| R3 (Чистая рентабельность) | 19,83 | 3,18 | 18,38 | -16,65 | 15,2 |

| R4 (Экономическая рентабельность) | 13,58 | 2,31 | 17,37 | -11,27 | 15,06 |

| R5 (Рентабельность собственного капитала) | 22,04 | 4,45 | 33,99 | -17,59 | 29,54 |

| R6 (Валовая рентабельность) | 26,36 | 16,93 | 24,77 | -9,43 | 7,84 |

| R7 (Затратоотдача) | 35,65 | 20,39 | 32,83 | -15,26 | 12,44 |

| R8 (Рентабельность перманентного капитала) | 19,73 | 3,99 | 30,06 | -15,74 | 26,07 |

| R9 (Коэффициент устойчивости экономического роста) | 1,11 | 1,39 | 1,99 | 0,28 | 0,6 |

В показателе рентабельности активов (R4) результат текущей деятельности анализируемого периода (прибыль) сопоставляется с имеющимися у организации основными и оборотными средствами (активами). В результате анализа данного показателя видим, что прибыль (более 17% к концу 2007 года), является, главным образом, результатом от продажи продукции (работ, услуг).

Из данных показателя валовой рентабельности (R6) видно, что валовая прибыль на единицу реализованной продукции немного снизилась к концу анализируемого периода с 26,36% до 24,77%.

Таким образом, анализ финансово-хозяйственной деятельности ООО "Павловскинвест" свидетельствует, о том, что оно является прибыльным. Прибыль значительно увеличилась с 3405 тыс. руб. в 2006 году до 27074 тыс. руб. в 2007 году. Предприятие наращивает объемы производства, предполагает расширить рынок сбыта своей продукции. ООО "Павловскинвест" является финансово-устойчивым и инвестиционно привлекательным.

2.2 Анализ структуры и динамики затрат на производствоАнализ структуры затрат предприятия проводится на основе данных бухгалтерского учета и управленческой отчетности, представленных соответствующими службами предприятия. Этот вид анализа также достаточно трудоемок, особенно на этапе сбора информации, и потребует существенных затрат времени как экспертов, так и сотрудников экономических служб. Однако он является, пожалуй, наиболее информативным для оценки эффективности деятельности предприятия и разработки перспективных планов его развития, поскольку позволяет выявить резервы снижения себестоимости и соответственно повышение рентабельности предприятия. В зависимости от величины предприятия и ресурсов, которые она может направить на проведение аналитических процедур и сбор информации, анализ может проводиться очень подробно или по укрупненным статьям, однако в том или ином объеме, с той или иной регулярностью анализ структуры расходов и затрат проводится практически всеми предприятиями.

Рассмотрим показатели состава, структуры и динамики расходов ООО "Павловскинвест" по данным бухгалтерского баланса ф.2 "Отчет о прибылях и убытках" (таблица 12).

Рассматривая состав расходов ООО "Павловскинвест", следует отметить, что показатели практически всех статей увеличились в 2007 году. Исключение составляют прочие операционные расходы, величина которых уменьшилась по сравнению с 2006 годом на 6330 тыс. руб. или на 60,9%.

Таблица 12 - Показатели состава, структуры и динамики расходов ООО "Павловскинвест"

| Показатель | Состав расходов, тыс. руб. | Темп роста,% | Удельный вес,% | ||||

| 2006 | 2007 | изменение (+, -) | 2006 | 2007 | изменение (+, -) | ||

| Себестоимость проданных товаров, продукции, работ, услуг | 88774 | 119363 | 30589 | 134,5 | 83,3 | 90,1 | 6,9 |

| Коммерческие расходы | - | 127 | - | - | - | 0,1 | - |

| Управленческие расходы | - | - | - | - | - | - | - |

| Проценты к уплате | 7471 | 8995 | 1524 | 120,4 | 7,0 | 6,8 | -0,2 |

| Прочие операционные расходы | 10387 | 4057 | -6330 | 39,1 | 9,7 | 3,0 | -6,7 |

| Расходы всего | 106632 | 132542 | 25910 | 124,3 | 100 | 100 | - |

Таблица 13 - Состав, структура и динамика расходов по элементам затрат ООО "Павловскинвест"

| Показатель | Состав расходов, тыс. руб. | Темп роста,% | Удельный вес,% | ||||

| 2006 | 2007 | изменение (+, -) | 2006 | 2007 | изменение (+, -) | ||

| 1. Материальные затраты | 72861 | 122147 | 49286 | 167,6 | 67,5 | 77,5 | 10 |

| В т. ч. | |||||||

| семена | 8075 | 8431 | 356 | 4,4 | 7,5 | 5,3 | -1,8 |

| удобрения | 11329 | 16927 | 4598 | 137,3 | 11,5 | 10,7 | -0,8 |

| ГСМ | 10845 | 10740 | -105 | 99,0 | 10,0 | 6,9 | -3,1 |

| оплата услуг и работ, выполненных сторонними организациями | 25523 | 73500 | 47977 | 287,9 | 23,5 | 46,6 | 23,0 |

| прочие материальные затраты | 16089 | 12549 | 3540 | 22,0 | 14,9 | 8,0 | -6,9 |

| 2. Оплата труда | 19516 | 23582 | 40666 | 120,8 | 18,0 | 15,0 | -3 |

| 3. Отчисления на социальные нужды | 2420 | 2880 | 460 | 119,0 | 2,2 | 1,8 | -0,4 |

| 4. Амортизация | 11018 | 7324 | -3694 | 66,4 | 10,2 | 4,6 | -5,6 |

| 5. Прочие затраты | 2106 | 1662 | -444 | 78,9 | 2,0 | 1,1 | -0,9 |

| 6. Выручка от продаж | 106878 | 158663 | 51785 | 148,45 | - | - | - |

| Всего | 107921 | 157595 | 49674 | 146,0 | 100 | 100 | - |

В отчетном году наблюдался существенный рост общей величины расходов по обычным видам деятельности (на 49674 тыс. руб. или 46,0%), которая составила 157595 тыс. руб. Сравнение относительной динамики общей выручки расходов по обычным видам деятельности (146,0%) и выручки от продаж (148,45%) свидетельствует о том, что рост расходов был вполне оправдан и компенсировался за счет опережающего темпа роста выручки.

Значения отдельных элементов расходов отражают рост как абсолютных, так и относительных показателей их динамики. Наиболее существенным был рост материальных расходов (на 49286 тыс. руб. или на 67,6%). Снизились только расходы на амортизацию и прочие затраты. Структура расходов показывает, что наибольшая доля в 2007 году приходится также на элемент "материальные расходы" - 77,5%, что на 10% выше значения 2006 года. Произошло снижение доли амортизации в 2007 году - на 5,6%, оплаты труда - на 3% и прочих расходов - на 0,9%.

Себестоимость отдельных видов продукции определяется путем составления калькуляции, в которых показывается величина затрат на единицу продукции. Калькуляция составляется по статьям расходов, принятым в сельскохозяйственной отрасли экономики.

Правильность определения себестоимости единицы продукции - одна из основных задач управленческого учета. В условиях рыночной экономики принято калькулировать производственную себестоимость единицы продукции, включающую прямые материальные затраты, прямые расходы на оплату труда и общепроизводственные расходы (расходы в пределах производственных подразделений).

Проведем калькуляцию себестоимости производства 1 ц. семян подсолнечника по элементам затрат.

Таблица 14 - Себестоимость производства 1 ц. подсолнечника (руб)

| Показатели | 2006 | 2007 | Изменение (+,-) | Темп роста % |

| 1. Семена | 59,87 | 52,38 | -7,49 | 87,5 |

| 2. Удобрения | 64,28 | 53,76 | -10,52 | 83,6 |

| 3. Оплата труда, включая социальные отчисления | 15,90 | 21,50 | 5,60 | 135,2 |

| 4. ГСМ | 65,73 | 27,69 | -38,04 | 42,1 |

| 5. Содержание основных средств | 286,85 | 92,28 | -194,57 | 32,2 |

| 6. Прочие затраты | 24,57 | 103,51 | 78,94 | 421,3 |

| Всего | 517, 20 | 351,12 | -116,08 | 67,9 |

Для расчета отдельных статей себестоимости подсолнечника используем форму 9 I бухгалтерского баланса за 2006 и 2007 г. г., где даны общие объемы производства подсолнечника и других сельскохозяйственных культур, а также каждый вид затрат:

семена;

удобрения;

оплата труда;

содержание основных средств (в том числе ГСМ);

прочие затраты;

Пример расчета статьи затрат "семена" в производстве 1 ц. подсолнечника.

2006 год: объем производства подсолнечника 37229 ц., общая сумма затрат на семена - 2229 тыс. руб. Итак себестоимость семян для производства 1 ц. подсолнечника составит:

2229000 руб. / 37229 ц. = 59,87 руб.

2007 год: объем производства подсолнечника 35640 ц., общая сумма затрат на семена - 1867 тыс. руб. Итак себестоимость семян для производства 1 ц. подсолнечника составит:

1867000 руб. / 35640 ц. = 52,38 руб.

Расчет остальных статей себестоимости производится аналогично.

Рассматривая состав расходов по себестоимости 1 ц. подсолнечника видно, что показатели практически всех статей снизились в 2007 году по сравнению с 2006 годом.

Исключение составляют оплата труда, которая увеличилась на 5,6 руб. и прочие затраты - на 78,94 руб.

В целом общая себестоимость в 2007 году снизилась на 116,08 руб. и составила 67,9% от себестоимости 2006 года.

Также следует отметить большой разброс статей затрат по годам в абсолютном и относительном выражении. Это связано со специфическими особенностями сельскохозяйственного производства, где экономические результаты деятельности не имеют такой стабильности, как например в промышленности.

Сельское хозяйство - особая отрасль экономики, на которую большое значение оказывают природно-климатические факторы - погодные условия, плодородие почвы, а также грамотность и профессионализм руководителей и специалистов сельскохозяйственного предприятия, которые должны наиболее оптимальным образом организовать все технологические процессы, связанные с выращиванием сельскохозяйственных культур.

2.3 Изучение деятельности финансовых служб по управлению затратамиФинансовыми вопросами в ООО "Павловскинвест" занимается финансовая служба - это самостоятельное структурное подразделение, выполняющее определенные функции в системе управления предприятием.

Таким структурным подразделением в ООО "Павловскинвест" выступает финансовый отдел.

Финансовый отдел предприятия состоит из:

1) планово-экономического отдела, который в свою очередь состоит из следующих групп:

стратегического финансово-кредитного планирования;

оперативного планирования;

экономического анализа

2) отдела банковских и кассовых операций

3) расчетного отдела:

расчетов с покупателями;

расчетов с поставщиками;

претензионная.

Недооценка деятельности финансовой службы может привести к потере финансовой устойчивости - несостоятельности.

Цель деятельности финансовой службы ООО "Павловскинвест" - обеспечение финансовой стабильности, создание устойчивых предпосылок для экономического роста и получения прибыли.

Содержание финансовой работы предприятия состоит в следующем:

в обеспечении и эффективном управлении финансовыми ресурсами предприятий;

в организации взаимоотношений с финансово-кредитной системой и др. субъектами рыночной экономики;

в сохранении и рациональном использовании основного и оборотного капитала;

в обеспечении своевременности платежей по обязательствам.

Структура управления в ООО "Павловскинвест" представляет собой сложную схему. Это объясняется большим количеством отделов, руководители которых подчиняются непосредственно директору организации. Такую систему можно охарактеризовать как централизованную с большим количеством линейно-функциональных связей. Такая организация характерна для линейных связей в достаточно небольших организациях - это не является логичным для самой крупной компании на рынке комплексного оснащения офисов. Для принятия решения при такой структуре управления необходимо пройти все ступени согласования от нижнего уровня до класса руководителей направлений, и, наконец, директора организации.

От эффективности контрольно-аналитической работы на предприятии зависит результат финансовой деятельности. Финансовая служба ООО "Павловскинвест" осуществляет постоянный контроль за выполнением показателей финансового, кредитного, кассового планов и планов по прибыли и рентабельности, а также контроль за использованием собственного и заемного капитала и целевым использованием банковских кредитов. Финансовая служба ООО "Павловскинвест" тесно связана с деятельностью таких отделов как бухгалтерия, маркетинговый отдел и др.

Эффективное управление финансовыми ресурсами может осуществляться лишь в рамках финансового менеджмента, который представляет собой систему рационального управления движением денежных потоков, возникающих в процессе хозяйственной деятельности предприятий, и связан с оптимизацией финансовых средств предприятий для получения максимального дохода.

Система управления финансами в ООО "Павловскинвест" функционирует в рамках действующих законодательных актов и нормативной базы, начиная с законов и указов Президента РФ и кончая ведомственными указаниями и инструкциями. Кроме того, управление подразумевает ис![]()

![]()

![]() пользование информации финансового характера, содержащейся в бухгалтерской отчетности, поступающей с товарно-фондовых бирж и кредитной системы.

пользование информации финансового характера, содержащейся в бухгалтерской отчетности, поступающей с товарно-фондовых бирж и кредитной системы.

Рисунок 4 - Организационная структура ООО "Павловскинвест"

Основное назначение финансового менеджмента предприятия - построение эффективной системы управления финансами, направленной на достижение тактических и стратегических целей деятельности. Организация управления финансами на конкретных предприятиях зависит от ряда факторов: формы собственности, организационно-правового статуса, отраслевых и технологических особенностей, размера предприятия.

До недавнего времени финансовая работа на предприятии сводилась к чисто оперативным задачам: оформлению расчетов, и платежных документов, организации расчетов с другими предприятиями, бюджетом, банком, рабочими и служащими. Типовым положением об организации финансовой работы, которое определяло задачи и функции финансовых служб на государственном предприятии, на финансовые отделы возлагались разработка финансовых показателей в пятилетнем финансовом плане предприятия, оценка проектов перспективного плана в целях принятия более напряженных финансовых заданий и увеличения внутренних финансовых ресурсов предприятия, составление годовых финансовых планов предприятия. Но права предприятий в области финансового планирования были формальными в условиях отраслевой системы управления народным хозяйством.

В современных условиях хозяйствования финансовая работа в ООО "Павловскинвест" приобретает качественно новое содержание, что объективно связано с изменением отношений собственности и становлением предприятий различных организационно-правовых форм, основанных на негосударственных формах собственности, приватизацией государственных и муниципальных предприятий, самостоятельностью предприятий как хозяйствующих субъектов, в том числе и в области внешнеэкономической деятельности.

На малых предприятиях (индивидуальных частных или товариществах с ограниченной ответственностью) с небольшими оборотами и незначительной численностью работающих функции финансиста могут быть объединены с функциями бухгалтера, но на более крупных предприятиях, особенно в форме акционерных обществ открытого или закрытого типа, наличие финансовой службы в системе управления предприятием необходимо.

В рыночных условиях хозяйствования важнейшими задачами финансовых служб выступают не только выполнение обязательств перед бюджетом, банками, поставщиками, работниками предприятия, всех остальных финансовых обязательств, организация расчетов, контроль за использованием собственных и заемных средств, но и организация финансового менеджмента, который включает все перечисленные задачи и содержит качественно новые.

Конкретные формы и методы реализации задач управления финансами определяются финансовой политикой предприятия, основными элементами которой выступают:

учетная политика;

кредитная политика;

политика управления денежными средствами;

политика в отношении управления издержками;

дивидендная политика.

Свою учетную политику ООО "Павловскинвест" строит в соответствии с национальными стандартами бухгалтерского учета. При определении кредитной политики решается вопрос об обеспеченности оборотными средствами, в частности размер собственных оборотных средств и потребности в заемных средствах (коммерческих, краткосрочных, банковских кредитах). В случае необходимости привлечения долгосрочного кредита изучают структуру капитала и финансовую устойчивость предприятия.

В условиях рыночной экономики происходит смещение акцента с производственного планирования на финансовое. В стремлении максимизировать прибыль любое предприятие независимо от его размеров, сталкивается с необходимостью планирования и регулирования своих доходов и расходов. Действительно для поддержания, а тем более развития любого бизнеса непрерывно требуются средства, чтобы профинансировать капитальные затраты, расходы на зарплату, материалы, товары и другие прямые и накладные расходы.

Основными задачами управления финансами в ООО "Павловскинвест" являются:

обеспечение источниками финансирования, поиск внутренних и внешних кратко - и долгосрочных источников финансирования, выбор наиболее оптимального их сочетания;

эффективное использование финансовых ресурсов для достижения стратегических и тактических целей предприятия.

Доходы от грамотно и эффективно ведущегося бизнеса, как правило, превышают расходы, но основная проблема финансирования любого предприятия заключается, как известно, в запаздывании доходов относительно расходов. Расходы необходимо произвести сейчас, а доходы, ради извлечения которых эти расходы производятся, будут получены только в будущем, часто весьма неопределенном. Кроме того, предприятию просто может не хватать собственных доходов. Это происходит, например, при растущем бизнесе, и для финансирования роста необходимо непрерывное привлечение и обслуживание заемных средств. Первая задача управления финансами - необходимость планирования потребности в капитале для достижения поставленных целей, определения источников его поступления и направления использования. Вторая задана - это реализация финансовых решений краткосрочного характера, направленных на управление ликвидностью компании через планирование и управление денежными потоками, которые обеспечивают осуществление своевременных текущих платежей кредиторам и поставщикам, что служит необходимым условием долгосрочного успеха в бизнесе. Анализ прогнозной отчетности позволяет рассчитать ликвидность, плечо финансового рычага, размер собственных оборотных средств и, исходя из этого, оценить удовлетворительность прогнозного финансового состояния с различных точек зрения.

Решение комплекса поставленных задач приводит к необходимости финансового планирования и формирования системы бюджетирования на предприятии, которая включает составление бюджета по балансовому методу.

Любая система управления финансами функционирует в рамках действующих законодательных актов и нормативной базы, начиная с законов и указов Президента РФ и кончая ведомственными указаниями и инструкциями. Кроме того, управление подразумевает использование информации финансового характера, содержащейся в бухгалтерской отчетности, поступающей с товарно-фондовых бирж и кредитной системы.

Основное назначение финансового менеджмента в ООО "Павловскинвест" - построение эффективной системы управления финансами, направленной на достижение тактических и стратегических целей деятельности. Организация управления финансами на конкретных предприятиях зависит от ряда факторов: формы собственности, организационно-правового статуса, отраслевых и технологических особенностей, размера предприятия.

У финансового менеджмента есть целый перечень целевых установок, задач и функций, но главные из них следующие.

Финансовое планирование - это планирование всех доходов и денежных средств для обеспечения развития предприятия. Финансовое планирование осуществляется посредством составления финансовых планов, которые различаются по содержанию и назначению в зависимости от решаемых задач.

Исходя их этого, финансовые планы можно разделить на перспективные, текущие и оперативные. При разработке всех видов планирования следует учитывать прогнозирование изменений и прямое предвидение изменений. Управление на основе их предвидения требует выработки у финансового менеджера определенного чутья рыночного механизма и интуиции, а также применения гибких экстренных решений.

Функция организации в финансовом менеджменте сводится к объединению людей, совместно реализующих финансовую программу на базе каких-либо правил и процедур. К последним относятся: создание органов управления, построение структуры аппарата управления, ус![]() тановление взаимосвязи между управленческими подразделениями, разработка норм, нормативов, методик и т.п.

тановление взаимосвязи между управленческими подразделениями, разработка норм, нормативов, методик и т.п.

Регулирование в финансовом менеджменте - воздействие на объект управления, посредством которого достигается состояние устойчивости финансовой системы в случае возникновения отклонения от заданных параметров. Регулирование охватывает главным образом текущие мероприятия по устранению возникших отклонений от графиков, плановых заданий, установленных норм и нормативов.

Стимулирование в финансовом менеджменте выражается в побуждении работников финансовой службы к заинтересованности в результатах своего труда. Посредством стимулирования осуществляется управление распределением материальных и духовных ценностей в зависимости от количества и качества затраченного труда.

Координация в финансовом менеджменте - согласованность работ всех звеньев системы управления, аппарата управления и специалистов. Координация обеспечивает единство отношений объекта управления, субъекта управления, аппарата управления и сдельного работника.

Контроль в финансовом менеджменте сводится к проверке организации финансовой работы, выполнения финансовых планов и т.п. Посредством контроля собирается информация об использовании финансовых средств и о финансовом состоянии объекта, вскрываются дополнительные резервы и возможности, вносятся изменения в финансовые расчеты, документы, планы.

Тем не менее, ужесточение законодательной базы по финансовым вопросам, быстроменяющиеся условия рынка заставляют задуматься о наличии в управленческом аппарате квалифицированных финансистов.

В Федеральный бюджет ООО "Павловскинвест" уплачивает следующие налоги:

налог на добавленную стоимость. Объектом налогообложения признается реализация товаров.

единый социальный налог.

налог на прибыль организаций.

В региональный бюджет организация уплачивает следующие налоги:

налог на имущество организаций.

В местный бюджет организация уплачивает следующие налоги:

земельный налог.

налог на имущество.

налог на прибыль и др.

Таблица 15 - Налоги, платежи и сборы в бюджет ООО "Павловскинвест" за 2007 год.

| Налоги | Сальдо на 01.01.2007 | Начислено за 2007 год (тыс. руб) | Перечислено или зачтено за 2007 год (в тыс. руб) | Сальдо на 31.12.2007 | ||

| Дебет | Кредит | Дебет | Кредит | |||

| Налог на имущество | 0 | 39,0 | 145 | 153,00 | 31,0 | |

| Налог на прибыль | 0 | 17,0 | 1034 | 1354,00 | -303,0 | |

| НДС | 0 | 262,0 | 2509 | 2644,00 | 127,0 | |

| Налог на доходы физических лиц | 0 | 52,0 | 2136 | 1998,00 | 190,0 | |

Таким образом, если раньше в ООО "Павловскинвест" не уделяли финансовому менеджменту достаточного внимания, то в настоящее время данная практика становится распространенным явлением и более того - объективной необходимостью в складывающихся условиях жесткой конкуренции.

В целом по второму разделу можно сделать вывод, что ООО "Павловскинвест" является прибыльным предприятием. Прибыль значительно увеличилась с 3405 тыс. руб. в 2006 году до 27074 тыс. руб. в 2007 году. Предприятие наращивает объемы производства, предполагает расширить рынок сбыта своей продукции. ООО "Павловскинвест" является финансово-устойчивым и инвестиционно привлекательным и платежеспособным предприятием.

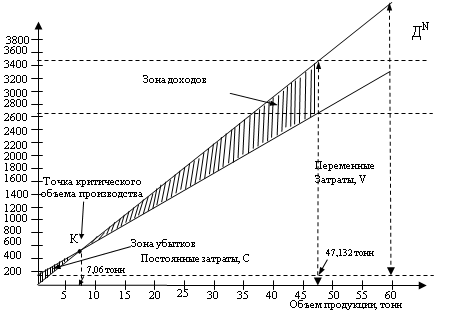

Полная, формализация процедуры расчета оптимального объема и структуры продаж на практике невозможна, и очень многое зависит от интуиции работников и руководителей экономических служб, основанной на собственном опыте. Для определения приблизительного объема продаж по каждому изделию используют формальный (математический) аппарат, а затем полученную величину корректируют с учетом других факторов (долгосрочная стратегия предприятия, ограничения по производственным мощностям и пр).

3. Рекомендации по оптимизации величины себестоимости продукции на основе анализа соотношения "затраты - объем - прибыль" 3.1 Деление затрат на постоянные и переменные части и определение показателей маржинального дохода

Cсуммарные затраты предприятия - как производственные, так и внепроизводственные, независимо от того, относятся ли они на себестоимость или на финансовые результаты - можно разделить на три основные категории:

Переменные (или пропорциональные) затраты возрастают либо уменьшаются пропорционально объему производства. Это расходы на закупку сырья и материалов, потребление электроэнергии, транспортные издержки, торгово-комиссионные и другие расходы.

Так обстоит дело в теории. На практике же пропорциональная зависимость "выручка от реализации - переменные затраты" обладает меньшей жесткостью. Например, при увеличении закупок сырья поставщики его нередко предоставляют предприятию скидку с цены, и тогда затраты на сырье растут несколько медленнее объема производства.

Постоянные (непропорциональные или фиксированные) затраты не следуют за динамикой объема производства. К таким затратам относятся амортизационные отчисления, проценты за кредит, арендная плата, оклады управленческих работников, административные расходы и т.п.

Постоянные затраты не зависят от выручки от реализации лишь до тех пор, пока интересы дальнейшего ее наращивания не потребуют увеличения производственных мощностей, численности работников, а также роста аппарата управления. В отличие от переменных, большую часть постоянных затрат при сужении деятельности предприятия и снижении выручки от реализации не так-то легко уменьшить. Действительно, и в периоды "охлаждения" предприятие вынуждено начислять в прежних размерах амортизацию (если, конечно, не распродавать оборудование), выплачивать проценты по ранее полученным кредитам (а досрочное возмещение задолженности проблематично при падении выручки от реализации), платить заработную плату.

Многие виды расходов для одних предприятий могут рассматриваться как переменные, а для других - как постоянные затраты. Достаточно привести к примеру затраты на оплату труда: при сдельной оплате - это переменные затраты, при твердом окладе работников - постоянные. Список переменных и постоянных затрат для каждого предприятия свой, но критерий классификации универсален: зависимость либо независимость от величины объема производства.

Смешанные затраты состоят из постоянной и переменной частей. Примеры таких затрат: почтовые и телеграфные расходы, затраты на текущий ремонт оборудования и т.п. В дальнейшем величиной смешанных затрат можно пренебречь ради ясности изложения. При конкретных же расчетах, если необходима точность, придется выделять постоянную и переменную "доли" в смешанных затратах и причислять эти "доли" к постоянным и переменным затратам соответственно. Чтобы не затемнять суть дела, абстрагируемся сейчас также от налога на добавленную стоимость (будем брать сразу чистую выручку от реализации) и налога на прибыль.

Классификация затрат на переменные и постоянные необходима для решения задачи максимизации массы и прироста прибыли за счет относительного сокращения тех или иных расходов. Также эта классификация позволяет судить об окупаемости затрат и дает возможность определить "запас финансовой прочности" предприятия на случай осложнения конъюнктуры и иных затруднений. Таким образом, классификация затрат необходима для операционного анализа.

Существует четыре метода деления затрат:

1) метод, основанный на записях в бухгалтерских регистрах;

2) визуальный или графический (статистический по названию в различных источниках);

3) метод высшей и низшей точек (минимаксный);

4) метод наименьших квадратов.

Каждый из этих методов имеет и свои "минусы", такие как трудоемкость и сложность в использовании или неточность результата.

Для предприятия ООО "Павловскинвест" можно применить упрощенную методику расчета постоянных расходов. Используя данные бухгалтерского баланса за 2007 год - к постоянным расходам отнесем:

амортизация - 7324 тыс. руб.;

заработная плата служащих (руководителей и специалистов) - 2093 тыс. руб.;

коммерческие расходы - 127 тыс. руб.;

а также прочие расходы в размере - 78,5% (по оценкам специалистов предприятия) - 1662 тыс. * 0,785 = 1306 тыс. руб.

Таким образом, общая сумма постоянных расходов составит:

Похожие работы

... производства, даже небольшое сокращение затрат сырья и материалов на единицу продукции может дать ощутимый экономический эффект. 3 ПУТИ СНИЖЕНИЯ СЕБЕСТОИМОСТИ ПРОДУКЦИИ НА МЗХ ЗАО «АТЛАНТ» 3.1 Организационно-экономические мероприятия по усовершенствованию процесса управления затратами Как отмечалось во втором разделе, для решения выявленных в результате анализа проблем, ...

... количество разнородной продукции, целесообразно применять счета 8-го класса, так как они существенно упрощаю группировку затрат по экономическим элемента, а, следовательно, и процесс учета, анализа и контроля себестоимости продукции. Названия счетов и субсчетов 8-го класса соответствуют рассмотренным выше экономическим элементам затрат. Таким образом, класс счетов "Затраты по элементам" включает ...

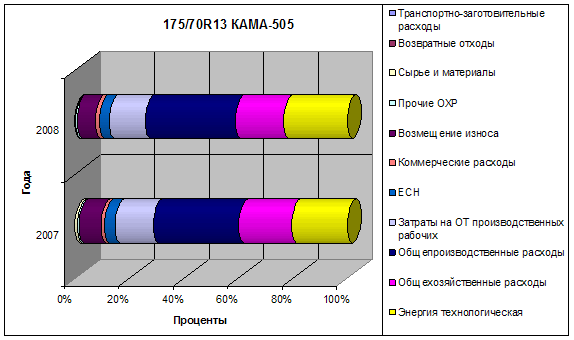

... оптимальном сочетании элементов отечественной и зарубежных методик расчета затрат); сокращение издержек производства; повышение прибыльности и эффективности деятельности отечественных предприятий. 3.2 Основные направления снижения себестоимости продукции ОАО «Нефтекамскшина» Деятельность любой организации, как вновь созданной, так и уже функционирующей, направлена на максимизацию прибыли. ...

... мощностей; - экономичность использования материальных и трудовых ресурсов и другие условия и факторы, характеризующие производственно-хозяйственную деятельность производственного предприятия. На организацию учета затрат и калькулирования себестоимости продукции, как известно, оказывает влияние ряд факторов: вид деятельности предприятия, его размер, структура управления, правовая форма, характер ...

0 комментариев