Навигация

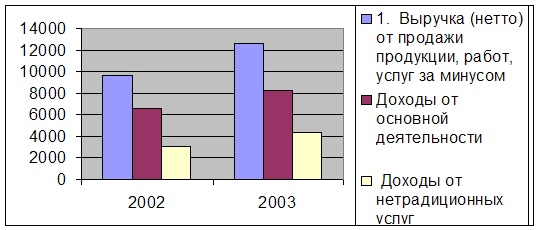

Ростом выручки от реализации

1. Ростом выручки от реализации

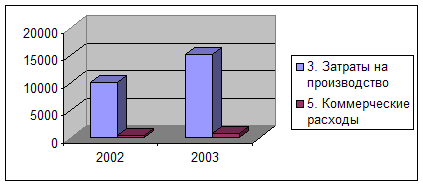

2. Изменением уровня себестоимости

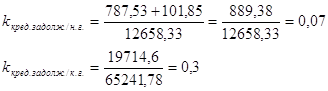

Фактор роста выручки учитывается следующим образом:

![]() ,

,

где ∆Пв - изменение прибыли от реализации за счет изменения выручки;

Вотч, Вбаз - выручка от реализации отчетного и базисного года;

Рбаз - рентабельность базисного года.

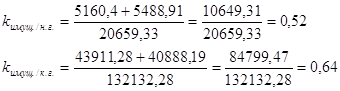

![]()

Рбаз =8091/404375*100=2

∆Пв= ( (941448-40375) *2) /100=18021,46 тыс. руб

Рентабельность от реализации закрепляется на уровне базисного года, поскольку является качественным признаком.

Изменение прибыли от фактора изменения уровня себестоимости рассчитывается по формуле:

![]() ,

,

где Усотч, Усб - уровень себестоимости отчетный и базисный, рассчитываемый как отношение себестоимости реализованной продукции по форме 2 к объему реализации из этой же формы. Выручка в данном случае является количественным признаком и закрепляется на уровне текущего или отчетного года.

Ус=Себестоимость / Выручка

Усотч = 887396/941448= 0,942

Усб = 396284/404375= 0,979

∆Пс = - (0,942-0,979) *941448) /100 = 65,9 тыс руб

Изменение прибыли от фактора изменения уровня коммерческих и управленческих затрат рассчитывается соответственно по формулам:

![]()

где Укотч, Укб, Ууотч, Ууб - уровень коммерческих и управленческих расходов отчетный и базисный, рассчитываемый как отношение соответствующих расходов по форме 2 к объему реализации из этой же формы. На данном предприятии коммерческие и управленческие расходы отсутствуют.

Таблица 8.1 - Факторный анализ прибыли. (тыс. руб.)

| Показатель | Формула | Значение |

| Фактор роста выручки | Пв= (Вотч-Вбаз) *Рбаз | 18021,46 |

| Фактор изменения уровня себестоимости | Пс=- (Уотч-Убаз) *Вотч | 65,9 |

| Факторный анализ прибыли | П=Пв+Пс | 18087,36 |

Анализируя данные таблицы можно сделать вывод:

Себестоимость реализованной продукции уменьшилась, следовательно, прибыль от продажи продукции увеличилась.

9. Расчет и анализ финансовых коэффициентов

В последнее время большое значение при проведении финансового анализа придается финансовым коэффициентам. Это объясняется, с одной стороны, распространением и влиянием переводной экономической литературы, в которой финансовым коэффициентам традиционно уделяется большое внимание. С другой стороны, такое стремительное распространение новых для нас показателей можно объяснить высоким уровнем инфляции, который делает невозможным сравнение и анализ абсолютных показателей, разделенных даже небольшим отрезком времени. Приведение абсолютных показателей к сопоставимому виду по уровню цен - сложная и до конца не решенная задача.

Финансовые коэффициенты - это показатели, которые в значительной степени не зависят от уровня инфляции. Считается, что инфляция в равной степени оказывает влияние и на величину числителя и на величину знаменателя. Поэтому мы имеем возможность, без дополнительных процедур приведения, сравнивать финансовые коэффициенты 80-х, 90-х годов и даже вести сравнение финансовых коэффициентов разных хозяйствующих субъектов по разным отраслям.

Финансовые коэффициенты оценки можно разделить на несколько групп:

1. Оценка имущественного положения

2. Оценка ликвидности

3. Оценка финансовой устойчивости

4. Оценка деловой активности

5. Оценка рентабельности

9.1. Оценка имущественного положения

Коэффициенты имущественного положения иллюстрируют сумму средств, находящихся в распоряжении предприятия, его основные фонды, их динамику и обновление. Формулы расчета этих коэффициентов представлены в таблице 9.1.

Таблица 9.1. Оценка имущественного положения

| Показатель | Формула расчета | На начало года | На конец года | Отчетная форма | |

| 1 | Сумма хоз/средств, находящихся в распоряжении предпр-я | Итог баланса-нетто | 150413 | 266520 | 1 |

| 2 | Доля основных средств в активах | Стоим. ОС/Итого баланса-нетто | 6708/150413=0,45 | 12519/266520=0,047 | 1 |

| 3 | Доля активной части осн. средств | Стоим. актив. части ОС/Стоим. ОС | (12462-3614-153) /12462=0,698 | (20142-7969-153) /20142=0,597 | 5 |

| 4 | Коэффициент износа осн. средств | Износ ОС/Первонач. стоим. ОС | 5754/12462=0,462 | 7623/20142=0,378 | 5 |

| 5 | Коэффициент износа активной части ОС | Износ актив. части ОС/Первонач. стоим. актив. части ОС | 45,57/ (12462-3614-153) =0,524 | 5890/ (20142-7969-153) =0,49 | 5 |

| 6 | Коэффициент обновления | Первонач. стоим. поступивших ОС/Первонач. стоим. ОС на конец периода | 7842/20142=0,389 | 5 | |

| 7 | Коэффициент выбытия | Первонач. стоим. выбывших ОС/Первонач. стоим. ОС на начало периода | 162/12462=0,013 | 5 |

В распоряжении предприятия находится значительная сумма денежных средств, которая к концу периода увеличилась на 116107тыс. руб.

Доля основных средств выросла на 0,12, что расценивается отрицательно. В целом на предприятии мы наблюдаем, отсутствие распада ОС, так как коэффициенты износа ОС и их активной части в норме, и наблюдается их тенденция к уменьшению.

9.2. Оценка ликвидностиБольшое значение придается коэффициентам, характеризующим ликвидность баланса хозяйствующего субъекта. Эти коэффициенты характеризуют, насколько предприятие может погасить свои долги теми или иными активами, числящимися у него на балансе. Некоторые из коэффициентов иллюстрируют покрытие тех или иных величин актива собственными источниками средств или долю данных активов в имуществе предприятия. Данные коэффициенты представлены в таблице 9.2.

Первый показатель из этой таблицы - это не финансовый коэффициент, а величина собственных оборотных средств, которая затем будет использована для расчета

коэффициентов. Он характеризует ту часть собственного капитала предприятия, которая является источником покрытия текущих активов предприятия.

СОС н. г 2007= 28513-8583= 19948 > 0

СОС к. г 2007= 60405-12519=47886> 0

Можно отметить, что ситуация на нашем предприятии положительная т.к собственных источников достаточно для формирования внеоборотных активов.

Следовательно, ФГУП СУ №745 при Федеральном агентстве специального строительства РФ - предприятие с достаточно устойчивым финансовым состоянием на конец 2007г.

Таблица 9.2. Оценка ликвидности

| Показатель | Формула расчета | На начало года | На конец года | Отчетная форма | |

| 1 | Величина собственных оборонных средств (функционирующий капитал) | Оборот. активы - краткосрочные пассивы | 28513-8583=19948 | 60405-12519=47886 | 1 |

| 2 | Маневренность собственных оборот. средств | Денеж. средства/Функционирующий капитал | 9219/19948=0,462 | 10499/47886=0,219 | 1 |

| 3 | Коэфф. текущей ликвидности | Оборот. активы/краткосрочные пассивы | 141830/121615=1,166 | 254001/205607=1,235 | 1 |

| 4 | Коэфф. быстрой ликвидности | Оборот. активы за минусом запасов/краткосрочные пассивы | (48896+9219) /121615=0,478 | (145081+10499) /205607=0,757 | 1 |

| 5 | Коэфф. абсолютной ликвидности (платежеспособности) | Денежные средства/Кратко-сроч. пассивы | 9219/121615=0,076 | 10499/205607=0,051 | 1 |

| 6 | Доля оборотных средств в активах | Оборот. активы/Всего хоз. средств (нетто) | 141830/150413=0,943 | 254001/266520=0,953 | 1 |

| 7 | Доля собственных оборот. средств в общей их сумме | Собственные оборот. средства/оборот активы | 19948/141830=0,141 | 47886/254001=0,189 | 1 |

| 8 | Доля запасов в оборотных активах | запасы/оборот. активы | 83645/141830=0,590 | 98394/254001=0,387 | 1 |

| 9 | Доля собственных оборот. средств в покрытии запасов | Собственные оборот. средства/запасы | 19948/83645=0,238 | 47886/98394=0,487 | 1 |

| 10 | Коэфф. покрытия запасов | "Нормальные" источники покрытия/запасы | (28531+267-8583+116903) /83645=1,639 | (60405+508-12519+188051) /98394=2,403 | 1 |

Коэффициент текущей ликвидности показывает, сколько раз мы можем покрыть свои обязательства своими текущими активами. Рост этого коэффициента, рекомендуемое значение для которого "2", расценивается положительно. Для предприятий. В РФ его значение обычно "1,5", а минимально допустимое - "1". На данном предприятии коэффициент на начало года равен 1,16, а на конец года 1,235, следовательно данное предприятие почти полностью может покрыть свои обязательства своими текущими активами.

Коэффициент быстрой ликвидности (промежуточная ликвидность) по смысловому значению близок к коэффициенту текущей ликвидности, но исчисляется по более узкому кругу показателей. Анализируя динамику этого коэффициента надо обратить внимание на факторы, вызвавшие его изменение. Если его увеличение связано с ростом неоправданной дебиторской задолженности, то его рост нельзя оценить положительно. Чем ближе этот коэффициент к "1", тем выше платежеспособность предприятия. Наблюдаем, увеличение данного коэффициента, что является положительной тенденцией (с 0,478 по 0,757).

Коэффициент абсолютной ликвидности является наиболее жестким критерием ликвидности предприятия, показывает, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно. По опыту предприятий РФ этот коэффициент колеблется в значении 0,05-0,1. Его рост расценивается положительно. По коэффициенту абсолютной ликвидности можно сказать что, чем ближе коэффициент к 1, тем выше платежеспособность предприятия. В нашем случае предприятие не является платежеспособным.

Доля собственных оборотных средств в покрытии запасов, для которого желательна тенденция к увеличению; он должен быть >0,5; на данном предприятии нормативное значение достигается только на конец периода 0,51 и является положительной тенденцией.

Так как коэффициент покрытия запасов > 1 как на начало периода 1,639 так и на конец 2,403 то можно сказать, что текущее состояние предприятия является устойчивым.

9.3. Оценка финансовой устойчивостиДанная группа показателей, характеризует роль собственных и заемных источников в формировании средств предприятия. Термин "нетто" в ряде показателей подчеркивает, что в данном случае сумму средств по балансу следует брать без убытков, то есть при использовании старой формы баланса величина убытков из валюты баланса вычитается. Данные коэффициенты рассчитываются только на основании сумм разделов баланса, без привлечения дополнительных данных по его отдельным статьям. Коэффициенты финансовой устойчивости представлены в таблице 9.3.

Таблица 9.3. Оценка финансовой устойчивости

| Показатель | Формула расчета | На начало года | На конец года | Отчетная форма | |

| 1 | Коэфф. автономии | Собственный капитал/Всего хоз. средств (нетто) | 28531/150413=0, 19 | 60405/266520=0,227 | 1 |

| 2 | Коэфф. финанс. зависимости | Всего хоз. средств (нетто) /Собственный капитал | 150413/28531=5,272 | 266520/60405=4,412 | 1 |

| 3 | Коэфф. маневренности собственного капитала | Собственные оборотные средства/Собственный капитал | 19948/28531=0,633 | 47886/60405=0,793 | 1 |

| 4 | Коэфф. концентрации заемного капитала | Заемный капитал/Всего хоз. средств (нетто) | (267+121615) /150413=0,81 | (508+205607) /266520=0,773 | 1 |

| 5 | Коэфф. структуры долгосрочных вложений | Долгосроччные пассивы/Внеоборотные активы | 267/8583=0,031 | 508/121516=0,041 | 1 |

| 6 | Коэфф. долгосрочного привлечения заемных средств | Долгосрочные пассивы/Долгосрочные пассивы+собственный капитал | 267/ (267+28531) 0,009 | 508/ (508+60405) =0,008 | 1 |

| 7 | Коэфф. структуры заемного капитала | Долгосрочные пассивы/заемный капитал | 276/ (276+121615) =0,002 | 508/ (508+2050607) =0,002 | 1 |

| 8 | Коэфф. соотношения заемных и собственных средств | Заемный капитал/собственный капитал | (267+121615) /28531=4,272 | (508+205607) /60405=3,412 | 1 |

Коэффициент автономии (или концентрации собственного капитала) характеризует долю владельцев предприятия в общей сумме средств, авансированных в его деятельность. Чем выше значение этого коэффициента, тем более предприятие финансово устойчиво, стабильно и независимо от внешних кредиторов. Его значение должно быть >0,5. На нашем предприятии это соотношение не соблюдается оно равно на начало периода 0, 19, в конце периода равен 0,227, что говорит о финансовой не устойчивости предприятия.

Коэффициент финансовой зависимости является обратным предыдущему. Повышение коэффициента говорит об увеличении финансовой зависимости. Наблюдается его снижение на 0,863 что положительно для данного предприятия. Но все же коэффициент очень высок.

Коэффициент маневренности СК показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т.е. вложена в оборотные средства, а какая часть капитализирована. Наблюдается положительная динамика данного коэффициента.

Коэффициент концентрации заёмного капитала на начало года равен 0,81а на конец года равен 0,0,77 Чем меньше этот коэффициент, тем стабильнее положение предприятия. А значит, этот коэффициент показывает увеличение стабильности на предприятии к концу года.

Коэффициент структуры долгосрочных вложений основан на предложении, что долгосрочные ссуды и займы используются для финансирования ВА, т.е. направлены на техническое перевооружение производства и укрепление его производственной базы, наблюдается не значительное увеличение на данном предприятии.

Коэффициент долгосрочного привлечения заемных средств - рост этого показателя является негативной тенденцией, нашем предприятии, идет увеличение с 0,031 до 0,041 Коэффициент структуры заемного капитала, рост этого коэффициента является положительной тенденцией, так как свидетельствует о том, что предприятие использует привлеченные средства не на текущую деятельность, а на перспективное развитие. На нашем предприятии идет снижение этого показателя с 0,009до 0,008, что является отрицательной тенденцией. Коэффициент соотношения заемных и собственных средств увеличился, что говорит об улучшении устойчивости положения. В нашем случае коэффициент соотношения заемных и собственных средств > 1, следовательно обязательства организации могут быть покрыты собственными средствами.

9.4. Оценка деловой активностиСледующая группа финансовых коэффициентов - это показатели деловой активности предприятия. Объединяет эти коэффициенты в одну группу то, что в числителе у них содержится выручка от реализации продукции, то есть хозяйственный оборот.

Рассчитывая показатели деловой активности, как, впрочем, и показатели рентабельности, следует учитывать, что в отличие от всех других финансовых коэффициентов данные группы не могут быть рассчитаны на начало и на конец периода, а считаются только в среднем за период. Это объясняется тем, что в числителе этих показателей стоит не моментный, а интервальный показатель (выручка, прибыль), который не может быть определен на какую-то дату. Но т.к у нас данные только за один анализируемый период, то сделать выводы по изменениям этих коэффициентов мы не можем.

Своеобразной модификацией коэффициентов деловой активности является определение периода оборота в днях или длительности цикла оборота.

Таблица 9.4. Оценка деловой активности

| Показатель | Формула расчета | 2007год | Отчетная форма | |

| 1 | Производительность труда | Выручка от реализации/Среднесписочная численность | 941448/400=2353,62 | 2,5 |

| 2 | Фондоотдача | Выручка от реализации/Сред. стоим. ОС | 941448/ (6708+12519) /2=97,93 | 1,2 |

| 3 | Оборачиваемость в расчетах | Выручка от реализации/Сред. дебитор. задолженность | 941448/96988,5=9,707 | 1,2 |

| 4 | Оборочиваемость средств в расчетах | 365дней/п.3 | 365/9,707=37,601 | 1,2 |

| 5 | Оборачиваемость запасов (в оборотах) | Себестоим. реализация/Средние запасы | 887396/83615+98394/2=9,75 | 1,2 |

| 6 | Оборачиваемость запасов (в днях) | 365дней/п.4 | 365/9,75=37,43 | 1,2 |

| 7 | Оборачиваемость кредиторской задолженности (в днях) | Сред. кредитор. задолженность*365/Себестоим. реализации | 365* (121205+199926) /2/887396=66,04 | 1,2 |

| 8 | Продолжительность операционного цикла | п.6+п.4 | 37,43+37,601=75,04 | 1,2 |

| 9 | Продолжительность финансового цикла | п.8-п.7 | 75,04-66,04=9 | 1,2 |

| 10 | Коэфф. погашаемости дебиторской задолженности | Сред. дебиторск. задолженность/Выручка от реализации | (48896+145081) /941448=0,103 | 1,2 |

| 11 | Оборачиваемость собственного капитала | Выручка от реализации/Сред. величина собствен. капитала | 941448/ (28531+60405) 2=21,071 | 1,2 |

| 12 | Оборачиваемость совокупного капитала | Выручка от реализации/Сред. величина собствен. капитала | 941448/ (150413+266520) 2=4,516 | 1,2 |

Коэффициент фондоотдачи основных средств и прочих внеоборотных активов характеризует эффективность использования основных средств предприятия.

Коэффициент оборачиваемости дебиторской задолженности характеризует срок погашения дебиторской задолженности. Снижение данного показателя расценивается положительно.

Коэффициент оборачиваемости кредиторской задолженности показывает расширение (снижение коммерческого кредита, предоставляемого предприятию). Повышение коэффициента означает увеличение скорости оклада задолженности предприятия и расценивается положительно, а снижение говорит о росте покупок в кредит.

Коэффициент оборачиваемости собственного капитала показывает скорость оборота собственного капитала. Снижение коэффициента говорит о бездействии части собственных средств.

9.5. Оценка рентабельностиПоследняя группа финансовых коэффициентов - это показатели рентабельности. Данная группа коэффициентов характеризует долю прибыли в выручке предприятия либо съем выручки с рубля имущества (всех активов или текущих активов) или с рубля вложенных средств собственных и заемных. На основании показателей рентабельности можно определить показатель окупаемости вложенного капитала, причем это можно сделать для всей суммы средств (по балансу нетто) или только для суммы собственных средств. Показатели рентабельности обычно замыкают анализ финансового состояния предприятия и сведены в таблице 9.5.

Таблица 9.5. Оценка рентабельности

| Показатель | Формула расчета | За отчетный период | За аналог. период пред. года | Отчетная форма | |

| 1 | Чистая прибыль | Прибыль отчетного периода-платежи в | 36848 | 2660 | 2 |

| 2 | Рентабельность продукции | Прибыль /Затраты на производство | 54052/887396=0,061 | 8091/1396284= 0,02 | 2 |

| 3 | Рентабельность основной деятельности | Прибыль от реализации/Выручка от реализации | 54052/941448=0,057 | 8091/404375= 0,02 | 2 |

| 4 | Рентабельность совокупного капитала | ЧП/Итого среднего баланса - нетто | 36818/ (150413+266520) /2=0,177 | - | 1,2 |

| 5 | Рентабельность собственного капитала | ЧП/Средняя величина собственного капитала | 36818/ (28531+60405) /2=0,828 | - | 1,2 |

| 6 | Период окупаемости собственного капитала | Средняя величина собственного кап - ла/ЧП | (28513+60405) /2/36818=1, 208 | - | 1,2 |

Чистая прибыль предприятия увеличилась по сравнению с аналогичным периодом предыдущего года, что оценивается положительно.

Рентабельность продукции показывает, сколько прибыли приходится на единицу реализованной продукции. Рост коэффициента является следствием роста цен при постоянных затратах на производство или снижение затрат на производство, при постоянных ценах.

Рентабельность основной деятельности показывает, сколько прибыли приходится на единицу произведенной продукции.

Показатель рентабельности основного капитала показывает эффективность использования всего имущества предприятия. Рост коэффициента свидетельствует об увеличивающемся спросе на продукцию предприятия, этот коэффициент увеличился.

Рентабельность собственного капитала показывает эффективность его использования. Динамика коэффициента оказывает влияние на уровень котировки акций на фондовых биржах.

Коэффициент рентабельности перманентного капитала отражает эффективность

использования капитала, вложенного в деятельность предприятия на длительный срок.

Таким образом, предприятие можно признать рентабельным, так как показатели имеют положительное значение и имеют тенденцию к увеличению.

Заключение

При выполнении данной работы был проведен финансовый анализ ФГУП СУ № 745 при Федеральном агентстве социального строительства в результате можно сделать выводы, что данное предприятие не является финансово устойчивым и не может погасить свои долги активами числящимися у него в балансе, но к концу года финансовое состояние предприятия улучшается, а так же становится более финансово независимым. Данный вывод сделан при рассмотрении следующих критериев:

При анализе источников средств предприятия выявлено снижение заемного капитала на 30199тыс. руб., в то время когда увеличение собственного капитала за год составило 31874 тыс. руб.

Наблюдается увеличение внеоборотных активов на 3936 тыс. руб., что так же расценивается отрицательно.

При этом наблюдается увеличение оборотных активов на 112171 тыс. руб. что можем видеть при анализе оборонных активов, это произошло за счет увеличения объемов производства об этом можно судить наблюдая рост задолженности перед поставщиками и подрядчиками.

Временной лаг на конец года меньше месяца, что оценивается положительно, но к концу года он увеличился до 2,28 мес., что в свою очередь характеризует отрицательную ситуацию на предприятии.

Долгосрочные кредиты на конец года отсутствуют - это говорит о том, что средства на инвестиционные цели не поступают. На донном предприятии коэффициент обновления больше коэффициента выбытия - это считается благоприятной ситуацией

Список используемой литературы

1. Формы 1, 2, 5, за ФГУП СУ № 745 при Федеральном агентстве социального строительства 2007г.

2. Романова Л.Е. Анализ хозяйственной деятельности. М., 2003г.

3. Технико-экономический анализ деятельности предприятия: Методические указания к курсовому проекту для студентов специальностей 061100 "Менеджмент", 060800 " Экономика и управление на предприятии" всех форм обучения / Сост. Зарецкая В.Г. Хабаровск, 2001.

4. Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа. М., 1998.

5. Савицкая Г.В. Анализ хозяйственной деятельности предприятия. М., 1998

Похожие работы

... разработке комплекса увеличению объёмов реализации в «центрах» доходов, проведение рекламной кампании. • Повышение привлекательности, востребованности услуг филиала УФПС РС(Я)- Алданского улусного узла почтовой связи. Финансовая деятельность : • Ревизия дебиторской задолженности. Группировка задолженности по степени ликвидности. Выявление задолженности с низкой степенью вероятности погашения, ...

... дохода характеризует размер эффекта, получаемого в результате коммерческой деятельности предприятия. 9; 257 Глава II: Система показателей, характеризующих финансовое состояние предприятия индустрии гостеприимства Финансовая деятельность - это рабочий язык бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые ...

... коэффициентов (текущей ликвидности, обеспеченности собственными средствами и коэффициента восстановления платежеспособности) и анализ их динамики дают основание признать структуру баланса удовлетворительной, а предприятие - платежеспособным. По результатам проведенного анализа финансового состояния предприятия можно сделать вывод: у анализируемого предприятия среднее финансовое состояние ...

... что приходится учитывать при выборе карточек российских систем или индивидуальных банковских. В случае выбора карточек VISA или MasterCard к услугам клиента не только тысячи магазинов по России, но и огромная сеть по всему миру. Расчетная часть: «Анализ финансового состояния предприятия» Задание на расчетную часть. Финансовое состояние предприятия выражается в соотношении структур его ...

0 комментариев