Навигация

Выбор инвестиционных проектов при долгосрочном дефиците средств

5.2. Выбор инвестиционных проектов при долгосрочном дефиците средств.

В условиях долгосрочного дефицита средств необходимо прогнозировать возможную доходность вложений ан свободном рынке. Конечной целью анализа является оценка максимизации ценности фирмы к концу периода рационирования.

1). Компания будет работать в условиях рационирования 2 года: R0 = 20%, R1 = 15%, R = 10%.

2). Рационирование 3 года: R0 = 25%, R2 = 20%, R1 = 15%, R = 10%.

1). Определим нижнюю границу доходности используемых средств из условия инвестирования всей суммы собственных средств на 2 года под 20% годовых.

W = 2128 * (1 + 0,2)2 = 3064,32

0 1 2 3 4 5

Далее посчитаем общую величину выгоды в условиях рационирования 2 года:

WА=(2128 – 1528)*(1 + 0,2)2 + 728*(1+0,15) + 478 + 1028/1,1 + 678/1,12 + +528/1,13 = 4450,9

WВ=(2128 – 1028)*(1 + 0,2)2 + 828*1,15 + 528 + 328/1,1 + 228/1,12 + +128/1,13 = 3646,9

Находим, что в случае проекта А прирост ценностей составит 4450,9 – 3064,32 = 1386,58, а в случае проекта В 3646,9 – 3064,32 = 582,58. Поэтому выбираем проект А.

2). Рационирование 3 года. Определим нижнюю границу доходности используемых средств из условия инвестирования всей суммы собственных средств на 3 года под 25% годовых.

W = 2128 * (1 + 0,25)3 = 4156,25

Посчитаем общую величину выгоды в условиях рационирования 3 года, если за счет собственных средств будет финансироваться какой-либо проект:

WА=(2128 – 1528)*(1 + 0,25)3 + 728*1,22 + 478*1,15 + 1028 + 678/1,1 + 528/1,12 =4850,6

WВ=(2128 – 1028)*(1 + 0,25)3 + 828*1,22 + 528*1,15 + 328 + 228/1,1 + 128/1,12 = 4572,1

В случае проекта А прирост ценностей составит 4850,6 – 4156,25 = 694,35, а в случае проекта В 4572,1 – 4156,25 =415,85. Таким образом выгоднее инвестировать проект А.

6. Анализ рисков проекта с помощью дерева решений

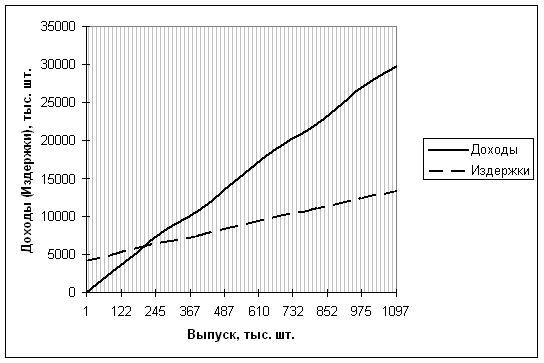

Предположим, что «Robotics International, Ltd.» рассматривает возможность производства промышленных роботов для отрасли промышленности, выпускающей телевизоры.

Этап 1. В момент t = 0, который в данном случае имеет место где-то в ближайшем будущем, проводится изучение стоимостью в: 638 тыс. для применения роботов на линиях сборки телевизоров.

Этап 2. Если окажется, что значительный рынок для телевизионных сборочных роботов действительно существует, тогда в момент t = 1 расходуется: 1138 тыс. дол. на разработку и изготовление нескольких опытных образцов роботов. Эти роботы затем оцениваются инженерами из телевизионной промышленности, и их мнения определяют, будет ли фирма продолжать работу над проектом.

Этап 3. Если опытные образцы роботов хорошо себя покажут, тогда в момент t = 2 в строительство производственного предприятия инвестируется 11380 тыс. дол. Менеджеры прогнозируют, что чистый денежный поток, генерируемый в течение последующих пяти лет, может варьировать в зависимости от спроса на продукцию. По оценке руководства, вероятность того, что исследование даст благоприятные результаты, составляет (0,75) Это приведет к решению перейти к этапу 2 . Если работа по проекту прекратится, расходы компании на начальное маркетинговое исследование будут списаны в убыток. Если маркетинговое исследование предпринято и его результаты положительны, тогда по предварительному подсчету руководства, сделанному еще до начальной инвестиции есть: (60%)- ная вероятность того, что телеинженеры сочтут робот полезным, и (40%) -ная вероятность того, что он им не понравится.

Если инженеры примут робот, тогда фирма потратит заключительные средства на постройку предприятия и развертывание производства, в противном случае проект будет отвергнут. Если фирма все-таки развернет производство, операционные денежные потоки за 5-летний срок действия проекта будут зависеть от того, насколько хорошо рынок примет конечный продукт. Есть (32%) ный шанс на то, что спрос будет вполне приемлемым, а чистый денежный поток составит 11380 тыс. дол в год; 40%-ная вероятность — 5380 тыс.дол и (28%) - ная возможность ежегодного убытка в 3380 тыс.дол.

Цена капитала для компании (10%).

| t=0 | t=1 | t=2 | t=3 | t=4 | t=5 | t=6 | Кумулятивная вероятность | NPV | Вер-ть*NPV | |

| -623 | -1123 | -11230 | 0,25 | 0,25 | -623 | -156 | ||||

| 75,00% | 60% | 0,75*0,4 | 0,3 | -1630 | -489 | |||||

| 32% | 11230 | 11230 | 11230 | 11230 | 0,75*0,6*0,32 | 0,144 | 16442 | 2368 | ||

| 40% | 5230 | 5230 | 5230 | 5230 | 0,75*0,6*0,4 | 0,18 | 1627 | 293 | ||

| 28% | -3230 | -3230 | -3230 | -3230 | 0,75*0,6*0,28 | 0,126 | -19261 | -2427 | ||

| Итого | 1,00 | -3446 | -411 | |||||||

Библиографический список

1. Управление проектами. / И.И. Мазур, В.Д. Шапиро и др.Справочное пособие. – М.: Высшая школа, 2001. – 875 с.: ил.

2. Масловский В.П. Методы оценки инвестиционных проектов: Учебное пособие / КрасГАСА. – Красноярск, 1996. – 125 с.

3. Масловский В.П. Оценка инвестиционных проектов: Методические указания к курсовой работе для студентов экономических специальностей и специализаций. Красноярск: КрасГАСА, 1998. 102 с.

4. Методические рекомендации по оценке эффективности инвестиционных проектов. Утверждены Министерством экономики РФ: 1999. 197с.

5. Виленский П.Л., Лившиц В.Н., Смоляк С.А. Оценка эффективности инвестиционных проектов: Теория и практика. М.:Дело, 2001.

Похожие работы

... из которых наиболее распространенными являются: диверсификация, приобретение дополнительной информации о выборе и результатах, лимитирование, самострахование, страхование. Глава 4. Экономическая оценка инвестиционного проекта по производству камбалы дальневосточной холодного копчения Таблица 4.1 Исходные данные Примечание Проект А Проект Б 1. Потребность в инвестициях ...

я оценка проекта; II. ФИНАНСОВО-ЭКОНОМИЧЕСКАЯ ОЦЕНКА ИНВЕСТИЦИОННОГО ПРОЕКТА. 2.1. СТРУКТУРА РАЗДЕЛА ФИНАНСОВО-ЭКОНОМИЧЕСКОЙ ОЦЕНКИ ТЭО. Объём и структура ТЭО зависит от размеров создаваемого предприятия, реализуемого проекта, сектора экономики, в котором осуществляемого бизнеса. Любой предпринимательский проект начисляется с идеи и проходит различный по ...

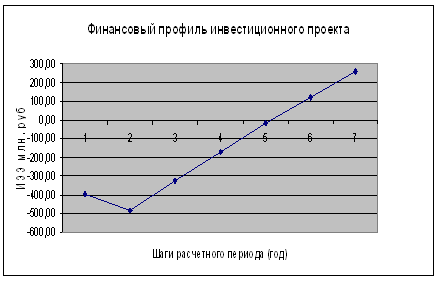

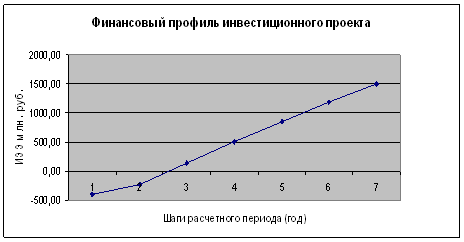

... проекта до дня, когда разность между накопленной суммой чистой прибыли с амортизационными отчислениями и объемом инвестиционных затрат приобретает положительное значение. Экономическая целесообразность инвестиционного проекта выражается такими категориями как: - Эффективность проекта, т.е. выгодность для инвестора. - Финансовая реализуемость проекта. - Приемлемый уровень риска реализации ...

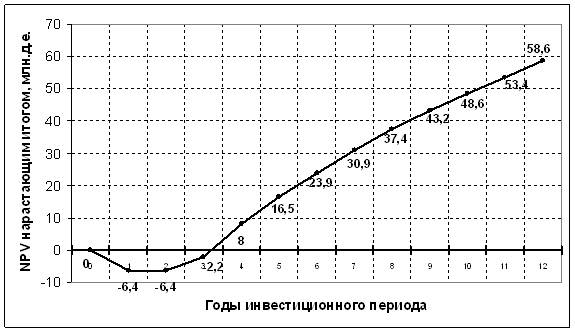

... службы ведущего оборудования – 10 лет Общий срок жизни инвестиций – 12 лет Потребность в оборотных средствах составит в 1-м году производства – 70%, во 2-ом – 100%. 2. Финансово-экономическая оценка проекта 2.1 Общие инвестиции Распределение инвестиций по годам реализации проекта осуществляется на основе расчета общей потребности ...

0 комментариев