Навигация

Инвестиционная фаза

2. Инвестиционная фаза

- проведение тендерных торгов и заключение контрактов

- покупка или аренда земли

- этап строительства

- обучение персонала

- сдача объекта

3. Эксплуатационная фаза

- эксплуатация проекта

- мониторинг экономических проектов, расширение, инновации и ликвидация проекта.

На самом раннем этапе работы с проектом возникает необходимость в сборе максимально полной информации о сфере реализации проекта, об участниках этого проекта, о правовом обеспечении нормального хода производственного процесса. На стадии разработки проектной документации эта информация дополняется и становится комплексной, что позволяет с большей степенью обоснованности прогнозировать ход реализации и эксплуатации проекта.

Масштаб инвестиционного проекта определяется влиянием результатов его реализации на хотя бы один из рынков: финансовый, материальный, труда, а также на экологическую и социальную обстановку. Проекты, реализация которых существенно влияет на экономическую, социальную или экологическую ситуацию на Земле, рассматриваются как глобальные. Проекты, реализация которых существенно влияет на экономическую, социальную или экологическую ситуацию в стране и не оказывает существенного влияния на ситуацию в других странах, рассматриваются как крупномасштабные. Далее идут проекты регионального, городского масштаба и локальные проекты.

Государственное регулирование инвестиционной деятельности осуществляется следующим образом:

- в соответствии с государственными инвестиционными программами;

- прямым управлением государственными инвестициями;

- введением системы налогов с дифференцированием налоговых ставок и льгот;

- предоставлением финансовой помощи в виде дотаций, субсидий, субвенций, бюджетных ссуд;

- регулированием прав землепользования и пользования другими природными ресурсами;

- контролем за соблюдением государственных норм и стандартов;

- антимонопольными мерами;

- экспертизой инвестиционных проектов.

При этом государственные органы и должностные лица не вправе ограничивать права инвесторов в выборе объектов инвестирования.

Формы, состав и источники инвестиций различны и зависят от состава и масштаба проекта, его направленности, характера и содержания инвестиционного цикла, характера и степени участия в проекте государства и иностранных инвесторов и ряда других факторов. Различаю следующие формы инвестиций: недвижимость (сооружения, здания, земля); денежные средства и их эквиваленты (целевые вклады, оборотные средства, ценные бумаги); имущество (машины и оборудование, оснастка и инструмент); имущественные права (ноу-хау, лицензии, товарные знаки, патенты и другие авторские права).

В самом общем смысле, инвестиционный проект — это вложение капитала с целью последующего получения дохода.

Структура источников инвестиций следующая :

1). Собственный капитал реципиента, включает:

1.1. Собственные средства (прибыль, накопления, амортизационные отчисления, страховки, пени).

1.2. Активы (основные фонды, недвижимость, другие формы собственности).

1.3. Привлеченные средства ( средства от продажи ценных бумаг, благотворительные и иные взносы, средства вышестоящих организаций).

1.4. Бюджетное финансирование ( ассигнования из федерального, регионального и местных бюджетов; средства фондов поддержки предпринимательства, дотации, субсидии, субвенции ).

1.5. Иностранные инвестиции ( инвестиции в форме финансового или иного участия в уставном капитале совместных предприятий).

2). Заемный капитал реципиента – это государственные кредиты, кредиты иностранных инвесторов, облигационные займы; кредиты банков, инвестиционных фондов и компаний, страховых обществ, пенсионных фондов; векселя. Эти средства подлежат возврату на определенных заранее условиях (сроки, график, процент).[2].

Все инвестиционные идеи оцениваются по следующим критериям:

- технологическая осуществимость;

- долгосрочная жизнеспособность;

- экономическая эффективность;

- социальная приемлемость;

- экологическая безопасность;

- организационно- правовая обеспеченность.

Исследование возможностей инвестирования проводится с целью предварительного выявления реальности его осуществления и рентабельности. Такое исследование основывается, как правило, на обобщенных оценках с использованием прошлого опыта. Можно в зависимости от характера изучаемых условий проводить исследование либо общих возможностей, либо возможностей конкретного проекта, а также то и другое.

Исследование общих возможностей содержит информацию о районе реализации проекта:

- прогноз экономического и социального развития;

- отраслевые прогнозы;

- градостроительные прогнозы и программы;

- документы государственного регулирования инвестиционной деятельности в регионе осуществления проекта;

- географическое положение и основные экономические характеристики;

- природные ресурсы района, их стоимость и доступность;

- инфраструктура, особенно дороги, транспорт, энергоснабжение;

- занятость и доходы населения;

Исследование мощностей конкретных проектов проводится на основе анализа общих данных инвестиционного проекта, а также следующей информации:

- спрос на конкретную продукцию проекта;

- наличие основных факторов производства (материалы, полуфабрикаты, оборудование и т.д.);

- характеристика технологических процессов;

- потребность в трудовых ресурсах;

- сроки осуществления проекта;

- инвестиционные и производственные издержки, источники финансирования;

- коммерческая рентабельность проекта;

- Национальная и экономическая выгода от реализации проекта.

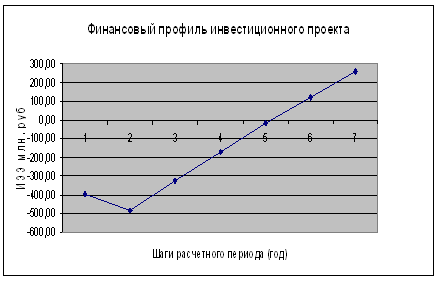

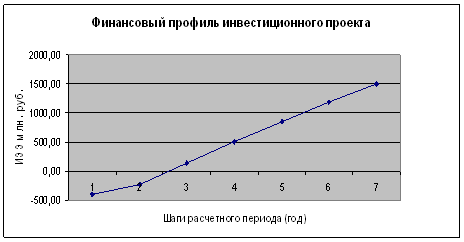

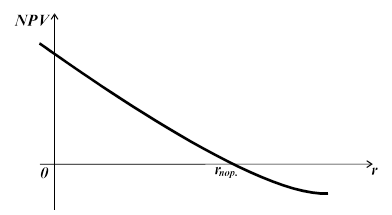

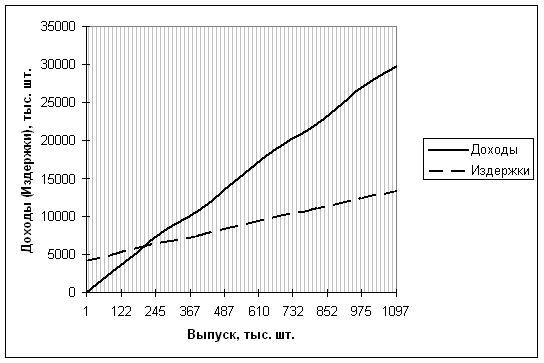

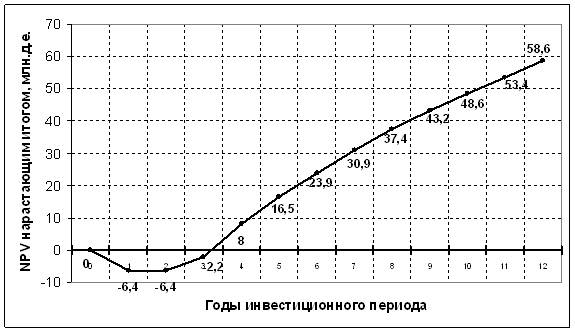

Ограниченный период времени, за который реализуются поставленные цели, называется жизненным циклом проекта. Сравнение поступающих денежных средств (выгод) и их расходов (затрат) позволяет определить так называемый чистый денежный поток (net cash flow). Первый этап реализации проекта, как правило, характеризуется отрицательной величиной чистого денежного потока (осуществляется инвестирование денежных средств), затем (с ростом доходов по проекту) его величина становится положительной.

Очередность выполнения отдельных элементов проектного анализа зависит от множества факторов: вида продукции проекта, типа собственника, новизны используемой технологии и т. п. Однако, как правило, первым проводится коммерческий и технический анализ, а затем остальные этапы проектного анализа (рис. 1), что не исключает другую очередность и возврат к предыдущим этапам оценки. Все сказанное позволяет еще раз подчеркнуть сложность, многогранность реального процесса прохождения от идеи проекта до стадии подведения итогов.

Похожие работы

... из которых наиболее распространенными являются: диверсификация, приобретение дополнительной информации о выборе и результатах, лимитирование, самострахование, страхование. Глава 4. Экономическая оценка инвестиционного проекта по производству камбалы дальневосточной холодного копчения Таблица 4.1 Исходные данные Примечание Проект А Проект Б 1. Потребность в инвестициях ...

я оценка проекта; II. ФИНАНСОВО-ЭКОНОМИЧЕСКАЯ ОЦЕНКА ИНВЕСТИЦИОННОГО ПРОЕКТА. 2.1. СТРУКТУРА РАЗДЕЛА ФИНАНСОВО-ЭКОНОМИЧЕСКОЙ ОЦЕНКИ ТЭО. Объём и структура ТЭО зависит от размеров создаваемого предприятия, реализуемого проекта, сектора экономики, в котором осуществляемого бизнеса. Любой предпринимательский проект начисляется с идеи и проходит различный по ...

... проекта до дня, когда разность между накопленной суммой чистой прибыли с амортизационными отчислениями и объемом инвестиционных затрат приобретает положительное значение. Экономическая целесообразность инвестиционного проекта выражается такими категориями как: - Эффективность проекта, т.е. выгодность для инвестора. - Финансовая реализуемость проекта. - Приемлемый уровень риска реализации ...

... службы ведущего оборудования – 10 лет Общий срок жизни инвестиций – 12 лет Потребность в оборотных средствах составит в 1-м году производства – 70%, во 2-ом – 100%. 2. Финансово-экономическая оценка проекта 2.1 Общие инвестиции Распределение инвестиций по годам реализации проекта осуществляется на основе расчета общей потребности ...

0 комментариев