Навигация

Оценка эффективности портфельного инвестирования

4. Оценка эффективности портфельного инвестирования

В практике могут возникать ситуации, когда организация может инвестировать одновременно несколько проектов. При ограничении финансовых ресурсов возникает задача оптимизации инвестиционного портфеля. Недостаток финансовых ресурсов может носить характер абсолютного ограничения, когда нет возможности инвестировать свыше определенной суммы и временного, когда ресурсы ограничены по периодам.

Провести оценку эффективности портфельного инвестирования.

4.1) Составить инвестиционный портфель, максимизирующий суммарный возможный прирост капитала и проверить несколько других комбинаций. Проекты поддаются дроблению. Индекс доходности допускается рассчитать упрощенно.

Таблица 4.1. Исходные данные

| Возможность инвестировать | а) | б) |

| 65 | 110 |

Таблица 4.2. Расчет индекса доходности

| Показатель | Проект | |||

| А | Б | В | Г | |

| Инвестиции | 32 | 42 | 56 | 29 |

| Чистая приведенная стоимость | 6,69 | 8,23 | 7,16 | 5,95 |

| Индекс доходности | 1,209 | 1,196 | 1,128 | 5,950 |

Индекс доходности = (Инвестиции + ЧПС)/Инвестиции

| Индекс доходности по убыванию | ||||

| Проект | Г | В | А | Б |

| Индекс доходности | 5,950 | 1,128 | 1,209 | 1,196 |

Суммарный объем инвестиции превышает имеющиеся у компании ресурсы. Необходимо составить инвестиционный портфель, максимизируя суммарный возможный прирост капитала. Проекты поддаются дроблению.

Плавная оптимизация допускает возможность реализовывать не только целиком каждый проект, но и любую его часть. При этом берется к рассмотрению соответствующая доля инвестиций и доходов. Методика расчета портфеля инвестиций включает следующие операции:

- проекты упорядочиваются по убыванию индекса доходности;

- в инвестиционный портфель включаются первые проекты, которые в сумме в полном объеме могут быть профинансированы компанией;

- очередной проект берется в той части в которой он может быть профинансирован.

В нашем примере по убыванию индекса доходности проекты упорядочиваются следующим образом: А, Г, В, Б.

Наиболее оптимальным будет следующий набор инвестиций для варианта А:

Таблица 4.3.

| Наиболее оптимальным будет следующий набор инвестиций для варианта а) | |||

| Проект | Инвестиции | Часть инвестиций, включаемых в портфель, % | NPV |

| Г | 29 | 100 | 5,95 |

| В | 31 | 55,36 | 3,96 |

| Итого | 60 | 9,91 | |

Для варианта В с возможностью инвестировать 110ед.:

Таблица 4.4.

| Наиболее оптимальным будет следующий набор инвестиций для варианта б) | |||

| Проект | Инвестиции | Часть инвестиций, включаемых в портфель, % | NPV |

| Г | 29,00 | 100,00 | 5,95 |

| В | 56,00 | 100,00 | 7,16 |

| А | 9,00 | 28,13 | 1,88 |

| Итого | 94,00 | 14,99 | |

Любая другая комбинация уменьшает суммарную NPV.

4.2) Составить инвестиционный портфель, максимизирующий суммарный возможный прирост капитала. Проекты не поддаются дроблению.

Возможны следующие сочетания проектов в портфеле:

Таблица 4.5.

| Вариант | Суммарные инвестиции | Суммарная NPV |

| А+Б | 74 | 14,92 |

| А+Г | 61 | 12,64 |

| Б+В | 98 | 15,39 |

| Б+Г | 71 | 14,18 |

| В+Г | 85 | 13,11 |

Оптимальным является инвестиционный портфель, включающий проекты Б и В.

4.3.) Составить оптимальный инвестиционный портфель на два года. Фактор дисконта принять равным 0,9091.

Рассчитаем потери NPV в случае если каждый из анализируемых проектов будет отсрочен к исполнению на год:

Таблица 4.6.

| Проект | NPV в году 1 | Фактор дисконта | NPV в году 0 | Потеря NPV | Величина отложенных инвестиций | Индекс возможных потерь |

| А | 6.84 | 0.9091 | 6,08 | 0,1901 | 32 | 0,0649 |

| Б | 3.36 | 7,48 | 0,1781 | 42 | 0,0459 | |

| В | 8.34 | 6,51 | 0,1162 | 56 | 0,0669 | |

| Г | 4.35 | 5,41 | 0,1865 | 29 | 0,0774 |

Наименьшие потери будут в случае, когда отложен к исполнению проект Г, затем последовательно В, А и Б. Таким образом, инвестиционный портфель первого года должен включать проекты Г и Б в полном объеме, а также часть проекта В. Оставшуюся часть проекта В и проект А следует включить в план второго года. (табл.4.7.).

Таблица 4.7.

| Проект | Инвестиции | Часть инвестиций, включаемых в портфель,% | NPV | Потери |

| А) Инвестиции первого года | ||||

| Г | 37 | 100 | 5,95 | 0,161 |

| А | 63 | 196,88 | 13,17 | 0,209 |

| Всего | 100 | 19,12 | ||

| Б) инвестиции второго года | ||||

| А | 2 | 6,25 | 0,38 | 0,190 |

| В | 56 | 100 | 6,51 | 0,116 |

| Б | 42 | 100 | 7,48 | 0,178 |

| Всего | 100 | 14,37 | ||

Суммарная NPV за два года при таком формировании портфелей составит 33,49, а общие потери 0,854.

Похожие работы

... из которых наиболее распространенными являются: диверсификация, приобретение дополнительной информации о выборе и результатах, лимитирование, самострахование, страхование. Глава 4. Экономическая оценка инвестиционного проекта по производству камбалы дальневосточной холодного копчения Таблица 4.1 Исходные данные Примечание Проект А Проект Б 1. Потребность в инвестициях ...

я оценка проекта; II. ФИНАНСОВО-ЭКОНОМИЧЕСКАЯ ОЦЕНКА ИНВЕСТИЦИОННОГО ПРОЕКТА. 2.1. СТРУКТУРА РАЗДЕЛА ФИНАНСОВО-ЭКОНОМИЧЕСКОЙ ОЦЕНКИ ТЭО. Объём и структура ТЭО зависит от размеров создаваемого предприятия, реализуемого проекта, сектора экономики, в котором осуществляемого бизнеса. Любой предпринимательский проект начисляется с идеи и проходит различный по ...

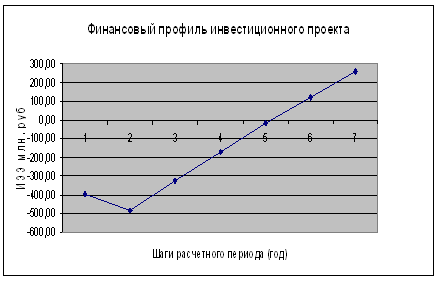

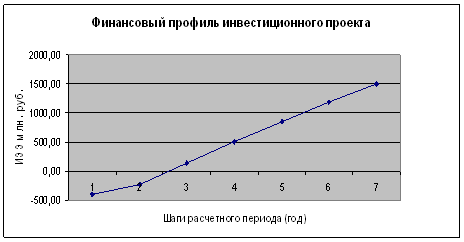

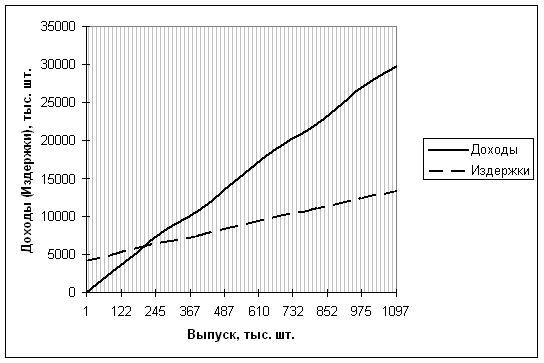

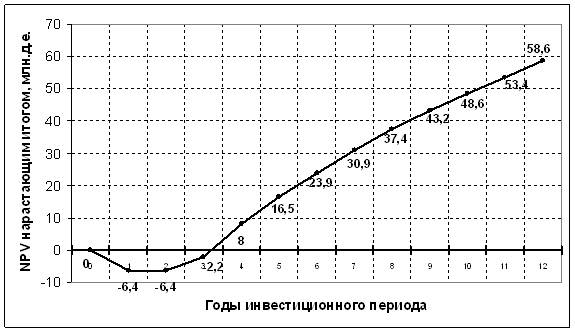

... проекта до дня, когда разность между накопленной суммой чистой прибыли с амортизационными отчислениями и объемом инвестиционных затрат приобретает положительное значение. Экономическая целесообразность инвестиционного проекта выражается такими категориями как: - Эффективность проекта, т.е. выгодность для инвестора. - Финансовая реализуемость проекта. - Приемлемый уровень риска реализации ...

... службы ведущего оборудования – 10 лет Общий срок жизни инвестиций – 12 лет Потребность в оборотных средствах составит в 1-м году производства – 70%, во 2-ом – 100%. 2. Финансово-экономическая оценка проекта 2.1 Общие инвестиции Распределение инвестиций по годам реализации проекта осуществляется на основе расчета общей потребности ...

0 комментариев