Навигация

Диагностика финансовой устойчивости, платежеспособности, ликвидности, кредитоспособности и деловой активности организации

1.2.3 Диагностика финансовой устойчивости, платежеспособности, ликвидности, кредитоспособности и деловой активности организации

В условиях рынка, когда предприятие ведет свою деятельность, привлекая как собственные, так и заемные средства, большое значение имеет финансовая независимость предприятия от внешних заемных источников.

Для анализа динамики основных показателей финансовой устойчивости предприятия составляется таблица 5.

Таблица 5 - Динамика показателей финансовой устойчивости

| Показатели | На начало года | На конец года | Изменение за год,+/- |

| 1 | 2 | 3 | 4 |

| 1. Коэффициент капитализации U1 | 0,10 | 0,15 | 0,04 |

| 2. Коэффициент обеспеченности собственными источниками финансирования U2 | 0,13 | -0,32 | -0,45 |

| 3. Коэффициент финансовой независимости U3 | 0,91 | 0,87 | -0,03 |

| 4. Коэффициент финансирования U4 | 9,70 | 6,81 | -2,89 |

| 5. Коэффициент финансовой устойчивости U5 | 0,91 | 0,87 | -0,03 |

На начало года показатель капитализации U1 составлял 0,10, на конец года - 0,15 - увеличилось привлечение заемных средств. Показатель U1 не выше 1,5, то есть на 1 руб. собственных средств приходится 10 коп. заемных. Это свидетельствует о финансовой устойчивости предприятия.

Показатель обеспеченности собственными источниками финансирования U2<0,5 (на начало года составлял 0,13, на конец года – минус 0,32), то есть предприятие зависит от заемных источников средств при формировании своих оборотных активов.

Показатель финансовой независимости U3 характеризует долю собственных источников в общем объеме источников. Данный коэффициент снизился к концу года (изменение составило 0,03), что является не самым благоприятным моментом в развитии предприятия. Однако, для финансовой устойчивости собственного капитала у предприятия пока достаточно.

Показатель финансирования U4 показывает, какая часть деятельности предприятия финансируется за счет собственных средств. К концу года происходит значительное снижение собственных средств. Значение коэффициента больше 1 (на начало года – 9,70 на конец – 6,81), что говорит об отсутствии опасности неплатежеспособности.

Показатель финансовой устойчивости U5 показывает удельный вес тех источников, которые могут быть использованы длительное время. На начало года предприятие было более финансово устойчиво, но к концу года ситуация меняется в худшую сторону, так как значение коэффициента снижается.

В целом предприятие является финансово устойчивым и независимым. Однако большинство коэффициентов к концу года снижается, что является не самым благоприятным моментом для развития предприятия.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

Для анализа ликвидности баланса группируются активы и пассивы баланса в таблице 6.

| Таблица 6 - Анализ ликвидности баланса |

| ||||||||||||||

| АКТИВ | На начало года, тыс. руб. | На конец года тыс. руб. | ПАССИВ | На начало года тыс. руб. | На конец года тыс. руб. | Платежный излишек (+) или недостаток (-) | |||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | ||||||||

| Наиболее ликвидные активы | 25,89 | 138,68 | Наиболее срочные обязательства | 58235,63 | 83879,94 | -58209,74 | -83741,26 | ||||||||

| Быстро реализуемые активы | 55625,03 | 43643,97 | Краткосрочные пассивы | 0,00 | 0,00 | 55625,03 | 43643,97 | ||||||||

| Медленно реализуемые активы | 14991,73 | 22178,12 | Долгосрочные пассивы | 3116,31 | 2947,24 | 11875,42 | 19230,88 | ||||||||

| Трудно реализуемые активы | 585556,45 | 611899,11 | Постоянные пассивы | 594847,15 | 591032,70 | -9290,70 | 20866,41 | ||||||||

| БАЛАНС | 656199,09 | 677859,88 | БАЛАНС | 656199,09 | 677859,88 | 0,00 | 0,00 | ||||||||

Сравнение итогов первой группы по активу и пассиву показывает, что баланс является неликвидным, так как срочные обязательства превышают ликвидные активы.

Сравнение итогов второй группы по активу и пассиву показывает тенденцию увеличения текущей ликвидности в недалеком будущем (от 3 до 6 мес.).

Сопоставление итогов третьей группы показывает, что в отдаленном будущем (от 6 мес. до года) ожидается платежеспособность предприятия.

Сопоставляя итоги четвертой группы видно, что условия ликвидности баланса на конец года не выполняются, поскольку трудно реализуемые активы превышают постоянные пассивы.

Более детальным является анализ платежеспособности при помощи коэффициентов, приведенных в таблице 7.

Таблица 7 - Показатели платежеспособности и ликвидности

| Показатели | На начало года | На конец года | Изменение за год, +/- |

| 1 | 2 | 3 | 4 |

| 1. Общий показатель платежеспособности | 0,55 | 0,34 | -0,21 |

| 2. Коэффициент абсолютной ликвидности | 0,00 | 0,00 | 0,00 |

| 3. Коэффициент "критической оценки" | 0,96 | 0,52 | -0,43 |

| 4. Коэффициент текущей ликвидности | 1,21 | 0,79 | -0,43 |

| 5. Коэффициент маневренности функционирующего капитала | 1,21 | -1,24 | -2,45 |

Для комплексной оценки платежеспособности предприятия в целом используется общий показатель платежеспособности. Его значение должно превышать 1. В данном случае показатель на начало года составлял 0,55, на конец года - 0,34, что является не самым благоприятным моментом в развитии предприятия (низкой платежеспособности).

Показатель абсолютной ликвидности на начало года составлял 0,00, на конец года - 0,002, то есть условие не выполняется - предприятие является недостаточно ликвидным.

Показатель "критической оценки" на начало года составил 0,96, однако на конец года он снизился до 0,52, то есть на предприятии недостаточно ликвидных активов.

Главным показателем платежеспособности является коэффициент текущей ликвидности. Он показывает, что в начале года (1,21) предприятие не способно покрыть краткосрочные обязательства, мобилизовав все текущие активы. К концу года показатель снижается до 0,79, то есть ситуация ухудшается.

На начало года показатель маневренности функционирующего капитала составил 1,21, на конец года – минус 1,21 – снижается - это положительный признак, так как увеличивается капитал, обездвиженный в запасах дебиторской задолженности.

Завершая анализ платежеспособности и ликвидности, можно провести бальную оценку финансового состояния предприятия. Сущность данной методики заключается в классификации предприятий по уровню финансового риска, то есть любое анализируемое предприятие может быть отнесено к определенному классу в зависимости от «набранного» количества баллов, исходя из фактических значений ее финансовых коэффициентов [1].

Результаты оформляются в виде таблицы 8.

Таблица 8 - Классификация финансового состояния предприятия

| Показатели | На начало года | На конец года | ||

| фактическое значение коэффициента | количество баллов | фактическое значение коэффициента | количество баллов | |

| 1 | 2 | 3 | 4 | 5 |

| Коэффициент абсолютной ликвидности | 0,00 | 0,00 | 0,00 | 0,00 |

| Коэффициент "критической оценки" | 0,96 | 9,90 | 0,52 | 2,47 |

| Коэффициент текущей ликвидности | 1,21 | 4,30 | 0,79 | 0,56 |

| Доля оборотных средств в активах | 0,11 | 0,28 | 0,10 | 0,25 |

| Коэффициент обеспеченности собственными средствами | 0,13 | 1,40 | -0,32 | 0,00 |

| Коэффициент капитализации | 0,10 | 0,00 | 0,15 | 1,00 |

| Коэффициент финансовой независимости | 0,91 | 10,00 | 0,87 | 10,00 |

| Коэффициент финансовой устойчивости | 0,91 | 5,00 | 0,87 | 5,00 |

| ИТОГО | - | 30,88 | - | 19,28 |

Из таблицы 8 можно сделать вывод, что данная организация относится к четвертому классу. Она имеет неустойчивое финансовое состояние. При взаимоотношениях с ней имеется определенный финансовый риск. У нее неудовлетворительная структура капитала, а платежеспособность находится на нижней границе допустимых значений. Прибыль у таких организаций, как правило, отсутствует вовсе или очень незначительная, достаточная только для обязательных платежей в бюджет.

Анализ показателей оборачиваемости проводится в таблице 9.

| Таблица 9 - Показатели оборачиваемости | ||||

| Показатели | За предыду-щий год | За отчетный год | Изменение за год, +/- |

|

| 1 | 2 | 3 | 4 |

|

| Коэффициент общей оборачиваемости | 0,01 | 0,01 | 0 |

|

| Коэффициент оборачиваемости основных средств | 0,01 | 0,01 | 0 |

|

| Коэффициент оборачиваемости материальных оборотных средств | 0,57 | 0,55 | -0,02 |

|

| Коэффициент оборачиваемости оборотных средств | 0,09 | 0,1 | 0,01 |

|

| Коэффициент оборачиваемости собственного капитала | 0,01 | 0,01 | 0 |

|

| Коэффициент оборачиваемости постоянного капитала | 0,01 | 0,01 | 0 |

|

| Коэффициент оборачиваемости переменного капитала | 0,1 | 0,07 | -0,03 |

|

Из таблицы 9 видно, что показатель оборачиваемости материальных оборотных средств, характеризующий скорость реализации материальных оборотных активов, уменьшился на 0,02 и уменьшился коэффициент оборачиваемости переменного капитала на 0,03. Остальные коэффициенты остались практически без изменений.

Похожие работы

... 169,25% до 45,7 %. Период окупаемости собственного капитала повысился с 91 года до 141 года, что является неблагоприятной тенденцией. Заключение В данной работе рассмотрены особенности учёта оплаты труда на ЮЗЭС филиал ОАО «Ростовэнерго», дан экономико-статистический анализ развития предприятия за 2004-2006 год. Органами управления являются: общее собрание акционеров; совет директоров ( ...

... не гарантирована. При этом удельные показатели негативных воздействий на окружающую среду в расчете на душу населения и единицу валового внутреннего продукта в России являются одними из самых высоких в мире. Экологическая обстановка в г. Ростове-на-Дону Атмосферный воздух Состояние атмосферного воздуха в г. Ростове-на-Дону определяется рядом специфических факторов, среди которых: Ø ...

... четко решать, какие из продуктов производить и какие технологиии использовать при их производстве, как проводить рекламу для повышения спроса на на свой товар.[1;с.57] 2.3 Положительные и отрицательные свойства конкуренции Для конкретной туристской организации привлекательность рынка зависит от способности компании удовлетворить потребности покупателей лучше,чем конкуренты.Фирма будет ...

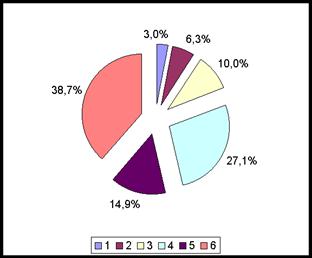

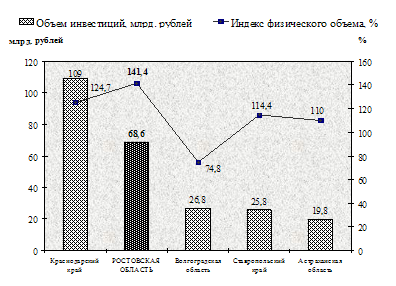

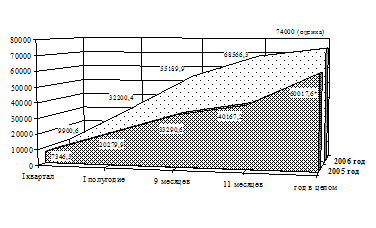

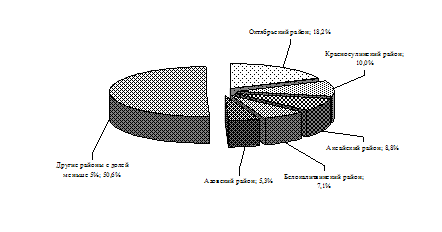

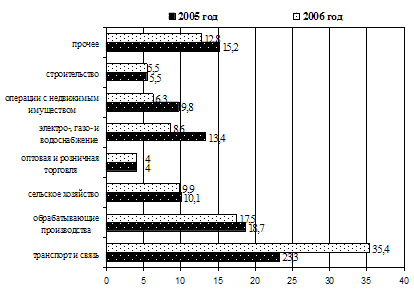

... рублей. Распределение капитальных вложений областного бюджета по отраслям и направлениям приведено в таблице 3.1[32] (см. приложение Б). 3.2 Сравнительная динамика инвестиционного климата и инвестиционной привлекательности Ростовской области В настоящее время в области фактически сформировано региональное законодательство по поддержке инвестиционной деятельности. Темпы роста инвестиций в ...

0 комментариев