Навигация

Понятие ипотеки. Модели ипотечного кредитования

1.2 Понятие ипотеки. Модели ипотечного кредитования

Ипотека - это залог недвижимости для обеспечения обязательств перед кредитором.

Ипотечное кредитование — это предоставление кредита под залог недвижимого имущества.

При ипотечном кредитовании заемщик получает кредит на покупку недвижимости. Его обязательством перед кредитором является погашение кредита, а обеспечивает исполнение этого обязательства залог недвижимости. При этом покупать и закладывать можно не только жилье, но и другие объекты недвижимости - землю, автомобиль, яхту и т.д. Недвижимость, приобретенная по ипотечной программе, является собственностью заемщика кредита с момента приобретения.

Модели (схемы) ипотечного кредитования

Выделяют две модели (схемы) ипотечного кредитования:

Двухуровневая ("американская модель") опирается на вторичный рынок закладных. Суть этой модели заключается в следующем. Банк выдает ипотечный кредит заемщику в обмен на обязательство в течение определенного срока ежемесячно переводить в банк фиксированную сумму. Это обязательство заемщика обеспечено залогом приобретаемого жилья. Банк продает кредит одному из агентств ипотечного кредитования, передавая при этом и обязательства по обеспечению. Агентства немедленно возмещают банку выплаченные заемщику средства и взамен просят переводить получаемые от него ежемесячные выплаты за вычетом прибыли (маржи) банка в агентство. Величину ежемесячных выплат, то есть ставку, по которой агентство обязуется покупать ипотечные кредиты, устанавливает само агентство на основании требований инвесторов к доходности соответствующих финансовых инструментов. Ипотечные агентства, купив некоторое количество ипотечных кредитов у коммерческих банков, собирают их в пулы и создают на основе каждого новую ценную бумагу, источником выплат по которой являются платежи заемщиков. Эти выплаты гарантированы не залогом недвижимости, а агентством как юридическим лицом. Агентства реализуют ипотечные ценные бумаги на фондовом рынке и затем также выступают посредниками, передавая инвестору, купившему ценную бумагу, выплаты агентству от банка за вычетом своей маржи. В США ставки по ипотечным ценным бумагам лишь незначительно выше ставок по государственным ценным бумагам, что объясняется уверенностью инвесторов в том, что в случае массового дефолта заемщиков государство окажет необходимую финансовую помощь ипотечным агентствам для погашения ими своих обязательств. Поддержка государства дает возможность рассматривать ценные бумаги ипотечных агентств как практически безрисковые и позволяет вкладывать в них средства самым консервативным инвесторам, таким как пенсионные фонды, обеспечивая переток в ипотечные кредиты самых дешевых на рынке ресурсов.

Одноуровневая ("немецкая модель") представляет собой автономную сбалансированную модель ипотеки, базирующуюся на сберегательно-ссудном принципе функционирования по типу немецких "частных стройсберкасс" — Bausparkasse,французских Livret Epargne Logement,американских Savings &Loans. При этой модели вкладчик получает возможность накопить необходимый взнос на покупку квартиры (например, в размере 50%ее стоимости)в течение длительного периода времени, а затем получить ипотечный кредит на покупку (строительство)заранее выбранной квартиры. Строительная сберегательная касса, являясь замкнутой финансовой структурой, начинает свою деятельность с формирования уставного капитала и имеет на его основе свой собственный источник средств (включая квартирный фонд)для выдачи кредитов. Все имеющиеся средства кассы (собственные и привлеченные) используются только для осуществления уставной деятельности, то есть на финансирование строительства жилья и выдачу ипотечных кредитов на покупку построенных квартир.

1.3 Формирование ресурсов ипотечного кредитования в мире

Одной из важнейших проблем при организации системы ипотечного кредитования является мобилизация необходимых для этого ресурсов.

В мировой банковской практике выработано несколько эффективных механизмов формирования ресурсов ипотечного кредитования (схема 1).

Многообразие механизмов мобилизации кредитных ресурсов связано, во-первых, со спецификой построения финансово-кредитных систем различных стран и, во-вторых, обусловлено особенностями юридической базы, определяющей возможности кредитных институтов по проведению ипотечных операций, а также условия функционирования субъектов системы ипотечного кредитования на рынках недвижимости и ценных бумаг.

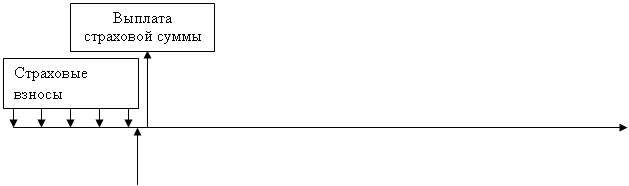

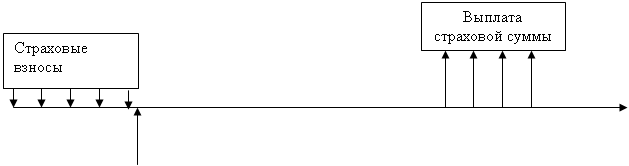

Схема 1. Система стройсбережений

Функционирование системы стройсбережений предполагает осуществление мобилизации свободных денежных средств населения в специализированных кредитных институтах, а также последующее их размещение в качестве целевых кредитов на строительство или приобретение жилья (жилищная ипотека).

Модель системы стройсбережений является замкнутой. Источниками ресурсов ипотечного кредитования являются вклады и платежи в погашение ссуд (а также бюджетные средства в качестве субсидий по стройсбережениям).

Механизм стройсбережений включает в себя 3 основных этапа.

На этапе сбережения вкладчик заключает договор со стройсберкассой, в котором оговариваются все условия финансирования в рамках данной системы. По договору вкладчик обязуется ежемесячно вносить установленную сумму взносов на свой счет. По накопительному вкладу выплачивается фиксированный процент (обычно существенно ниже рыночного). Процесс сбережения занимает в среднем 8-10. Накопив за данный период 40-50% от оговоренной в договоре суммы, вкладчик попадает в число потенциальных заемщиков. Использование банком ресурсов, привлеченных через накопительные вклады, допускается только в рамках данной системы.

Стройсберкасса на этапе распределения средств рассчитывает определенный показатель, по которому, в зависимости от степени участия каждого вкладчика в общем объеме кредитных ресурсов, определяется очередность при распределении стройсберссуд.

На третьем этапе в дополнение к накопленной сумме вклада участнику системы стройсбережений в порядке очередности предоставляется ипотечный кредит. Процентные ставки по стройсберссудам также ниже рыночных и фиксируются на весь срок договора.

Несмотря на определенные ограничения масштабов использования системы стройсбережений (размер привлекаемых ресурс определяется объемами сбережений вкладчиков), перспективы использования данной формы организации ипотечного кредитования в России в настоящее время представляются достаточно реальными (в частности, на базе филиальной сети Сбербанка РФ). Эффективное функционирование системы стройсбережений возможно даже в условиях отсутствия массового платежеспособного спроса на ипотечные ссуды. При улучшении экономической ситуации масштабы операций в рамках данной системы будут расти.

Похожие работы

... . руб.; 2008 г. – 147,6 млн. рублей. Таким образом, проанализировав нормативную базу муниципальных органов власти на примере города Хабаровска, можно сделать вывод, что ипотечное жилищное кредитование в городе Хабаровске получило свое достойное развитие, но все равно необходимо совершенствовать механизм кредитования населения и улучшать условия получения ипотечного жилищного кредитования молодых ...

... взаимосвязь между денежными ресурсами населения, банками и предприятиями строительного комплекса, направляя финансовые средства в реальный сектор экономики. Роль банков в системе ипотечного кредитования Современный этап развития банковской системы России характеризуется усилением процессов структурирования банковского бизнеса. Универсальные банки стремятся всемерно расширить круг операций, ...

... : ü привлечь необходимые финансовые ресурсы в жилищную сферу в виде сбережений населения и других внебюджетных ресурсов; ü активизировать рынок жилья. Создаваемая система ипотечного кредитования должна: ü быть адаптирована к казахстанской законодательной базе и экономическим условиям (характерным для переходной экономики); ü носить развивающийся характер; ü ...

негативного развития процессов и обеспечить рост масштабов ипотеки в РФ. Целью данной работы является выявление факторов, определяющих выбор системы ипотечного кредитования. К задачам данной работы относятся: - уточнение сущности ипотеки и роли ипотечного жилищного кредитования как фактора развития экономики; - изучение системы ипотечного кредитования России факторов, влияющих на данную ...

0 комментариев