Навигация

Факторы, определяющие выбор системы ипотечного кредитования

Федеральное агентство по образованию

ГОУ «Санкт-Петербургский государственный политехнический университет»

Реферат

по курсу Ипотечное кредитование

на тему: Факторы, определяющие выбор системы ипотечного кредитования

Выполнила студентка

4 курса очного отделения

спец. финансы и кредит

Введение

Актуальность темы состоит в том, что обеспечение населения жильем является важнейшей социальной проблемой. В настоящее время одним из главных направлений ее решения является ипотечное кредитование.

В странах с развитой рыночной экономикой ипотечное кредитование выступает основным способом обеспечения платежеспособного спроса на жилье. Несоответствие доходов основной части населения стоимости жилой недвижимости преодолевается с помощью долгосрочного кредитования населения под залог приобретаемой недвижимости.

Существующая в настоящее время программа жилищного строительства не в полной мере решает вопросы, связанные с привлечением инвестиций в жилищную сферу, критерии распределения инвестиций и оценки эффективности их использования не учитывают особенности инвестиционного процесса в жилищной сфере в современных условиях.

В связи с этим большой интерес для нашей страны представляет ипотечное жилищное кредитование, главная цель которого — формирование системы обеспечения доступным жильем российских граждан, основанной на рыночных принципах приобретения жилья за счет собственных средств граждан и долгосрочных ипотечных кредитов.

Развитие ипотечного бизнеса позитивно влияет на реальный сектор экономики, вследствие чего приостанавливается спад производства в ряде отраслей промышленности, возникает возможность модернизации производства, что приводит к повышению качества и конкурентоспособности продукции. Это, в свою очередь, увеличивает экономический потенциал страны, содействует ее выходу из инвестиционного кризиса. Формирование рынка ипотечного жилищного кредитования способствует преодолению социальной нестабильности в обществе и дифференциации населения в условиях жизни. Поэтому развитие системы ипотечного жилищного кредитования является одной из актуальных задач, как на макроэкономическом, так и на микроэкономическом уровнях.

Развитие ипотечного кредитования в России происходит на фоне развивающегося за рубежом, в первую очередь, в США, ипотечного кризиса. Теоретическое осмысление зарубежного и анализ российского опыта по мере его накопления должны позволить избежать негативного развития процессов и обеспечить рост масштабов ипотеки в РФ.

Целью данной работы является выявление факторов, определяющих выбор системы ипотечного кредитования.

К задачам данной работы относятся:

- уточнение сущности ипотеки и роли ипотечного жилищного кредитования как фактора развития экономики;

- изучение системы ипотечного кредитования России факторов, влияющих на данную систему

Объект исследования – система ипотечного кредитования в РФ и формы ее реализации.

Предмет исследования – методы оценки эффективности банковского ипотечного кредитования.

Информационной базой работы служили законодательные и нормативно-правовые документы и официальные публикации по проблемам формирования системы ипотечного кредитования, материалы научных конференций, а также федеральные, региональные и корпоративные статистические и аналитические материалы.

1. Система ипотечного кредитования России и факторы, ее определяющие

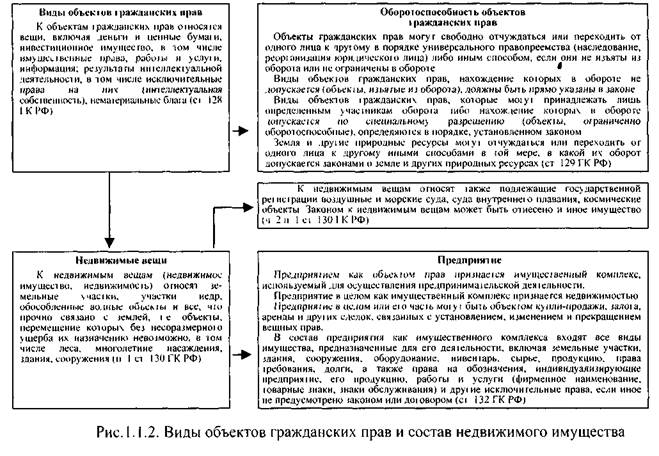

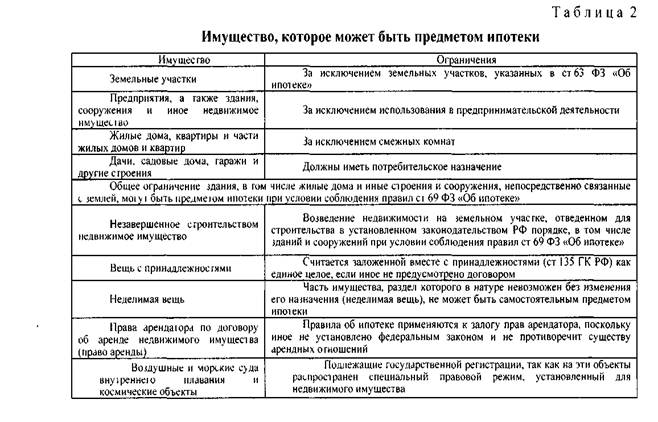

В экономическом отношении ипотека - это рыночный инструмент оборота имущественных прав на объекты недвижимости в случаях, когда другие формы отчуждения (купля-продажа, обмен) юридически или коммерчески нецелесообразны, и позволяющий привлечь дополнительные финансовые средства для реализации различных проектов.

Ядром рынка ипотечного кредитования являются экономико-правовые механизмы, регулирующие отношения между кредитором и заемщиком по поводу получения ссуды под залог недвижимости.

Инфраструктурный пояс рынка ипотечного кредитования включает в себя: банковские, страховые компании, строительные, торговые организации, кредитные союзы, жилищно-строительные кооперативы, коллекторские агентства (приставы), риэлторов, институциональных брокеров, кредитные бюро и т.д.

Механизмы действия ипотечного кредитования, определенные в действующем российском законодательстве, закрепляют развитие двухуровневой модели ипотечного кредитования, предполагающей высокую степень развитости рынка ипотечных ценных бумаг, развитости контрактных отношений по сделкам с землей, ориентированности на заемные источники финансирования и т.д. В свою очередь механизмы функционирования рынка ипотечного кредитования отражают развитие финансовых институтов исходя из имеющихся собственных резервов, пассивность всех ветвей власти в создании адекватных экономических условий для развития ипотечных программных действий, недостаток доверия между кредитором и заемщиком и т.д.

В процессе своего функционирования система ипотечного жилищного кредитования должна выполнять две функции:

- обеспечивать мобилизацию средств на финансирование жилищных кредитов;

- предоставлять и обслуживать кредиты.

Факторами формирования модели ипотечного кредитования, действующими со стороны спроса, являются:

1. крайнее обострение жилищной проблемы;

2. наметившаяся стабилизация социально-экономической структуры общества при общем неудовлетворительном ее состоянии и сохраняющейся невозможности самостоятельного приобретения жилья большинством населения;

3. восстановление доверия к банковской системе, обусловленное расширением спектра связей банк-клиент.

Факторы, определяющие состояние, проблемы и перспективы развития системы ипотечного кредитования в РФ, следующие:

1. уровень информированности населения об ипотеке;

2. относительно низкий уровень доходов большинства населения;

3. недостаточное предложение на рынке жилья;

4. опережающий темп роста стоимости жилья по сравнению с ростом доходов населения;

5. недостаточная проработанность нормативно-правового обеспечения;

6. отсутствие единого кадастра объектов недвижимости;

7. отсутствие эффективного рынка ипотечных ценных бумаг.

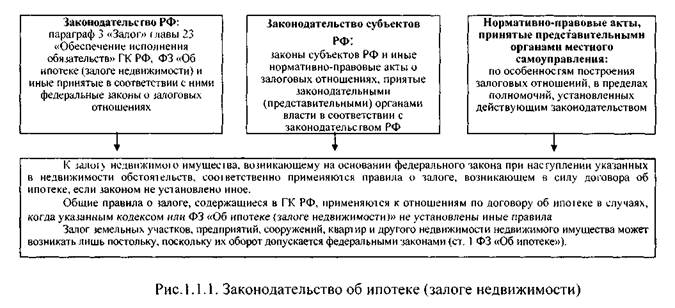

Нормативно-правовая база банковского ипотечного кредитования несовершенна и требует доработки, однако современное состояние законодательства не следует рассматривать как основной источник рисков, которым подвергаются коммерческие банки в процессе ипотечного кредитования.

Снижение уровня кредитного риска по ипотечным кредитам может быть обеспечено за счет повышения обоснованности принимаемых решений о кредитовании. Прогнозировать возможные задержки платежей и возможную тяжесть их последствий следует уже на стадии принятия решения о кредитовании. Несмотря на то, что к настоящему времени рано говорить о потерях банков по ипотечному кредитованию, задержки текущих платежей по кредитам представляют собой достаточно распространенное явление.

В результате анализа применяемых банками методик оценки кредитоспособности клиентов было установлено преобладание скоринговых методик, имеющих ряд существенных недостатков:

- децентрализованность системы оценки;

- невозможность построения сложной стратегии принятия решения;

- базирование скоринговых карт на экспертных знаниях кредитных аналитиков банка, что ограничивает их качество и уменьшает клиентскую базу;

- сложность осуществления быстрых решений службы риск-менеджмента кредитной организации из-за длительности процедуры смены или корректировки методики оценки;

- открытость методики оценки, позволяющей в определенных пределах манипулировать данными как в мошеннических целях, так и из соображений увеличения численности привлеченных клиентов.

Эффективность ипотечного кредитования должна определяться как результат использования ресурсной базы банка, определяемый соотношением доходов по ипотечному кредитованию и расходов, связанных с его осуществлением.

Одним из факторов эффективности системы ипотечного кредитования является стабильность и прогнозируемый характер взаимоотношений между ее участниками, что возможно только при взаимовыгодном характере совместной деятельности. Для эффективного согласования интересов участников системы ипотечного кредитования необходимо выявить структуру целей участников и определить критерии оценки достижения целей.

Важными факторами повышения эффективности банковского кредитования и роста на этой основе капитализации банков являются управление процессом кредитования с учетом согласования интересов всех заинтересованных сторон и соблюдения требований законодательства, а также совершенствование методического и технологического обеспечения этого вида деятельности.

Ключевым моментом, обеспечивающим эффективность банковского ипотечного кредитования, стабильность взаимоотношений между ее участниками и их сбалансированное развитие, является разработка и использование моделей согласования интересов участников системы ипотечного кредитования, позволяющих формировать взаимовыгодные условия взаимодействия и определять оптимальные параметры договорных отношений.

Долгосрочный характер ипотечных кредитов, значительные объемы отдельных сделок и специфика взаимоотношений в рамках системы ипотечного кредитования требуют подхода к ипотечному кредитованию как к стратегическому направлению деятельности. Наряду с финансовыми результатами в качестве стратегических ориентиров рассматриваются такие показатели как степень удовлетворенности клиента и положение организации на рынке.

ипотечный недвижимость кредит платежеспособность

Похожие работы

... : ü привлечь необходимые финансовые ресурсы в жилищную сферу в виде сбережений населения и других внебюджетных ресурсов; ü активизировать рынок жилья. Создаваемая система ипотечного кредитования должна: ü быть адаптирована к казахстанской законодательной базе и экономическим условиям (характерным для переходной экономики); ü носить развивающийся характер; ü ...

... – один из видов рисков ипотечного банка. Поэтому в договоре ипотечного кредита оговариваются требования к содержанию и эксплуатации объекта недвижимости. Необходимым условием развития системы ипотечного кредитования являются законодательные нормы о принудительной продаже (отчуждении) объектов недвижимости в необходимых случаях. Если заемщик не оплатил и не вернул кредит, механизм принудительной ...

... . И важнейшей из стоящих сегодня проблем является выбор модели вторичного ипотечного рынка. 1.2. Система ипотечного кредитования как инструмент преодоления кризисных явлений в строительстве в условиях транзитивной экономики Ипотечное кредитование выступает существенным фактором экономического и социального развития страны. Его роль становится особенно заметной для страны в период выхода из ...

... быть различна, необходимо с должным вниманием и осторожностью относится к определению сумм и времени осуществления платежей при оценке риска и требуемой ставки. 2.3 Риски ипотечного кредитования Риски подразделяются на систематические и несистематические. Систематические риски не носят специфического (индивидуального) или местного характера. Несистематические риски – это риски, свойственные ...

0 комментариев