Навигация

Казначейский вексель

4.4.1. Казначейский вексель.

Это общий термин для обозначения государственных краткосрочных ценных бумаг со сроком обращения обычно 90 дней. Они выпускаются по дисконтированной стоимости, а погашаются по номиналу, таким образом дисконт представляет собой доход инвестора. На рынке их котировка происходит в форме ставок дисконтирования, а не в форме цены. Доходность векселя находится следующим образом:

При вычислении доходности важно обратить внимание на общий срок обращения векселя и соответствующий способ подсчета дней.

Цена уплаченная за вексель называется фактурной ценой. Эта дисконтированная цена определяется следующим образом:

Где PAR номинальная стоимость казначейского векселя

r Доходность векселя, выраженная в виде десятичной дроби

n число дней до погашения.

4.4.2.Облигации с нулевым купоном и купонные облигации.

Облигация с нулевым купоном – это облигация, по которой не выплачиваются периодические процентные платежи в течении срока ее обращения, отсюда и термин «нулевой». Этот вид облигаций выпускается и обращается с дисконтом, так как единственный ожидаемый будущий денежный поток – номинальная или выкупная цена облигации в конце срока обращения. Доход образуется за счет разницы между текущей стоимостью облигации в момент ее эмиссии или приобретения и стоимостью в момент погашения или продажи. Таким образом, настоящей стоимостью или ценой данных облигаций является текущая стоимость выкупного платежа. Формула для расчета текущей стоимости облигации:

Где Pz текущая цена облигации с нулевым купоном

CFT Денежный поток через время Т (выкупная цена)

rT Спот-ставка для дисконтирования платежей, причитающихся через время Т/

Определение стоимости облигации с нулевым купоном, т.е. дисконтирование будущего платежа по соответствующей ставке, один из основных элементов вообще в определении стоимости всех видов облигаций.

4.5. Оценка стоимости купонных облигаций.

По большинству выпускаемых облигаций периодически выплачиваются проценты, называемые купонами. На большинстве рынков купоны выплачиваются раз в полгода, на рынках еврооблигаций – один раз в году.

Держатель облигации получает право не серию процентных платежей и выплату основной суммы при погашении. Каждый из этих платежей является обособленным денежным потоком в определенный момент в будущем, поэтому отдельный платеж по своей сути не отличается от платежа по облигации с нулевым купоном. Текущая цена облигации, находится так:

4.5.1.Обыкновенные акции.

Один из методов оценки обыкновенных акций состоит в расчете текущей стоимости все ожидаемых будущих дивидендов, т.е. расчете по так называемой модели дисконтирования дивидендов, рассмотренной Уильямсом в 1938г. Модель дисконтирования дивидендов расценивает дивиденды как показатель доходов, и таким образом учитывает будущие доходы. В случае реинвестирования и одновременного принятия политики по увеличению дивидендов будущие дивиденды по величине будут больше текущих. Дивиденды будут расти до тех пор, пока часть прибыли направляется на развитие бизнеса. Теоретическая цена обыкновенной акции может быть выражена:

Где Po Теоретическая цена акции

Di Дивиденды, выплачиваемые в конце периода i

gi Темп роста дивидендов или доходов за период i

k Рыночный коэффициент корректировки или рыночная ставка дисконтирования будущих денежных потоков.

Таким образом, текущая цена – это текущая стоимость всех будущих дивидендов. Будущая величина дивидендов находится наращением суммы дивидендов, выплачиваемых в конце текущего периода, в соответствии с последующим ожидаемыми темпами роста дивидендов.

Если прибыль реинвестирована или выплачена в качестве дивидендов, то тогда применяется такая формула:

Где Ei Прибыль за период i

b Часть прибыли, не выплаченная в виде дивидендов (процент постоянный, но он может и меняться от одного периода к другому.).

Рост прибыли и соответственно дивидендов зависит от того, имеются ли в распоряжении у фирмы финансовые средства для осуществления инвестиций, а также от того, существует ли вообще возможность для инвестиций. При внешнем финансировании рост будет усилен посредством доходов, получаемых за счет внешнего финансирования проектов. Тогда g = r (b+f), где f показывает, какую долю от прибыли составляют внешние средства.

4.5.2.Определение стоимости форвардных и фьючерсных контрактов.

Форвардные и фьючерсные контракты – это контракты на покупку или продажу определенного количества какого-либо актива на определенную дату в будущем, но по цене, установленной на момент заключения контракта. Соглашение на покупку или продажу валюты в определенный момент в будущем, но по согласованному сегодня курсу, называется форвардными валютным контрактом. Аналогичные соглашения существуют также в отношении облигаций и акций. Разница между форвардными и фьючерсными контрактами заключается в том, что фьючерсами торгуют на специально организованных фьючерсных биржах, тогда как форварды относятся ко вторичному рынку. Разница в ценах на один и тот же вид актива несущественна.

Арбитраж – процесс одновременной покупки или продажи одного и того же актива, по которому установлены отличающиеся друг от друга цены на разных рынках, что позволяет получать безрисковую прибыль.

Цена фьючерса – это текущая цена актива, лежащего в основе контракта, наращенная по ставке чистой доходности этого инструмента.

«чистая доходность» - разница между издержками по займу средств для покупки актива и доходом, полученным от этого актива.

Формула ценообразования форвардов и фьючерсов:

В случае сложных процентов:

Где C величина дохода, выраженная в процентах в виде десятичной дроби

T – t время до истечения форвардного или фьючерсного контракта, выраженное в годах.

Эти формулы будут применяться для расчетов по фьючерсам на валюту, облигации и к биржевым индексам.

Справедливые ценовые соотношения между фьючерсами или форвардами и ценными бумагами поддерживаются за счет возможности осуществления арбитража между наличным и фьючерсными рынками. Эти отношения являются фундаментальными в ценообразовании фьючерсов и форвардов.

4.6.Доходность ценных бумаг.

Доходы могут быть историческими, т.е. реально заработанными, или ожидаемыми – это те доходы, которые рассчитывают получить в будущем. Важнее на мой взгляд те доходы, которые можно получить в будущем.

4.6.1.Доход от инвестиций.

Доход от инвестиций – это общий доход от вложений в течении всего периода инвестирования. Он включает в себя всю прибыль, а также доходы или убытки от изменения курса акций во время осуществления инвестирования. Метод для расчета дохода для все видов дохода (исторический и ожидаемый) один и тот же:

Где INC Доход, получаемый в течении периода инвестирования

VT Стоимость инвестиций в конце периода

Vt Стоимость инвестиций в начале периода.

Также этот же доход может быть представлен в виде годовой доходности:

Где Т – количество годовых периодов.

Эти формулы представляют доход как наращенный годовой доход. Если бы временной период Т был бы сокращен, ну к примеру до месяцев, то тогда был бы месячный наращенный доход.

Похожие работы

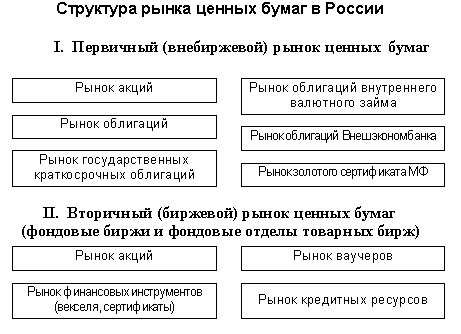

... биржи. Состояние и проблемы российского рынка ценных бумаг Как я уже сказал российский рынок ценных бумаг находится в очень непростом и я бы сказал в несколько подвешенном состоянии. . И раньше, до августовского кризиса 1998 года, рынок ценных бумаг был развит далеко не достаточно. Следует принять во внимание пока еще формирующийся характер как национальной модели рынка ценных бумаг, так и ...

... возможные направления вложения средств в приобретение ценных бумаг, инвестор ориентируется, прежде всего, на показатели текущей доходности и риска, присущие данным финансовым инструментам. Норма текущей доходности по конкретному виду ценных бумаг определяется в зависимости от текущей доходности по безрисковым инвестициям (например, по государственным облигациям) и нормы премии за возможные риски. ...

... и нерешенных вопросов, обусловленными как объективными, так и субъективными причинами. А значит и устранение последних требует комплексного подхода. Будем надеяться, что цивилизованный рынок ценных бумаг на Украине когда-нибудь появится. Глава ІІ. Законодательное регулирование РЦБ. Деятельность на украинском рынке ценных бумаг регулируют два основных законодательных акта ѕ закон Украины "О ...

... достиг нескольких сотен млрд. руб. Однако этот объем включал не только сами ценные бумаги, но и финансовые инструменты и кредитные ресурсы. Положительной стороной становления российского рынка ценных бумаг являлся рост профессионализма кадров фондовых бирж и брокерских компаний, освоение новых видов ценных бумаг, улучшение технической оснащенности фондовых бирж. Несколько бирж организовали ...

0 комментариев