Навигация

Неорганизованной – продавцы и покупатели сами находят контрагентов и осуществляют сделки с ними в частном порядке

1. неорганизованной – продавцы и покупатели сами находят контрагентов и осуществляют сделки с ними в частном порядке

2. организованной – электронная фондовая биржа, но без торгового зала.

Впервые внебиржевой рынок ценных бумаг сложился в США под эгидой американской Национальной ассоциации дилеров по ценным бумагам (NASDAQ).

Основанием для установления цен на бумаги во внебиржевой торговле являются официальные биржевые публикации котировок и индексов по аналогичным или сопоставимым ценным бумагам.

Отличительные черты внебиржевого рынка:

- не локализован и представляет сеть фирм, ведущих операции с ценными бумагами

- автоматизированная система электронных котировок

- продаются бумаги не только крупных и известных компаний, но и молодых предприятий, которые не допускаются даже на региональные или местные биржи

- ценные бумаги могут продаваться или покупаться без каких-либо количественных ограничений.

Основные ценные бумаги, обращающиеся на внебиржевом рынке – акции и облигации. Профессиональными участниками внебиржевого рынка являются дилеры – дилерские фирмы. Именно они являются промежуточным звеном между продавцами и покупателями. Дилеры осуществляют сделки с ценными бумагами от своего имени и за свой счет, т.е. выступают как принципалы. Поэтому дилерские фирмы всегда имеют в запасе (в расчете на спрос) определенное количество ценных бумаг различных компаний. Дилерская фирма продает клиенту ценные бумаги с наценкой по отношению к той цене, по которой они были ею куплены, а покупает их у клиента со скидкой по отношению к цене, по которой они должны быть в дальнейшем проданы. Именно эта сумма, состоящая из наценки и скидки, образует прибыль фирмы.

Сделки внебиржевого рынка.

1. Клиент обращается в дилерскую фирму, желая продать определенное количество акций конкретной компании. Принимая заказ, дилер объявляет цену покупке. Эта цена складывается из продажной цены (цена по которой дилер предлагает продать эти акции на рынке) + наценка, которая должна обеспечить покрытие его текущих затрат и обеспечить прибыль. Размер наценки зависит от того, насколько он может предвидеть будущую продажную цену. Обычно наценка колеблется от 5-10% цены акций, но может быть и выше.

2. Клиент обращается в дилерскую фирму, делает заказ на покупку определенного количества акций интересующей его компании, то он их получает со скидкой. Если такие акции в данный момент имеются в наличии, то дилер предлагает их купить по объявленной дилером цене с учетом скидки. Если у дилерской компании нет интересующих клиента бумаг, то тогда дилер покупает эти ценные бумаги у другого дилера или фирмы, предлагающей к реализации такие бумаги.

Таким образом на внебиржевом рынке существует два типа взаимоотношений: между дилером и клиентом и между дилером и другим дилером. Цена в сделках между дилерами носит название внутренней оптовой или дилерской, а цена, по которой бумаги продаются клиенту называется окончательной или розничной.

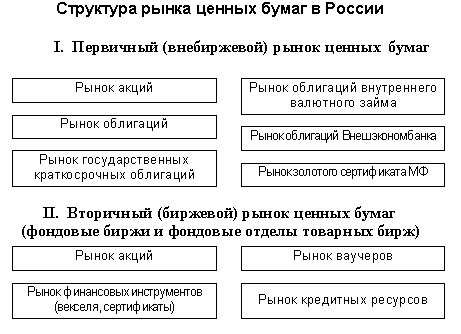

Особенности функционирования внебиржевого рынка ценных бумаг в РФ.

Биржевой рынок корпоративных бумаг не получил должного развития, а центром торговли корпоративными ценными бумагами стал организованный внебиржевой рынок ценных бумаг – Российская торговая система. Некоммерческое партнерство РТС было создано в июля 1995г. РТС технически представляет собой компьютерную сеть, через которую осуществляется связь между пользователями и центральным компьютером, обслуживающим пользователей. Присутствуют определенные требования к листингу:

- стабильность положения компании-эмитента на рынке

- отсутствие ограничений на покупку и продажу акций внешними инвесторами.

Для того чтобы вступить в систему РТС необходимо оплатить вступительный взнос, регулярно вносить членские взносы и заключить договор с Техническим Центром РТС. Членам РТС для операций купли-продажи ценных бумаг доступны 2 системы, в которых осуществляется торговля ценными бумагами:

1. РТС-1, где обращаются высоколиквидные ценные бумаги, ценные бумаги, которые имеют стабильную положительную репутацию у инвесторов и давно присутствуют на рынке

2. РТС-2, созданная для торговли ценными бумагами с ограниченной ликвидностью.

Существует два режима доступа к системе: просотр и торговля. К торговле в РТС допускаются только ценные бумаги российских эмитентов. Инициатором допуска может быть либо участник торговли в системе, либо эмитент заявляемой бумаги. Все новые ценные бумаги сначала поступают в РТС-2, которая предназначена для торговли среднеликвидными и низколиквидными ценными бумагами. Если среднесуточный оборот по какой-либо ценной бумаге достигает 100 тыс. долларов, то такая акция переводится в РТС-1. Торговля ценными бумагами в РТС осуществляется на основе котировок – предложений на покупку или продажу. Котировки содержат наименование эмитента, цену за одну акцию, количество акций, валюту расчета, число дней необходимых на перерегистрацию права собственности на предложенную бумагу. Котировки в течении все сессии остаются твердыми. Котировки могут быть односторонними и двусторонними. Двустороннии – объявлена отдельно цена покупки и цена продажи. Односторонняя – покупка и продажа по единой цене.

Система анонимной торговли.

Пока она не пользуется большой популярностью. В этой системе продаются крупные лоты, минимальный размер которых 500 тыс. долл., но сейчас эта планка снизилась и достигла уровня 150 тыс.долл.

СиАТ – торговая система, где каждый участник сам контролирует рынки совершения сделок с другими ее участниками, выставляя лимиты. Лимиты выставляются не по каждой бумаге, а на суммарный объем торговли за день. Существует лимит на покупку и лимит на продажу. Эта система предназначена для крупных инвесторов. СиАТ создана, для того чтобы обеспечивать стабильные условия продажи ценных бумаг на РТС.

Все расчеты по обороту участников РТС переводятся в Депозитарно-клиринговую компанию (ДКК). Расчеты по осуществленным сделкам состоят из двух основных частей покупатель ценных бумаг должен внести деньги, а продавец – передать ценные бумаги. Эти операции осуществляются в едином месте – в центре поставки платежей. Существует три фактора, составляющие систему расчетов (внесение денег, предоставление ценных бумаг и место расчета). Для расчетов выбраны два банка – Сбербанк и Банк Москвы.

3.5.Международный рынок ценных бумаг.

Международный рынок состоит из двух секторов:

1. сектор бумаг, представляющих собой результат существующих между странами на государственном м корпоративном уровнях экономических отношений. К этому сектору относят также ценные бумаги, эмитированные финансовыми институтами различных международных организаций (ООН, ЕС, ОЭСР и др.)

Похожие работы

... биржи. Состояние и проблемы российского рынка ценных бумаг Как я уже сказал российский рынок ценных бумаг находится в очень непростом и я бы сказал в несколько подвешенном состоянии. . И раньше, до августовского кризиса 1998 года, рынок ценных бумаг был развит далеко не достаточно. Следует принять во внимание пока еще формирующийся характер как национальной модели рынка ценных бумаг, так и ...

... возможные направления вложения средств в приобретение ценных бумаг, инвестор ориентируется, прежде всего, на показатели текущей доходности и риска, присущие данным финансовым инструментам. Норма текущей доходности по конкретному виду ценных бумаг определяется в зависимости от текущей доходности по безрисковым инвестициям (например, по государственным облигациям) и нормы премии за возможные риски. ...

... и нерешенных вопросов, обусловленными как объективными, так и субъективными причинами. А значит и устранение последних требует комплексного подхода. Будем надеяться, что цивилизованный рынок ценных бумаг на Украине когда-нибудь появится. Глава ІІ. Законодательное регулирование РЦБ. Деятельность на украинском рынке ценных бумаг регулируют два основных законодательных акта ѕ закон Украины "О ...

... достиг нескольких сотен млрд. руб. Однако этот объем включал не только сами ценные бумаги, но и финансовые инструменты и кредитные ресурсы. Положительной стороной становления российского рынка ценных бумаг являлся рост профессионализма кадров фондовых бирж и брокерских компаний, освоение новых видов ценных бумаг, улучшение технической оснащенности фондовых бирж. Несколько бирж организовали ...

0 комментариев