Навигация

Операции с наличными денежными средствами, связанные с получением физическими лицами наличных денежных средств с банковских счетов

1. операции с наличными денежными средствами, связанные с получением физическими лицами наличных денежных средств с банковских счетов

2. операции по покупке физическими лицами ценных бумаг за наличный расчет и купле-продаже иностранной валюты

В первом случае денежные средства поступают на счета физических лиц в безналичной форме, большей частью в виде переводов от одного или нескольких юридических лиц — нерезидентов. Основания для переводов могут быть различными, в том числе: оплата по контракту, договору, соглашению, выплата вознаграждения за выполненные работы, оказанные услуги, переданные результаты интеллектуальной деятельности, перечисление бонусов, получение и возврат займов, операции с векселями и т.д.

Характерными признаками осуществления подозрительных операций могут быть следующие:

•при больших оборотах безналичных денежных средств в течение одного операционного дня на конец операционного дня наблюдаются нулевые или незначительные остатки на счетах основных участников получения наличных денежных средств со счета (вклада);

•в течение одного операционного дня денежные средства зачисляются на счет физического лица и одновременно списываются с этих счетов путем выдачи наличными данному физическому лицу;

•наличие одних и тех же участников, совпадающие адреса места нахождения организаций, осуществляющих такие операции;

•значительные объемы наличных, регулярно получаемых физическим лицом со счета, открытого в одном внутреннем подразделении банка (его филиала);

•закрытие счетов участников схемы по получению наличных денежных средств со счета после проведения определенного цикла таких операций, либо резкое прекращение операций по данным счетам.

Во втором случае физическое лицо-клиент банка при покупке ценных бумаг открывает банковский счет (депозитный счет, либо счет для расчетов с использованием банковских карт), вносит на него наличные денежные средства и за счет этих средств приобретает ценные бумаги.

При совершении операции с наличной иностранной валютой используется аналогичная схема.

Сомнительные операции. Если есть операция, возникает и риск. Поэтому территориальные учреждения Банка России в работе по надзору за деятельностью кредитных организаций руководствуются задачей оценки не только текущего финансового положения кредитных организаций, но и их подверженности юридическому риску и риску утраты деловой репутации. Такие риски могут возникать в связи с вовлеченностью кредитных организаций в совершение различного рода сомнительных операций (как по собственной инициативе, так и по поручению клиентов), привлекающих внимание налоговых и правоохранительных органов. Результатом вовлеченности банков в сомнительные операции могут стать налоговые требования к кредитным организациям, претензии к ним со стороны правоохранительных органов и, как следствие, бегство клиентов и отток денежных средств из кредитных организаций, возникновение убытков и потеря платежеспособности. Следовательно, вовлеченность кредитных организаций в совершение сомнительных операций может создавать ситуации, угрожающие законным интересам их кредиторов и вкладчиков, и, в конечном итоге, стабильности банковской системы. Таким образом, следуя общей законодательной практике, наиболее оптимальным определением таких операций представляется следующее: сомнительные операции — это операции, связанные с «оптимизацией» кредитными организациями налогообложения в интересах владельцев банков.

Особое внимание при проверке деятельности кредитных организаций уполномоченные представители Банка России уделяют оценке работы банков по выявлению сомнительных сделок при проведении кассовых и валюто-обменных операций.

Примерами сомнительных операций могут быть:

•систематическое снятие клиентами кредитных организаций (юридическими лицами или индивидуальными предпринимателями) со своих банковских счетов (депозитов) крупных сумм наличных денежных средств;

•регулярные зачисления крупных сумм денежных средств от третьих лиц на банковские счета фи -зических лиц (кроме кредитов) с последующим снятием средств наличными, либо переводом на счета третьих лиц в течение нескольких дней;

•осуществление резидентами — клиентами кредитных организаций безналичных переводов денежных средств в крупных размерах в пользу нерезидентов;

другие операции (в отдельных случаях операции, относящиеся к группе «подозрительные операции», могут быть отнесены к «сомнительным»).

Операции, не имеющие явного экономического смысла, либо не соответствующие основному виду деятельности клиента, также могут быть расценены как «сомнительные».

Необычные операции (сделки). Как уже было отмечено выше, в соответствии с Федеральным законом № 115-ФЗ операции с денежными средствами или иным имуществом подлежат обязательному контролю, если сумма, на которую она совершается, равна или превышает бООтыс. руб.; а в случае совершения сделки с недвижимым имуществом она также подлежит обязательному контролю, при совершении данной сделки на сумму не менее 3 млн. рублей. Причинами же для признания операции (сделки) сомнительной может являться и операция, совершаемая клиентами кредитной организации на сумму, меньше 600 тыс. руб. или 3 млн руб. соответственно, дающая основание полагать, что сделка совершается в целях легализации преступных средств. Таким образом, необычные сделки — это операции клиентов банка, при совершении которых возникает подозрение о возможном осуществлении легализации доходов, полученных преступным путем, и финансировании терроризма. К общим признакам таких операций можно отнести следующие действия клиентов:

•дробление сумм денежных средств, перечисляемых клиентом одному или нескольким контрагентам по одному основанию (зачисление на счет клиента от контрагентов), в течение небольшого периода времени, при условии, что результат сложения перечисленных денежных средств (если бы они были перечислены на основании одного платежного документа) превышает сумму, эквивалентную 600тыс. руб.

•наличие нестандартных или необычно сложных инструкций по порядку проведения расчетов, отличающихся от обычной практики, используемой данным клиентом, или от обычной рыночной практики;

•немотивированный отказ в предоставлении клиентом сведений, запрашиваемых в соответствии со сложившейся банковской практикой;

•иные признаки.

Таким образом, большинство банков и небанковских кредитных организаций не дают четкого разграничения таким операциям, как «необычные», «сомнительные» или «подозрительные», оставляя за собой право включать их признаки в собственные правила внутреннего контроля в целях противодействия легализации доходов, полученных преступным путем, и финансированию терроризма, в том числе с учетом рекомендаций Банка России, как правило, классифицируя их в одну общую категорию «необычных» операций или сделок.

3. Перспективы совершенствования российской системы противодействия отмыванию капиталов и финансирования международного терроризма

3.1 Развитие существующих норм по противодействию отмыванию капиталов, реализуемых международным банковским и финансовым сообществом

26 апреля 2007 года ВНИИ МВД России, совместно с Академией экономической безопасности МВД России провел межведомственную научно – практическую конференцию «Противодействие легализации преступных доходов: проблемы и пути их решения».

В конференции приняли участие сотрудники центрального аппарата МВД России, ФСБ России, прокуратуры Российской Федерации, Росфинмониторинга, ФТС России, а также их территориальных подразделений, представители научных и образовательных учреждений МВД России. По итогам конференции планируется опубликование материалов.

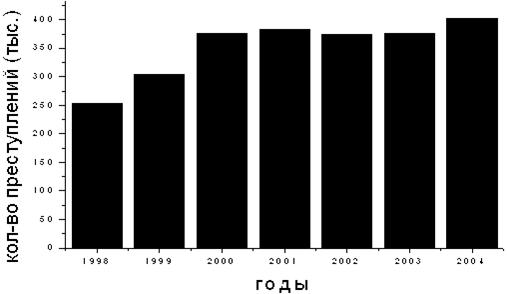

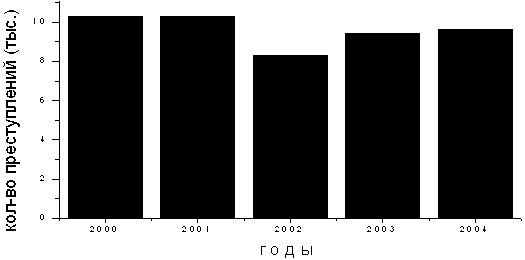

Заявленная тема конференции «Противодействие легализации доходов, полученных преступным путем: проблемы и пути их решения» весьма актуальна, поскольку легализация доходов, полученных преступным путем при отмывании, так называемых, «грязных денег», стала одним из самых опасных и распространенных видов преступлений в сфере экономики. Борьба с легализацией денежных средств или иного имущества, приобретенных незаконным путем, является одним из приоритетных направлений борьбы с организованной преступностью, как в нашей стране, так и во всем мире. Поэтому противодействие легализации доходов от преступной деятельности признано необходимой мерой для обеспечения экономической безопасности Российской Федерации и предотвращения сращивания преступного мира с легальным бизнесом.

Негативные последствия легализации незаконных доходов многоаспектны и значительны. Легализация преступных средств, с помощью которых криминальные капиталы попадают в легальный оборот, где их уже невозможно идентифицировать, все это наносит непоправимый ущерб экономике России. Высокая латентность данного вида преступлений, скрытые механизмы легализации с соответствующими финансовыми операциями, отсутствие действенных механизмов отслеживания «теневых» финансовых потоков и их последующей легализации, острейший дефицит квалифицированных кадров в правоохранительных органах, острая нехватка соответствующего методического обеспечения процессов выявления и расследования легализации – это лишь часть проблем, существенно тормозящих процесс выявления и раскрытия фактов легализации доходов, полученных преступным путем.

Преступные капиталы, пройдя все стадии легализации, становятся источниками для воспроизводства многих видов экономических преступлений, служат для подпитки организованной преступности, экстремистских и террористических группировок. Легализованные средства используются для подкупа сотрудников государственной власти и местного самоуправления, что способствует разрастанию коррупции и проникновению преступных элементов в политические структуры. Именно легализованный теневой капитал позволяет организованной преступности скупать все виды собственности и устанавливать контроль над экономической, а далее и над политической системой страны. Таким образом, образуется цепь преступных элементов, представляющая серьезную угрозу экономической и в целом национальной безопасности.

Важно понимание того, что ведя борьбу с отмыванием доходов, полученных преступным путем, государство тем самым борется с экономическими преступлениями, коррупцией и наркоторговлей, а также с другими особо опасными преступлениями, теневой и криминальной экономикой в целом, не исключая и те их сегменты, которые работают на международный терроризм. Именно поэтому в борьбе с легализацией доходов, приобретенных преступным путем, вопросы взаимодействия подразделений правоохранительных органов, Росфинмониторинга, финансово-кредитных учреждений и налоговых органов являются наиболее актуальными в современных условиях.

Необходимо отметить комплексность проблемы борьбы с легализацией незаконных доходов, включающей в себя не только правовые, но и экономические, политические, оперативно-розыскные, нравственные аспекты. Поэтому решение этих проблем во многом зависит от успешности комплексного теоретического научного анализа понятия легализации доходов, полученных преступным путем, а также изучения мировой практики борьбы с данным видом преступлений и формирования эффективных методов и средств противодействия этому криминальному явлению. Именно на решение этих задач было направлено проведение совместной научно-практической конференции Академии экономической безопасности МВД России и ВНИИ МВД России, прошедшей 26 – 27 апреля 2007 года.

Среди участников конференции представители Научно-исследовательского института проблем укрепления законности и правопорядка при Генеральной прокуратуре Российской Федерации. Образовательные учреждения представлены Академией ФСБ России, Российской таможенной Академией, Российской правовой Академией Минюста России, а также вузами МВД России: Волгоградской академией МВД России, Калининградским институтом МВД России, Нижегородской академией МВД России, Омской академией МВД России, Ростовским институтом МВД России, Всероссийским институтом повышения квалификации.

В рамках темы конференции обсуждались следующие вопросы: – проблемы развития механизмов противодействия легализации преступных доходов в системе обеспечения экономической безопасности, противодействия экономической преступности и теневой экономике; – оперативно-розыскные проблемы выявления, расследования и раскрытия преступлений, связанных с легализацией доходов, приобретенных преступным путем; – проблемы взаимодействия оперативно-розыскных подразделений правоохранительных органов, Росфинмониторинга, финансово-кредитных учреждений и налоговых органов; – проблемы совершенствования законодательства о противодействии легализации, в том числе с учетом международно-правовых стандартов борьбы с отмыванием денег или иного имущества, приобретенного преступным путем; – совершенствование методик обучения и повышения квалификации сотрудников правоохранительных органов по борьбе с легализацией доходов, приобретенных преступным путем; – повышение эффективности деятельности правоохранительных органов в области противодействия легализации доходов от незаконной деятельности; – противодействие использованию новых информационных технологий отмывания денег в кредитно-банковской сфере; – состояние судебно-следственной практики и проблемы расследования уголовных дел о легализации (отмывании) денежных средств и иного имущества, приобретенных преступным путем; – организация работы на линии противодействия легализации денежных средств, полученных противоправным путем, с позиции в кредитно-финансовой сфере; – совершенствование практики взаимодействия правоохранительных органов и Росфинмониторинга в целях противодействия легализации преступных доходов.

Таким образом, для того чтобы противодействие легализации преступных доходов имело комплексный характер и представляло собой систему необходимых единых норм и стандартов деятельности, единые цели и приоритеты; и, самое главное, наличие взаимоувязанных: законодательной базы, обеспечивающей четкое обозначение рамок деятельности, разделение полномочий каждого звена системы; единой экономической политики в данной области и целостной правоохранительной политики обеспечения экономической безопасности. В противном случае, неизбежны такие явления, как дублирование функций, нерациональное использование ресурсов, и как следствие этого – отсутствие результата.

Эффективность государственной политики в любой сфере зависит от уровня ее поддержки общественностью. По своему статусу общественные организации не представляют государственной или другой власти, принципиально лишены элемента принуждения в своей деятельности. Поэтому их возможности во многих сферах, особенно в сфере борьбы с отмыванием денег, существенно ограничены. Главными субъектами борьбы с отмыванием денег остается государство и международные организации. Тем не менее, недооценивать роль общественных организаций в этом процессе будет ошибкой. В рамках определенных полномочий они могут и обязаны развернуть свою деятельность в нескольких направлениях. Во-первых, это разработка научных подходов к противодействию отмыванию «грязных» денег и оценки их результатов. Особо, следует сосредоточить свою деятельность на таком средстве борьбы с преступностью, как криминологическое прогнозирование. Оно предусматривает систематическое получение информации о будущем состоянии криминологической ситуации на основе научных методов и процедур. Такая информация была бы особенно полезной для работы правоохранительных органов, которые, к сожалению, не всегда могут выполнять в полном объеме деятельность, необходимую для ее получения. Общественные организации, используя свой интеллектуальный потенциал и международные связи, должны внести свой вклад в эту работу.

Кроме того, общественные организации могут на научной основе разрабатывать комплексы организационных и практических мероприятий по усовершенствованию деятельности специализированных органов по борьбе с экономической преступностью. Особым вкладом общественных формирований в борьбу с отмыванием средств была бы и разработка изменений и дополнений к законодательству, которые бы устранили «пробелы» в нем, и дающие возможность преступным группам отмывать «грязные» деньги.

Во-вторых, общественные организации могут развивать международное сотрудничество с правоохранительными и общественными организациями для разработки общих путей противодействия отмыванию денег. Тесные связи с иностранными сообществами – источник получения информации о состоянии борьбы с легализацией капиталов в других странах и позитивного опыта.

В-третьих, общественные организации могут выполнять свою основную функцию – общественного контроля за деятельностью государственных и правоохранительных органов, особенно что касается борьбы с отмыванием «грязных» денег. Но не только. Коррупция и теневая деятельность наибольших объемов достигают на высоких ступенях государственной иерархии. Поэтому строгий общественный контроль за правительством должен быть необходимым условием функционирования страны. Право каждого человека – требовать полной открытости действий правительства, которому он доверил свою жизнь, здоровье, благосостояние.

И,наконец, общественным организациям целиком под силу воздействовать на причину появления «грязных» денег – уровень преступности и социального поведения в обществе. Они в силах помочь тем, кто при определенных обстоятельствах мог бы стать жертвой или исполнителем преступления.

Однако эффективная деятельность общественных организаций, в том числе в направлении данного невозможна без определенного уровня сотрудничества с государственными органами. Поэтому существует особая необходимость создания действенных механизмов и институтов взаимодействия общественности и государственных органов. Таким механизмом могло бы стать распространение практики создания общественных советов из представителей профильных общественных организаций при органах государственной власти с предоставлением им права совещательного голоса.

Основным принципом совершенствования системы регулирования банковской деятельности и банковского надзора является внедрение международно признанных норм и международного опыта с учетом особенностей организации и функционирования российского рынка банковских услуг. Это предполагает существенное развитие Банком России содержательных подходов при осуществлении надзора.

Банк России продолжит работу по повышению требований к владельцам и руководителям кредитных организаций, включая:

- обеспечение прозрачности структуры собственности кредитных организаций путем законодательного установления требований к представлению сведений о себе и своей деятельности, в том числе сведений о финансовом положении и деловой репутации, лицами (группами лиц), имеющими возможность оказывать существенное влияние на принятие решений органами управления кредитной организации (реальными владельцами);

- принятие поправок в законодательство Российской Федерации, уточняющих (с учетом международного опыта) критерии деловой репутации членов совета директоров, а также предоставляющих Банку России право устанавливать критерии оценки деловой репутации лиц, занимающих руководящие должности в кредитных организациях.

Банковский надзор предусматривает развитие содержательных (риск-ориентированных) подходов, включающих в себя оценку деятельности кредитных организаций и применение мер надзорного реагирования исходя прежде всего из содержания и реальной оценки рисков банковской деятельности с позиций их потенциального влияния на устойчивость кредитных организаций (профессиональное суждение). Решение этой задачи предполагает:

продолжение работы, направленной на повышение качественных параметров банковского капитала, корректировка капитала, сформированного с использованием схем фиктивной капитализации, и предотвращение использования таких схем;

завершение работы по созданию системы раннего реагирования (системы предупреждения проблем), основой которой является разработка модели развития ситуации в кредитной организации, и внедрение этой системы в практику надзора;

совершенствование банковского надзора за деятельностью кредитных организаций на консолидированной основе, включая анализ рисков, возникающих у кредитных организаций в рамках взаимоотношений с юридическими и физическими лицами, в том числе с некредитными организациями — участниками банковских групп и банковских холдингов.

Важной предпосылкой организации банковского надзора на консолидированной основе является надлежащая осведомленность органа банковского надзора об организационной структуре банковской группы (банковского холдинга). В связи с этим будут расширены полномочия Банка России по получению от кредитных организаций, банковских групп, банковских холдингов, а также их владельцев, включая юридических лиц, не являющихся кредитными организациями, исчерпывающей информации, позволяющей составить полное представление об организации банковских групп и банковских холдингов.

Решение этой задачи предполагает:

внесение изменений в Федеральный закон "О банках и банковской деятельности", расширяющих понятия "банковская группа" и "банковский холдинг", критерии существенного влияния, оказываемого юридическими и физическими лицами на деятельность дочерних и зависимых организаций, а также в Федеральный закон "О Центральном банке Российской Федерации (Банке России)" в части закрепления на законодательном уровне полномочий Банка России по установлению обязательных для банковских холдингов правил составления, представления и опубликования консолидированной отчетности;

развитие законодательства в банковской сфере путем установления требований к организации деятельности кредитных организаций, в том числе к порядку утверждения и составу документов, определяющих коммерческую политику, а также условий дополнительного контроля за рисками, возникающими при кредитовании связанных с банком лиц, в частности обязательного одобрения этих сделок советом директоров кредитной организации, недопустимости льготного кредитования связанных лиц и др.;

предоставление Банку России законодательно закрепленного права оценивать деятельность кредитных организаций и принимать в отношении их решения надзорного характера на основе профессиональной оценки качества их активов, размера обязательств и собственных средств (капитала), качества корпоративного управления, в том числе внутрибанковских систем управления и контроля за рисками, а также прозрачности структуры собственности;

развитие международно признанного подхода, в соответствии с которым оценка качества ссуды на предмет возможных потерь от ее обесценения будет осуществляться кредитной организацией на основании всестороннего и объективного анализа всех фактов и обстоятельств, связанных с заемщиком и его деятельностью;

продолжение работы по совершенствованию и оптимизации отчетности, представляемой кредитными организациями, в том числе сокращение количества форм отчетности и упрощение процедур отчетности кредитных организаций перед Банком России и другими органами надзора и контроля. При этом будет уделено внимание автоматизации процессов представления отчетности кредитных организаций в Банк России с использованием сети Интернет, что позволит исключить дублирование поступающей информации и сократить издержки кредитных организаций. Переход на предоставление отчетности кредитными организациями в электронном виде должен быть в основном осуществлен в 2005 году;

более широкое использование в целях банковского надзора института кураторов кредитных организаций. Международный опыт свидетельствует о том, что использование института кураторов при условии их профессионализма и эффективного контроля за их деятельностью способствует развитию банковского надзора и внедрению в его практику риск-ориентированных подходов. Куратор кредитной организации, работая в постоянном контакте с ее органами управления и сотрудниками, а также обладая информацией о ее деятельности, может давать адекватную оценку текущего состояния и перспектив развития кредитной организации, выявлять области повышенного риска в ее деятельности, вносить предложения о мерах надзорного реагирования и о режиме банковского надзора. Важное значение для эффективного использования данной формы организации надзора имеют высокие профессиональные и этические качества кураторов, контроль за их деятельностью, включающий ограничение предельного срока выполнения куратором своих функций в отношении кредитной организации (не более 3 лет), коллегиальность при обсуждении проблем деятельности кредитной организации и предлагаемых куратором решений, а также ответственность руководителей куратора за качество надзора. Банку России в 2005 году предстоит в основном завершить формирование института кураторов, включая вопросы правового, методического и организационного обеспечения их деятельности;

совершенствование подходов Банка России к оценке деятельности кредитных организаций исходя из рекомендаций Базельского комитета по банковскому надзору и международной практики, ориентированных на комплексную (всестороннюю) оценку деятельности банков, под которой понимается оценка, формируемая по результатам анализа финансовой устойчивости кредитной организации (достаточности капитала, качества активов, уровня доходов и ликвидности), а также прозрачности структуры собственности и качества управления;

обеспечение более эффективной защиты интересов кредиторов и вкладчиков "слабых" банков и изучение в связи с этим вопроса о внесении в законодательство Российской Федерации изменений, предусматривающих полномочия органа банковского надзора, рекомендованные Базельским комитетом по банковскому надзору для органов банковского надзора при их работе со "слабыми" банками.

Будет продолжена работа по созданию системы мониторинга использования кредитными организациями современных технологий дистанционного банковского обслуживания, в том числе интернет-технологий, их защищенности с учетом требований информационной безопасности.

В условиях глобализации финансовых рынков усиливается значение эффективного обмена с органами банковского надзора иностранных государств информацией о деятельности кредитных организаций и банковских групп. В настоящее время Банком России с органами банковского надзора 14 государств заключены соглашения о взаимодействии в сфере банковского надзора. Банк России продолжит работу по подготовке и подписанию соглашений (меморандумов) с надзорными органами других государств.

Необходимо уточнить полномочия Банка России в области рассмотрения дел об административных правонарушениях в банковской сфере в соответствии с его функциями и полномочиями как органа банковского надзора, а также установить административную ответственность должностных лиц кредитной организации за нарушения, связанные с осуществлением банковской деятельности.

Инспекционная деятельность Банка России, помимо выполнения основных задач банковского надзора, будет связана с организацией проверок кредитных организаций в целях оценки соответствия банков критериям их участия в системе страхования вкладов граждан.

Совершенствование и эффективность инспекционной деятельности Банка России будут обеспечены смещением акцента с проверки правильности совершения банковских операций на оценку рисков, возникающих в результате их совершения, внедрения профессиональной оценки как основы для анализа качественных аспектов деятельности, финансового состояния и перспектив деятельности кредитных организаций (их филиалов).

Актуальным остается вопрос совершенствования (в соответствии с международными стандартами и с учетом практики применения законодательства Российской Федерации) надзора в области противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма. Необходимо принять меры по обеспечению прозрачности деятельности реальных владельцев кредитных организаций, расширить полномочия надзорных органов по установлению требований к организации системы внутреннего контроля при осуществлении указанной деятельности, снять ограничения на проведение инспекционных проверок кредитных организаций по вопросам соблюдения законодательства Российской Федерации в области противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма, предоставить кредитным организациям право расторжения договора банковского счета (вклада) в предусмотренных законом случаях.

Необходимо усилить контроль за результатами применяемых кредитными организациями правил и процедур внутреннего контроля, направленного на противодействие легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма, в том числе путем введения наряду с инспекционными проверками системы дистанционного контроля за соблюдением кредитными организациями законодательства в области противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма.

Возрастает роль организации и развития системы профессиональной подготовки кадров в целях повышения качества работы банковского сектора в области противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма

Заключение

Вступая в третье тысячелетие, мировое сообщество столкнулось с проявлениями международного терроризма во всех его формах. Террористические акты, происшедшие в США, России, Испании и других странах, показали международному сообществу опасность, которую представляет данное явление. Принятие мер по противодействию финансированию терроризма стало одним из приоритетных направлений международной уголовной политики.

В настоящее время получаемые от преступной деятельности доходы, как правило, используются в следующих целях: для оплаты расходов, связанных с преступлениями, для покрытия затрат на потребление, для инвестиционных вложений в сфере деятельности преступных организаций, развития криминального бизнеса, для проникновения в другие сферы криминального бизнеса, для инвестирования в легальную экономику. Соответственно некоторая часть доходов, подлежащая инвестированию в легальные предприятия и размещению на международных финансовых рынках, нуждается в отмывании (легализации).

В начале 80-х годов в США появился термин "отмывание денег", который обозначал процесс преобразования «черных» денег во внешне "белые" деньги, то есть те, которые имеют законное объяснение своего происхождения. Поэтому некоторые криминологические определения апеллируют к определению Президентской комиссией США по организованной преступности, которое гласит, что "отмывание денег - процесс, посредством которого скрывается существование, незаконное происхождение или незаконное использование доходов и затем эти доходы маскируются так, что кажется имеют легальный источник".

Специалистам хорошо известны принципы построения государственного финансового контроля, который обычно он включает следующие три уровня:

- сбор и обработка информации обо всех финансовых операциях, требующих повышенного внимания (новейшие информационные технологии это позволяют);

- накапливание сведений в специальном банке данных для последующего анализа и распределения информации между надзорными и правоохранительными органами;

- задержка исполнения финансовой операции для более глубокого изучения ее правомерности и лиц, стоящих за этой операцией.

Сегодня как борьба с отмыванием денег, так с уклонением от налогов, то есть с основными, связанными между собой финансовыми злоупотреблениями ведётся в рамках единого государственного финансового контроля.

Если Россия пойдет по пути создания цивилизованной системы единого государственного финансового контроля, то очевидно будут существовать некоторые преимущества, такие как, например, возможность отобрать все лучшее, что было накоплено в этой сфере международным сообществом. Основное на данном этапе, что нужно сделать так это разработать разумную законодательную базу, приемлемую для специфических условий России.

Успех в борьбе с международным терроризмом может быть достигнут только реализуя действенную систему мероприятий по разрушению финансовой основы группировок террористической направленности. Поэтому воспрепятствование проникновению “грязного” капитала в легальную экономическую систему - важный фактор, который оказывает содействие снижению активности террористических организаций.

Список литературы

Федеральный закон от 07.08.2001 г. № 115-ФЗ "О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма". (ред. от 28.11.2007 г., с изм. и дополнен. вступ. в силу с 15.01.2008 г.)

Федеральный закон от 28.07.2004 г. № 88-ФЗ "О внесении изменений в Федеральный закон "О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма".

Указ Президента РФ от 01.11.2002 г. № 1263 "Об уполномоченном органе по противодействию легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма"

Указ Президента РФ от 09.03.2004 г. № 314 "О системе и структуре органов исполнительной власти".

Постановление Правительства РФ от 07.04.2004 г. № 186 "Вопросы Федеральной службы по финансовому мониторингу".

Постановление Правительства РФ от 23.06.2004 г. № 307 "Об утверждении Положения о Федеральной службе по финансовому мониторингу".

Указание Банка России № 1485-У от 09 августа 2004 «О требованиях к подготовке и обучению кадров в кредитных организациях»

Положение центральный банк РФ «Об идентификации кредитными организациями клиентов и выгодоприобретателей в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма 19 августа 2004 г. N 262-П

Положения Банка России №262-П от 19 августа 2004 года «Об идентификации кредитными организациями и выгодоприобретателей в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма"

Приказ Федеральной службы по финансовому мониторингу от 13.04.2005 г. № 54 "Об утверждении Положения о межрегиональных управлениях Федеральной службы по финансовому мониторингу"

«Борьба с отмыванием денег: международный опыт и уроки для России”, материал Фонда "Бюро экономического анализа". сентябрь 2000 г.

«Борьба с отмыванием капиталов и финансированием международного терроризма» Банковское дело. дело. 2003 . N 7. - С. 45-47

«Взыскание долгов и криминал.» Скобликов П.А. М., 1999.

«Организованная преступность» 2. М., 1996, С. 29.

«Бизнес и политика» Одинцов А.А. «Криминальная конкуренция в России» 1997, №6, С.16-25.

«Финансы и кредит» № 26 (Июль 2007 г.) Ярлыков С.Ю. «Банковский мониторинг операций, связанных с легализацией преступных доходов» »

«Финансы и кредит» № 11 (Март 2008 г.) Ярлыков С.Ю. «История и причины возникновения нового направления в банковской деятельности: Противодействие легализации преступных доходов»

«Материалы Совета Европы по борьбе с отмыванием денег» 1990г.

Сайт: http://www.gloffs.com/dangers.htm

«Теневая экономика и экономическая преступность» [Электронный учебник], Бекряшев А. К., Белозеров И. П., Бекряшева Н. С., Леонов И. В., Гл.4.4.,Омский государственный университет, 2002г. Веб Сайт: http://newasp.omskreg.ru/bekryash/

http://www.fsfmcfo.ru/

http://www.omamvd.ru/Data/Obuch/Docs/ch77177/ch88888/uch/ch1p11.htm

http://www.vnii-mvd.ru/news/393

http://www.russia-trade.ru/t.asp?cont=russianlaws/off_shore/usa/knlp.htm

Приложение

Похожие работы

... и рекомендации Специальной финансовой комиссии по проблемам отмывания денежных средств о необходимости разработки в каждом финансовом учреждении программы обучения сотрудников по данной проблеме. 2. ОРГАНИЗАЦИЯ СИСТЕМЫ ПРОТИВОДЕЙСТВИЯ ЛЕГАЛИЗАЦИИ ДОХОДОВ НА ПРИМЕРЕ ФИЛИАЛА «РОСТОВСКИЙ» ОАО «АЛЬФА-БАНК» 2.1 Характеристика банка ОАО «Альфа-Банк» ОАО «Альфа-Банк» основан в 1990 году. Альфа ...

... РФ, охватывается совершение всех сделок, отличных от «приобретательско - сбытовых». Действовавшая до 31 января 2002г. редакции ст.174 УК РФ, предусматривающая ответственность за легализацию (отмывание) денежных средств или иного имущества, приобретенных незаконным путем, облегчала отграничение рассматриваемых составов по источнику приобретения доходов. Преступлением в соответствии со ст.175 УК РФ ...

... . В 2009-2011 годах деятельность Банка России в сфере банковского регулирования и надзора в соответствии с Федеральным законом «О Центральном банке Российской Федерации (Банке России)» будет направлена на поддержание стабильности банковской системы России и защиту интересов вкладчиков и кредиторов. Одновременно Банк России будет уделять повышенное внимание вопросам развития банковского сектора. ...

... совместительству. В 2004 г. МЦУИС рассмотрел 25 инвестиционных споров, а всего им было зарегистрировано в арбитражном порядке 184 разбирательства. 3. Взаимодействие России с международными валютными организациями В современных условиях ситуация в валютно-кредитной сфере в России в существенной степени обусловлена спецификой участия страны в МФО. Членство в МВФ, Всемирном банке, БМР и ЕБРР ...

0 комментариев