Навигация

Оценка регионального рынка муниципальных облигаций

2.3 Оценка регионального рынка муниципальных облигаций

Рынок муниципальных облигаций продолжает расти. На начало 2009 г. он представлял собой 120 эмиссий 56 эмитентов общим объемом по номиналу 214 млрд руб. В 2008 г. было 112 эмиссий 53 эмитентов общим объемом по номиналу 190 млрд руб. Таким образом, общий объем всего рынка МО повысился на 24 млрд руб., т. е. на 12,6% (по данным RusBonds). Необходимо отметить, что прирост МО в 2008 г. произошел не за счет облигаций Москвы, объем которых даже уменьшился на 2,1 млрд руб. Общий объем первичного рынка по номинальной стоимости выпущенных за 2008 г. СМО — 57,32 млрд руб. против 62 млрд руб. в 2007 г.

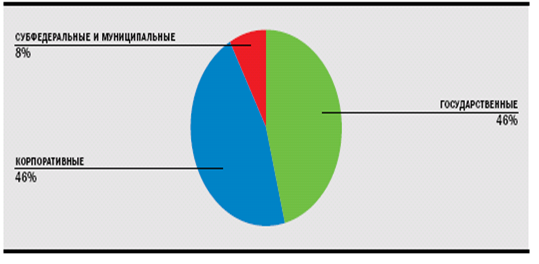

По состоянию на 31 декабря 2008 г. доля рынка МО составила менее 8% рынка внутренних облигаций РФ, включающего федеральные, корпоративные, субфедеральные и муниципальные облигации (всего 2 689 млрд руб.) (рисунок 2.3).

Рисунок 2.3. Структура объема внутреннего рынка облигаций РФ

Его доля в общем объеме рублевых облигаций РФ в последние годы продолжает сокращаться, в 2008 г. она снизилась с 8,95 до 7,96 % (по данным Rus-Bonds).

В начале августа 2008 г. произошло радикальное изменение в ценообразовании на рынке МО: продолжавшееся первую половину года снижение спрэдов доходностей эмитентов остановилось. В результате действий внешних и внутренних факторов спрэды большинства МО расширились.

С одной стороны, рост экономики РФ в 2008 г. продолжился и оказался выше, чем предполагали, составив 7,7% ВВП по данным МЭРТ. Также отмечался рост доходов бюджетов муниципальных образований (МО) и субъектов РФ (СРФ). Рейтинги кредитоспособности некоторых эмитентов рынка МО были повышены. Показательной выборкой могут служить 27 эмитентов МО, имеющих рейтинг Standard & Poor’s, среднее значение рейтинга которых в 2008 г. повысилось: 6 рейтингов — по международной шкале и 8 — по национальной шкале, 10 прогнозов по рейтингам улучшены на «Позитивный». Не было ни одного случая понижения рейтингов Standard & Poor’s или ухудшения прогнозов российских эмитентов МО.

Таким образом, внутренний экономический рост, повышение доходов бюджета и кредитоспособности муниципальных образований и субъектов РФ способствовали снижению доходности СМО в первой половине 2008 г.

С другой стороны, в 2008 г. закончилась благоприятная ситуация на мировых финансовых рынках. Глобальный кризис ликвидности, порожденный кризисом ипотеки subprime в США, повлиял на российский финансовый рынок и вызвал дефицит ликвидности, который привел к росту процентных ставок по займам во второй половине 2008 г. Для эмитентов облигаций проблема риска ликвидности вышла на первое место.

Дополнительной причиной снижения банковской ликвидности в РФ в конце года стала избыточная стерилизация денег на бюджетных счетах из-за отставания финансирования государственных расходов, которое по сравнению с прошлым годом увеличилось.

Удорожание заемных средств на рынке внутренних облигаций вследствие мирового кризиса ликвидности сопровождалось ростом инфляции в конце года. В 2008 г. в РФ стартовал инфляционный ралли, начало которого превысило самые пессимистические прогнозы: по данным Росстата, инфляция возросла почти до 12%. Можно назвать, по крайней мере, две ее основные причины. Россия превратилась из чистого нетто-донора капитала в нетто-импортера капитала, что сделало ее очень уязвимой от волатильности мирового финансового рынка. Рекордный приток капитала из-за рубежа в 2008 г. составил почти 70 млрд долл., что способствовало увеличению денежного предложения. Положительное влияние на приток капитала оказали конвертируемость рубля и принятие его в качестве инструмента в системе Euroclear. Возросло влияние внешнего мира на внутренний финансовый рынок России.

Увеличение мировых цен на продукты питания послужило дополнительной причиной инфляции. В целом рост инфляции способствовал повышению процентных ставок на долговом рынке.

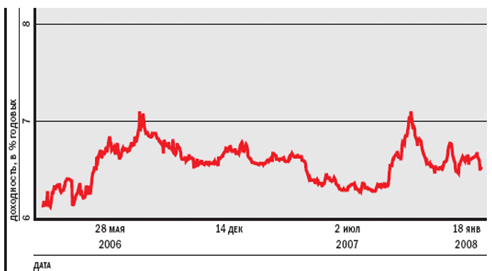

Средневзвешенная доходность (простая) МО, соответствующая индексу Cbonds — Muni, монотонно снижалась первую половину 2008 г. с 6,85 в феврале до 6,51% в июне—июле, затем резко повысилась с 6,55% в начале августа до 7,23% в сентябре. В октябре она снизилась до 6,67% и вновь продолжила рост в ноябре—декабре до 6,95% (рисунок 2.4). В итоге максимальное изменение составило 68 б. п.

Рисунок 2.4. Средневзвешенная доходность к погашению по индексу CBONDS — MUNI

Несмотря на реальное снижение кредитного риска эмитентов (за счет повышения кредитоспособности эмитентов), расширение спрэдов МО в 2008 г. произошло по внешним причинам и вызвано в основном снижением ликвидности финансового рынка.

Тенденция увеличения процентных ставок коснулась прежде всего эмитентов небольших по объему займов МО с относительно низкой кредитоспособностью. Баланс размещений на первичном рынке изменился в сторону преобладания займов с высокой доходностью и короткими сроками заимствования. Рост волатильности финансового рынка способствовал повышению значения процентного риска на рынке МО и осложнил размещение и рефинансирование облигаций.

В итоге заметно усилилась дифференциация МО по кредитному качеству эмитентов: возросла степень влияния рейтинга на доходность МО.

К концу 2008 г. диапазон доходностей большинства муниципальных облигаций составил 7—10 %, доходность отдельных бумаг достигала 12%. Доходность субфедеральных облигаций составила 7—9%, отдельных эмитентов — до 14% (рисунок 2.5 Приложение 2).

Размещения МО в декабре 2008 г. в условиях низкой ликвидности носили нерыночный характер. Тем не менее доходность большинства ликвидных выпусков МО находилась существенно ниже инфляции. Таким образом, реальные процентные ставки большинства региональных и муниципальных облигационных займов остаются отрицательными и составляют 1—3%, а некоторых эмитентов — 5%. Многим администрациям МО и СРФ по-прежнему выгодно занимать. В условиях инфляции становится выгодно занимать деньги под фиксированный процент! Для этого необходимо оперативно действовать, чтобы обеспечить высокий уровень оборачиваемости средств.

Состав эмитентов. В минувшем году общее количество выпусков МО в обращении выросло на 7% и достигло 120. Состоялось или началось размещение 32 выпусков МО 31 эмитента (10 муниципальных образований и 21 субъекта РФ). Для сравнения: в 2007 г. было размещено 38 выпусков МО.

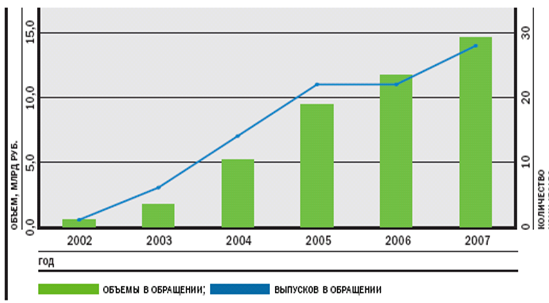

Количество выпусков муниципальных облигаций за прошедший год повысилось с 22 до 28, объем облигаций рос в среднем на 3,3 млрд руб. в год (рисунок 2.6).

Рисунок 2.6. Динамика объема рынка и количества выпусков муниципальных облигаций

Размещение МО в течение года происходило неравномерно. В августе 2008 г. в связи с дефицитом ликвидности произошла переоценка рисков, вы-росла волатильность, резко увеличилась доходность облигаций, что привело к приостановке размещений МО в сентябре—октябре. Планы выхода на рынок МО многих эмитентов были скорректированы, сроки перенесены. Так, в декабре состоялось или началось размещение 13 эмитентов, что соответствует 40% от годового количества размещений. По сравнению с 2007 г. первичный рынок СМО в 2008 г. сократился и по количеству выпусков, и по объему размещений. Над рынком внутренних облигаций образовался «на-вес» отложенных размещений объемом свыше 300 млрд руб. Размещения полного объема выпусков некоторых эмитентов, например Карелии, Магадана, Ярославской области и др., были растянуты на несколько месяцев. Общее количество эмитентов МО в 2008 г. увеличилось незначительно — с 53 до 56 (в 2007 г. — на 7). В основном на рынок МО выходили известные эмитенты, уже размещавшие свои облигации. Кроме того, на рынок вышли 5 новых эмитентов: 3 — муниципальных образования (городские округа: Благовещенск Амурской области; Балашиха и Электросталь Московской области) и 2 — СРФ (Калмыкия и Ивановская обл.). В 2007 г. появилось 3 новых эмитента.

В последние годы сложилось относительно устойчивое соотношение количества выпусков и числа эмитентов: на 1 эмитента в среднем приходится 2,1 выпуска.

Среди эмитентов в 2008 г. минимальный объем займа был у Электростали и Благовещенска — 150 млн руб., максимальный — у Московской области — 16 млрд руб. (в 107 раз больше). Средний объем 1 выпуска равен 1,8 млрд руб., без учета Московской области — 1,3 млрд руб.

Структура рынка рублевых СМО по объему изменилась всего лишь на 1%: субфедеральные облигации — 93% (199,1 млрд руб.), муниципальные — 7 % (14,7 млрд руб.). Структура рынка рублевых СМО по количеству выпусков в 2008 г. изменилась чуть больше: доля муниципальных выпусков увеличилась с 20 до 23 %. При этом количество выпусков муниципальных облигаций, обращающихся на рынке, выросло с 22 до 28 (на 27%), а количество выпусков СРФ — с 90 до 92.

Сформировался состав лидеров: облигации Москвы и Московской области составляют 46% объема рынка МО.

Главной причиной, определившей скромные итоги рынка МО 2008 г., явилось то, что Москва не разместила, как ранее планировалось, внутренние облигации на 78 млрд руб. Объем долга города в рублевых облигациях, находящихся в обращении, снизился с 57,32 млрд до 55,21 млрд руб. В прошлом году было выкуплено облигаций Москвы на 21,23 млрд руб., размещено на 20,48 млрд руб., погашено по номиналу на 1,36 млрд руб.(по данным Москомзайма). Размещения состоялись в рамках обмена облигаций, осуществленного Москомзаймом в феврале–марте 2008 г. В результате обмена были частично выкуплены выпуски № 29, 31, 36, 40, 42, 43 и размещены № 39, 41, 44, 47. Доля рублевых облигаций Москвы в общем объеме МО снизилась с 30 до 26%.

По состоянию на 31 декабря 2008 г. вторым по общему объему субфедеральных облигаций стала Московская область — 43,6 млрд руб. (4 выпуска). Эмитент ежегодно размещает свои облигации в апреле. Размещение 25 апреля 2008 г. 7-лет-него облигационного займа Мособласти объемом 16 млрд руб. стало рекордным по величине на рынке СМО. Мособласть стала шестым по счету эмитентом, разместившим 7-летние облигации на рынке МО. Кроме того, Московская область состоит из 378 муниципальных образований, которые, в отличие от Москвы, имеют возможность выпускать муниципальные облигации; 6 из них сегодня присутствуют на рынке муниципальных облигаций.

Следующее место по объему выпущенных в 2008 г. облигаций заняла Иркутская область: 6 млрд руб. по номиналу, разместив один выпуск на аукционе 8 ноября 2008 г. объемом 2,2 млрд руб. и второй — внебиржевым способом с 12 декабря 2008 г. — 3,8 млрд руб.

На 3-м месте — Самарская область, разместившая облигаций на 5 млрд руб. на аукционе 27 июня 2008 г.

Дюрация. Облигации, размещенные в 2008 г., имели сроки обращения от 1 до 7 лет. Дефицит ликвидности во второй половине 2008 г. привел к сокращению сроков обращения МО. Лидером этого процесса стал заем Казани объемом 1,5 млрд руб., размещенный 21 декабря 2008 г. на аукционе сроком на 1 год. Это самое короткое и единственное 1-летнее заимствование на рынке МО. В 2007 г. был осуществлен 3-летний выпуск Казани объемом 2,3 млрд руб.

На 2-м месте — городской округ Электросталь Московской области, выпустивший 1,5-летние обязательства на 150 млн руб., внебиржевое размещение которых началось 20 декабря 2008 г. Его предшественником на рынке СМО был заем г. Орехово-Зуево Московской области, осуществленный 22 декабря 2007 г.

На 3-м месте — 2-летний выпуск г. Чебоксары на 250 млн руб., внебиржевое размещение которого состоялось 23 июля 2008 г., в начале кризиса ликвидности.

На рынке обращаются еще 2-летние выпуски Магадана, Тамбовской области, Брянска, Клинского и Одинцовского районов Московской области.

В целом облигации муниципальных образований по сравнению с СРФ обладают более короткими сроками обращения на рынке МО — от 1 до 4 лет. Максимальный срок обращения — 4 года — имеет выпуск г. Новосибирска (с 11 июля 2006 г.).

Величина средней дюрации субфедеральных облигаций (рассчитанная без учета объема выпуска) практически стабилизировалась в последние 2 года: в 2008 г. она колебалась в диапазоне от 700 до 800 дней (рисунок 2.7).

Рисунок 2.7. Динамика средней дюрации субфедеральных и муниципальных облигаций

Средняя дюрация муниципальных облигаций характеризуется значительной волатильностью, за год она снизилась с 650 до 500 дней.

Похожие работы

... за финансовым состоянием инвестиционных институтов, принятие мер по их оздоровлению, контроль за соблюдением правовых и этических норм, применение санкций); – создание системы информации о состоянии рынка ценных бумаг и обеспечению ее открытости для инвесторов; – формирование системы страхования инвесторов от потерь (государственные или смешанные схемы страхования инвестиций); – предотвращение ...

... перспективными являются также варианты выпуска некоторых ценных бумаг, ориентированных на соответствующие сегменты рынка. 2 Рынок субфедеральных займов и их роль в развитии территорий 2.1 Практика выпуска субфедеральных займов и их роль в развитии территории Жилищные займы характеризуются как целевые инвестиционные, доходные (смешанное покрытие), среднесрочные (долгосрочные), погашаемые в ...

... следующие задачи: ¾ раскрыть экономическое содержание форм и методов организации финансирования инвестиций в корпоративном секторе экономики; определить роль облигационного механизма финансирования инвестиций на микро- и макроуровне; ¾ исследовать процессы привлечения инвестиций в российскую экономику, провести сравнительный анализ основных инструментов финансирования инвестиций ...

... устанавливает следующий порядок и условия проведения торгов иностранной валютой за российские рубли на единой торговой сессии межбанковских валютных бирж. 3.2 Проблемы о валютном регулировании и контроле В российской экономике получают все более широкое распространение новые финансовые инструменты, которые используются в обслуживании расчетов внутри коммерческого оборота по внешнеторговым ...

0 комментариев