Навигация

2. Методы измерения риска

Коэффициент риска Кр

На практике в финансовом менеджменте для оценки «рискованности» отдельных операций часто используют упрощенные коэффициентные методы определения риска, например, с помощью коэффициента риска Кр:

Кр =У/С

где У - максимально возможная величина убытка от проводимой операции в

ходе коммерческой или биржевой деятельности;

С — объем собственных финансовых средств, руб.

Как видно из приведенной зависимости, коэффициент риска включает в свою конструкцию наиболее важные обобщенные характеристики, по которым однозначно можно сделать вывод о приемлемости последствий риска.

Шкала оценки риска, в основе которой лежат значения показателя Кр, имеет четыре градации: от минимального до недопустимого (табл. 1).

Таблица 1. Шкала оценки риска

| Оценка риска | Значение Кр |

| Минимальный риск | 0-0,1 |

| Допустимый риск | 0,1-0,3 |

| Высокий риск | 0,3-0,6 |

| Недопустимый риск | более 0,6 |

Коэффициент риска Кi

Уровень риска также можно оценить путем соотнесения ожидаемой прибыли и ожидаемого убытка при сравнении двух и более вариантов вложений средств:

Кi =Пi/Уi, где

Кi — коэффициент риска i-го варианта;

Пi — ожидаемая прибыль i-го варианта;

Уi- — ожидаемый убыток i-го варианта.

При оценке риска с помощью двух последних формул перед предпринимателем стоит задача определения размера возможного убытка от принятия конкретного решения.[8,c.133-136]

Вероятностные показатели оценки риска

Точечная оценка показателей риска. Содержанием показателя оценки риска является вероятность полу-гения фактического значения результата меньше требуемого значения (намеченного, планируемого, прогнозируемого):

R=р(х<Дтр), где

R — показатель (функция распределения) оценки риска;

р — вероятность риска;

Дтр - требуемое (планируемое) значение результата - действительное число;

х — текущее значение результата как случайной величины.

Для использования данного показателя необходимо знать тип и параметры закона распределения значений результатов деятельности. Полагая, что на результат предпринимательской деятельности влияет большое количество внешних и внутренних факторов риска, используют гипотезу, что результат (как случайная величина) подчинен нормальному закону или близкому к нормальному закону распределения.

Кривая функции плотности нормального распределения представляет собой графическое изображение зависимости плотности распределения вероятностей возможных значений результата. Значения результата наиболее тесно группируются вокруг величины х (кривая плотность в этой точке максимальна), а по мере убывания влево и вправо значений результатов их плотность падает.

Для построения кривых плотности распределения вероятностей возможных результатов предпринимательской деятельности требуется достаточно объемный массив статистической информации, чтобы проверить статистические гипотезы о виде и параметрах закона распределения. Зачастую такие исходные данные получить заранее сложно, поэтому вероятностные показатели в предложенном виде используют редко.

Интервальная оценка показателя риска. Точечная оценка риска не несет информации о точности процедуры оценивания. Поэтому предпринимателю, оценивающему риск своей деятельности, необходим и интервальный подход, заключающийся в определении вероятности получения результата в заданных пределах.

В частности, вероятность того, что результат примет значения, принадлежащие интервалу [х1 х2], равна

R=p (х1≤ х≤ х2)=F(х2)- F(х1)

Интервальное оценивание уровня риска является основой концепции рисковой стоимости, разработанной в конце 80-х годов. Величина рисковой стоимости как обобщающая оценка рыночного риска нужна в первую очередь для принятия оперативных решений высшим руководством компании.[6,c.46-48]

Статистические показатели оценки риска

Показатели вариации уровня риска.

Наиболее простой формой статистического показателя, характеризующего риск, является показатель размаха вариации ожидаемого результата;

R=xmax-xmin, где

хтаx, хтiп — соответственно наибольшее и наименьшее значения результата в выборочном наблюдении.

Достоинством статистического показателя R является простота расчета. Однако размах вариации в этом случае учитывает только крайние значения результата, поэтому область его применения ограничена достаточно однородными совокупностями.

Точнее вариацию результата характеризуют статистические показатели риска, учитывающие значимость колеблемости всех возможных значений результата предпринимательской деятельности. Поскольку среднее ожидаемое значение является обобщающей характеристикой свойств рассматриваемой совокупности возможных значений результатов деятельности, то в настоящее время наиболее распространена точка зрения, согласно которой мерой риска результата принятого решения следует считать дисперсию, среднее квадратическое отклонение (стандартное отклонение), коэффициент вариации.

Дисперсия как показатель степени риска в случае экстраполяции результатов наблюдения в будущее будет равна:

σ²x= ∑ (xi-x ¯)²/(n-1),где

xi - i-е значение случайной величины;

рi — вероятность того, что i-я случайная величина примет значение xi.

Среднее квадратическое отклонение равно корню квадратному из дисперсии:

σx= √ σ²x,

является именованной величиной и указывается меряется варьирующий признак.

Таким образом, поскольку риск обусловлен случайностью исхода принятого решения, то, чем меньше разброс (дисперсия) результата решения, тем более он предсказуем, тем меньше его величина. Если дисперсия результата равна нулю, то риск полностью отсутствует.

Когда необходимо сравнить варианты решений с разными ожидаемыми средними значениями результата и разными средними квадратическим отклонениями, особенно интересен показатель риска, который называется коэффициентом вариации Vх. Этот показатель представляет собой отношение среднего квадратического отклонения к среднему ожидаемому значению и показывает степень отклонения полученных значений:

Vx= σx/ x ¯

Показатель Vx — относительная величина. Поэтому на его размер не оказывают влияние абсолютные значения изучаемого результата. С его помощью можно сравнить даже колеблемость признаков, выраженных в разных единицах измерения.

По физическому смыслу коэффициент вариации выражает количество риска на единицу доходности, т.е. по степени охвата деятельности он является комплексным.

Установлена следующая качественная оценка различных значений коэффициента вариации:

до 10% - слабая колеблемость (малый риск);

10—25% - умеренная колеблемость (допустимый риск);

свыше 25% — высокая колеблемость (опасный риск).

Экспертные методы оценки риска

В условиях нестабильной среды, когда повторение экономической ситуации для предпринимателя в одних и тех же условиях практически неосуществимо и отсутствует информация о возможности появления рисковых событий, можно использовать субъективные методы экспертных оценок, суждений и личного опыта эксперта, мнения финансового менеджера и т.д. Экспертные методы оценки позволяют определять уровни финансовых рисков в том случае, если на предприятии отсутствует необходимая информация для осуществления расчетов или сравнений. Эти методы базируются на опросе экспертов (квалифицированных специалистов страховых, налоговых, финансовых органов, инвестиционных менеджеров, работников соответствующих специализированных фирм) с последующей статистической обработкой результатов опроса, Опрос следует ориентировать на отдельные виды рисков, идентифицированных по данной операции.

Экспертная оценка уровня риска - это не решение, а лишь полезная информация, помогающая выбрать обоснованное решение. Принимать решение об уровне риска на основе своих предпочтений может только менеджер по риску, он и несет за них ответственность.

Экспертные методы оценки широко используются при определении уровней инфляционного, процентного, эмиссионного, валютного, инвестиционного и некоторых других видов финансовых рисков.[8,c.139-142]

Похожие работы

... стороны, является объективной категорией, так как возникает под воздействием непредвиденных обстоятельств, с другой - он связан с практической деятельностью самого предпринимателя. Следовательно, предпринимательский риск можно понимать как экономическую категорию, количественно (да и качественно) выражающуюся в неопределенности исхода намеченной к осуществлению предпринимательской деятельности, ...

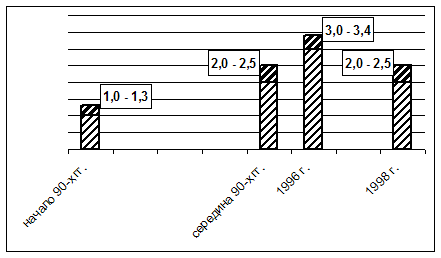

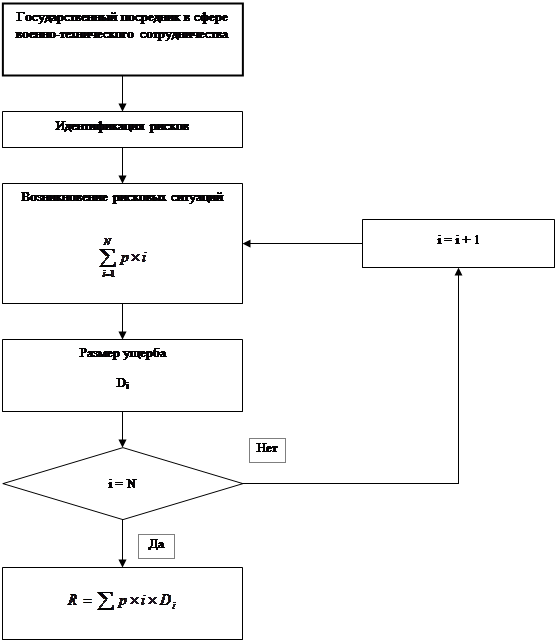

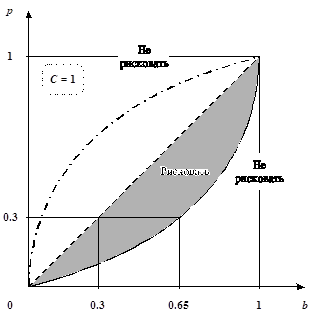

... в 5 лет реже 1 раза в 5 лет высокая катастрофическое страхование на срок до 30 лет 2.6 Оценка эффективности системы страхования предпринимательских рисков в деятельности государственного посредника в сфере военно-технического сотрудничества на примере ФГУП "Рособоронэкспорт" На основании приведенных в Табл.3. сведений построим график для принятия решения о страховании рисков ФГУП " ...

... ; – учет внешних рисков; – осуществление систематического анализа финансового состояния клиента; – проведение политики диверсификации. Для снижения степени финансового риска применяются различные методы: – диверсификация; – приобретение дополнительной информации о выборе и результатах; – лимитирование; – страхование и др. Диверсификация — это процесс распределения инвестируемых средств ...

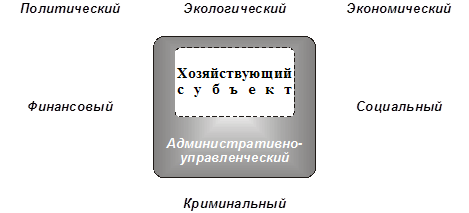

... ) необходимо учитывать все факторы риска: как генетические, т.е. присущие данному виду предпринимательства в любых условиях, так и специфические, присущие данному периоду. Поскольку важнейшей задачей любого предпринимателя, осуществляющего бизнес в нестабильной экономической среде, является недопущение банкротства организации, в целях управления риском следует выделять допустимый, критический и ...

0 комментариев