Навигация

Алгоритм осуществления мониторинга инвестиционной привлекательности предприятия

3. Алгоритм осуществления мониторинга инвестиционной привлекательности предприятия

Построение системы мониторинга контролируемых показателей охватывает следующие основные этапы.

1. Построение системы информативных отчетных показателей основывается на данных финансового и управленческого учета. Эта система представляет собой так называемую «первичную информационную базу наблюдения», необходимую для последующего расчета агрегированных по предприятию отдельных аналитических абсолютных и относительных финансовых показателей, характеризующих результаты финансовой деятельности предприятия.

2. Разработка системы обобщающих (аналитических) показателей, отражающих фактические результаты достижения предусмотренных количественных стандартов контроля, осуществляется в четком соответствии с системой финансовых показателей. При этом обеспечивается полная сопоставимость количественного выражения установленных стандартов и контролируемых аналитических показателей. В процессе разработки такой системы строятся алгоритмы расчета отдельных обобщающих (аналитических) показателей с использованием первичной информационной базы наблюдения и методов финансового анализа.

3. Определение структуры и показателей форм контрольных отчетов (рапортов) исполнителей призвано сформировать систему носителей контрольной информации. Для обеспечения эффективности мониторинга такая форма отчета должна быть стандартизирована и содержать следующую информацию: фактически достигнутое значение контролируемого показателя (в сопоставлении с предусмотренным); размер отклонения фактически достигнутого значения контролируемого показателя от предусмотренного; факторное разложение размера отклонения (если контролируемый показатель поддается количественному разложению на отдельные составляющие). Алгоритм такого разложения должен быть определен и доведен до каждого исполнителя заранее; объяснение причин отрицательных отклонений по показателю в целом и отдельным его составляющим; указание лиц, виновных в отрицательном отклонении показателя, если это отклонение вызвано внутренними факторами деятельности подразделения; форма стандартного контрольного отчета (рапорта) исполнителя дифференцируется в соответствии с содержанием доведенного ему бюджета (плана).

4. Определение контрольных периодов по каждому виду, каждой группе контролируемых показателей. Конкретизация контрольного периода группам показателей определяется «срочностью реагирования», необходимой для эффективного управления инвестиционной привлекательностью предприятия.

5. Установление размеров отклонений фактических результатов контролируемых показателей от установленных стандартов осуществляется как в абсолютных, так и в относительных показателях. Так как каждый показатель содержится в контрольных отчетах исполнителей, на данной стадии он агрегируется в рамках предприятия в целом. При этом по относительным показателям все отклонения подразделяются на три группы:

положительное отклонение;

отрицательное «допустимое» отклонение;

отрицательное «критическое» отклонение.

Для проведения такой градации на каждом предприятии должен быть определен критерий «критических» отклонений, который может быть дифференцирован по контрольным периодам. В качестве критерия «критического» отклонения может быть принято отклонение в размере 20 и более процентов по недельному (декадному) контрольному периоду; 15 и более процентов по месячному периоду; 10 и более процентов по квартальному периоду.

6. Выявление основных причин отклонений фактических результатов контролируемых показателей от установленных стандартов проводится по предприятию в целом и по отдельным «центрам ответственности». В процессе такого анализа выделяются и рассматриваются те показатели финансового контроллинга, по которым наблюдаются критические отклонения от целевых нормативов, заданий текущих плане и бюджетов. По каждому «критическому» отклонению (а при необходимости и менее значимым размерам отклонений показателей приоритете первого порядка) должны быть выявлены вызвавшие их причины. В процессе осуществления такого анализа в целом по предприятию используются соответствующие разделы контрольных отчетов исполнителей. Формирование системы алгоритмов действий по устранению отклонений является заключительным этапом построения системы мониторинга на предприятии. Принципиальная система действий менеджеров предприятия в этом случае заключается в трех алгоритмах:

«ничего не предпринимать». Эта форма реагирования предусматривается в тех случаях, когда размер отрицательных отклонений значительно ниже предусмотренного «критического» критерия;

«устранить отклонение». Такая система действий предусматривает процедуру поиска и реализации резервов по обеспечению выполнения целевых, плановых или нормативных показателей. При этом резервы рассматриваются в разрезе различных аспектов инвестиционной деятельности и отдельных инвестиционных проектов. В качестве таких возможностей может быть рассмотрена целесообразность введения усиленного режима экономии (по принципу «отсечения лишнего»), использования системы внутренних резервов и другие;

«изменить систему плановых или нормативных показателей». Такая система действий предпринимается в тех случаях, если возможности нормализации отдельных аспектов инвестиционной деятельности ограничены или вообще отсутствуют. В этом случае по результатам мониторинга вносятся предложения по корректировке системы целевых стратегических нормативов, показателей текущих планов или отдельных бюджетов. В отдельных критических случаях может быть обосновано предложение о прекращении отдельных производственных, инвестиционных и финансовых операции и даже реализации отдельных инвестиционных проектов.

Внедрение на предприятии системы мониторинга позволяет существенно повысить эффективность всего процесса управления инвестиционными процессами, а не только в части формирования инвестиционной привлекательности.

Обобщая вышеизложенное, следует отметить, что основой формирования системы мониторинга является разработка системы индикативных показателей, позволяющих выявить появление и сложность проблемы. В содержательном плане система показателей ориентирована на изучение признаков, характеризующих зависимость управления инвестиционной привлекательностью предприятия от внешней и внутренней среды, оценку их качества и прогнозирование.

Всю систему показателей мониторинга инвестиционной привлекательности целесообразно разбить на следующие группы:

1. Показатели внешней среды. Для внешней среды предприятий, функционирующих в условиях рынка, характерен ряд отличительных признаков: во-первых, все факторы учитываются одновременно, во-вторых, предприятия должны принимать во внимание многоаспектный характер управления. Деятельность предприятия протекает на разных уровнях: на товарных рынках, в области ресурсов, между разными предпринимательскими концепциями (борется с конкурентом в одиночку или заключив союз с другими производителями, партнерами, поставщиками, торговыми посредниками и т.д.), в – третьих, агрессивная политика цен (прямые атаки для ослабления конкурентов), в-четвертых, динамизм развития рынка, когда позиции конкурентов и расстановка сил изменяются с нарастающей скоростью. Динамизм развития рынка является важным фактором внешней среды. Позиции конкурентов и расстановка сил предприятий меняются с нарастающей скоростью.

2. Показатели, характеризующие проявление социальной эффективности предприятия на общественном уровне. Социальная эффективность выделяется из всей группы социально-экономических показателей как та ее сторона, которая отражает воздействие мер экономического характера на наиболее полное удовлетворение потребностей общества. Ее критерием является удовлетворение потребностей социального характера, включая потребности качества продукции, качества обслуживания потребителя, сокращение времени на покупку и т.д.

3. Показатели, характеризующие уровень профессиональной подготовки персонала; показатели, характеризующие уровень организации труда; социально-психологические характеристики.

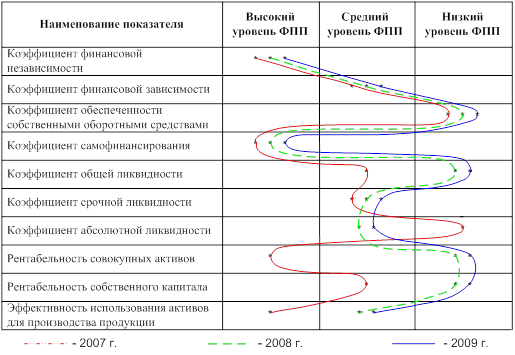

4. Показатели, характеризующие эффективность развития инвестиционных процессов на предприятии. В рамках разработанной модели оценки инвестиционной привлекательности предприятий наибольший интерес представляет группа показателей, непосредственно отражающих эффективность управления инвестиционными процессами.

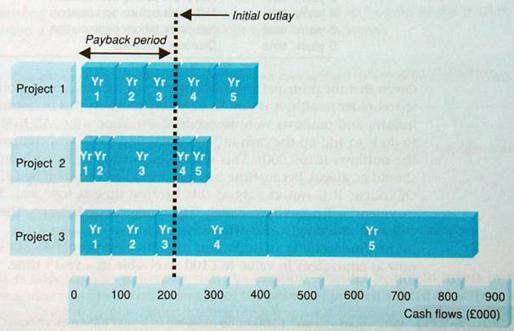

Опираясь на группы показателей, представляется целесообразным реализацию мониторинга осуществлять в соответствии с алгоритмом, представленным на рис. 3. Учитывая вышеизложенное, при формировании системы мониторинга инвестиционной привлекательности следует, во-первых, учитывать факторы формирования инвестиционной стоимости, во-вторых, потенциальные возможности предприятия в формировании его инвестиционных ресурсов, производственный, кадровый и технический потенциал предприятия возможности привлечения внешних ресурсов, в-третьих, эффективность развития инвестиционных процессов, определяющая экономический рост предприятия. Предлагаемый алгоритм построен на отслеживании изменений рыночной стоимости. В условиях информатизации и автоматизации процессов функционирования предприятия реализация данного алгоритма не требует организационно-экономических преобразований на предприятии.

Осуществленный таким образом мониторинг инвестиционной привлекательности позволит не только определить проблемные участки в формировании условий активизации инвестиционных процессов на предприятии, но и выявить вероятные изменения в экономическом потенциале предприятия и минимизировать вероятность разрушения стоимости компании.

Итак, мы рассмотрели сущность категории «инвестиционная привлекательность» и выделили особенности ее формирования на предприятиях. Опираясь на накопленный отечественный и зарубежный опыт, доказано, что инвестиционная привлекательность предприятий выступает основным механизмом привлечения инвестиций в экономику.

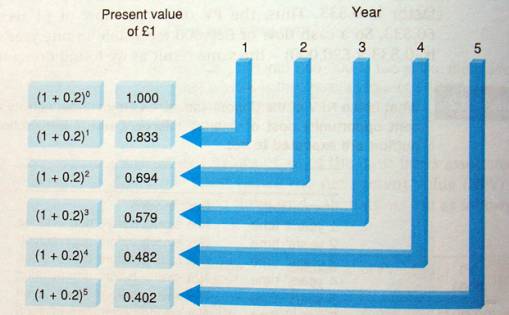

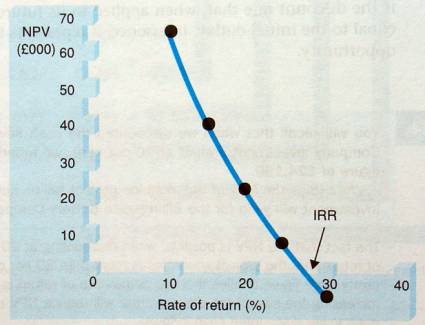

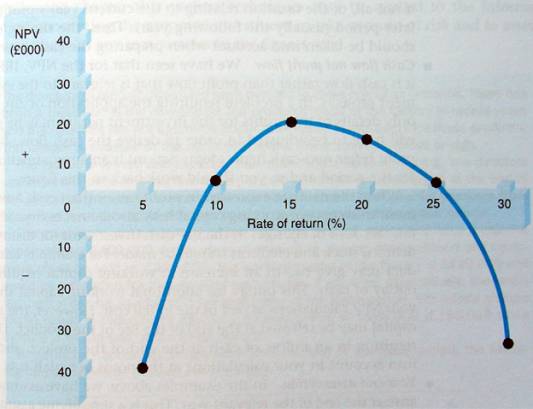

В основе процесса принятия управленческих решений инвестиционного характера лежит оценка и сравнение объёма предполагаемых инвестиций и будущих денежных поступлений. Оценка инвестиционной привлекательности предприятия занимает центральное место в процессе обоснования и выбора возможных вариантов вложения средств. Она должна обеспечить количественную и качественную характеристику степени возмещения вложенных средств за счёт доходов от реализации товаров и услуг; получения прибыли, обеспечивающей рентабельность инвестиций не ниже желательного для фирмы уровня; окупаемости инвестиций в пределах срока, приемлемого для предприятия.

Исследование особенностей развития инвестиционных процессов в экономике позволило определить факторы и условия активизации инвестиционной деятельности.

В целом показатели инвестиционной привлекательности предприятия предложено разделить на несколько групп: абсолютные (динамика объема производства, изменение доли рынка); технико-экономические (обновление, выбытие, физический и моральный износ основных фондов); финансовые (показатели прибыльности и оборачиваемости); инвестиционные (показатели рентабельности активов и эффективности непосредственно инвестиционной деятельности); кадровые (характеризующие кадровый потенциал); внешней среды (уровень конкуренции и государственной поддержки); организационные (устойчивость интеграционных связей с поставщиками, потребителями и партнерами); инновационные (способность предприятия к реализации и освоению инноваций); клиентские (степень соответствия деятельности предприятия изменяющейся структуре рынка), дивидендные (размер и динамика выплаты дивидендов).

Похожие работы

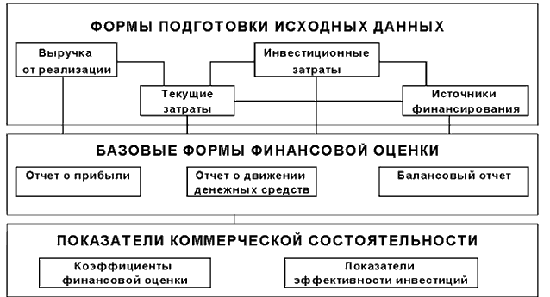

... точки, выделения Паретто-оптимальной области и др.) наиболее удачно с точки зрения контекста решаемой проблемы применить метод идеальной точки. В общем виде алгоритм сравнительной рейтинговой оценки инвестиционной привлекательности проекта может быть представлен в виде последовательности следующих операций: 1. Исходные данные представляются в виде матрицы (аij) (см. табл. 3.3), где по строкам ...

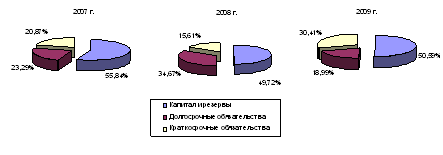

... баланс предприятия является ликвидным, так как соотношения групп активов и пассивов отвечают условиям ликвидности. 3. Повышение финансового потенциала и инвестиционной привлекательности предприятия 3.1 Оценка инвестиционной привлекательности предприятия Возможность обеспечения реализации наиболее эффективных форм вложения капитала, направленных на расширение экономического потенциала ...

... уровень общей ликвидности. В целом предприятие можно рассматривать как финансово относительно устойчивое с низкой угрозой банкротства. Анализ инвестиционной привлекательности предприятия. 1. Оценка рейтинга. Коэффициент ІІІ ІІ І Абсолютной ликвидности Текущей ликвидности Общей ликвидности Независимости >0.25 >2,5 >1,5 >60% 0,2-0,25 2,0-2,5 1,5 40-60% ...

... под поэтапное кредитование процесса производства, увязать конечные результаты с последующими денежными поступлениями от заказчика. 2.2. Оценка эффективности использования лизинга. Лизингополучателю необходимо при-нять грамотное управленческое решение о выборе способа фи-нансирования инвестиционного проекта, располагая при этом информацией о размере ежегодного лизингового платежа или об ...

0 комментариев