Навигация

Оценка инвестиционной привлекательности фирмы

Содержание

1. Понятие инвестиционной привлекательности и факторы, ее определяющие

2. Методические подходы к анализу инвестиционной привлекательности предприятия

3. Алгоритм осуществления мониторинга инвестиционной привлекательности предприятия

1. Понятие инвестиционной привлекательности и факторы, ее определяющие

Понятие «инвестиционная привлекательность» все еще остается предметом научных дискуссий. С позиций инвесторов, инвестиционная привлекательность предприятия - это система количественных и качественных факторов, характеризующая платежеспособный спрос предприятия на инвестиции.

Спрос на инвестиции (в совокупности с предложением, уровнем цен и степенью конкуренции) определяет конъюнктуру инвестиционного рынка.

Для того, чтобы получить надежную информацию для разработки стратегии инвестирования, необходим системный подход к изучению конъюнктуры инвестиционного рынка, начиная с макроуровня (от инвестиционного климата государства) и заканчивая микроуровнем (оценкой инвестиционной привлекательности отдельного инвестиционного проекта). Данная последовательность позволяет инвесторам решить проблему выбора именно таких предприятий, которые имеют лучшие перспективы развития в случае реализации предлагаемого инвестиционного проекта и могут обеспечить инвестору планируемую прибыль на вложенный капитал с учетом имеющихся рисков.

Поскольку инвестор осуществляет процедуру инвестирования непосредственно с предприятием как юридическим лицом, то его кроме эффективности инвестиционного проекта не в меньшей степени интересует инвестиционная привлекательность всего предприятия, реализующего этот проект.

Одновременно инвестором рассматривается принадлежность предприятия к отрасли (развивающие или депрессивные отрасли) и его территориальное расположение (регион, федеральный округ). Отрасли и территории, в свою очередь, имеют собственные уровни инвестиционной привлекательности, которые включают в себя инвестиционную привлекательность предприятий и проектов.

Таким образом, каждый объект инвестиционного рынка обладает собственной инвестиционной привлекательностью и одновременно находится в «инвестиционном поле» всех объектов инвестиционного рынка. Инвестиционная привлекательность предприятия кроме своего «инвестиционного поля» испытывает инвестиционного воздействие отрасли, региона и государства. В свою очередь, совокупность предприятий образует отрасль, которая влияет на инвестиционную привлекательность целого региона, а из привлекательности регионов складывается привлекательность государства. Все изменения, происходящие в системах более высокого уровня (политическая нестабильность, перемены в налоговом законодательстве, рост доходов населения в регионе, таможенные пошлины на продукцию отдельных отраслей, требования к экологии и др.) непосредственно отражаются на инвестиционной привлекательности предприятия.

Предприятие должно занимать центральное место в инвестиционном процессе, поскольку выступает одновременно как объект и субъект инвестиционного рынка.

Не все факторы инвестиционной привлекательности региона и отрасли одинаково влияют на инвестиционную привлекательность предприятия. Поэтому изучение факторов инвестиционной привлекательности региона и отрасли, способствующих повышению или понижению инвестиционной привлекательности предприятия, является важным для раскрытия всей совокупности факторов инвестиционной привлекательности предприятия .

В современной экономике инвестиционные процессы приобретают все большее значение, а инвестиционная деятельность после нескольких лет пассивного развития становится одной из перспективных сфер экономических отношений. Растущая популярность инвестиционной деятельности и желание хозяйствующих субъектов приумножить свой экономический потенциал определяют тот факт, что мобильные инвестиционные ресурсы направляются в те отрасли, регионы, предприятия, которые располагают условиями для производства конкурентной продукции, имеют меньшие риски и при прочих равных условиях более развитую производственную, социальную и рыночную инфраструктуру. Кроме указанных факторов на решение о направлении инвестирования существенное влияние оказывает государственное регулирование экономики, в частности, налоговая, инвестиционная, инновационная природоохранная и другие политики.

Принимая решение о размещении средств, инвестору предстоит оценить множество факторов, определяющих эффективность будущих инвестиций. Учитывая широкий диапазон вариантов сочетания различных значений этих факторов, инвестору приходится оценивать совокупное влияние и результаты взаимодействия этих факторов, т.е. оценивать инвестиционную привлекательность социально-экономической системы и на ее основе принимать решение о вложении средств.

Поэтому возникает необходимость количественной идентификации состояния инвестиционной привлекательности, при чем следует учесть, что для принятия инвестиционных решений показатель, характеризующий состояние инвестиционной привлекательности предприятия, должен иметь экономический смысл и быть сопоставимым с ценой капитала инвестора. Следовательно, можно сформулировать требования, предъявляемые к методике определения показателя инвестиционной привлекательности:

показатель инвестиционной привлекательности должен учитывать все значимые для инвестора факторы внешней среды

показатель должен отражать ожидаемую доходность вложенных средств

показатель должен быть сопоставим с ценой капитала инвестора

Построенная с учетом этих требований методика оценки инвестиционной привлекательности предприятий позволит обеспечить инвесторам качественный и обоснованный выбор объекта вложения капитала, контролировать эффективность инвестиций и корректировать процесс реализации инвестиционных проектов и программ в случае неблагоприятной ситуации.

Инвестиционный потенциал предприятий России характеризуется удовлетворительным уровнем развития производственного потенциала, в частности, ростом материально-технической базы предприятий; ростом объема промышленной продукции и ростом спроса на продукцию российских предприятий; ростом активности предприятий на рынке ценных бумаг и непосредственно повышением стоимости российских акций; снижением эффективности управления деятельностью предприятия, что отражается в значениях показателей, характеризующих финансовое состояние предприятий; достаточным объемом и квалификацией рабочей силы; неравномерностью развития предприятий различных отраслей промышленности. Активность российских инвесторов снижается, в то время как интерес иностранных инвесторов к промышленным предприятиям экономики России увеличивается.

Инвестиционная привлекательность предприятия зависит как от внешних факторов, характеризующих уровень развития отрасли и региона расположения рассматриваемого предприятия, так и от внутренних факторов – деятельности внутри предприятия. Потенциальный инвестор, оценив и выбрав регион и отрасль, определяет объект инвестирования, который, в свою очередь, способен увеличить инвестированные средства, компенсировать риск, инфляцию и отказ от потребления в настоящий момент.

Владелец инвестиций должен быть уверен в способности предприятия обеспечить эффективную реализацию предлагаемого проекта.

Одним из главных факторов инвестиционной привлекательности предприятия являются инвестиционные риски.

Инвестиционные риски включает в себя следующие подвиды рисков: риск упущенной выгоды, риск снижения доходности, риск прямых финансовых потерь.

Риск упущенной выгоды - это риск наступления косвенного (побочного) финансового ущерба (неполученная прибыль) в результате неосуществления какого-либо мероприятия (например, страхование, хеджирование, инвестирование и т.п.).

Риск снижение доходности может возникнуть в результате уменьшения размера процентов и дивидендов по портфельным инвестициям, по вкладам и кредитам.

Портфельные инвестиции связаны с формированием инвестиционного портфеля и представляют собой приобретение ценных бумаг и других активов.

Риск снижения доходности включает следующие разновидности: процентные риски и кредитные риски. К процентным рискам относится опасность потерь коммерческими банками, кредитными учреждениями, инвестиционными институтами, селинговыми компаниями в результате повышения процентных ставок, выплачиваемых ими по привлеченным средствам, над ставками по предоставленным кредитам.

К процентным рискам относятся также риски потерь, которые могут понести инвесторы в связи с изменением дивидендов по акциям, процентных ставок на рынке по облигациям, сертификатам и другим ценным бумагам.

Рост рыночной ставки процента ведет к понижению курсовой стоимости ценных бумаг, особенно облигаций с фиксированным процентом. При повышении процента может начаться также массовый сброс ценных бумаг, эмитированных под более низкие фиксированные проценты и по условиям выпуска, досрочно принимаемых обратно эмитентом. Процентный риск несет инвестор, вложивший средства в среднесрочные и долгосрочные ценные бумаги с фиксированным процентом при текущем повышении среднерыночного процента в сравнении с фиксированным уровнем. Иными словами, инвестор мог бы получить прирост доходов за счет повышения процента, но не может высвободить свои средства, вложенные на указанных выше условиях.

Процентный риск несет эмитент, выпускающий в обращение среднесрочные и долгосрочные ценные бумаги с фиксированным процентом при текущем понижении среднерыночного процента в сравнении с фиксированным уровнем.

Инвестиционная привлекательность предприятия формируется под совокупным воздействием отдельных частных факторов. Поэтому одним из способов измерения инвестиционной привлекательности предприятия может быть определение единого показателя, который объединял бы в себе множество частных показателей, характеризующих воздействие тех или иных факторов на инвестиционную привлекательность.

В последние десятилетия условия инвестиционной деятельности предприятий во все возрастающей степени определяются процессами перехода стран с рыночной экономикой от индустриального к постиндустриальному, информационному обществу. В соответствии с логикой этого процесса меняются экономическое, технологическое, социокультурное, человеческое и идеологическое измерения внутренней и внешней среды предприятий. Все изменения в концентрированной форме отражаются в содержании понятий «время», «пространство» и «среда», характеризующих координаты деятельности предприятий. Вследствие нарастания темпов социально-экономических изменений и сокращения сроков принятии решений время для предприятий, как бы, «сжимается». В то же время пространство, как место деятельности предприятий, постепенно «расширяется» - от локальных до международных рынков, - становится все более виртуальным, где фигурируют лишь торговые марки и иные знаки предприятий. Среда деятельности предприятий все более определяется знаниями и становится все более информационноемкой, технологичной и инновационной.

Таким образом, системный подход к оценке инвестиционной привлекательности предприятия требует учитывать инвестиционную привлекательность региона, в котором находится предприятие, его отраслевую принадлежность, а также в целом инвестиционную привлекательность России.

Похожие работы

... точки, выделения Паретто-оптимальной области и др.) наиболее удачно с точки зрения контекста решаемой проблемы применить метод идеальной точки. В общем виде алгоритм сравнительной рейтинговой оценки инвестиционной привлекательности проекта может быть представлен в виде последовательности следующих операций: 1. Исходные данные представляются в виде матрицы (аij) (см. табл. 3.3), где по строкам ...

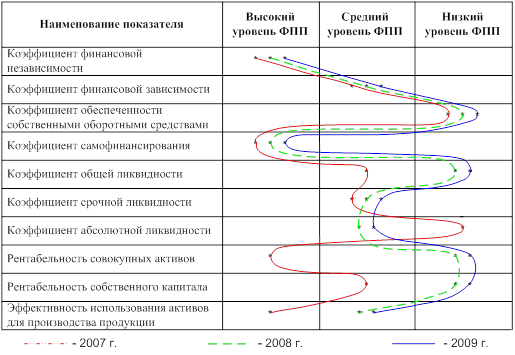

... баланс предприятия является ликвидным, так как соотношения групп активов и пассивов отвечают условиям ликвидности. 3. Повышение финансового потенциала и инвестиционной привлекательности предприятия 3.1 Оценка инвестиционной привлекательности предприятия Возможность обеспечения реализации наиболее эффективных форм вложения капитала, направленных на расширение экономического потенциала ...

... уровень общей ликвидности. В целом предприятие можно рассматривать как финансово относительно устойчивое с низкой угрозой банкротства. Анализ инвестиционной привлекательности предприятия. 1. Оценка рейтинга. Коэффициент ІІІ ІІ І Абсолютной ликвидности Текущей ликвидности Общей ликвидности Независимости >0.25 >2,5 >1,5 >60% 0,2-0,25 2,0-2,5 1,5 40-60% ...

... под поэтапное кредитование процесса производства, увязать конечные результаты с последующими денежными поступлениями от заказчика. 2.2. Оценка эффективности использования лизинга. Лизингополучателю необходимо при-нять грамотное управленческое решение о выборе способа фи-нансирования инвестиционного проекта, располагая при этом информацией о размере ежегодного лизингового платежа или об ...

0 комментариев