Навигация

Инвестиционные операции на основе доверительного размещения средств в ГКО и ОФЗ- ПК

1.3. Инвестиционные операции на основе доверительного размещения средств в ГКО и ОФЗ- ПК.

Данные операции осуществляются инвестором при заключении договора комиссии с диллером и фактически означают довирительное размещение им средств в ГКО и ОФЗ- ПК, поэтому именуются «Договором о доверительном размещении средств в ГКО и ОФЗ- ПК»5.

Такие операции приводятся с целью:

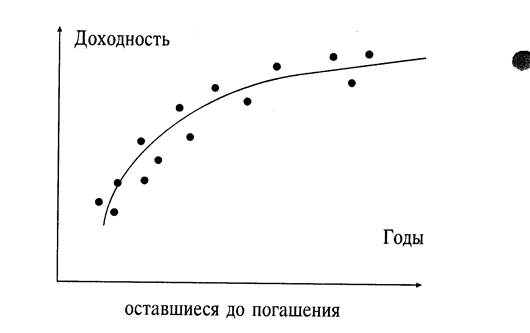

1) Получения фиксированного, неналогооблагаемого дохода по вложениям в ГКО и ОФЗ-ПК. Дилер, принимая на себя обязанности комиссионера, совершает по поручению инвестора- комитента от своего имени за счет денежных средств комитента операции с ГКО и ОФЗ- ПК. Дилер проводит операции с облигациями клиента от своего имени. однако, что бы не потерять для своего клиента существующие льготы по налогообложению, он обязан открыть своему клиенту персональный счет Депо по учету принадлежащих тому облигаций. В противном случае, согласно Письму ЦБР от 24 марта 1995 года №04-28-3-8/А-157, инвестор теряет предусмотренные действующим законодательством льготы по налогообложению. В договоре о доверительном размещении средств дилер, как правило, гарантирует своему клиенту выплату чистого необлагаемого налогом дохода в размере, привязанном к процентной ставке доходности к погашению по существующему выпуску ГКО, срок погашения которого соизмерим со сроками, на которые происходит доверительное размещение средств;

2) Осуществления эффективных операции с ГКО и ОФЗ- ПК. Не имея подготовленных кадров для формирования заявок и управления собственным портфелем, инвестор при инвестировании по предыдущему варианту может иметь минимальный выигрыш от вложения средств на данном рынке. Работа по договору о доверительном размещении средств позволяет иметь экономию на содержание персонала операторов, специалистов, занимающихся операциями с ГКО. Попутно хочется отметить, что постановка доверительного управления в ряд стандартных услуг дилера предполагает, как минимум, наличие отработанной и отлаженной на практике технологии «извлечения из рынка повышенной прибыли». Кроме того, в реальных условиях портфель разной величины имеет разную «управляемость». При его объеме меньше некоторой величины управление становится низкоэффективным, но большой портфель менее «подвижен». В конечном счете ситуация такова, что приемлемы уровень эффективности управления достигается применением индивидуального подхода.

3) Экономии на переменных издержках и получение дохода при эффективном управлении дилера с портфелем клиента. Осуществляя от своего имени, но за счет денежных средств инвестора операции по вложениям в ГКО и ОФЗ-ПК, дилер в этом случае может и не получить с клиента комиссионное вознаграждение за проведение биржевых операций. Как правило, при достаточно квалифицированном составе трейдеров, доходы банка- дилера в ходе проводимых операций со средствами клиента превышают фиксированную в договоре величину доходов, которую он обязан выплатить своему клиенту. В этом случае стороны, как правило, договариваются делить образующийся дополнительный доход межу собой в определенных пропорциях. Они, например, могут составлять для дилера 30 или 50 процентов от суммы дополнительного дохода, а для клиента соответственно – 50 или 70 процентов. Но подобные взаимоотношения характерны лишь для тех случаев, когда дилер проводит стратегическую линию на сотрудничество с интересующим его клиентом. При отсутствии интереса дилера к клиенту трудно ожидать, что он разделит весь образующийся доход в предусмотренных договором пропорциях;

4) Получения инвестором дополнительных возможностей, связанных с кредитованием под залог принадлежащих ему ГКО и ОФЗ-ПК.6

1.4. Инвестиционные операции с облигациями внутреннего государственного валютного займа

С развитием рынка рублевых инструментов и введением валютного коридора несколько снизилась привлекательность государственных облигаций, номинированных в иностранной валюте. Однако сформировавшийся ранок облигаций внутреннего валютного займа – второй по объему после рынка ГКО- ОФЗ – устойчиво функционирует, сохраняя основных своих участников.

К первой группе относятся клиенты или пользователи данного сектора фондового рынка. Это наиболее пассивная группа. Клиенты осуществляют операции на разовой основе или поручают своему банку осуществлять операции с облигациями от своего имени. Клиентами выступают, как правило, непрофессиональные участники, получившие облигации в счет погашения задолженности по валютным счетам во Внешэкономбанке. Несмотря на то, что в отдельные периоды сделки на рынке «вэбок» совершаются достаточно активно, мало кому из непрофессионалов удавалось заработать на них. Поэтому предприятия- владельцы этих ценных бумаг выбирали наиболее приемлемый для них вариант: либо продать их и получить хоть что-то, но сейчас, либо ждать до погашения. Тех, кто предпочел первый вариант, оказалось больше и с ними работают банки, функционирующие как брокеры, дилеры и маркет- мейкеры. Поскольку на сегодняшний день активные биржевые операции в рамках ММВБ практически отсутствуют, торговля сконцентрирована на внебиржевом рынке, поддерживаемом маркет- мейкерами. Торгуя за счет своих собственных средств и принимая риск ведения собственной позиции в облигациях ВГВЗ, они постоянно осуществляют операции на вторичном рынке7.

Дилеры- это, как правило, юридические лица (банке и финансовые компании), выступающие при совершении сделок от своего имени, т.е. открывающие позицию в ценных бумагах на своем балансе. Операции с облигациями ВГВЗ- часть их основной профессиональной деятельности, и они берут на себя обязательство постоянно присутствовать на вторичном рынке облигаций ВГВЗ, ежедневно котировать цены на все транши со спредом, не превышающим 30 базисных пунктов. Их задача состоит в том, что бы обслуживать участников рынка, относящихся к первой группе. Однако основная торговля на данном рынке разворачивается непосредственно между профессиональными торговцами- маркет- мейкерами и дилерами. Следует отметить, что рынок ОВГВЗ достаточно узкий, элитарных. На нем действует пять- шесть первоклассных маркет- мейкеров, до 30 дилеров и более 100 клиентов. Здесь «профессионалы» торгуют друг с другом на равных. Это предполагает определенную прозрачность ранка, установленные правила игры на нем. В настоящий момент рынок облигаций ВГВЗ фактически поделен между десятком российских банков (Внешторгбанк, МФК, ОНЭКСИМ банк, Альфа- банк, Сбербанк и др.) и банков, созданных с участием иностранного капитала (ING, CSFB, Московский международный банк),

Таким образом, основными организаторами операций на данном рынке являются маркет- мейкеры и дилеры. Действуя с целью извлечения прибыли, они обеспечивают бесперебойное функционирование рынка и сглаживают колебание цен.

Как правило, портфели вэбовок активных операторов рынка- путем выкупа облигаций у своих клиентов, а также принятия их на ответственное хранение. Новые возможности в этом отношении предоставляет выпуск в обращение дополнительных номеров 2-5 серий на сумму 350 000 000 американских долларов для погашения внутреннего валютного долга, который не был учтен при определении первоначального объема эмиссии, а точнее, на сумму 1200 000 000 американских долларов в целях урегулирования внутреннего валютного долга перед российскими предпринимателями- владельцами балансовых валютных счетов, на которые начисляются средства в клиринговых, замкнутых и специальных валютах по межправительственным договорам и платежным соглашениям, срок действия которых уже истек.

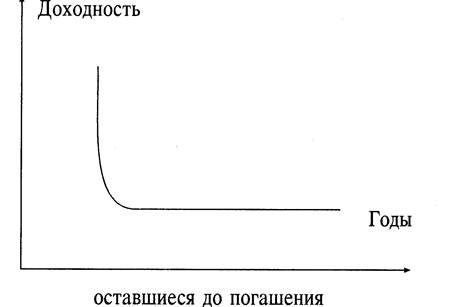

В Постановлении Правительства Министерству финансов РФ поручено для погашения валютной коммерческой задолженности Российской Федерации произвести в 1996 году выпуск облигаций 6-го и 7-го траншей на общую сумму 3500 000 000 американских долларов. Поскольку данный вид облигаций позволяет банкам использовать их в качестве обеспечения при заимствовании среднесрочных ресурсов на внешних рынках, торговые операции с ними обычно проводятся в ограниченных объемах. Профессионалы стремятся использовать арбитражные возможности, возни5кающие в связи с оживлением или падением спроса на вэбовки со стороны зарубежных инвесторов, однако в целом рассматривают их в качестве консервативной части своего портфеля и важного инструмента регулирования ликвидности.8

Похожие работы

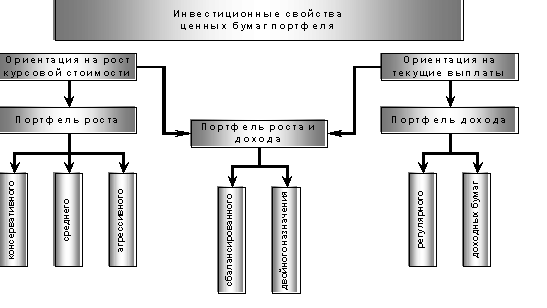

... в помещении соответствуют общепринятым нормам, работающему обеспечены комфорт и благоприятные условия труда. Заключение В данном дипломном проекте произведено формирование портфеля ценных бумаг акционерного коммерческого банка «Дорожник». Процесс формирования и оптимизации включал в себя следующие этапы: Исследован теоретический материал по инвестиционному процессу, ценным бумагам и портфелю ...

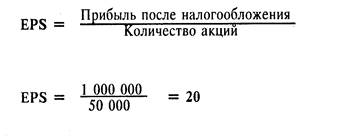

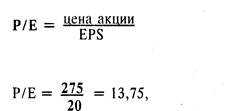

... на графике KRP=9% включает в себя инфляционную премию 6% Если ожидаемый уровень инфляции вырастет на 2% , то также соответственно на 2 % вырастет и необходимая норма дохода. KRF=K*+IP=3+6=9% Эффективность портфеля ценных бумаг Доходы от финансовых операций и коммерческих сделок имеют раз личную форму: проценты от выдачи ссуд, комиссионные , дисконт при учете векселей, доходы от ...

... . 4. Какие основные факторы нужно определить прежде, чем формировать инвестиционный портфель клиента? 5. Опишите простую структуру инвестиционного портфеля. ВВЕДЕНИЕ РАЗВИТИЕ РЫНКА ЦЕННЫХ БУМАГ В РОССИИ И ЗАДАЧИ РЕГУЛИРОВАНИЯ Рынок ценных бумаг в России начал свое формирование в первой половине 1991 г. после принятия известного Постановления Совета министров РСФСР ¹ 601 от 25 ...

... фиксированное вознаграждение) - 3-5% от суммы, переданной в управление. Хороший доход нужен управляющим, чтобы покрывать свои затраты от выхода на рынок, которые весьма велики. Качественное доверительное управление портфелем ценных бумаг предполагает услуги высококлассных менеджеров, мощный бэк-офис, дорогое программное обеспечение. Например, по данным УК "Доходное место", с июля 2006 г. по июль ...

0 комментариев