Навигация

Основні принципи системи банківського нагляду і регулювання в Україні

3. Основні принципи системи банківського нагляду і регулювання в Україні

3.1 Сучасна структура банківського нагляду НБУ

Основні завдання банківського регулювання та нагляду:

Ø Забезпечення стабільності та надійності банківської системи з метою сприяння економічному піднесенню;

Ø Захист інтересів вкладників, що розміщують свої кошти в банках, від неефективного управління банками і від шахрайства. Інтереси вкладників потребують захисту, тому що в усіх країнах рівень інформованості вкладників про фінансовий стан банків вельми недостатній і вони не мають можливості самостійно оцінити, який ризик беруть на себе, розміщуючи свої кошти в тому чи іншому банку;

Ø Створення конкурентного середовища в банківському секторі, адже саме це середовище є найсприятливішим для клієнтів банків. Завдяки банківській конкуренції знижуються процентні ставки за позичками, підвищуються процентні ставки за депозитами, розширюється спектр банківських послуг, запроваджуються новітні банківські технології тощо;

Ø Забезпечення відкритості (прозорості) політики і діяльності банківського сектору в цілому і кожного банку окремо. Підвищення відкритості базується на удосконаленні системи обліку і звітності в банках і наближенні їх до вимог, що випливають з досвіду міжнародної банківської практики;

Ø Підтримання необхідного рівня стандартизації і професіоналізму в банківському секторі, забезпечення ефективної діяльності банків і запровадження технологічних нововведень в інтересах споживачів банківських послуг.

Під регулюванням банківської діяльності розуміють насамперед створення відповідної правової бази. По-перше, розробка та ухвалення законів, що регламентують діяльність банків (наприклад, Закон про Центральний банк України, Закон про банки і банківську діяльність). По-друге, ухвалення відповідними установами, уповноваженими державою, положень, що регламентують функціонування банків, у вигляді нормативних актів, інструкцій, директив. Вони базуються на чинному законодавстві і конкретизують, роз’яснюють основні положення законів. Законодавчі і нормативні положення визначають такі межі поведінки банків, які сприяють надійному та ефективному функціонуванню банківської системи.

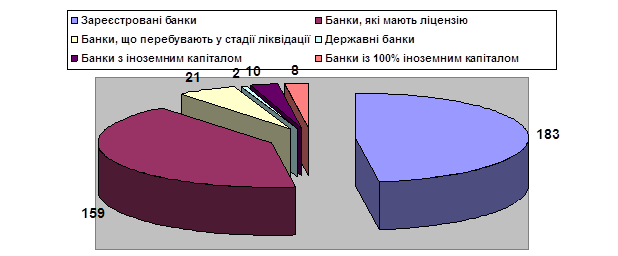

Під банківським наглядом розуміють насамперед моніторинг процесів, що мають місце у банківській сфері на різних стадіях функціонування банків, а саме: створення нових банків та їхніх установ; діяльності банків; реорганізація та ліквідація банків.

Регулятивно-наглядові органи мають повноваження застосовувати до банків певні коригувальні заходи, а також заходи примусового впливу з метою регулювання їх діяльності. Ці заходи можуть розглядатися одночасно як елемент банківського нагляду і як елемент банківського регулювання. Отже, поняття регулювання банківської діяльності та банківський нагляд дуже тісно переплітаються.

Нагляд за банками НБУ та його установами традиційно здійснюється двома методами: безвиїзний (дистанційний, заочний) нагляд; виїзне інспектування банків.

Безвиїзний нагляд – це дистанційний моніторинг діяльності окремих банків і банківської системи в цілому, а також застосування наглядовими органами певних заходів з метою реагування на проблеми і недоліки, виявлені в діяльності банків.

Інспекційні перевірки банків на місцях мають проводитися кваліфікованими спеціалістами банківського нагляду, які здатні оцінити сутність ризиків, можливих у діяльності того чи іншого банку, і визначити якість управління цими ризиками.

Порівняно з безвиїзним наглядом інспекційні перевірки надають наглядовим органам більше можливостей щодо виявлення реальної якості банківських активів, якості управління банком і взагалі реального фінансового стану банку. Так, макроекономічним аналізом банківської системи країни нині займається спеціально створений для цього підрозділ.

3.2 Необхідність, сутність та основні завдання банківського нагляду

Діяльність банкових установ потребує законодавчого регулювання, оскільки вони виробляють особливі товари і послуги (грошові кредити, кошти забезпечення ліквідності), які необхідні для нормального функціонування економіки. Крім того, банки діють у таких умовах, де асиметричність інформаційного поля є, скоріше, правилом, ніж винятком. Більшість приватних позичальників і підприємств бізнесу виявляють готовність надати інформацію про свою діяльність банкам, якщо це необхідно для отримання кредитів чи послуг. Проте ці особи і фірми зовсім не зацікавлені в тому, щоб про їх фінансові операції стало відомо всьому світу. Тому банки найчастіше володіють виключно конфіденціальною інформацією про стан справ клієнтів. Будучи зобов’язаними не розголошувати цю інформацію, вони створюють серйозні проблеми для своїх вкладників та інвесторів, які зазвичай не мають уяви про те, наскільки ризикованими є позички та інші операції даної установи. Нажаль, стан невизначеності, який породжується недостатністю достовірної інформації, нерідко приводив у минулому до масових залучень коштів із комерційних банків, що спричиняли низку банкрутств.

Основною причиною регулювання та нагляду за діяльністю банків є впевненість уряду в тому, що крах будь-якої банківської установи, який має фінансові та економічні наслідки, наносить шкоду не лише його власникам, але й суспільству в цілому.

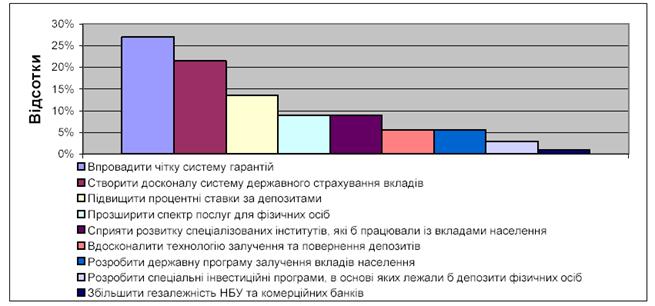

Сучасний стан розвитку економіки в державі потребує постійної уваги до банківської системи, проведення політики, спрямованої на створення сприятливих умов для її стабільного та ефективного функціонування. Саме цій меті підпорядковано Указ Президента України від 14.07.2000 р. №891/2000 «Про заходи щодо зміцнення банківської системи України та підвищення її ролі у процесах економічних перетворень». У ньому визначено головні напрями стратегії і тактики розвитку банківської системи країни: удосконалення правового регулювання банківської діяльності, забезпечення стабільності гривні, виконання банками своєї основної функції – кредитування суб’єктів господарювання та громадян, зростання довіри населення до вітчизняних банків.

Нестабільність банківської системи приводить до краху банків, підриву довіри громадськості до них, до таких макроекономічних наслідків, як занепад готівкового обігу, звуження сфери безготівкових розрахунків, величезних зобов’язань уряду тощо.

Необхідність контролю за діяльністю комерційних банків зумовлена тим, що в умовах ринку йде жорстока конкурентна боротьба між банками, а це змушує їх дедалі підвищувати ризикованість своїх операцій, щоб задовольнити клієнта і отримати прибуток.

Підвищення ризикованості банківських операцій робить діяльність банків дедалі небезпечною і може призвести до загрози банкрутства.

Банкрутство банку небезпечне не тільки для його акціонерів, вкладників, кредиторів, а й для суспільства в цілому, бо підриває довіру клієнтів до всієї банківської системи, а значить і до фінансового ринку в цілому. Ось чому необхідний всебічний контроль за банківською діяльністю.

Похожие работы

... банківської справи. 1.3 Законодавство про банківську діяльність: перспективи та напрямки розвитку З моменту проголошення незалежності України, її банківська система пребуває в процесі розбудови. Протягом останніх років відбулися істотні зрушення в становленні і розвитку банківського законодавства України. Етапним моментом стало прийняття 7 грудня 2000 року Закону України “Про банки і банк ...

... нестабільність завжди позначається на діяльності банківських структур; зберігається низька інвестиційна привабливість національної економіки як для внутрішніх, так і для зовнішніх інвесторів. Якщо влада не подолає цих негативних факторів, то банківська система їй нічим не допоможе. Комерційні банки, будучи складовою банківської системи, відчувають на собі весь спектр дії як загальноекономічної ...

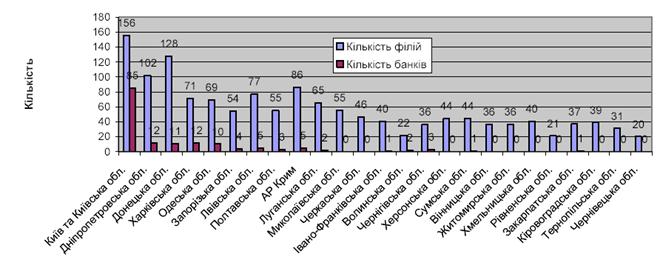

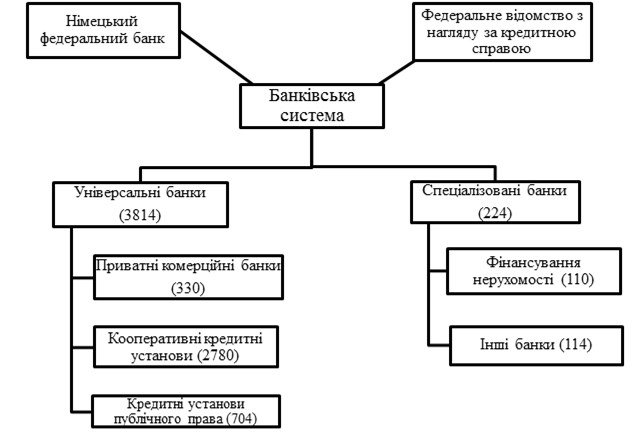

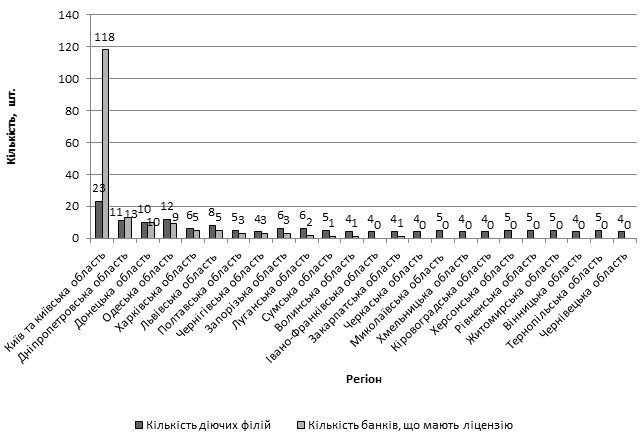

... ється на взаємовідносинах між банками в двох площинах: по вертикалі – відносини підлеглості між центральним банком, як таким, що здійснює керування, та низовими ланками, по горизонталі – відносини рівного партнерства між будь-якими низовими ланками. Банківська система України складається з НБУ та інших банків, що створені та діють на території України на основі ЗУ «Про банки та банківську діяльн ...

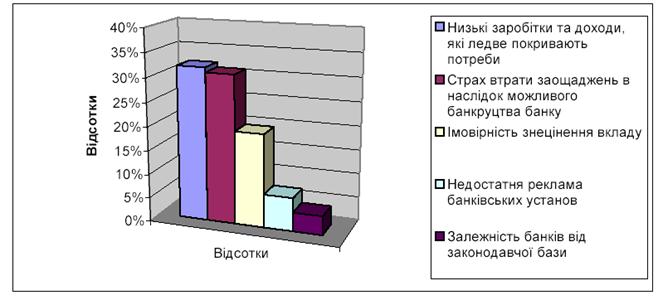

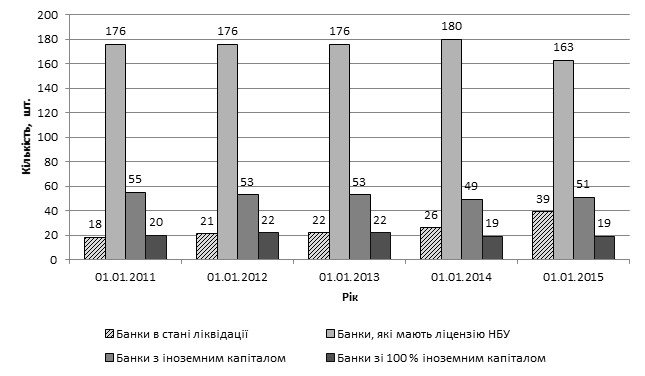

... ільш збиткових державний ПАТ «Укргазбанк». Отже, протягом 2014 року діяльність банків мала найгірший фінансовий результат за останні чотири роки. 2.3 Проблеми та перспективи розвитку банківської системи в Україні Розглянувши та проаналізувавши стан банківської системи за останній рік, однозначно можна відзначати наявність глибокої кризи та майже відсутність довіри населення до банків. Так, 2014 ...

0 комментариев